SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sergik99

Урок 3. Структурные переменные. Торговый робот на QPILE для QUIK

- 29 декабря 2017, 11:29

- |

- комментировать

- ★2

- Комментарии ( 0 )

Урок 2. Переменные. Торговый робот на QPILE для QUIK.

- 26 декабря 2017, 10:32

- |

Выкладываю второй видеоурок по QPILE для QUIK. Кто не в курсе — смотрим тут превью.

Поставьте, пожалуйста, лайк за труды

Поставьте, пожалуйста, лайк за труды

Урок 1. Торговый робот на QPILE для QUIK. Введение

- 18 декабря 2017, 15:53

- |

Выкладываю первый видеоурок по QPILE для QUIK. Кто не в курсе — смотрим тут превью.

Поставьте, пожалуйста, лайк за труды

( Читать дальше )

Поставьте, пожалуйста, лайк за труды

( Читать дальше )

Получил первый убыток. Мой портфель на 10 000 000 рублей.

- 18 ноября 2017, 13:26

- |

Цель создать портфель 10 000 000 руб.

Это 8-ой отчёт. Предыдущий можете посмотреть здесь.- Цель создать портфель на 10 000 000 руб.;

- старт дан 25.07.2017;

- ориентировочный план 50/50 акции и облигации;

- портфель пополняю постоянно, по мере возможности.

- Текущая стоимость портфеля: 1 285 685 руб.;

- предыдущая стоимость портфеля: 1 282 804 руб.;

- с момента последнего отчёта внесено средств: +15 000 руб.;

- текущая прибыль с начала инвестирования: +37 292 руб.;

- текущая доходность годовых: +27%

- времени с начала инвестирования: 116 дней.

Что мог купить(теоретически)

Внёс 15 000 рублей, на эти деньги можно было и полетать с семьёй, правда невысоко… и минут так по 10...

( Читать дальше )

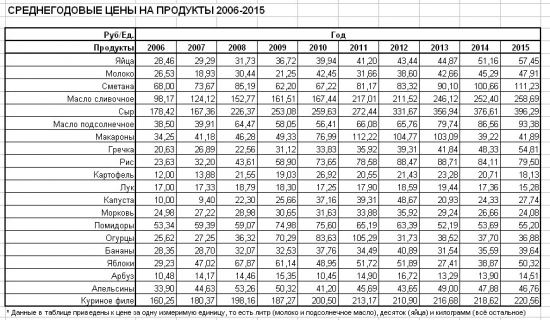

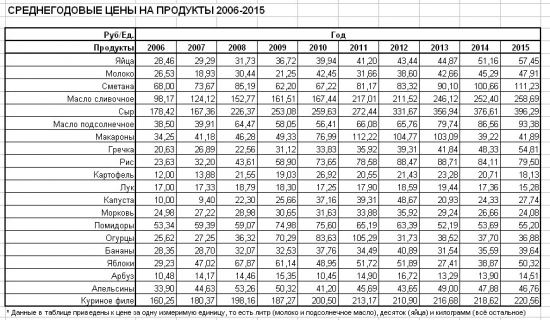

Куриные яйца - лучший индикатор инфляции!

- 15 ноября 2017, 15:01

- |

Вот уже которое десятилетие использую для понимания реальной инфляции стоимость десятка куриных яиц самого ходового класса качества. Этот своеобразный индикатор невероятно точно отображает финансовое состояние экономики.

Причина кроется в том, что яйцо — это стратегический продукт повсеместно используемый в пищевой, парфюмерной и медицинской отраслях. Без яиц невозможно произвести добрую половину товаров, которые мы все видим на полках магазинов. Цены на многие другие товары меняются волнообразно, но стоимость яиц всегда растёт ровно и без сильных колебаний.

( Читать дальше )

Причина кроется в том, что яйцо — это стратегический продукт повсеместно используемый в пищевой, парфюмерной и медицинской отраслях. Без яиц невозможно произвести добрую половину товаров, которые мы все видим на полках магазинов. Цены на многие другие товары меняются волнообразно, но стоимость яиц всегда растёт ровно и без сильных колебаний.

( Читать дальше )

Меб Фабер. Распределение активов. Глава 12 (издержки)

- 09 ноября 2017, 13:25

- |

Взято из https://nakhusha.livejournal.com/16520.html

Меб Фабер (mebfaber.com), известный западный финансист и блогер, издал книгу «Портфель активов по всему миру» (Global Asset Allocation). Отрывки из нее он любезно выкладывал у себя на сайте в 2015 году. Их мы и прочтем. Выдержки состоят из нескольких глав, потихоньку буду выкладывать их в ЖЖ.

(Необходимо понимать и осознавать, что книга написана американцем для американцев, многие выводы и выкладки предназначены для инвестора, находящегося в США. По мнению переводчика, извне все портфели и распределения могут и должны выглядеть по-другому. По крайней мере, для любого инвестора не из США классическим, базовым и максимально приближенным к книжному может считаться распределение по весовым глобальным коэффицентам.)

Ранее:

Глава 1

( Читать дальше )

Меб Фабер (mebfaber.com), известный западный финансист и блогер, издал книгу «Портфель активов по всему миру» (Global Asset Allocation). Отрывки из нее он любезно выкладывал у себя на сайте в 2015 году. Их мы и прочтем. Выдержки состоят из нескольких глав, потихоньку буду выкладывать их в ЖЖ.

(Необходимо понимать и осознавать, что книга написана американцем для американцев, многие выводы и выкладки предназначены для инвестора, находящегося в США. По мнению переводчика, извне все портфели и распределения могут и должны выглядеть по-другому. По крайней мере, для любого инвестора не из США классическим, базовым и максимально приближенным к книжному может считаться распределение по весовым глобальным коэффицентам.)

Ранее:

Глава 1

( Читать дальше )

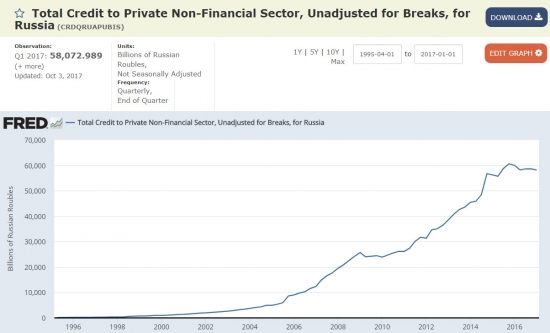

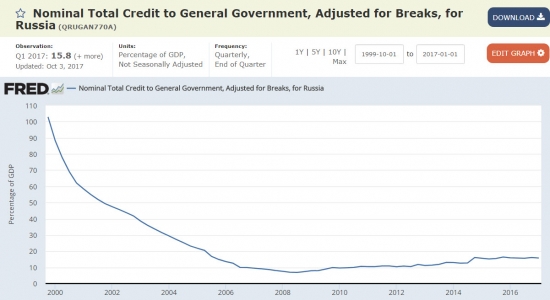

ФРС США о России

- 14 октября 2017, 12:28

- |

Все графики отсюда

Отделение ФРС в Сент-Луисе

Везде речь идёт о России

---

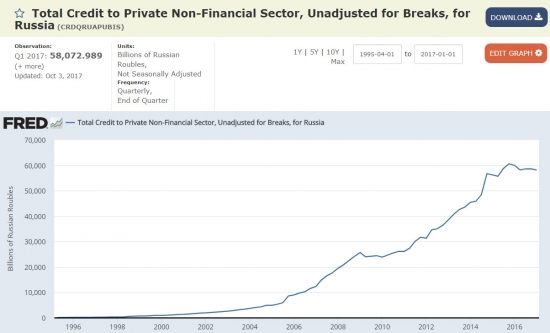

Размер кредитов, выданных частному не-финансовому сектору.

---

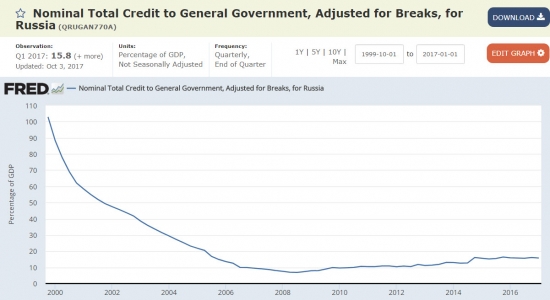

Долги российского правительства в процентах от ВВП

( Читать дальше )

Отделение ФРС в Сент-Луисе

Везде речь идёт о России

---

Размер кредитов, выданных частному не-финансовому сектору.

---

Долги российского правительства в процентах от ВВП

( Читать дальше )

S&P500 - на перепутье. Так куда идем!?

- 04 октября 2017, 20:30

- |

Меня всегда интересовало в какой фазе — «бычьей» или «медвежьей» находится рынок на среднесроке, точки разворота, имея текущую ситуацию на что рассчитывать в недалеком будущем. Это попытка на основе положений Коуэна и TAdv (Tactica Adversa) дать ответы, исчерпывающие в меру моей образованности. ТФ графика недельный, достаточно грубый, чтобы дать точный прогноз по дате. По моей оценке точность ± месяц. По цене — ± 50.

Представим движение PTV-вектора (по Коуэну price-time-vector) в трехмерном пространстве (красный пунктир на графике). Длины векторов и координаты ключевых точек тоже на графике. Имеем равенство (приблизительное) PTV-векторов aA=AB=CD= FG=dD, DF=AC=BD, все в соответствии с теорией. Более того, CD*КОРЕНЬ.кв(5)=DF - такое соотношение между малой стороной и диагональю прямоугольника, у которого соотношение сторон 1:3. Это максимальное соотношение, т.е. завершение вектора PTV, отсюда и коррекция. Дальнейший рост — вектор FG практически будет завершен в ноябре 2017 г. Если делать прогноз исходя из текущей ситуации с ЕЦБ и ФРС (нормализация д/к политики, плюс сокращение баланса), то предположу что будет плавная коррекция в течении 2-х лет на уровень Е=X=2125, т.е. 16% падение. Дальнейшее направление движения более проблематично и вероятность дойти к 2022 г к точке Y=1380 незначительна. Я не представляю чем может быть вызвано 35% падение рынка, но посмотрим.

( Читать дальше )

Представим движение PTV-вектора (по Коуэну price-time-vector) в трехмерном пространстве (красный пунктир на графике). Длины векторов и координаты ключевых точек тоже на графике. Имеем равенство (приблизительное) PTV-векторов aA=AB=CD= FG=dD, DF=AC=BD, все в соответствии с теорией. Более того, CD*КОРЕНЬ.кв(5)=DF - такое соотношение между малой стороной и диагональю прямоугольника, у которого соотношение сторон 1:3. Это максимальное соотношение, т.е. завершение вектора PTV, отсюда и коррекция. Дальнейший рост — вектор FG практически будет завершен в ноябре 2017 г. Если делать прогноз исходя из текущей ситуации с ЕЦБ и ФРС (нормализация д/к политики, плюс сокращение баланса), то предположу что будет плавная коррекция в течении 2-х лет на уровень Е=X=2125, т.е. 16% падение. Дальнейшее направление движения более проблематично и вероятность дойти к 2022 г к точке Y=1380 незначительна. Я не представляю чем может быть вызвано 35% падение рынка, но посмотрим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал