Избранное трейдера Роман Давыдов

Встречайте книгу «Нейросети в алготрейдинге на MQL5»

- 29 февраля 2024, 20:36

- |

Мы выпустили книгу «Нейросети в алготрейдинге на MQL5». Это учебное пособие по использованию искусственного интеллекта при создании торговых роботов в платформе MetaTrader 5. Автор книги — Дмитрий Гизлык, профессионал в области нейросетей, написавший около сотни обучающих статей на эту тематику. Теперь при поддержке MetaQuotes все его ценные знания удобно собраны в одну книгу. Вы последовательно познакомитесь с основами нейросетей и возможностями их применения в алготрейдинге. По мере продвижения вы создадите и обучите собственный искусственный интеллект, постепенно дополняя его новыми функциями.

Книга доступна онлайн всем желающим в разделе «Учебник по нейросетям» на сайте MQL5 Algo Trading community. Она состоит из семи частей:

- Глава 1 вводит вас в мир искусственного интеллекта, обучая основам построения нейронных сетей и их ключевым компонентам, таким как функции активации и методы инициализации весов.

- Глава 2 раскрывает возможности MetaTrader 5, детально описывая, как использовать инструменты платформы для создания мощных алготрейдинговых стратегий.

( Читать дальше )

- комментировать

- 7.1К | ★11

- Комментарии ( 8 )

NG - арбитраж фьючерсных спрэдов

- 15 февраля 2024, 10:07

- |

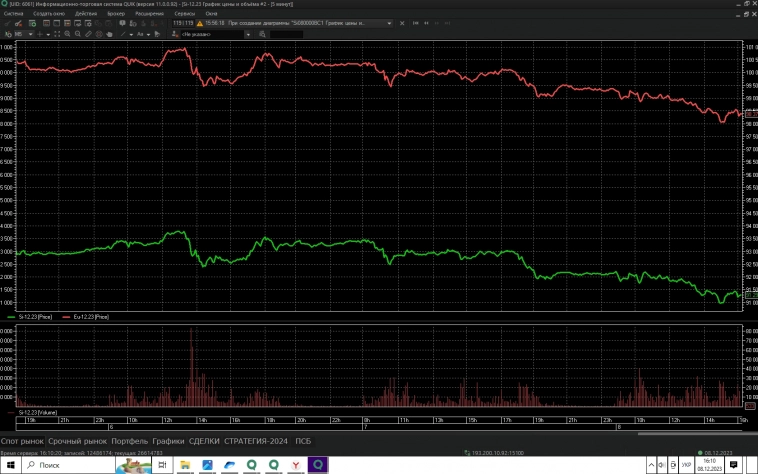

А если применить «спрэды на фьючерсы» вместо обычных фьючерсов?

Тогда получим такую картину.

В моменте текущая IV в NG дошла до 80-90%.

Оптимальные условия для высокой спекулятивной прибыли при высоких рисках.

Но риск можно контролировать, а прибыль периодически фиксировать.

На графике точки входа/выхода определяем визуально.

Остальное — дело техники.

Активные трейдеры и любители NG могут включить стратегию в свой арсенал.

Удачи!

Бесплатные графики кластеров с помощью Python

- 10 февраля 2024, 16:53

- |

Обычно смотрю за последние 2-3 часа на 5-минутках (можно и точные срезы делать) или за день на 15/60-минутках.

Минусы текущей реализации:

— картинку 5 минуток за большой промежуток времени смотреть не получится, но за 2-3-4 часа вполне себе. Зависит от таймфрейма, диапазона, за который надо посмотреть данные, и ваших требований по красоте картинки. Мне хватает пока.

— данные обрабатываются относительно долго (библиотека matplotlib каждый раз рисует график заново + недостаток знаний программирования/ума).

Плюсы:

— свое, родное, надежное и хоть как-то контролируемое. И бесплатное.

Данные: КВИК (Финам или Мосбиржа с задержкой).

Подключаюсь к КВИКу — вывод по ODBC — использую MS SQL 2012.

Обработка данных: Python (pandas + matplotlib) + просмотр графиков через браузер.

Знания Python поверхностные, но добрые люди здесь помогли построить график.

Вкратце суть такая.

1. Сначала делаю с помощью pandas мультииндексный таймфрейм следующего вида:

( Читать дальше )

Как утащить с сайта Мосбиржи разные котировки к себе в гугл-таблицы

- 31 января 2024, 08:33

- |

Погнали -

1. Надо где-то найти код бумаги, посмотрите у брокера в приложении, для примера — пусть мы хотим затащить в Google таблицу фонд недвижимости сбера, находим что код у СФНАрБиз7 будет RU000A1034U7. Если в приложении не видно, гляньте в отчетах, или на сайте мосбиржи есть страничка вашего актива, для этого фонда вот она www.moex.com/ru/issue.aspx?board=TQPI&code=RU000A1034U7

2. Находим данные в XML, не всегда это просто, если не удается нагуглить, то идем сюда iss.moex.com/iss/engines/stock/markets/

и пытаемся понять к какому рынку это относится, что не всегда очевидно. Допустим опытным путем определили что это в shares/securitues, добавляем к URL iss.moex.com/iss/engines/stock/markets/shares/securities/RU000A1034U7

Ну и чтобы получить XML добавим в конце xml:

iss.moex.com/iss/engines/stock/markets/shares/securities/RU000A1034U7.xml

3. Получили всё в формате XML, визуально нашли в каком разделе находится то что мы ищем и видим что это в rows, PREVPRICE=«87500» это то что нам надо

( Читать дальше )

Опционы с открытыми глазами. Играть или не играть?

- 19 января 2024, 13:52

- |

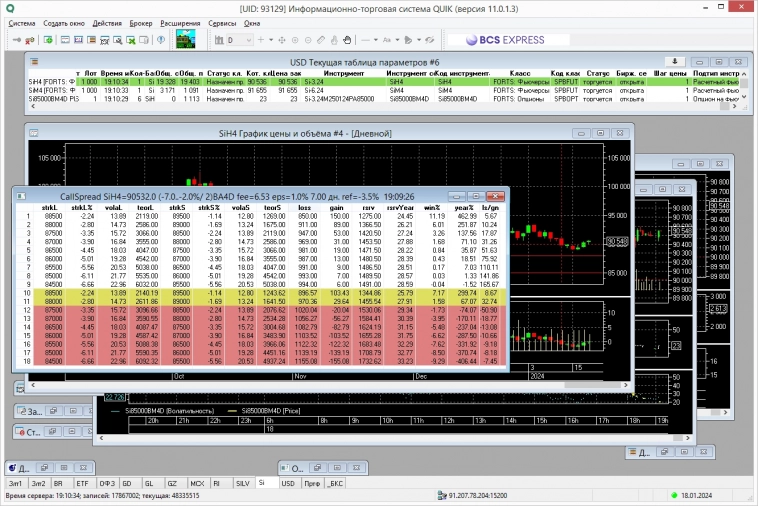

Эта тема — любимая для псевдонима Stanis. Он её сильно замусоривает греками, всякими дельтами и гаммами. Однако для принятия решения нужно совсем другое. Вот картинка из Quik'а на вечер 18.01.2024. Начало недельной серии опционов на фьючерс Si.

Размер спреда между страйками выбран 1000. Для 500 картинка будет ещё хуже, 1500 улучшит её несущественно.

Первые 9 строк для спредов со входами по теоретической цене. Более реальны входы с ценами на 1% хуже текущей теоретической. Сначала заявка на лонг. После её срабатывания цена на шорт может оказаться на 1% хуже, чем в момент подачи заявки на лонг. Так что ухудшение этой цены на 1% будет ухудшением начальной цены шорта на 2%.

( Читать дальше )

Поисследовал сезонность внутри дня и раздаю граали бесплатно :)

- 24 декабря 2023, 20:36

- |

Методика такая:

- берём историю с 2010 или откуда она есть по бумажке

- ищем лучшую сделку внутри дня по максимальной прибыли

- фиксируем время входа и выхода, прибыль

- делаем это как для long, так и для short

- сделки, открытые с 10:00 до 10:30, выкидываем

- оставшееся приводим к часам суток и дням недели, прибыль агрегируем

- чартим

Про рисунки ниже:

- в заголовке диаграммы — тикер и направление сделки

- по Y — день недели, где 1 — понедельник, 5 — пятница

- по X — час суток, в котором открыта или закрыта сделка

- на левой диаграмме — входы, на правой — выходы и, что важно — они связаны! тут вам не просто агрегация всех входов или выходов

- размер точки — суммарная прибыль от сделок в этот день и час — открытых слева, закрытых справа

Ищите рыбу. Найдёте — напишите :)

Приятных выходных :)

ps замучился вставлять картинки. Хорошо бы поиметь механизм для массового прикрепления картинок!

( Читать дальше )

Как построить торговую систему по тренду

- 15 декабря 2023, 13:48

- |

Разберемся, как можно использовать наш Альфа-Терминал для легкой проверки торговых трендовых систем. Описанная система не являются индивидуальной инвестиционной рекомендацией и приведена в качестве описательного примера для демонстрации возможностей терминала.

Кратко рассмотрим саму систему с точки зрения открытия и закрытия позиций:

- Индикаторная торговая система – в качестве сигнального индикатора используется индикатор Exponential Moving Average из стандартного комплекта индикаторов Альфа-Терминала

- Период EMA = 50, таймфрейм принятия решения — D1

- Определение потенциального тренда: пересечение текущей ценой актива EMA(50) и последующее закрытие дневной свечи в направлении пересечения

Если цена открытия дневной свечи была выше EMA:

Цена пересекла EMA сверху вниз

Дневная свеча закрывается ниже (хотя бы на 1 тик) пересеченной ЕМА

Предполагаем вероятность начала падающего тренда, открываем короткую позицию (если есть длинная — закрываем)

Если цена открытия дневной свечи была ниже EMA:

( Читать дальше )

КРОСС-СПРЭД с "граалем" для знатоков

- 08 декабря 2023, 16:33

- |

Что еще нужно добавить в комбинацию, чтобы регулярно получать дополнительный доход?

В рублях.

Через вариационную маржу или переоценку.

Независимо от направления движения этой пары.

Инструмент любой — фьючерс, опцион, спот-актив.

Может, даже два.

(Возможные ответы в ПНД или в ходе обсуждения)

Паззл на выходные, начиная с вечера этой пятницы.

Удачи!

Стратегия активного управления бондами в период роста ставок - Алексей Ребров

- 28 ноября 2023, 10:22

- |

Чтобы ничего не пропустить, не забудьте подписаться на канал: youtube.com/@TimMartynov

Канал спикера: https://t.me/corpbonds

Q-learning в алготрейдинге

- 24 ноября 2023, 02:32

- |

Размышляя и говоря о самообучающихся торговых системах, невозможно пройти мимо Machine Learning / Deep Learning (ML / DL), и это — пост, который посвящён этой теме.

О технологиях ИИ и областях их применения в алготрейдинге

Я бы разделил применение ML в трейдинге на три части:

- Классический ML, который представлен, например, библиотекой scikit-learn. Она позволяет обрабатывать данные статистически, а так же предоставляет простые модели классификации, кластеризации и регрессии. Функций этой библиотеки достаточно, чтобы несколькими строчками кода выявить наличие или отсутствие зависимостей/корреляций в данных, разбить данные на кластера и выполнить другие типовые задачи, в том числе, препроцессинг данных (предварительную обработку) — стандартизацию, нормализацию, очистку и т.п. Кроме того, её можно использовать для уменьшения размерности, что может пригодиться, например, для выявления значимых метрик торговых стратегий для дальнейшей фильтрации и отбора по существенным. И это только одна библиотека, а их теперь существует множество.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал