Избранное трейдера Игорь Денисов

О чем пишут Zurich Insurance Group?

- 07 февраля 2022, 11:44

- |

После того как я опубликовал запись «О чем пишут Ротшильды» вот тут smart-lab.ru/blog/764831.php в коментах мне порекомендовали закусывать, мол делать нечего таким крутым ребятам журналы всякие писать, даже для внутреннего пользования. Ну хотите верьте хотите нет, доказывать ничего не собираюсь, а вот благодарочки принимаю с удовольствием.

Сейчас на очереди Zurich Insurance Group, в своем опусе — Экономические и рыночные перспективы 2022 года они прошлись со статьями по странам.

Я выложу выжимку с машинного перевода гугла, остальное в оригинале и полном переводе можно найти в канале в тг, там развернутые статьи с обзором на страны Еврозоны и Китай, Индия, Латинская Америка

.

Итак поехали:

Глобально.

Перспективы

• Глобальный рост будет оставаться выше тренда, несмотря на ужесточение политики, поскольку основные факторы роста сильны.

• Очередной раунд блокировок и сбои в цепочке поставок усиливают инфляцию и давление на заработную плату.

( Читать дальше )

- комментировать

- 3.5К | ★2

- Комментарии ( 5 )

🔥 Важнейшая статистика FRED в одном окне и немного про корреляцию золота

- 06 февраля 2022, 12:12

- |

Добрый день, дорогие коллеги!

Статья будет посвящена двум темам:

1. Как мониторить важные для вас экономические и финансовые показатели и статданные в одном окне.

2. Про золото, его корреляцию и попытку ответить на вопрос: когда его покупать?

Часть первая. Про удобное отслеживание статданных.

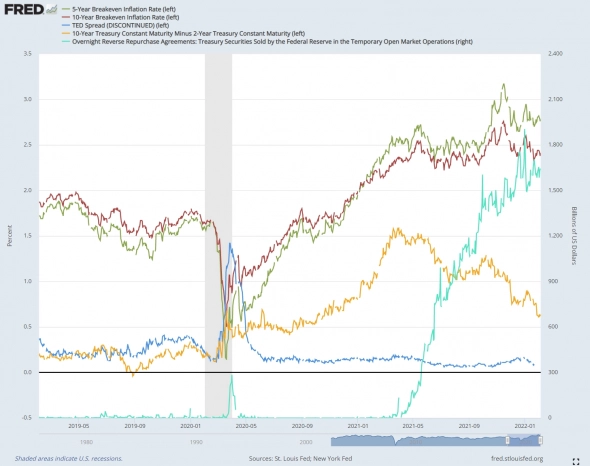

Уверен, многие из вас знакомы с полезнейшим ресурсом — сайтом ФРБ Ст. Луиса: fred.stlouisfed.org/

Я лично там смотрю много различных статданных на довольно регулярной основе. Всё это добавлено у меня в закладки, и когда нужно я их открываю, смотрю, закрываю. Ничего сложного, но недавно обнаружил метод оптимизации сего процесса. А именно, что на этом же ресурсе можно почти все необходимые графики поместить в одно окно. Для примера, как это выглядит у меня:

( Читать дальше )

Физлица в январе купили ценные бумаги на Московской бирже на ₽130 млрд, совокупный приток за последние 12 месяцев составил ₽621 млрд

- 04 февраля 2022, 10:20

- |

Количество физических лиц, имеющих брокерские счета на Московской бирже, на конец января 2022 года превысило 17,4 млн.

Открыто 28,8 млн брокерских счетов.

В январе 2022 года сделки совершали 2,8 млн человек — максимальная активность частных инвесторов за историю российского рынка.

Доля частных инвесторов в объеме торгов акциями составила 41,2%, в объеме торгов облигациями — 17,8%, на спот-рынке валюты — 12%, на срочном рынке — 42,9%.

По итогам января 2022 года количество открытых индивидуальных инвестиционных счетов (ИИС) составило около 5 млн.

Оборот по счетам ИИС за январь 2022 года — 262,3 млрд рублей, в структуре оборота 85,5% составили сделки с акциями, около 5% — с облигациями, 9,5% — с биржевыми фондами.

В январе физические лица вложили в акции российских компаний, обращающиеся на Мосбирже, 101 млрд рублей.

Наибольший приток произошел на неделе с 10 по 16 января и составил 41 млрд рублей.

( Читать дальше )

НЛМК способна сохранить свой привлекательный дивидендный профиль в 2022 году - Промсвязьбанк

- 03 февраля 2022, 21:36

- |

НЛМК представил сильные результаты по итогам 2021 года, закрепив за собой, по нашим оценкам, лидерство в сталелитейной отрасли. Несмотря на продолжавшееся снижение «стальных» котировок в 4 квартале, предприятие продемонстрировало рост выручки, как квартал к кварталу, так и год к году. Так, выручка компании выросла на 75% г/г до 16,2 млрд долл., а EBITDA в 2,7 раза до 7,3 млрд долл. тем самым установив исторически рекордные показатели доходности. Совет директоров рекомендовал утвердить дивиденды за 4 кв. 2021 г. в размере 12,18 руб. на одну акцию. C учетом ранее объявленных дивидендов за 1-3 кварталы 2021 года, дивиденды за 12 месяцев 2021 года могут составить 46,84 рублей на акцию, что при средних ценах на акцию в 233,4 руб., эквивалентно 20,1% доходности годовых (в рамках нашего прогноза). Несмотря на замедление общемирового спроса на сталелитейную продукцию, мы полагаем, что ПАО НЛМК способна сохранять свой привлекательный дивидендный профиль в 2022 году. По нашим оценкам, дивидендная доходность акций НЛМК может достичь двузначных значений.

( Читать дальше )

Надо ли подбирать Facebook (Meta) после обвала на 25%?

- 03 февраля 2022, 19:10

- |

Вся ситуация на рынке до боли похожа на 2018: рынки пикируют вниз в ожидании неминуемого повышения ставок ФРС, а Facebook падает на 25% после крайне неудачной отчетности.

Все один-в-один, как в плохо срежиссированном фильме.

Если и дальнейшие события будут похожи, то докупать акции Facebook еще рановато. В 2018 после падения на 25% на слабой отчетности акции продолжали падать вместе с рынком и потеряли еще 32% прежде, чем начать восстановление.

Сама отчетность тоже говорит нам, что пока ничего хорошего от Facebook ждать не приходится.

— рост глобальной аудитории остановился, а в Америке аудитория даже стала чуть падать на фоне конкуренции с TikTok, Youtube и Snapchat

— $10 млрд выручки в год компания будет терять из-за новых настроек приватности в девайсах Apple, которые затрудняют таргетированную рекламу

— еще $10 млрд компания в год будет тратить на разработки метавселенных. При годовой прибыли $40 млрд это много!

— потенциал роста есть в коротких видео Reels, которые должны со временем утереть нос TikTok, но там пока мало рекламы, так что рост выручки оттуда появится нескоро

( Читать дальше )

Продавать акции НЛМК повода нет - Солид

- 03 февраля 2022, 18:28

- |

Мы уже не раз писали, что металлургия является циклической отраслью. Главное здесь – это уровень цен. Очень важно понимать, в какой фазе цикла мы сейчас находимся. Судя по графику и комментариям менеджмента, идёт возврат к средним ценам цикла, т.е. ожидается дальнейшее падение цен. Этому способствует рост мощностей, проблемы со спросом в РФ и Европе, охлаждение рынка в Китае после стимулов в 2020-2021 годах. Циклические компании нужно покупать на дне цикла, либо в его восходящей фазе. Ни того, ни другого мы пока не видим.

Но и продавать большого повода тоже нет. НЛМК продолжает выплачивать дивиденды сверх свободного денежного потока. 12,18 рубля за 4 квартал дают 5,5% квартальной дивдоходности. Даже в случае снижения цен ещё на 20-30%, НЛМК будет способен поддерживать дивиденды на уровне 20-25 рублей на акцию, т.к. в 2022 году ожидается рост производства. А это уже около 10% дивидендов. Поэтому если у вас уже есть НЛМК, то наша рекомендация «держать».ИФК «Солид»

Как российский рынок акций переживет геополитический кризис: четыре сценария

- 03 февраля 2022, 15:52

- |

Обострение отношений между Россией и странами Запада из-за украинской проблемы не уникально. Разногласия случались и раньше, и каждый раз при этом российский рынок оказывался под давлением на фоне рисков санкций или ухудшения торговых условий. О возможных сценариях выхода из нынешнего кризиса рассказывает эксперт по фондовому рынку БКС Мир инвестиций Игорь Галактионов.

Российские публичные компании достаточно тесно интегрированы в мировую экономику, и их зарубежный бизнес может пострадать в случае ухудшения отношений России с другими странами. При этом российские экспортеры обладают сильными конкурентными преимуществами и заменить их продукцию не так просто. Поэтому санкции против российского экспорта, за редким исключением, не вводятся.

Почему же отечественные акции падают при каждом внешнеполитическом обострении?

( Читать дальше )

Груз геополитических рисков может толкнуть котировки Газпрома вниз - Русс-Инвест

- 03 февраля 2022, 15:30

- |

Рекомендация – покупать

Текущая цена 328,5 рублей — Target Price 420 – 425 (470 – 480 рублей)

Дивидендный доход 3,8192, P/E Ratio 4,08

ПАО «Газпром». После столь активных распродаж на российском фондовом рынке фундаментальные показатели компании выглядят крайне привлекательно, но общий груз геополитических рисков толкал, а возможно ещё раз серьёзно толкнёт котировки акций компании вниз от текущих уровней.

Мы считаем, что при возникновении ещё одной волны коррекции на российском фондовом рынке, для инвесторов, которые умеют рисковать, и знакомы с фондовым рынком не первый день, инвестиционная рекомендация «ПОКУПАТЬ акции “ГАЗПРОМ”» может принести не только дивидендную доходность. Мы рассчитываем на рост капитализации российского газового монополиста в перспективе текущего и следующего года.Русс-Инвест

( Читать дальше )

Майнеру грозит штраф 5 млн$ за нелегальную электростанцию

- 02 февраля 2022, 10:27

- |

Канадский майнер Стивен Дженкинс установил 4 генератора по 1,25 МВт в провинции Альберта, запитавшись от старой газостанции компании MAGA Energy (Калгари)

Майнинг-ферма Стивена Дженкинса состояла из 4-х транспортных контейнеров с серверами для майнинга и проработала почти 1,5 года

В провинции Альберта 200 000 старых газовых скважин, закрытых по нерентабельности, Дженкинс нанял несколько местных бывших газовиков для обслуживания майнинг-фермы

Сам он сообщил, что на каждые 10 МВт электроэнергии майнинг-ферма генерировала 1,2 биткойна в день

Власти обнаружили майнинг ферму после жалоб местных жителей на сильный шум, который напоминал им звук взлетающего самолета

В итоге на Стивена наложен штраф 1 млн$ за незаконно полученную энергию и 4 млн$ за незаконную прибыль

Сам Стивен вину признал, за что штраф могут снизить

Канадский парень не единственный охотник за энергией провинции Альберта, Black Rock везет миллион майнинг-машин из Китая (25% мировой мощности) на месторождения природного газа в Альберте, и ведет переговоры с местными властями по их установке

Местные власти вроде не против — это инвестиции и рабочие места

Интересное о криптовалюте тут (https://t.me/criptosquirell)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал