SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера prikup

Интервенция в Японии 4.08.2011г.

- 04 августа 2011, 10:29

- |

Пара доллар США/японская иена, вероятно, поднимется еще выше на фоне интервенции Министерства финансов и Банка Японии, но пика, она достигнет ниже 80,0, отмечает в аналитической записке валютный стратег-аналитик JPMorgan Chase Bank Тору Сасаки. Интервенция началась, когда пара торговалась в районе 77,10-77,20. Как было и после интервенции в середине сентября 2010 года, «пара доллар/иена может вырасти примерно на 2%-3%, но в течение следующих нескольких дней вернуться в нисходящий тренд», отмечает Сасаки. Министерство финансов Японии, вероятно, будет продолжать интервенцию как минимум до тех пор, пока Банк Японии не объявит свое решение относительно денежно-кредитной политики позднее в четверг, считает он, отмечая при этом возможность того, что интервенция может продолжаться и до начала торгов в Лондоне или в Нью-Йорке. «Мы по-прежнему считаем, что на этот раз интервенция ограничится одним днем», — говорит Сасаки. Решение Банка Японии относительно денежно-кредитной политики, вероятно, почти не повлияет на пару доллар/иена, учитывая почти нулевые процентные ставки, отмечет он. Сейчас пара торгуется по 79,12.

( Читать дальше )

- комментировать

- 31 | ★1

- Комментарии ( 4 )

Ликбез: Понятие секторов на фондовом рынке США

- 01 августа 2011, 17:21

- |

Cектор — это группа компаний, занимающихся одинаковыми или схожими видами деятельности. Необходимость разделения акций по группам и секторам обусловлена следующим.

— Торговыми стратегиями, основанными на схожем поведении акций одного сектора. Акции одного сектора движутся в едином потоке вслед за индексом и акциями наиболее крупного по капитализации и объему торгов представителя данного сектора (EXXON MOBILE, WALL-MART). Задача трейдера в данном случае найти акцию компании из этого сектора, которая еще не успела сделать движение вслед за индексом и другими акциями из этого сектора.

— Многие новости выходят не на отдельные компании, а на целые сектора и индустрии. Чтобы получить выгоду от таких новостей, необходимо знать, какие компании входят в данный сектор, а также их особенности.

— В случае выхода сильной новости фундаментального характера на компанию, торговля ее акциями может быть очень опасной и сложной в силу очень высокой волатильности и объемов, значительно превышающих средний. Поскольку другие акции данного сектора, скорее всего, будут повторять движение данной акции, то может быть целесообразным торговать именно их, вместо акций, по которым вышли новости.

( Читать дальше )

— Торговыми стратегиями, основанными на схожем поведении акций одного сектора. Акции одного сектора движутся в едином потоке вслед за индексом и акциями наиболее крупного по капитализации и объему торгов представителя данного сектора (EXXON MOBILE, WALL-MART). Задача трейдера в данном случае найти акцию компании из этого сектора, которая еще не успела сделать движение вслед за индексом и другими акциями из этого сектора.

— Многие новости выходят не на отдельные компании, а на целые сектора и индустрии. Чтобы получить выгоду от таких новостей, необходимо знать, какие компании входят в данный сектор, а также их особенности.

— В случае выхода сильной новости фундаментального характера на компанию, торговля ее акциями может быть очень опасной и сложной в силу очень высокой волатильности и объемов, значительно превышающих средний. Поскольку другие акции данного сектора, скорее всего, будут повторять движение данной акции, то может быть целесообразным торговать именно их, вместо акций, по которым вышли новости.

( Читать дальше )

США могут «перекрыть» газовый вентиль России и Ирана

- 22 июля 2011, 01:41

- |

Бум в газодобывающей промышленности США ослабит позицию России в области поставок энергоресурсов в Европу и может «держать в узде» иранское влияние в этой сфере в ближайшие несколько лет, считают эксперты из Университета Райс (Хьюстон, Техас).

Фото AP

Логика такого умозаключения американских исследователей проста: стремительно развивающиеся сегодня технологии по добыче сланцевого (природного) газа приведут к трансформации мировых рынков импорта и экспорта этого продукта в ближайшем будущем.

В своей работе «Природный газ и национальная безопасность США», спонсированной Министерством энергетики Соединенных Штатов, ученые пришли к выводу, что интенсификация бурения скважин для добычи газа в США приведет к уменьшению зависимости страны от импорта этого энергоресурса с Ближнего Востока. Это в свою очередь позволит Европе закупать больше газа из богатого сланцевыми породами ближневосточного региона и тем самым уменьшить свою зависимость от российского газа и влияния Москвы в целом.

К 2040 году, по прогнозам экспертов, доля российского газа на рынках Европы упадет до 13% (по сравнению с 27% на 2009 год).

Увеличение добычи американского сланцевого газа также поможет США в их непростых отношениях с Ираном, считают авторы работы. Они объясняют это тем, что появление новых производителей сланцевого газа существенно ослабит способность Ирана сегментировать международное сообщество касательно применения санкций в адрес официального Тегерана, который, как подозревает Запад, разрабатывает ядерное оружие. Доселе Иран, по мнению экспертов, умело использовал свои колоссальные запасы природного газа в качестве политического рычага давления на страны, зависимые от поставок иранских энергоносителей.

Вместе с тем эксперты ставят под сомнение утверждения некоторых критиков о том, что добыча Соединенными Штатами сланцевого газа – краткосрочное явление. Если все пойдет по плану, то к 2040 году производство природного газа в США учетверится по сравнению с уровнем 2010 года, пишут исследователи из Университета Райс.

Владимир Шекоян, доктор экономических наук, эксперт в области международных финансов и экономики, считает, что авторы статьи «Природный газ и национальная безопасность США» сделали в своей работе несколько выводов, не соответствующих посылам.

«Производство и тем более транспортировка такого продукта, как природный газ, является весьма трудоемким, высокотехногенным и дорогостоящим процессом. Строительство трубопровода на длинные расстояния – сложная задача. Также нужно отметить, что для того, чтобы на каком-то рынке произошли такие глобальные изменения, о которых пишут исследователи, должно произойти коренное реформирование индустрии. К тому же, если эти изменения произойдут на одном рынке, в данном случае – североамериканском, это абсолютно не значит, что эти изменения коснутся других, изолированных от него рынков», – полагает экономист.

Вторым существенным недочетом в работе американских исследователей Шекоян назвал неучет «тенденции изменения структуры потребления энергоносителей».

«Говоря простым языком, это значит, что потребность в некоторых видах энергоносителей через 20-30 лет может кардинально измениться. К тому времени доля потребления газа, бензина, нефти серьезно сократится, а доля потребления альтернативных источников энергии возрастет».

Шекоян заметил, что делать громкие прогнозы на 20-30 лет вперед в такой отрасли, как энергетика, тем более в научном исследовании, было бы не совсем благодарным занятием.

«Если речь идет о втором популярном виде транспортировки газа – его сжижении, погрузке в специальные контейнеры и отправки продукта по морю, – то возникает другой важный вопрос: рентабельность таких поставок. На сегодняшний день Россия обладает самой развитой системой транспортировки газа, в том числе в Европу, в мире. Если газ в Европу будет доставляться по морю, то есть большая вероятность того, что его цена будет выше российского газа, поступающего по трубам. Пойдет ли на это ЕС – вопрос открытый», – резюмировал эксперт.

Фото AP

Логика такого умозаключения американских исследователей проста: стремительно развивающиеся сегодня технологии по добыче сланцевого (природного) газа приведут к трансформации мировых рынков импорта и экспорта этого продукта в ближайшем будущем.

В своей работе «Природный газ и национальная безопасность США», спонсированной Министерством энергетики Соединенных Штатов, ученые пришли к выводу, что интенсификация бурения скважин для добычи газа в США приведет к уменьшению зависимости страны от импорта этого энергоресурса с Ближнего Востока. Это в свою очередь позволит Европе закупать больше газа из богатого сланцевыми породами ближневосточного региона и тем самым уменьшить свою зависимость от российского газа и влияния Москвы в целом.

К 2040 году, по прогнозам экспертов, доля российского газа на рынках Европы упадет до 13% (по сравнению с 27% на 2009 год).

Увеличение добычи американского сланцевого газа также поможет США в их непростых отношениях с Ираном, считают авторы работы. Они объясняют это тем, что появление новых производителей сланцевого газа существенно ослабит способность Ирана сегментировать международное сообщество касательно применения санкций в адрес официального Тегерана, который, как подозревает Запад, разрабатывает ядерное оружие. Доселе Иран, по мнению экспертов, умело использовал свои колоссальные запасы природного газа в качестве политического рычага давления на страны, зависимые от поставок иранских энергоносителей.

Вместе с тем эксперты ставят под сомнение утверждения некоторых критиков о том, что добыча Соединенными Штатами сланцевого газа – краткосрочное явление. Если все пойдет по плану, то к 2040 году производство природного газа в США учетверится по сравнению с уровнем 2010 года, пишут исследователи из Университета Райс.

Владимир Шекоян, доктор экономических наук, эксперт в области международных финансов и экономики, считает, что авторы статьи «Природный газ и национальная безопасность США» сделали в своей работе несколько выводов, не соответствующих посылам.

«Производство и тем более транспортировка такого продукта, как природный газ, является весьма трудоемким, высокотехногенным и дорогостоящим процессом. Строительство трубопровода на длинные расстояния – сложная задача. Также нужно отметить, что для того, чтобы на каком-то рынке произошли такие глобальные изменения, о которых пишут исследователи, должно произойти коренное реформирование индустрии. К тому же, если эти изменения произойдут на одном рынке, в данном случае – североамериканском, это абсолютно не значит, что эти изменения коснутся других, изолированных от него рынков», – полагает экономист.

Вторым существенным недочетом в работе американских исследователей Шекоян назвал неучет «тенденции изменения структуры потребления энергоносителей».

«Говоря простым языком, это значит, что потребность в некоторых видах энергоносителей через 20-30 лет может кардинально измениться. К тому времени доля потребления газа, бензина, нефти серьезно сократится, а доля потребления альтернативных источников энергии возрастет».

Шекоян заметил, что делать громкие прогнозы на 20-30 лет вперед в такой отрасли, как энергетика, тем более в научном исследовании, было бы не совсем благодарным занятием.

«Если речь идет о втором популярном виде транспортировки газа – его сжижении, погрузке в специальные контейнеры и отправки продукта по морю, – то возникает другой важный вопрос: рентабельность таких поставок. На сегодняшний день Россия обладает самой развитой системой транспортировки газа, в том числе в Европу, в мире. Если газ в Европу будет доставляться по морю, то есть большая вероятность того, что его цена будет выше российского газа, поступающего по трубам. Пойдет ли на это ЕС – вопрос открытый», – резюмировал эксперт.

Прикончил ли JPMorgan банк Lehman Brothers?

- 19 июля 2011, 16:04

- |

Статья написана год назад, но история не знает срока давности. Сейчас часто вспоминают крах Lehman Brothers, поэтому интересно вспрмнить, как это было, и роль некоторых лиц в этом крахе. Если это, конечно, так и было. Наверное, многие этого не читали.

Jeff Nielson

АвторииздательBullion Bulls Canada. www.bullionbullscanada.com.

28 августа 2010

Осенью 2008 года мировые рынки пережили худший коллапс почти за 80 лет. Наши постоянные читатели знакомы с моей точкой зрения по поводу этих событий: это был «кризис», устроенный олигархами с Уолл-стрит, по двум причинам. Во-первых, так как все их бумажные империи были на грани взрыва, потому что их многотриллионные пирамиды прогорели, им нужно было запугать вашингтонских политиков, чтобы те выполнили требования шантажа: выкуп на $10 триллионов, состоящий из прямых перечислений, неограниченных «займов» при нулевой ставке, а также гарантированной «черной дыры» для слива производных Уолл-стрит.Второй частью их программы было разрушение товарных рынков с помощью величайшего товарного коллапса в истории международной торговли. В связи с этим поговаривали, что эти махинации сводились к двум целям. Якобы Хэнк «Базука» Полсон (Hank “Bazooka” Paulson) отправился в калифорнийский пенсионный фонд CalPERS, крупнейший мировой пенсионный фонд (и громадный сырьевой бык в 2008 году) и попросил его руководство неожиданно и резко закрыть свои позиции, потому что, как сказал Полсон, рост цен на товары угрожал разрушить американскую экономику из-за гиперинфляции.

( Читать дальше )

Jeff Nielson

АвторииздательBullion Bulls Canada. www.bullionbullscanada.com.

28 августа 2010

Осенью 2008 года мировые рынки пережили худший коллапс почти за 80 лет. Наши постоянные читатели знакомы с моей точкой зрения по поводу этих событий: это был «кризис», устроенный олигархами с Уолл-стрит, по двум причинам. Во-первых, так как все их бумажные империи были на грани взрыва, потому что их многотриллионные пирамиды прогорели, им нужно было запугать вашингтонских политиков, чтобы те выполнили требования шантажа: выкуп на $10 триллионов, состоящий из прямых перечислений, неограниченных «займов» при нулевой ставке, а также гарантированной «черной дыры» для слива производных Уолл-стрит.Второй частью их программы было разрушение товарных рынков с помощью величайшего товарного коллапса в истории международной торговли. В связи с этим поговаривали, что эти махинации сводились к двум целям. Якобы Хэнк «Базука» Полсон (Hank “Bazooka” Paulson) отправился в калифорнийский пенсионный фонд CalPERS, крупнейший мировой пенсионный фонд (и громадный сырьевой бык в 2008 году) и попросил его руководство неожиданно и резко закрыть свои позиции, потому что, как сказал Полсон, рост цен на товары угрожал разрушить американскую экономику из-за гиперинфляции.

( Читать дальше )

Рынок - взгляд до конца недели.

- 12 июля 2011, 21:39

- |

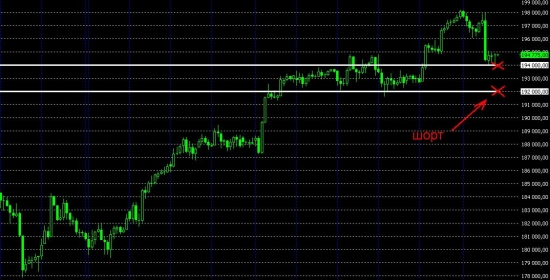

Итак, в прошлую пятницу появился намёк на коррекцию, о чём я заранее сообщил — http://smart-lab.ru/blog/10060.php. Также были обозначены уровни поддержки при пробитии которых стоило открывать и увеличивать короткие позиции (пятничный рисунок приведён ниже)

На данный момент можно пока говорить о том, что краткосрочная коррекция завершилась и важный уровень сопротивления на отметке 188000 устоял, но если всё же он будет пробит, то дорога вниз как минимум к 180000 нам обеспечена.

Что касается fRTS то вчера я, как и писал ушёл на ночь в позиции с 4 плечём в надежде что отчёт Alcoa поможет быкам и утром получил лося, которого в первую же минуту закрыл. Далее открывался по 188000 на сильной поддержке и до сих пор удерживаю позицию. Увеличивать лонг буду только при прохождении уровней сопротивления, которые указаны крестиками на рисунке.

( Читать дальше )

На данный момент можно пока говорить о том, что краткосрочная коррекция завершилась и важный уровень сопротивления на отметке 188000 устоял, но если всё же он будет пробит, то дорога вниз как минимум к 180000 нам обеспечена.

Что касается fRTS то вчера я, как и писал ушёл на ночь в позиции с 4 плечём в надежде что отчёт Alcoa поможет быкам и утром получил лося, которого в первую же минуту закрыл. Далее открывался по 188000 на сильной поддержке и до сих пор удерживаю позицию. Увеличивать лонг буду только при прохождении уровней сопротивления, которые указаны крестиками на рисунке.

( Читать дальше )

Итоги пятницы. Что делать дальше? Постмаркет и важные события следующей недели.

- 08 июля 2011, 20:49

- |

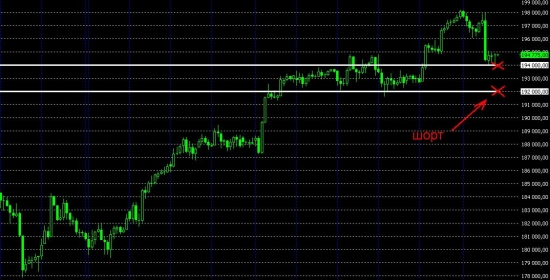

Не смотря на выход сегодня просто ужасных данных по безработице по Штатам, ни какого сильного обвала не случилось, всё пока укладывается в рамки обычной фиксации прибыли и снятия перекупленности. Устояли важнае технические уровни и по ММВБ и по fRTS(рис.ниже)

Как видно на часовом таймфрейме говорить об открытии коротких позиций пока рано. Хотя я и имею небольшой шорт от 196300, но это только для хеджирования своего инвест портфеля. Более агрессивные шорты буду набирать только в случае пробития предыдущего проторгованного диапазона на отметке 192000. Сегодня как и планировал, утром скинул ещё часть Сбера(остаток 50%) и частично пофиксил другие бумаги. Но если конюнктура на рынке во вторник изменится на позитивную после отчёта Alcoa, то я вновь восстановлю все позиции в Сбербанке так, как 13 Июля(среда) эта компания предоставит свой полугодовой отчёт, где по словам Грефа, выручка может составить рекордные 160 млрд. Следующая неделя вообще будет самой насыщенной и самой сложной. Ещё в воскресение Б.Обама будет встречатся с представителями конгресса по поводу поднятия планки госдолга и какая реакцияв понедельник будет на итоги встречи пока никто не знает. В ночь на вторник стартует сезон отчётности в штатах. Не менее важной будет пятница, когда выйдут данные по инфляции в Китае. Также 11-12 Июля Встреча в Брюсселе министров финансов Еврозоны. 13 Июля Публикация стресс-тестов европейских банков. 15 Июля Греция проводит погашение своих казначейских векселей. 16 Июля В польше встреча министров финансов Евросоюза с представителями ЕЦБ и центральных банкиров, представлящих весь евросоюз. 17, 19, 20,22 Июля масштабнное погашение купонов по Греческим облигациям — где всем будет интересно посмотреть будут ли эти деньги от погашения заново реинвестированы в гособлигации или нет.

Из отдельных историй на нашем рынке как уже отметил будет очень интересна отчётность Сбербанка за первое полугодие, которая выйдет 13 Июля.

остальное в воскресение вечером.

Как видно на часовом таймфрейме говорить об открытии коротких позиций пока рано. Хотя я и имею небольшой шорт от 196300, но это только для хеджирования своего инвест портфеля. Более агрессивные шорты буду набирать только в случае пробития предыдущего проторгованного диапазона на отметке 192000. Сегодня как и планировал, утром скинул ещё часть Сбера(остаток 50%) и частично пофиксил другие бумаги. Но если конюнктура на рынке во вторник изменится на позитивную после отчёта Alcoa, то я вновь восстановлю все позиции в Сбербанке так, как 13 Июля(среда) эта компания предоставит свой полугодовой отчёт, где по словам Грефа, выручка может составить рекордные 160 млрд. Следующая неделя вообще будет самой насыщенной и самой сложной. Ещё в воскресение Б.Обама будет встречатся с представителями конгресса по поводу поднятия планки госдолга и какая реакцияв понедельник будет на итоги встречи пока никто не знает. В ночь на вторник стартует сезон отчётности в штатах. Не менее важной будет пятница, когда выйдут данные по инфляции в Китае. Также 11-12 Июля Встреча в Брюсселе министров финансов Еврозоны. 13 Июля Публикация стресс-тестов европейских банков. 15 Июля Греция проводит погашение своих казначейских векселей. 16 Июля В польше встреча министров финансов Евросоюза с представителями ЕЦБ и центральных банкиров, представлящих весь евросоюз. 17, 19, 20,22 Июля масштабнное погашение купонов по Греческим облигациям — где всем будет интересно посмотреть будут ли эти деньги от погашения заново реинвестированы в гособлигации или нет.

Из отдельных историй на нашем рынке как уже отметил будет очень интересна отчётность Сбербанка за первое полугодие, которая выйдет 13 Июля.

остальное в воскресение вечером.

9 вопросов, которые выясняет Баффет , прежде чем инвестировать в компанию

- 06 июля 2011, 17:40

- |

Из книги «Баффетология»

1. Обладает ли бизнес опознаваемой потребительской монополией (в противовес компаниям сырьевого типа)

Иными словами, является ли продукция или услуга компании исключительной и важной для потребителя.

Компании сырьевого типа страдают от конкуренции и поэтому вынуждены снижать цены.

2. Прибыли компании устойчивы и имеют тенденцию к росту.

3. Компания придерживается консервативной финансовой политики? По мнению Баффета, успешные компании обладают небольшой долговой нагрузкой в сравнении с их прибылью

4. Бизнес обеспечивает устойчиво высокую рентабельность акционерного капитала?

Здесь все просто: если скорректированная рентабельность собственного капитала не превышает ставки % по кредитам, то этот бизнес неперспективен. Показатель E/BV должен быть выше средних показателей.

5.Компания удерживает прибыли или выплачивает акционерам?

и связанный с этим вопрос:

6.Повышает ли нераспределенная прибыль рыночную стоимость компании

( Читать дальше )

1. Обладает ли бизнес опознаваемой потребительской монополией (в противовес компаниям сырьевого типа)

Иными словами, является ли продукция или услуга компании исключительной и важной для потребителя.

Компании сырьевого типа страдают от конкуренции и поэтому вынуждены снижать цены.

2. Прибыли компании устойчивы и имеют тенденцию к росту.

3. Компания придерживается консервативной финансовой политики? По мнению Баффета, успешные компании обладают небольшой долговой нагрузкой в сравнении с их прибылью

4. Бизнес обеспечивает устойчиво высокую рентабельность акционерного капитала?

Здесь все просто: если скорректированная рентабельность собственного капитала не превышает ставки % по кредитам, то этот бизнес неперспективен. Показатель E/BV должен быть выше средних показателей.

5.Компания удерживает прибыли или выплачивает акционерам?

и связанный с этим вопрос:

6.Повышает ли нераспределенная прибыль рыночную стоимость компании

( Читать дальше )

Стратегии торговли фьючерсом на Российский индекс волатильности.

- 29 июня 2011, 00:45

- |

1 июня 2011 года на FORTS начились торги расчетными фьючерсными контрактами на Российский индекс волатильности(фRTSVX).

Почитав и посмотрев опрос про фRTSVX стало понятно, что многие просто не понимают как им торговать...

Рассмотрим вопросы:

1. Принципы торговли фRTSVX.

2. Правила открытия и закрытия позиций.

3. Специфические особенности.

4. Управление открытой позицией.

5. Минимизация риска ликвидности.

Есть два простых и известных принципа:

1. торговля спредом волотильностью: открытие позы через опционы, а хеджирование через фRTSVX (наиболее интересный вариант)

2. календарный спред: между фRTSVX с разной датой исполнения (менее интересный).

3. можно и в готовую опционную комбинацию добавлять хедж, тогда управление комбинаций упращяется.

( Читать дальше )

Почитав и посмотрев опрос про фRTSVX стало понятно, что многие просто не понимают как им торговать...

Рассмотрим вопросы:

1. Принципы торговли фRTSVX.

2. Правила открытия и закрытия позиций.

3. Специфические особенности.

4. Управление открытой позицией.

5. Минимизация риска ликвидности.

Есть два простых и известных принципа:

1. торговля спредом волотильностью: открытие позы через опционы, а хеджирование через фRTSVX (наиболее интересный вариант)

2. календарный спред: между фRTSVX с разной датой исполнения (менее интересный).

3. можно и в готовую опционную комбинацию добавлять хедж, тогда управление комбинаций упращяется.

( Читать дальше )

Среднесрочный взгляд на рынок и на отдельные бумаги.

- 28 июня 2011, 21:44

- |

Сегодня тока что отошёл от последней тусы Смартлаб ))) и решил посмотреть чего тут на рынке творится. Запой конечно дело хорошее, особенно когда ты находишься в нужной позиции, иначе я бы не высидел такую прибыль. Ещё неделю назад я сформировал свой инвестпортфель, в котором сделал некоторые изменения: увеличил долю сбера и северстали и продал после объединения акции ОГК-2, более подробно здесь http://www.smart-lab.ru/blog/8709.php. В прошлую пятницу также заходил во fRTS по 180000 и не смотря на профит в 4000 и последующую просадку я не фиксировал эту позицию и до сих пор её удерживаю. По fRTS мы пробили два уровня сопротивления 182000 и 184000 и теперь остался последний штурм отметки 187000, после чего может открыться очень хорошее движение вверх ещё на 5000-10000 пунктов. Что касается отдельных бумаг то на срочном рынке также сижу с плечами в Сбере, сегодня практически все уже поверили что он наконец вновь пробьёт отметку в 100 рублей после чего надеюсь подключатся технари и в совокупе с шортокрылом мы можем увидеть вынос в район 107-109 рублей. Что касается аптек, которые я закупал в течении двух дней по 86 рулей, то здесь есть небольшое разочарование, как стало сегодня известно, компания решила не выкупать акции с рынка для объединения с новым компаньоном, однако другой драйвер роста — снижения налоговой нагрузги для всего фармсектора по прежнему актуальный, вроде как на прошлой неделе в госдуме уже было принято соглашение об этом, так что ждём в ближайшие недели эту новость. Вобщем всё пока идёт по сценарию, о котором уже писал ранее

( Читать дальше )

( Читать дальше )

Как отслеживать новостной фон в США?

- 21 июня 2011, 22:00

- |

Маленький пост для начинающих — возможно п теме подойдёт в рубрику «Трейдинг от А до Я»

В общем рекомендую пользоваться Гугл Финанс для ежедневного отслеживания американского фона.

Почему именно он? Смотрите:

1. Именно сипи и найс индексы идут реал тайм — без задержки. Причём технология аякс на сайте помогает обойтись совсем без перезагрузки страницы

2. Доступны несколько видов отображения графика + логорифмическая шкала + технические индикаторы + масштабируемость быстрая и удобная .

3. Ну и главная фишка — отображение новостей на графике. Вы можете сразу увидить — какое именно событие повлияло на движение, быстро прочитать новость и т.д.

Для нелюбителей английского — советую браузер от того же гугла — ХРОМ. С его помощью можно настроить автоматический перевод страницы на русский язык.

Удачного плавания!

________

Uptrader

В общем рекомендую пользоваться Гугл Финанс для ежедневного отслеживания американского фона.

Почему именно он? Смотрите:

1. Именно сипи и найс индексы идут реал тайм — без задержки. Причём технология аякс на сайте помогает обойтись совсем без перезагрузки страницы

2. Доступны несколько видов отображения графика + логорифмическая шкала + технические индикаторы + масштабируемость быстрая и удобная .

3. Ну и главная фишка — отображение новостей на графике. Вы можете сразу увидить — какое именно событие повлияло на движение, быстро прочитать новость и т.д.

Для нелюбителей английского — советую браузер от того же гугла — ХРОМ. С его помощью можно настроить автоматический перевод страницы на русский язык.

Удачного плавания!

________

Uptrader

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал