Избранное трейдера Макс

За этим скрывается развивающийся тренд

- 13 ноября 2017, 17:42

- |

Всем привет …

После длительной консолидации, на прошедшей неделе наблюдались значительные ценовые движения. Практически все категории активов продемонстрировали снижение. Есть ли какие-либо причины для беспокойства, или это просто шум?

Предположу, что в большинстве случаев, наблюдаемые движения являются временным шумом, однако за ними скрываются развивающиеся тренды. Особенно это наблюдалось на высокодоходном рынке. Рано мне указывать ожидающий тренд, но все же может вам будет полезно.

С момента восстановления высокодоходных облигаций после падения в 2015 году (вспомните периоды обрушения и восстановления цен на нефть, поскольку высокодоходные рынки сильно зависят от нефтяных котировок из-за высокой доли в отрасли компаний, занимающихся гидроразрывом пластов, оба индексных фонда демонстрировали исключительно умеренные и временные прорывы 200-дневной скользящей средней. Обычно такие прорывы длились 1-2 дня. Нынешний прорыв является достаточно выраженным и продолжительным по времени. Удивительно, но он сформировался во время резкого роста нефтяных котировок (из-за ожиданий новых сокращений нефтедобычи ОПЕК и жесткой позиции наследного принца Саудовской Аравии. Вероятнее всего, это не обычное совпадение, а ярко выраженный сигнал прямо перед началом программы количественного ужесточения (QT) ФРС. Как я уже писал, датой старта программы количественного ужесточения необходимо считать не 1 октября (официальная дата), а 31 октября (дата истечения первой не полностью реинвестированной облигации счета операций на открытом рынке ФРС, когда баланс ФРС фактически начал сокращаться. Ранее в этом году наблюдались 2 краткосрочных падения высокодоходных активов. Первое имело место в начале марта, когда Федрезерв «ошеломил» рынки, объявив о грядущем повышении ставок всего за 2 недели, после чего анонсировал программу количественного ужесточения. Вторая просадка наблюдалась после заседания ФРС 26 июля, когда стало ясно, что программа будет запущена сразу после сентябрьского заседания (прозвучали слова об «относительно скором» запуске программы с намеком на будущее заседание в качестве отправной точки). В обоих случаях рынки быстро восстановились. В этот раз, когда программа фактически запущена, продажи могут стать гораздо более долгосрочными.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

Еще раз о моей торговле

- 12 ноября 2017, 23:48

- |

Отвечу сразу на все вопросы, возникающие при её прочтении

Скажем так… я не лукавлю, когда говорю, что торгую на все плечи… Но это же не сразу происходит..

Начинаю набирать позицию где то процентов на 60, и если идет движение против меня, то усредняюсь… Да! ну конечно же, скажете вы… это еще одна непростительная ошибка, которую совершают трейдеры, но я её делаю с маниакальным упорством из года в год))))

… И вот… в начале конкурса я заявила всего лишь 3 100 000… и как все могут видеть в статистике , начался конкурс для меня с 15-25%

падения, во время которого я усреднилась и затарилась на всю, как говорится, котлету, тем самым впоследствии значительно ухудшив свой результат, потому что биржа, во время просадки, увеличила мою стартовую сумму на 1400 000… то есть почти на 50% и вот если бы этого не произошло, то моя прибыль сейчас составляла бы 200%( ТАКАЯ ОНА СОБСТВЕННО В РЕАЛЬНОСТИ) и наверное я могла бы расслабиться уже, лидируя с таким большим отрывом… Но вышло все, как вышло и приходиться каждый день бороться за свое место под солнцем)))))

( Читать дальше )

Мюсли вслух - 91. К вопросу о скользящих средних

- 11 октября 2017, 18:09

- |

Уважаемый мною Vanuta утверждает в комментах к посту «Октябрь-2017. Время продавать», что скользящие средние не работают.

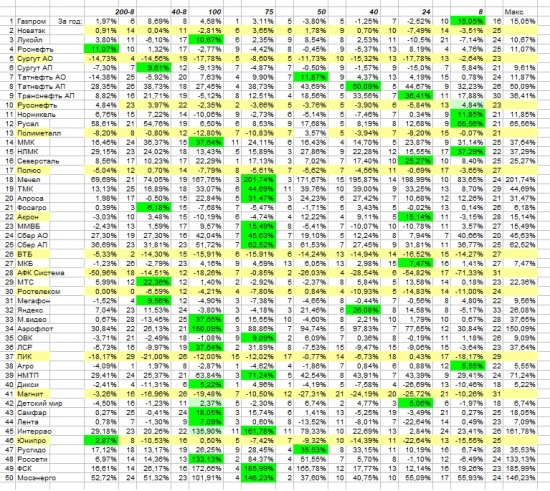

Вот тут ради интереса посчитал что можно заработать на скользящих за год по 50 наиболее ликвидным акциям. В каждой паре столбцов первый — заработанный/потерянный процент, второй — количество входов/выходов за год. Скользящие взяты простые (не экспоненциальные).

В первых столбцах (200-8 и 40-8) вход в позицию осуществлялся при превышении ценой значений 200-дневной и 8-дневной скользящей одновременно. Также и в следующих двух столбцах 40-дневной и 8-дневной. В следующих столбцах вход тупо при превышении ценой значения средней 100-дневной, 75-дневной и т.д. Результаты смотрите сами:

Всем успехов в торгах.)

Все идет как по маслу.

- 09 октября 2017, 17:11

- |

Рубль выглядит слабо по отношению к доллару, нефть корректируется, но пока последняя сила была за продавцами. А электричество растет, Чем вызван такой рост?

Не давно закончилась стадия накопления Отца, электроэнергетического секторе Россетти, есть понимание, что в ближайшее время рост может продолжиться до 2х ключевых уровней 1,15 и 1,25.

Особому вниманию достойна ФСК, сильный рост по РусГидре и умереный рост Сетей могут наконец то заставить расти и ФСК, по которой уже давно идет сильная стадия накопления, кто пилит ФСК и на какую сумму не известно, но скорый тренд там очень вероятен.

Уверенный рост по ФСК завтра, даст сильный сигнал на покупки начиная со среды. Ждем закрытия завтра, если опять сильный рост, ищем вход.

Перфоманс. Начало.

- 09 октября 2017, 15:40

- |

Я начал формировать отчет с 1-го числа первого месяца осени. В работе использую всего 2 ликвидных инструмента срочного рынка: золото и нефть марки WTI. Параметры риск-менеджмента регулируются на мое усмотрение и стремятся к использованию 10% initial margin (гарантийное обеспечение) от капитала.

На сегодняшний день результат торгов таков: 2 сделки с общей прибылью $30 869,28.

( Читать дальше )

Торговая система своими руками. Часть 8. Формирование закрытых позиций и подсчёт статистики.

- 09 октября 2017, 15:14

- |

Добрый день. В предыдущих частях я описывал, как на C# сделал собственный тестер, применяя объектно-ориентированный подход, рассказывал про интерфейсы, про их реализации, и, рассказывал про работу с БД. На данный момент осталось совсем немного. В этом топике я опишу вариант расчёта результатов работы стратегии.

Чтобы не запутаться, даже не читая предыдущие топики, поясню, что есть и к чему надо придти. Есть стратегии – это некий объект программы, который выставляет заявки на основе получаемой маркет-даты. Заявки (Order) регистрируются системой. Также, регистрируются сделки прошедшие по заявке (каждая заявка имеет список сделок — List<Trades> trades). После прогона стратегии, все заявки и сделки сохраняются в БД, и после, их можно извлечь и посчитать по ним статистику работы стратегии. По сути, эта статистика состоит из двух аспектов: сами закрытые позиции и оценка эффективности на их основе. Начнём с первого. Вот интерфейс, который принимает заявки со сделками, и, выдаёт, собственно, список закрытых позиций:

interface IClosePositionManager

{

List<ClosePosition> ClosePositions (List<Order> orders);

}( Читать дальше )

ОСНОВА

- 05 октября 2017, 21:13

- |

Публикую секреты открытым текстом.

ГЛАВНЫЙ СЕКРЕТ.

Все трейдеры-любители ищут Грааль и думают, что нужно купить перед тем как вырастет, а продать перед тем как упадет.

НО, ЭТО СОВСЕМ НЕ ТАК.

АКСИОМА №1.

1. Когда выросло нужно продать то, что уже ЕСТЬ.

2. Когда сильно упало нужно купить то, чего еще НЕТ.

Brent не удивляет.Технично идет.

- 02 октября 2017, 15:41

- |

Нефть вернулась в восходящий коридор 58-54, где у нижней границе можно снова делать набор позиции лонг с целью 60+

Всё по плану без лишних слов))57-58 откатили,

58.2 сделали тест-отбой=продажа… сейчас в зоне покупок:55.8-54.8

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал