Избранное трейдера olgatyorkina

Все еще не веришь в статистический анализ?

- 06 апреля 2023, 12:10

- |

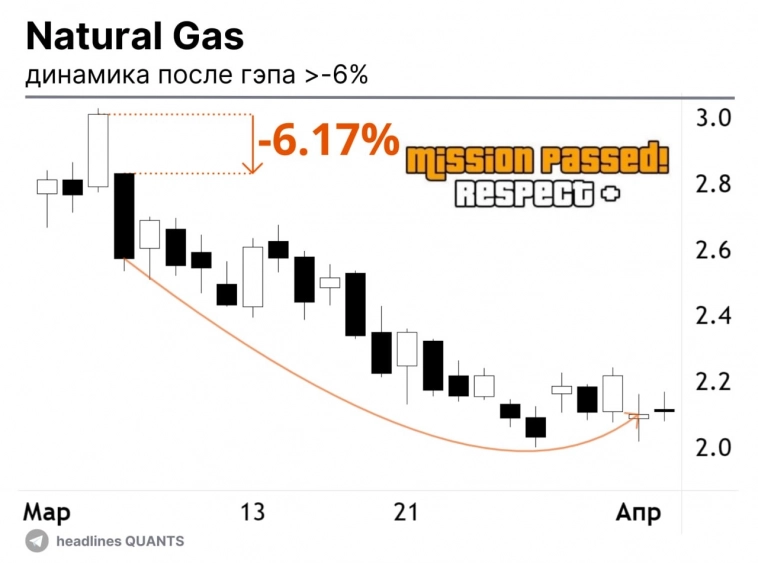

В начале марта мы провели статистический анализ по газу после того, как фьючерс на газ США открылся гэпом вниз более чем на 6%.

Мы выяснили:

1. В среднем после таких гэпов газ снижался еще больше на протяжении 20 торговых дней

2. Ни разу гэп не закрывался в этот же день

Сегодня, мы вернулись к графику и увидели, что статистика сработала: спустя 20 торговых дней гэп не закрылся и газ снизился ещё больше.

__________

Хотите увидеть больше подобных случаев?

Подписывайтесь на наш Telegram https://t.me/headlines_QUANTS

- комментировать

- ★7

- Комментарии ( 7 )

Главные новости #OPEC+ #Brent

- 04 апреля 2023, 10:12

- |

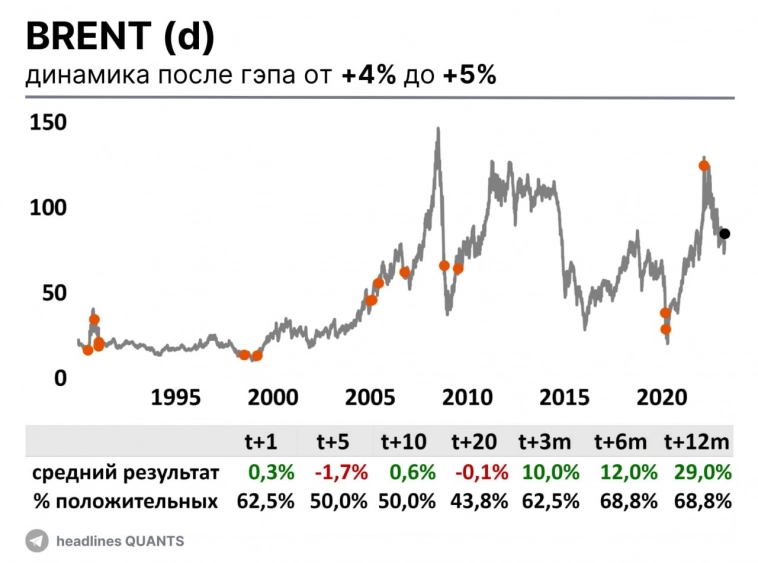

Страны ОПЕК+ объявили о неожиданном раунде сокращения добычи нефти* на 1.16 млн б/с.

После объявления о сокращении добычи, цены на brent открылись гэпом в +4.98%. С 1990 было 16 случаев когда цена открывалась гэпом от +4% до +5%.

* чёрная точка — недавний случай; оранжевые точки — это 16 остальных случаев

** t — день сигнала, точка отсчёта — закрытие дня t

Сокращение ОПЕК+ добычи нефти может подтолкнуть цены к $100, учитывая снятие ограничений в Китае и сокращение добычи в России.

источник: cnbc.com

Россия продлила добровольное ограничение добычи нефти на 500 тыс. б/с до конца 2023 года.

источник: forbes.ru

Белый дом:

Решение ОПЕК+ сократить добычу нефти на 1 млн б/c было опрометчивым в текущих рыночных условиях.

источник: bloomberg.com

Декабрьские фьючерсы торгуются на более низких уровнях, чем сегодняшние, в прошлом это было «бычьим» сигналом и может указывать на дальнейшее повышение цен на нефть

источник: barrons.com

Больше новостей:

https://t.me/headlines_for_traders

https://t.me/headlines_quants

( Читать дальше )

Книга "Маги рынка". А это вообще возможно?

- 28 марта 2023, 13:06

- |

Прочитал «Маги рынка». Книга, конечно, топ. Долго читал. Месяца полтора-два. Я медленно читаю такие книги. Пытаюсь читать вдумчиво. Странно, что этой книги (самой первой из серии) нет на русском языке. Пришлось заказывать из-за рубежа.

Напишу в целом о книге, прежде чем рассказывать дальше об отдельных трейдерах. Истории некоторых трейдеров я уже внимательно изучал, и тут было приятно увидеть их прямую речь.

В книге много цифр про performance (результаты) трейдеров. Я иногда делал удивлённую рожу и думал: «А это, вообще, возможно?»

В качестве примеров:

• Один трейдер превратил $30 тыс. в $80 млн.;

• Другой с нуля дошёл до $200 млн.;

• Еще один стал крупнейшим FX-трейдером в мире;

• Другой, управляя фондом, делал по 30% ежегодно в течение 21 года и т.д...

Истории поразительные, невероятные. Зацепила история одного чувака, который в течение 10 лет терял деньги, а потом в 9 чемпионатах по трейдингу в США каждый раз зарабатывал больше, чем все остальные участники вместе взятые.

( Читать дальше )

Пауэлл: Мы никогда такого не видели

- 27 марта 2023, 11:28

- |

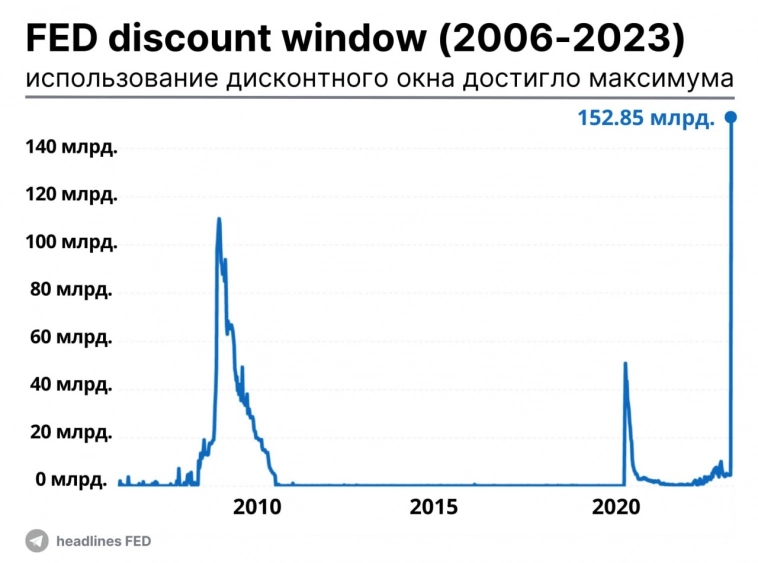

Посмотрел пресс-конференцию Пауэлла. Как я понял, они столкнулись с таким bank-run (*массовое изъятие вкладчиками депозитов из банков), с которым никогда не встречались. Он промолвился, что «мы никогда такого не видели. Наши модели этого не учитывали». Другими словами, клиенты начали изымать деньги из банков с бешеной скоростью.

Конечно, ФРС предвидела, что такие проблемы возникнут. Инструменты предоставления срочной ликвидности были наготове. Однако, bank-run был очень быстрым. Думаю, это их сильно испугало, раз они провели внеочередное собрание.

При этом, им надо было сохранить лицо и продолжать делать вид, что борьба с инфляцией продолжается. И поэтому они говорят «предоставление ликвидности через discount window — это не QE».

Но, всё одно, как ни крути и как это не назови...

Что будет дальше?

Изначально они хотели победить инфляцию быстро. В этом был их растёт. Теперь система расшаталась, и они испугались. Теперь они отступят от своей политики ужесточения. И это породит новый виток роста инфляции.

( Читать дальше )

ФРС пытается удержаться на двух стульях

- 23 марта 2023, 15:12

- |

ФРС повышает процентную ставку, чтобы сделать вид, что идёт борьба с инфляцией (а у инвесторов не должно быть сомнений в этом, иначе инфляция будет расти дальше) и устаканить начинающиеся проблемы в банковском секторе — следствие своей же политики повышения. При этом ФРС, ясное дело, пытается сделать вид, что это же, «не количественное смягчение».

Короче, момент истины всё ближе.

Меня удивляет следующее:

1.Предоставление ликвидности через discount window вышло на невиданную прежде высоту. Для справки, discount window — это последнее прибежище для банков в США.

2. Снова запустили валютные свопы — такое было в 2020 году, когда положение было очень скверное.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал