SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Кот Матроскин

Итоги древнего робота на RIM3

- 10 июня 2013, 12:28

- |

Честно признаться давно таких ударных не было кварталов, поэтому хочется поделиться результатами, возможно кто вспомнит мысли которые уже излагались мною в предыдущих статьях.

Как и раньше я готов поделиться идеей робота, только на моих условиях: Есть алгоритм, и чтобы получить его, необходимо максимально близко описать принцип ее торговли (определение точек входа/выхода).

Так же предлагаю Смарт-лабовцам, если интересно, то могу онлайн публиковать сигналы на вход робота, естественно с уровнями стопов. Можно плюсами указать свое желание, или же в комментариях или ПМ.

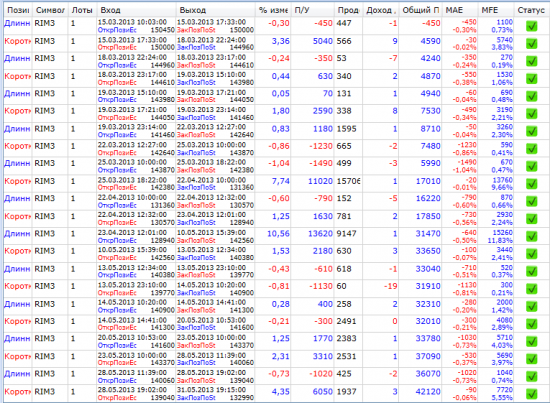

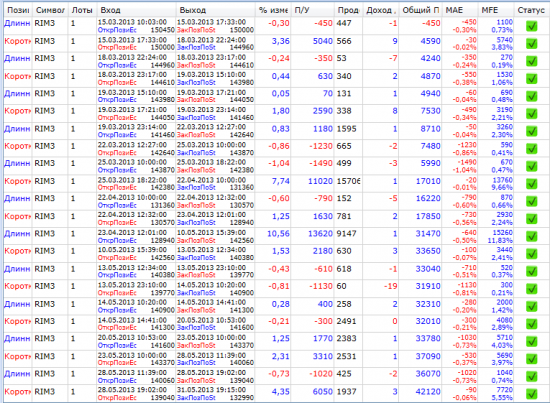

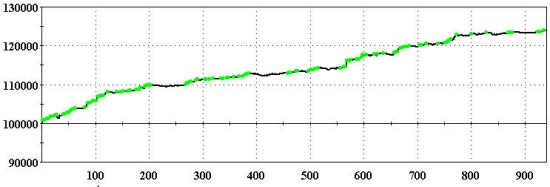

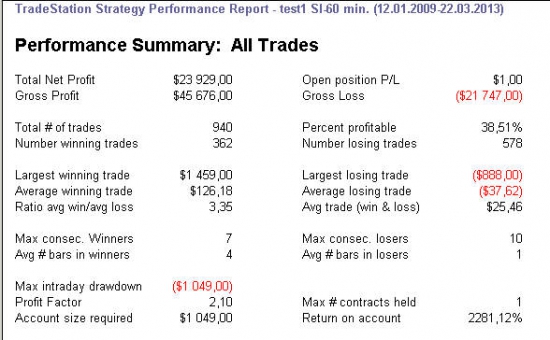

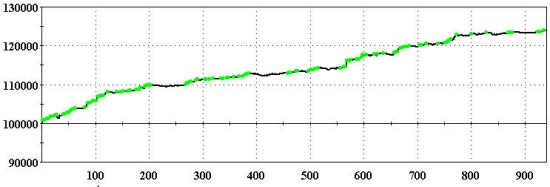

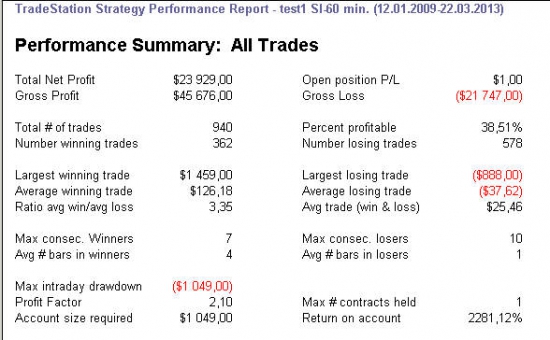

Ниже статистика робота:

Сделки, если разбираетесь в TSLab, то поймете статистику.

Забегая вперед, скажу, что да это не реальные сделки (не хочу чтобы обсуждали мое депо).

Ну и естественно, как это стало модно на смарт-лабе, робот за квартал сделал 300% на ГО!!!

Как и раньше я готов поделиться идеей робота, только на моих условиях: Есть алгоритм, и чтобы получить его, необходимо максимально близко описать принцип ее торговли (определение точек входа/выхода).

Так же предлагаю Смарт-лабовцам, если интересно, то могу онлайн публиковать сигналы на вход робота, естественно с уровнями стопов. Можно плюсами указать свое желание, или же в комментариях или ПМ.

Ниже статистика робота:

Сделки, если разбираетесь в TSLab, то поймете статистику.

Забегая вперед, скажу, что да это не реальные сделки (не хочу чтобы обсуждали мое депо).

Ну и естественно, как это стало модно на смарт-лабе, робот за квартал сделал 300% на ГО!!!

- комментировать

- 70 | ★7

- Комментарии ( 40 )

Ловим тренд за толстый хвост, а также ловушка на ловца трендов

- 29 мая 2013, 11:00

- |

Как на трендовом рынке увидеть и поймать тренды? И какие ловушки ждут самого ловца трендов?

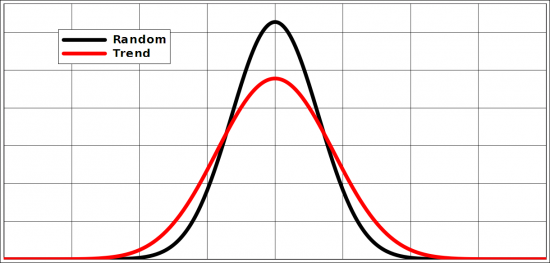

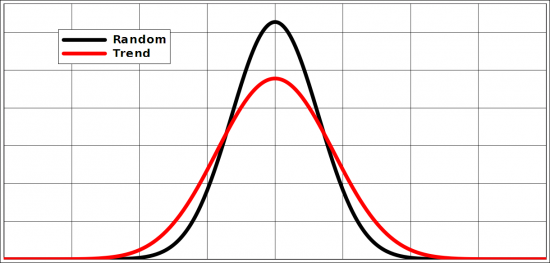

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Ценная подборка №46. Исследование эффекта диверсификации. Простейшая, чудотворная, торговая система.

- 22 мая 2013, 10:57

- |

Создавая ту или иную систему мы стремимся максимально выровнять итоговую эквити (в линеечку) и при этом не поддаться соблазну переоптимизации. Цель достойная и реальная, но при условии что система не будет разрабатываться и оптимизироваться только под один актив. Разработка системы под один актив уже является мощнейшей переоптимизацией. Помимо внутренних параметров самой системы, которые, как правило подбирают (оптимизируют) добиваясь идеальной эквити, мощнейшим переоптимизационным параметром так же является выбор одного инструмента из многих. Инструмента, который показывает на этой системе лучшие результаты. Не удивительно, что после запуска системы она со временем работает хуже и хуже или вообще перестает работать и уводит счет в глуокую просадку.

Проведем эксперемент целью, которого является поиск оптимального решения при котором будет найден способ создания системы максимально не оптимизированной, стабильной и с большими степенями свободы.

Возьмем за основу простейшую систему торгующую только в лонг. Покупка совершается при пробитии 2-х периодной линии сопротивления - BuyAtStop(Bar+1, @HighestSeries(#High,2), ' '), а продажа осуществляется при пробитии вниз 2-х периодной линии поддержки — SellAtStop(Bar+1, @LowestSeries(#Low,2), lastposition, ' '). Для избавления от шумовых движений при нисходящем тренде введем еще один фильтр на покупку условием которого является нахождение закрытия максимума бара выше 8-ми периодной скользящей средней строящейся по закрытию баров - if SMA(bar, #close, 8) < priceclose(bar) then… На открытии не покупаем и не продаем. Таймфрейм — часовики.

( Читать дальше )

Проведем эксперемент целью, которого является поиск оптимального решения при котором будет найден способ создания системы максимально не оптимизированной, стабильной и с большими степенями свободы.

Возьмем за основу простейшую систему торгующую только в лонг. Покупка совершается при пробитии 2-х периодной линии сопротивления - BuyAtStop(Bar+1, @HighestSeries(#High,2), ' '), а продажа осуществляется при пробитии вниз 2-х периодной линии поддержки — SellAtStop(Bar+1, @LowestSeries(#Low,2), lastposition, ' '). Для избавления от шумовых движений при нисходящем тренде введем еще один фильтр на покупку условием которого является нахождение закрытия максимума бара выше 8-ми периодной скользящей средней строящейся по закрытию баров - if SMA(bar, #close, 8) < priceclose(bar) then… На открытии не покупаем и не продаем. Таймфрейм — часовики.

( Читать дальше )

Это ЖЖЖ неспроста

- 22 мая 2013, 00:46

- |

Уже прошло больше 6 лет, как наряду с индексом ММВБ, я отслеживаю динамику и своего индекса RST (не путать с индексом РТС), методику расчета весов в котором описал здесь. Если говорить проще, то веса в нем даются пропорционально оборотам на ММВБ за предыдущий квартал (публикуются в базе индекса ММВБ10) и нулевые веса имеют бумаги, чьи обороты были в 8 и более раз меньше оборотов лидера. Лидер со временем менялся, когда то это было РАО ЕЭС, потом Газпром, сейчас Сбербанк.

Так вот, в целом за длительный период динамика этого индекса совпадает с индексом ММВБ и имеет с ним достаточно большую корреляцию. Однако существуют и периоды расхождений. Как правило, в медленных «пилообразных» ростах индекс ММВБ обгоняет индекс RST, вначале падений индекс RST падает быстрее индекса ММВБ. Это закономерности, которые, в-общем, не имеют прогностической ценности. А есть одна закономерность, за которой почти всегда следовал среднесрочный рост — это более быстрый рост индекса RST при отскоке от локального минимума. Такие случаи с 2001 года можно перечислить по «пальцам одной руки»:

( Читать дальше )

Так вот, в целом за длительный период динамика этого индекса совпадает с индексом ММВБ и имеет с ним достаточно большую корреляцию. Однако существуют и периоды расхождений. Как правило, в медленных «пилообразных» ростах индекс ММВБ обгоняет индекс RST, вначале падений индекс RST падает быстрее индекса ММВБ. Это закономерности, которые, в-общем, не имеют прогностической ценности. А есть одна закономерность, за которой почти всегда следовал среднесрочный рост — это более быстрый рост индекса RST при отскоке от локального минимума. Такие случаи с 2001 года можно перечислить по «пальцам одной руки»:

( Читать дальше )

Откуда "ноги растут" у моего "прогноза" про апрельско-майскую коррекцию

- 27 апреля 2013, 23:04

- |

сделанного в интервью Верникову 13 марта?

Все очень просто и видно из следующего рисунка

Интересно, что если взглянуть и на более раннюю историю российского рынка с начала 2000-х, то это падение случалось во все годы, когда волатильность и(или) объемы были ниже среднеисторических. Мне кажется, что это падение — индикатор отсутствия активных действий со стороны реальных нерезидентов на российском рынке во второй половине предыдущего года-начале текущего.

Что из приведенного рисунка также видно? То, что потенциал падения еще есть. Реализуется ли он сразу или после краткосрочной коррекции вверх — это 50 на 50. Что будет дальше — 2010 или 2011-й или 2012-й? Опять 50 на 50, но интуиция мне подсказывает, что вероятней 2010-й. Почему? Ну об этих надеждах я сказал в интервью. Сбудутся ли надежды на обновленный ЦБ? Вот чего не знаю, того не знаю.

Все очень просто и видно из следующего рисунка

Интересно, что если взглянуть и на более раннюю историю российского рынка с начала 2000-х, то это падение случалось во все годы, когда волатильность и(или) объемы были ниже среднеисторических. Мне кажется, что это падение — индикатор отсутствия активных действий со стороны реальных нерезидентов на российском рынке во второй половине предыдущего года-начале текущего.

Что из приведенного рисунка также видно? То, что потенциал падения еще есть. Реализуется ли он сразу или после краткосрочной коррекции вверх — это 50 на 50. Что будет дальше — 2010 или 2011-й или 2012-й? Опять 50 на 50, но интуиция мне подсказывает, что вероятней 2010-й. Почему? Ну об этих надеждах я сказал в интервью. Сбудутся ли надежды на обновленный ЦБ? Вот чего не знаю, того не знаю.

Опционы: Меняю тактику!! (раз уж из окон 10го этажа кое-где начали выбрасывать рояли)

- 16 апреля 2013, 12:03

- |

«Кое-где» — это в драгметах, разумеется. Но пока это «бумс» произошло не на нашем рынке, есть возможность покумекать о грядущем. Вообще, конечно, череда вчерашних нижних планок в злате и серебре выглядела очень впечатляющей и убедительной, но на нашем рынке производных индекса РТС осталась всё-таки без особого внимания, учитывая тот факт, что Ай-Ви опционов вчера оставалось стабильным, лишь в очень слабой степени показав тенденцию к повышению. А зря, на мой взгляд. Начало весенним планкам несомненно положено, и надеюсь, за этой первой весенней ласточкой будут и другие, уже на нашем родном РФР, предпосылки есть. Но обо всём по порядку.

«Кое-где» — это в драгметах, разумеется. Но пока это «бумс» произошло не на нашем рынке, есть возможность покумекать о грядущем. Вообще, конечно, череда вчерашних нижних планок в злате и серебре выглядела очень впечатляющей и убедительной, но на нашем рынке производных индекса РТС осталась всё-таки без особого внимания, учитывая тот факт, что Ай-Ви опционов вчера оставалось стабильным, лишь в очень слабой степени показав тенденцию к повышению. А зря, на мой взгляд. Начало весенним планкам несомненно положено, и надеюсь, за этой первой весенней ласточкой будут и другие, уже на нашем родном РФР, предпосылки есть. Но обо всём по порядку.Экспа.

Вчерашняя эспа нам ещё раз наглядно показала, как на нашем опционном рынке работает Кукл. И кто бы что мне не говорил про хедж, выравнивание дельты, особенности правил соблюдения риск-менеджмента и прочее бла-бла-бла, остаюсь приверженцем того (

( Читать дальше )

RI vs Si

- 16 апреля 2013, 05:19

- |

Трейдерам, активно торгующим фьючерсный контракт на индекс РТС в последнее время приходилось не сладко. Волатильность падала до исторических минимумов.

Рис 1. Волатильность индекса РТС (RTSVX)

Приходится либо менять инструмент, либо менять стратегию работы, что не всем и всегда подходит. На мой взгляд, проще менять инструмент, нежели отточенную технику торговли, которая складывается годами.

Я решил обратить внимание на всеми не менее любимый Si (фьючерсный контракт на валютную пару USD/RUB), и сравнить его с фьючерсным контрактом на RI. Эти 2 инструмента обладают более чем достаточной ликвидностью для активной торговли и не только активной.

Начнем со спецификации.

RI

Шаг цены: 10

Стоимость шага цены: 6,2 руб.

Сбор за скальперскую сделку: 1 руб.

ГО: 6898 руб.

Для достижения верхнего или нижнего лимита требуется изменение инструмента на 3,8%.

( Читать дальше )

Рис 1. Волатильность индекса РТС (RTSVX)

Приходится либо менять инструмент, либо менять стратегию работы, что не всем и всегда подходит. На мой взгляд, проще менять инструмент, нежели отточенную технику торговли, которая складывается годами.

Я решил обратить внимание на всеми не менее любимый Si (фьючерсный контракт на валютную пару USD/RUB), и сравнить его с фьючерсным контрактом на RI. Эти 2 инструмента обладают более чем достаточной ликвидностью для активной торговли и не только активной.

Начнем со спецификации.

RI

Шаг цены: 10

Стоимость шага цены: 6,2 руб.

Сбор за скальперскую сделку: 1 руб.

ГО: 6898 руб.

Для достижения верхнего или нижнего лимита требуется изменение инструмента на 3,8%.

( Читать дальше )

Мутим робота на коленке. Часть "очередная"

- 13 апреля 2013, 23:03

- |

На этот раз для фьючерса Si.

Проверим закономерность: Если в час Х цена выше (ниже) чем закрытие прошлой вечерней сессии то покупаем (продаем) и что-нибудь делаем с позицией для достижения успеха.

Получаем: (с 2009 года по сейчас)

( Читать дальше )

Проверим закономерность: Если в час Х цена выше (ниже) чем закрытие прошлой вечерней сессии то покупаем (продаем) и что-нибудь делаем с позицией для достижения успеха.

Получаем: (с 2009 года по сейчас)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал