Избранное трейдера nail

«Не стоит бояться шорта»

- 16 июля 2024, 14:00

- |

Интервью с одним из самых успешных авторов социальной сети для инвесторов Пульс Дмитрием Гаврилиным @All_1n, который профессионально занимается торговлей на понижение. Его доходность за 2023 год составила 272,85%. Дмитрий рассказал, как торговать короткими позициями, почему важно следить за новостями на рынке и не забывать о рисках.

Т-И: Дмитрий, как ты стал заниматься инвестициями и трейдингом?

Свой путь в трейдинге я начал в далеком 2012 году с торговли на Forex. Помню, как я получил несколько своих первых маржин-коллов, так как торговля шла с большими плечами. В большей степени это было похоже на развлечение, а не на профессиональную работу.

В 2014–2015 годах я решил глубже изучить рынок, стал читать много книг. В основном они касались технического анализа и разных фигур, которые рисуют на графиках. Позже — книги о психологии толпы, открытом интересе и работе с объемами. Все эти знания позволили мне немного больше понимать в трейдинге. Также я прошел офлайн-курсы по торговле американскими акциями и фьючерсами. Это все дало достаточно сильное расширение кругозора.

( Читать дальше )

- комментировать

- 518 | ★1

- Комментарии ( 1 )

❓ Акции vs Облигации = ??? [задачка со звездочкой]

- 07 июля 2024, 17:33

- |

Добрый день, друзья!

В связи с ростом ключевой ставки доходность облигаций и депозитов значительно превышает дивидендную доходность акций. Поэтому среди частных инвесторов всё чаще разворачиваются дискуссии о том, зачем покупать акции с дивидендной доходностью 10%, когда есть облигации (депозиты) с доходностью 15% годовых.

На прошлой неделе свой ответ на этот вопрос предложил уважаемый @Александр Силаев. В своей статье (https://smart-lab.ru/blog/1033462.php) он показал, что часть доходности акций обеспечивается за счет роста курсовой стоимости, которая в сумме с дивидендами даёт доходность выше облигаций.

Сначала мне показалось, что Александр своей аргументацией поставил точку в спорах о доходности акций и облигаций. Однако я очень удивился, когда в комментариях к его статье разгорелись новые дискуссии, а многие Смарт-Лабовцы не согласились с Александром.

![❓ Акции vs Облигации = ??? [задачка со звездочкой] ❓ Акции vs Облигации = ??? [задачка со звездочкой]](/uploads/2024/images/06/50/65/2024/07/07/8b4df9.webp)

Поэтому сегодня я бы хотел поддержать позицию Александра, и c помощью базовых положений теории финансов показать, почему дивидендную доходность акций нельзя напрямую сравнивать с доходностью облигаций.

( Читать дальше )

Что я понял к 30 годам, но не понимал в 20

- 16 мая 2024, 17:44

- |

Интеллект. Очень красит человека.

Развить интеллект и получить знания — проще всего остального. Часто – бесплатно. Мы достигли времени, когда получить даже тысячу желаемых книг можно даром. Важно лишь желание продолжить и упорно читать.

12 книг в год (1 книга по саморазвитию в месяц) через 5 лет сделают тебя умным и эрудированным человеком.

Начинать лучше с книг по финансовой грамотности, написанных простым языком. С общей психологии и истории.

Истинно ценная прокачка в жизни — не в компьютерных играх, а в интеллекте. Осознанность, понимание различных процессов и их причин в бытовой жизни, событий, мироздания — очень важно. Вероятно, одна из главных задач.

Мат — грязь. Пока ты молод, мат кажется сам собой разумеющимся. Со временем начинаешь ощущать, как сам себя этим пачкаешь.

Общение через «бл@», вставляя его в каждое предложение, — это поганый язык. Интеллектуальный уровень собеседника становится понятен через 2 предложения.

( Читать дальше )

🔎Магнит Отчет МСФО

- 15 мая 2024, 19:56

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1836888

( Читать дальше )

Почему мое производство пельменей умирает?

- 14 мая 2024, 07:56

- |

В 2018 г. я открыл производство пельменей и полуфабрикатов. Шучу, что у меня 3 класса образования церковной школы, так как мое высшее по специальности “социальная коммуникация” не кажется мне фундаментальным.

6 лет мы продаем 50 позиций пельменей, голубцов и чебуреков в 200 магазинов. В ковид ели много пельменей и у меня было 3 цеха, доходило до тонны в день. А сегодня я провожу аудит, закрыл 1 цех и думаю о закрытии остальных. Если считаете, что бабушкины пельмени лучше магазинных, ставьте лайк и пишите об этом в комментариях.

ДИСКЛЕЙМЕР: Статья написана на основе интервью с предпринимателем, который анонимен, потому что в городе до 400к населения его все знают.

А прежде чем перейти к изучению болезни, я должен немного рассказать вам о пациенте.

Как я открыл производство полуфабрикатов с нуля

Начать этот бизнес можно дома, при наличии мясорубки. Я начал, когда пришел помогать брату, тогда на него работало 2 лепщицы пельменей. Продажи стали расти, и я решил оборудовать цех побольше.

( Читать дальше )

40 уроков 35-летним

- 27 апреля 2024, 11:53

- |

Скоро мне исполнится 44 года. Сорокалетним мне советы давать рановато, а вот если вам около 35 — пожалуй, самое время. Напомню, чтобы скрыть пафос: советы я даю самому себе. Хотя, наверное, я бы не со всем тогда согласился, а на что-то вообще не обратил бы внимания. А вы — обратите! Вам-то повезло!

Порядок не имеет значения — а то боюсь, что на сортировку уйдёт слишком много времени. Тем не менее, самое важное — в конце. Некоторые из советов похожи, ну и пусть, на второй раз будет понятнее, да и после тридцатого пункта стало тяжелее формулировать мысли. Некоторые советы почти противоположны. Это чтобы вы написали что-нибудь в комментариях.

1. Советы не работают. Не надо никому ничего советовать, если вас не просили специально. А если спросили — пусть заплатят за это денег, чтобы не пропустить мимо ушей. Но чаще всего нужно пережить провал на собственной шкуре, чтобы что-то понять в этой жизни. Советы тут не помогут.

2. Читайте биографии. Следовало бы начать это делать раньше, но до 35 я сильно увлекался художественной литературой.

( Читать дальше )

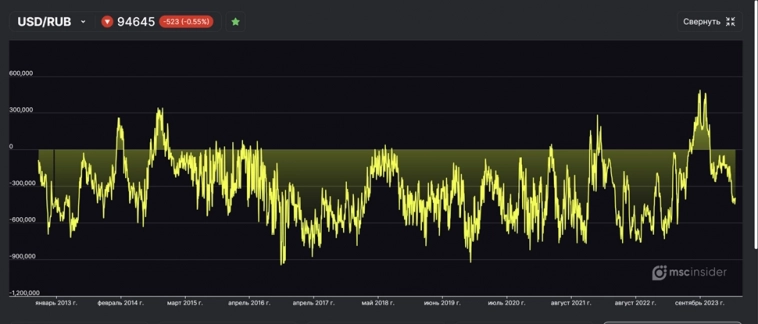

Что будет если торговать по открытому интересу Юридических или Физических лиц во фьючерсе USD/RUB? Сравнение

- 21 апреля 2024, 17:30

- |

Если собрать всю всю историю открытых позиций, сделать разницу лонг и шорт между друг-другом, то мы получим «чистые позиции». Это разница лонг и шорт позиций.

1) Чистые позиции юридических лиц по фьючерсу USD/RUB

Чтобы уловить сильные изменения, — используем индикатор RSI на эти чистые позиции.

2) RSI на чистые позиции юридических лиц по фьючерсу USD/RUB

( Читать дальше )

Посчитал обязательные платежи по кредиткам: Обомлевшие хейтеры продолжают Ахать

- 12 апреля 2024, 15:58

- |

Напомню вкратце предысторию этого движа. В середине марта решил запустить кредитную карусель, понаоткрывав в различных банках кредитные карты. Суммарно на 2 272 000 рублей. Сумма внушительная, риски велики, но и премия к риску внушительна.

Подробный гайд, как это сделать в 2024 ТУТАКА, и не забывайте подписываться на лучший ТГ-канал о Пути к финансовой независимости.

У всех моих кредитных карт различный льготный период

Альфа дала 365 дней, но дала маленький лимит — всего 200 000 рублей. Пыль для успешного рептилоида. ВТБ — 6 месяцев и лимит 712 000, Сбер — 4 месяца с лимитом самым ЖИРНЫМ 1 120 000 рублей. В тиньке гоняю раз в месяц 100 000 рублей туда-суда, суммарно кручу 200 000 рублей на накопительном счёте под 10%. Знаю, что можно и больше, но мне так спокойнее.

К 12 апреля 2024 года все три банка дали инфу по обязательным платежам, которые необходимо ОБЯЗАТЕЛЬНО внести обратно на кредитную карту для сохранения ЛЬГОТНОГО периода. Что я имею?

Сбер — 22 400 рублей — это 2% от общей задолженности. Греф и его команда молодцы, не помню, чтобы я негативно отзывался о зелёном банке, если только в 90-е годы.

( Читать дальше )

Фандинг вечных фьючерсов 23.01.2024

- 23 января 2024, 11:20

- |

Фандинг

Самый главный вопрос (подводный камень) про вечные фьючерсы, который беспокоит многих инвесторов — фандинг. Поэтому поговорим подробнее об этом понятии и посмотрим статистику за последний год, т.к. теория теорией, а на практике часто бывает по-другому.

Фандинг (англ. funding – финансирование) – механизм балансировки цен на бессрочные фьючерсы. Балансировка нужна, чтобы цена бессрочных контрактов не расходилась с ценами базовых активов на спотовом рынке.

Механизм работы

В случае отклонения цены фьючерса от цены базового актива накопленная разница выплачивается одному из участников сделки (лонгисту или шортисту). Если фандинг положительный, он списывается у покупателей контракта и начисляется продавцам. Если фандинг отрицательный, он списывается у продавцов контракта и начисляется покупателям.

Положительная ставка финансирования (фандинг выше 0) означает, что цена на фьючерс выше спотовой (перевес вверх). Биржа начинает собирать с лонгистов процент и отчислять его шортистам.

( Читать дальше )

Флоатеры

- 08 ноября 2023, 15:23

- |

Помимо облигаций с постоянным купоном есть ещё и облигации с переменным купоном, который пересчитывается от выплаты к выплате

При определении размера ставки флоатера могут использовать ключевую ставку ЦБ, индекс потребительских цен, ставку межбанковского рынка RUONIA и другие показатели.

Рассмотри на конкретном примере флоатеров, которые привязаны к ставке RUONIA.

Ставка RUONIA рассчитывается как средневзвешенная ставка по выданным межбанковским кредитам овернайт в российских рублях на основании ежедневной отчетности банков, входящих в список участников.

Она всегда +- в районе ключевой ставки, а это значит, что если сейчас ставка 15%, то и RUONIA пойдёт примерно к этому значению.

Ставку можно смотреть тут: cbr.ru/hd_base/ruonia/dynamic/

Можно заметить, что цена всех облигаций с постоянным купоном сильно поменялась в сторону снижения. Это обусловлено необходимостью уравновешивания доходности: цена ниже, а купон платится как от номинала, значит можно актив купить дешевле при неизменном доходе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал