SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера maserati

TST от Aldan123 (ESdaytrader и, да, та самая Elena)

- 28 марта 2012, 22:16

- |

Вот не собиралась я создавать ещё один блог, ну ведь вынудили.

Пишу в ответ на дружелюбный ко мне пост:

http://smart-lab.ru/blog/47340.php

И на разнообразные комментарии.

Пропущу мимо ушей типичные ютубные троллевые, как например, всякой шушеры типа Freemason, Ded2012, margintrader, my_profit:

— Да, клоунада та еще.

— Отлично настроение поднимает :)Что еще в обед надо :)

— Павел Крюков, гурулена, знатный персонаж для глумления :) Небось родственница Герчика :)

Был бы мой Ник здесь ESdaytrader, то может и дала бы пару подзатыльников. А так лень руки в обед поднимать....

===

Правда до сих пор мне не понятно, зачем успешным трейдерам кого то учить. Мне до этого еще далеко, но видимо нервов меньше. При сопоставимых доходностях (Павел Крюков).

( Читать дальше )

Пишу в ответ на дружелюбный ко мне пост:

http://smart-lab.ru/blog/47340.php

И на разнообразные комментарии.

Пропущу мимо ушей типичные ютубные троллевые, как например, всякой шушеры типа Freemason, Ded2012, margintrader, my_profit:

— Да, клоунада та еще.

— Отлично настроение поднимает :)Что еще в обед надо :)

— Павел Крюков, гурулена, знатный персонаж для глумления :) Небось родственница Герчика :)

Был бы мой Ник здесь ESdaytrader, то может и дала бы пару подзатыльников. А так лень руки в обед поднимать....

===

Правда до сих пор мне не понятно, зачем успешным трейдерам кого то учить. Мне до этого еще далеко, но видимо нервов меньше. При сопоставимых доходностях (Павел Крюков).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 24 )

10 бизнес-правил Джорджа Сороса

- 27 марта 2012, 17:28

- |

Дж.Сорос известен как человек, обрушивший в 1992 году банк Великобритании.

Джордж Сорос – один из самых известных финансистов современности, биржевый спекулянт и филантроп.

Самой знаменитой его операцией стала игра на понижение английского фунта, когда в 1992 году за один день инвестор увеличил свое состояние на 1 миллиард долларов.

Состояние Джорджа Сороса к сентябрю 2011 года журнал Forbes в 22 млрд. долларов.

Десять цитат Сороса о бизнесе:

Абсолютно не важно, прав ты или не прав. Важно лишь то, сколько денег ты зарабатываешь, когда прав, и сколько денег ты теряешь, когда ошибаешься.

Мой принцип состоит в том, чтобы прежде всего стремиться выжить, а уж потом заработать.

Бизнес вовсе не так сложен. Многие люди, обладающие весьма средними интеллектуальными способностями, зарабатывают достаточно. Действительно умные люди могут получить настоящее богатство, если они действительно посвятят себя этому.

( Читать дальше )

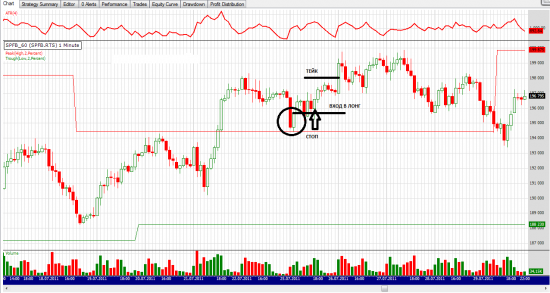

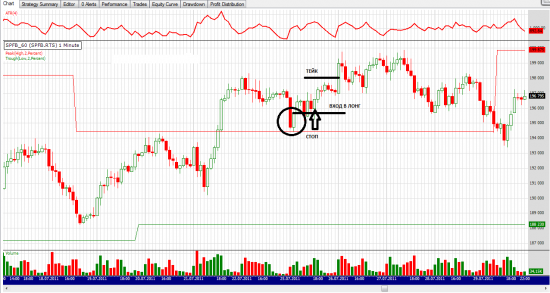

Отбойная стратегия на ФОРТС

- 26 марта 2012, 11:04

- |

Короче, решил я попробовать поторговать руками, почему руками, потому-что у меня пока нет идей как закодить стратегию которую я сейчас опишу.

Стратегия родилась после просмотра видео Герчика о горизонтальных уровнях, кто не видел всем советую, называется видео о покупателях и продавцах. Значит в чем смысл, смысл в поиске горизонтальных уровней, определение отбойных (с пробойными пока не понятно) формаций, и дальше соотв. игра на отбой, стоп за хай или лоу формации, тейк берем у ближайшего горизонтального уровня.

После просмотра 3-х лет истории фьючерса на РТС, я выписал три явных, часто встречающихся патерна.

1. Отбой от уровня.

2. Отбой от уровня с заносом цены

( Читать дальше )

Стратегия родилась после просмотра видео Герчика о горизонтальных уровнях, кто не видел всем советую, называется видео о покупателях и продавцах. Значит в чем смысл, смысл в поиске горизонтальных уровней, определение отбойных (с пробойными пока не понятно) формаций, и дальше соотв. игра на отбой, стоп за хай или лоу формации, тейк берем у ближайшего горизонтального уровня.

После просмотра 3-х лет истории фьючерса на РТС, я выписал три явных, часто встречающихся патерна.

1. Отбой от уровня.

2. Отбой от уровня с заносом цены

( Читать дальше )

Правила торговли обеспечат вам успех

- 21 марта 2012, 15:41

- |

Очередной копипаст с информацией, которую я хотел бы иметь под рукой.

Замечание: профессионалы отличаются от любителей не осведомленностью относительно правил трейдинга, а дисциплиной в следовании им.

1. Планируйте вашу торговлю и торгуйте по плану.

2. Надежда и страх – два злейших врага спекулянта.

3. Записывайте результаты торгов.

4. Сохраняйте положительный настрой независимо от размера потерь.

5. Не думайте о рынке дома и на отдыхе.

6. Излишняя конфиденциальность может стать вашим самым большим врагом. Остерегайтесь ее.

7. Постоянно ставьте перед собой более высокие торговые цели.

8. Стопы – ключ к успеху многих трейдеров. Ограничивайте ваши потери.

9. Преуспевающий трейдер – это тот, кто торгует долгое время.

10. Успешные трейдеры покупают при плохих новостях и продают при хороших.

11. Успешный трейдер не боится покупать при высоких ценах и продавать при низких.

12. Успешный трейдер всегда уделяет время для изучения рынка.

( Читать дальше )

Замечание: профессионалы отличаются от любителей не осведомленностью относительно правил трейдинга, а дисциплиной в следовании им.

1. Планируйте вашу торговлю и торгуйте по плану.

2. Надежда и страх – два злейших врага спекулянта.

3. Записывайте результаты торгов.

4. Сохраняйте положительный настрой независимо от размера потерь.

5. Не думайте о рынке дома и на отдыхе.

6. Излишняя конфиденциальность может стать вашим самым большим врагом. Остерегайтесь ее.

7. Постоянно ставьте перед собой более высокие торговые цели.

8. Стопы – ключ к успеху многих трейдеров. Ограничивайте ваши потери.

9. Преуспевающий трейдер – это тот, кто торгует долгое время.

10. Успешные трейдеры покупают при плохих новостях и продают при хороших.

11. Успешный трейдер не боится покупать при высоких ценах и продавать при низких.

12. Успешный трейдер всегда уделяет время для изучения рынка.

( Читать дальше )

История не успеха. Настоящее. Ошибки.

- 18 марта 2012, 13:45

- |

Главная и основная ошибка убивающая счёт это — перенос плечевой УБЫТОЧНОЙ позиции и следующий по пятам тильт:

— желание отбить убыток… приводит к ещё большему убытку… ещё больший убыток — нарастающий тильт, физическая невозможность оторваться от программы… опять перенос кривого входа… убыток… следующий тильт… и т.д.

Следует серия из нескольких дней, которая убивает счёт, здоровье, появляются нервные тики, становишся похож на зомби.

Ненавижу это состояние, хорошо только брокеру и бирже, но не мне...

Так было у меня.

В этот раз обошЛОСЬ — просто… большой лось. Мог быть меньше, если бы закрыл как планировал, на первой минуте 11.03 — не смог, смалодушничал — НАДЕЖДА…

"… Настоящее наполнено болью и несчастиями, и НАДЕЖДА действует как алкоголь, как наркотик, делает ваше отношение к нему достаточно бессознательным, и вы в состоянии все это вытерпеть." (ц) Ошо.

---------------------------------------------------------------------------------------------

— убыток — желание отбить — больший убыток — тильт — хаос = слив...

— перенос убыточной позиции — желание отбить — больший убыток — тильт — хаос = слив…

— желание отбить убыток… приводит к ещё большему убытку… ещё больший убыток — нарастающий тильт, физическая невозможность оторваться от программы… опять перенос кривого входа… убыток… следующий тильт… и т.д.

Следует серия из нескольких дней, которая убивает счёт, здоровье, появляются нервные тики, становишся похож на зомби.

Ненавижу это состояние, хорошо только брокеру и бирже, но не мне...

Так было у меня.

В этот раз обошЛОСЬ — просто… большой лось. Мог быть меньше, если бы закрыл как планировал, на первой минуте 11.03 — не смог, смалодушничал — НАДЕЖДА…

"… Настоящее наполнено болью и несчастиями, и НАДЕЖДА действует как алкоголь, как наркотик, делает ваше отношение к нему достаточно бессознательным, и вы в состоянии все это вытерпеть." (ц) Ошо.

---------------------------------------------------------------------------------------------

— убыток — желание отбить — больший убыток — тильт — хаос = слив...

— перенос убыточной позиции — желание отбить — больший убыток — тильт — хаос = слив…

Грани одного бриллианта это покер и трейдинг

- 14 марта 2012, 06:15

- |

Познакомившись с покером и пополнив ряды его поклонников, достаточно быстро прочувствовал аналогию этой игры с трейдингом. В дальнейшем убежденность в их поразительном сходстве лишь окрепла. При этом некоторые подводные камни биржевой торговли, на мой взгляд, более ясно осознаются именно при игре в покер. Своими наблюдениями и хотел бы поделиться в этой статье.

Оценка вероятностей

Как и в трейдинге, в покере игроку приходится иметь дело с оценкой вероятности реализации сценария, чтобы решить, стоит ли игра свеч и, если стоит, какую часть капитала целесообразно задействовать в сделке. В игре по действиям соперника в каждом раунде вы пытаетесь наиболее точно оценить его карты и, соответственно, вероятность выигрыша в этом случае. После этого сопоставляете вероятность победы с шансами, которые предоставляет вам банк. Например, у вас пиковые дама и туз; на столе выложены 4 карты, 2 из которых также пиковые. Вы по-дозреваете, что соперник собрал сет (три карты одного номинала). В данной ситуации вы аутсайдер, и, чтобы составить более сильную комбинацию, чем у соперника, пятая карта должна быть пиковой. Вероятность получить карту нужной масти равна !4 или 25% (всего 4 масти). Противник сделал ставку 1000 фишек, и общий банк после этого составил 2000. Чтобы получить возможность увидеть последнюю карту, надо внести в банк 1000 фишек. Будет ли оправданно подобное решение?

Ответ отрицательный. Шансы банка составляют 2000/1000 или 2/1, вам же нужно как минимум 4/1 для того, чтобы на дистанции подобный розыгрыш приносил прибыль. Если бы вам, к примеру, требовалось поставить всего 200 фишек в банк равный 1000 фишек, шансы последнего оценивались бы как 5/1, и ставка имела бы положительное математическое ожидание.

Так и в торговле: трейдеру перед входом в сделку необходимо оценить вероятности достижения ценой тэйк-профита, стоп-лосса и предполагаемый результат. К примеру, вы полагаете, что рынок с вероятностью 40% провалится на 5000 пунктов, и 60% отводите на то, что рост продолжится, но будет ограничен. Имеет ли смысл играть от короткой продажи, если вы разместите стоп-лосс на 1000 пунктов выше текущей цены? Давайте рассчитаем математическое ожидание данной спекуляции: 5000 х 0,4 — 0,6 х 1000 = 1400. Очевидно, что если вы правильно оценили вероятности, подобная сделка имеет смысл.

Но и в покере, и в трейдинге положительный результат транзакции или розыгрыша на дистанции не дает гарантий успеха в каждой конкретной ситуации. Виной тому дисперсия.

Дисперсия

( Читать дальше )

Оценка вероятностей

Как и в трейдинге, в покере игроку приходится иметь дело с оценкой вероятности реализации сценария, чтобы решить, стоит ли игра свеч и, если стоит, какую часть капитала целесообразно задействовать в сделке. В игре по действиям соперника в каждом раунде вы пытаетесь наиболее точно оценить его карты и, соответственно, вероятность выигрыша в этом случае. После этого сопоставляете вероятность победы с шансами, которые предоставляет вам банк. Например, у вас пиковые дама и туз; на столе выложены 4 карты, 2 из которых также пиковые. Вы по-дозреваете, что соперник собрал сет (три карты одного номинала). В данной ситуации вы аутсайдер, и, чтобы составить более сильную комбинацию, чем у соперника, пятая карта должна быть пиковой. Вероятность получить карту нужной масти равна !4 или 25% (всего 4 масти). Противник сделал ставку 1000 фишек, и общий банк после этого составил 2000. Чтобы получить возможность увидеть последнюю карту, надо внести в банк 1000 фишек. Будет ли оправданно подобное решение?

Ответ отрицательный. Шансы банка составляют 2000/1000 или 2/1, вам же нужно как минимум 4/1 для того, чтобы на дистанции подобный розыгрыш приносил прибыль. Если бы вам, к примеру, требовалось поставить всего 200 фишек в банк равный 1000 фишек, шансы последнего оценивались бы как 5/1, и ставка имела бы положительное математическое ожидание.

Так и в торговле: трейдеру перед входом в сделку необходимо оценить вероятности достижения ценой тэйк-профита, стоп-лосса и предполагаемый результат. К примеру, вы полагаете, что рынок с вероятностью 40% провалится на 5000 пунктов, и 60% отводите на то, что рост продолжится, но будет ограничен. Имеет ли смысл играть от короткой продажи, если вы разместите стоп-лосс на 1000 пунктов выше текущей цены? Давайте рассчитаем математическое ожидание данной спекуляции: 5000 х 0,4 — 0,6 х 1000 = 1400. Очевидно, что если вы правильно оценили вероятности, подобная сделка имеет смысл.

Но и в покере, и в трейдинге положительный результат транзакции или розыгрыша на дистанции не дает гарантий успеха в каждой конкретной ситуации. Виной тому дисперсия.

Дисперсия

( Читать дальше )

Читали книгу "Путь черепах"? Здесь выжимка наиболее важных моментов.

- 13 марта 2012, 13:14

- |

Самые интересные и наиболее важные моменты из книги «Путь Черепах»

( Читать дальше )

- Черепах учили зарабатывать миллионы всего две недели. Вторую группу на следующий год и того меньше — неделю.

- Секрет трейдинга и успеха Черепах заключается в том, что они успешно торговали, используя даже самые тривиальные концепции и идеи. Но, если вы хотите быть такими как они, вы должны постоянно следовать принятым правилам.

- Сложность трейдинга лежит не в сфере концепций, а в их применении. Достаточно легко научить правильным шагам в трейдинге. Сложно применять преподанные уроки на практике.

( Читать дальше )

Психология трейдера (мои правила)

- 12 марта 2012, 22:33

- |

Общепринято считать, что успех трейдера куется торговой системой, системой управления капиталом и психологией.

Я разделяю мнение тех трейдеров, кто ставит на первое место психологию. Ниже я изложу свое скромное видение данного вопроса.

Многие ошибки трейдера как раз тесно связаны с психологией:

— ранний/поздний вход в рынок

— отсутствие стоп-лосса/тейк-профита

— ранний/поздний выход

— работа против тренда/в конце волны

— использование большого плеча

— огромное желание заработать, но после получения прибыли — нет желания ее снять, а лучше оставить «на развитие»

— совершение других действий, не предусмотренных системой (перенос через полночь, выход перед новостями и т.д.

— страх, жадность и желание отыграться

Ранний/поздний вход в рынок

Настроить торговую систему так, чтобы точки входа в рынок не запаздывали на самом деле несложно. Намного сложнее потом безукоризненно исполнять все написанные правила. Почему трейдер совершает ранний или поздний вход? В основном причина раннего входа — страх пропустить или желание угадать движение (например: 2-3 часовых свечки цена растет/падает — и уже кажется «ну все, рынок сейчас уйдет без меня»). И как правило после входа цена уходит в вялый боковик, а то и разворачивается. А бывает цена идет вбок на часах, и трейдер выставляет отложки на пробой. Позже одну отложку рынок цепляет, и цена возвращается назад в диапазон (часто такую систему любят практиковать новички внутри дня). Вывод: не бояться пропустить движение, а спокойно ждать точку входа по системе. Фокус сознания на поиске/ожидании точки входа, а не на страхе пропустить движение.

( Читать дальше )

Я разделяю мнение тех трейдеров, кто ставит на первое место психологию. Ниже я изложу свое скромное видение данного вопроса.

Многие ошибки трейдера как раз тесно связаны с психологией:

— ранний/поздний вход в рынок

— отсутствие стоп-лосса/тейк-профита

— ранний/поздний выход

— работа против тренда/в конце волны

— использование большого плеча

— огромное желание заработать, но после получения прибыли — нет желания ее снять, а лучше оставить «на развитие»

— совершение других действий, не предусмотренных системой (перенос через полночь, выход перед новостями и т.д.

— страх, жадность и желание отыграться

Ранний/поздний вход в рынок

Настроить торговую систему так, чтобы точки входа в рынок не запаздывали на самом деле несложно. Намного сложнее потом безукоризненно исполнять все написанные правила. Почему трейдер совершает ранний или поздний вход? В основном причина раннего входа — страх пропустить или желание угадать движение (например: 2-3 часовых свечки цена растет/падает — и уже кажется «ну все, рынок сейчас уйдет без меня»). И как правило после входа цена уходит в вялый боковик, а то и разворачивается. А бывает цена идет вбок на часах, и трейдер выставляет отложки на пробой. Позже одну отложку рынок цепляет, и цена возвращается назад в диапазон (часто такую систему любят практиковать новички внутри дня). Вывод: не бояться пропустить движение, а спокойно ждать точку входа по системе. Фокус сознания на поиске/ожидании точки входа, а не на страхе пропустить движение.

( Читать дальше )

Понимание рынка

- 07 марта 2012, 23:58

- |

Очередной перепостеГ с моей уютной жежешечки)))

kazai-trader.livejournal.com/106720.html

Рынок — это величайший фантом 21го (20го) века. Я не знаю второго магнита, который притягивает такое количество людей, пытающихся разгадать «секрет». Миллионы людей ищут логику в движениях, пытаясь обрести адекватное «понимание рынка». Кому то кажется, что оно у них есть. У кого-то оно одно, у кого-то другое. Но все одинаково любят об этом спорить, и навязывать друг другу свои идеи. Порой эти мыслеизвержения настолько бредовы, что возникает желание извергнуть содержимое желудка.

Но тем не менее, я тоже решил изрыгнуть пару мыслей по поводу рыночной логики.

Несколько раз начинал писать. То забивал, то музы не хватало, то еще чего.

Понимание рынка обычно не стоит на месте. Первый год-полтора его вообще как то особо и не было. Рисовал канальчики там всякие, пытался разобраться.

Потом, когда начал заниматься алготрейдингом, понимание стало постепенно обретать какую то более менее определенную, постоянную форму. Периодически дополняется какими то новыми деталями.

( Читать дальше )

kazai-trader.livejournal.com/106720.html

Рынок — это величайший фантом 21го (20го) века. Я не знаю второго магнита, который притягивает такое количество людей, пытающихся разгадать «секрет». Миллионы людей ищут логику в движениях, пытаясь обрести адекватное «понимание рынка». Кому то кажется, что оно у них есть. У кого-то оно одно, у кого-то другое. Но все одинаково любят об этом спорить, и навязывать друг другу свои идеи. Порой эти мыслеизвержения настолько бредовы, что возникает желание извергнуть содержимое желудка.

Но тем не менее, я тоже решил изрыгнуть пару мыслей по поводу рыночной логики.

Несколько раз начинал писать. То забивал, то музы не хватало, то еще чего.

Понимание рынка обычно не стоит на месте. Первый год-полтора его вообще как то особо и не было. Рисовал канальчики там всякие, пытался разобраться.

Потом, когда начал заниматься алготрейдингом, понимание стало постепенно обретать какую то более менее определенную, постоянную форму. Периодически дополняется какими то новыми деталями.

( Читать дальше )

5 качеств успешного трейдера

- 06 марта 2012, 17:04

- |

Трейдером может быть каждый, но хорошим и успешным трейдером — только при условии соблюдения правил ниже:

1) Всегда обрезать убытки

Все великие трейдеры сходятся по-крайней мере в одном — убытки нужно всегда ограничивать. Именно сохранность капитала позволяет вам всегда «оставаться в игре». Важен и факт понимания простой математики: убыток в размере 25% должен быть покрыт прибылью в размере 33%; убыток в 33% означает, что вам понадобится ралли на 50%, чтобы вернуть свои деньги. Если вспомнить 2008 год, то убытки в 50% требуют 100% роста, чтобы только восстановить капитал. Уделяйте внимание защите своего капитала!

Уоррен Баффет говорит: «Первое правило инвестирования — не терять деньги. Второе правило — это не забывать правило номер один».

2) Быть уверенным в своих действиях

Видеть возможность и не использовать ее — это не про великих трейдеров. Они уверенны в своем плане. Они знают что делать, если все пойдет по плану, а также, если все будет с точностью до наоборот (и это даже более важно!). Уверенности нельзя научить. Она приходит сама в процессе принятия решений и получения опыта торговли.

( Читать дальше )

1) Всегда обрезать убытки

Все великие трейдеры сходятся по-крайней мере в одном — убытки нужно всегда ограничивать. Именно сохранность капитала позволяет вам всегда «оставаться в игре». Важен и факт понимания простой математики: убыток в размере 25% должен быть покрыт прибылью в размере 33%; убыток в 33% означает, что вам понадобится ралли на 50%, чтобы вернуть свои деньги. Если вспомнить 2008 год, то убытки в 50% требуют 100% роста, чтобы только восстановить капитал. Уделяйте внимание защите своего капитала!

Уоррен Баффет говорит: «Первое правило инвестирования — не терять деньги. Второе правило — это не забывать правило номер один».

2) Быть уверенным в своих действиях

Видеть возможность и не использовать ее — это не про великих трейдеров. Они уверенны в своем плане. Они знают что делать, если все пойдет по плану, а также, если все будет с точностью до наоборот (и это даже более важно!). Уверенности нельзя научить. Она приходит сама в процессе принятия решений и получения опыта торговли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал