Избранное трейдера Марат Ю

❗️Примеры типовых портфелей через российских брокеров согласно MPT❗️

- 16 августа 2023, 12:43

- |

Всего будет три типовых портфеля — консервативный (низкий риск), сбалансированный (средний риск) и роста (высокий риск).

Консервативный портфель (низкий риск)

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 1 )

Из грязи в князи и обратно в грязи. Эксклюзив для Smart-Lab.ru

- 03 августа 2023, 19:09

- |

В этом посте расскажу, как я бросил трейдинг чтобы открыть свой собственный бизнес, открыл 122 точки по всему миру, в том числе в Лондоне, Нью-Йорке, Мадриде, Милане, привлек 1.5 млн долларов инвестиций, все потерял и снова вернулся в трейдинге.

Буду очень благодарен за лайки, это смотивирует написать еще интересного.

Всем привет, меня зовут Артем Крамин и вот моя история. В комментариях под прошлым постом я пообещал Тимофею рассказать что там у меня творилось последние шесть лет, так что исполняю.

Откуда ноги растут?

Если вы торговли на РТС в первой половине 2000х годов, то наверняка, успели зацепить хайп вокруг скальпинга, который тогда только-только появился. Я вот тоже зацепил.

Примерно в 2003 году я съездил на недельный курс в Псков к Андрею Беритцу, и там же начал разработку «Скальперского стакана Артема Крамина», который существенно упрощал быструю постановку заявок и работал с терминалом от Альфа Банка, Квиком и терминалом ITInvest.

Свой привод я раздавал бесплатно плюс рассказывал про разработку тут на смарт-лабе, что способствовало его популяризации. В пике несколько тысяч человек использовали.

( Читать дальше )

Самый простой заработок в крипте

- 01 августа 2023, 19:46

- |

Я очень люблю идею децентрализованной биржи (DeX). На мой вкус это одна из самых наглядных и простых демонстраций идеи блокчейна в целом, которая одновременно приносит практическую пользу и на голову опережает аналоги из обычного мира. Да плюс к тому я еще и использую эту штуку на ежедневной основе.

Если вы пока слабо в этой теме ориентируетесь очень рекомендую вот это видео, тут понятно и подробно про DeX:

( Читать дальше )

Как я пакетирую торговые алгоритмы

- 26 июля 2023, 19:38

- |

По результатам обсуждений последних дней увидел непонимание, цель этого текста — прояснить, расставить точки над й.

Непонимание касается того, каким образом я обновляю торговые алгоритмы и почему попытки повторить не увенчиваются успехом.

Напишу последовательность шагов ниже в виде скрипта.

- Создаём много разных стратегий, они же торговые алгоритмы. Если у вас меняются параметры, это один и тот же алгоритм. Я же имею ввиду, что они должны быть принципиально разные. Например: открываемся по пересечению МА, закрываемся по стохастику. Открываемся по RSI, закрываемся скользящим стопом. Открываемся по MACD, закрываемся по пересечению Close AMA и т.д.

- Тестируем их на разных инструментах и разных периодах. Дискретность можно выбрать месяц.

- Успешные запоминаем, даже если они были успешными только на одном инструменте и в одном месяце.

- Далее тестируем скользящим окном. Определяем дату начала, пусть 01.01.2023

- Определяем шаг (7 дн) и размеры окна (14 дн)

- Тестируем всё, что получилось в (3), на периоде в 14 дн до даты из (4), отбираем топ нужного количества по, например, прибыли (у меня сейчас так, и на графике ниже так).

( Читать дальше )

Рецензия на книгу о Джиме Саймонсе: основателе фонда Medallion с средней доходностью в 66% годовых

- 13 июля 2023, 14:07

- |

Джим Саймонс — легенда инвестиций и трейдинга, настоящий квант с математическим образованием и подходом. Фонд под его управлением по доходности гораздо круче Баффета, Сороса и Линча вместе взятых, Medallion на долгосрочном периоде пока никто не смог обогнать.

Прочитал книгу — выписал самые интересные тезисы. Как человек с похожим бэкграундом и складом ума — получил удовольствие:

👉 Начиная с 1988 года, флагман компании Renaissance, хедж-фонд Medallion, показывает среднюю годовую доходность 66%, а его прибыль от торговых операций превышает 100 миллиардов долларов. Ни один инвестор так и не приблизился к хотя бы похожим показателям. Уоррен Баффетт, Джордж Сорос, Питер Линч, Стив Коэн и Рэй Далио — все они уступают ему в этом вопросе

👉 Управленцы со степенью MBA когда-то с насмешкой относились к мысли о том, что при инвестировании следует опираться на научный, системный подход. Они были уверены: при необходимости можно всегда нанять кодера. Сегодня программисты говорят то же самое об управленцах со степенью MBA, если вообще о них вспоминают.

( Читать дальше )

Зелёные облигации Москвы

- 12 июля 2023, 22:47

- |

Обратный выкуп акций Полюса – влияние на кредит, рейтинги и долговые инструменты - Ренессанс Капитал

- 12 июля 2023, 21:32

- |

По состоянию на конец 2022 года на балансе компании находилось около $1,3 млрд наличных средств (из них в рублях почти ничего, в долларах – 0,2 млрд, остальное – в «прочих иностранных валютах», вероятно, в основном в юанях); в 1П23 был размещён рублёвый бонд на ₽20 млрд. Наиболее вероятным источником финансирования байбэка, кроме имеющейся ликвидности и FCF за 1П23, являются банковские обеспеченные рублёвые ссуды. Частично ссуды могут иметь валютную привязку (например, к юаню), что может снизить номинальную ставку по ним. Значительная доля валютного компонента финансирования сделки маловероятна, по нашему мнению. Поскольку купленные акции будут, вероятно, обременены залогом, их использование для приобретения активов может быть затруднено в краткосрочной перспективе.

( Читать дальше )

Безубыточные спекуляции

- 12 июля 2023, 19:13

- |

Недавно на мосбирже появились фьючи на золото в рублях GL и бессрочный GLDRUBF.

В результате анализа графиков GLDRUB_TOM, XAUUSD*USDRUB пришел к выводу, что золото в рублях является лучшим хэджем из всех что я знаю (если есть лучше просьба написать в комментах). Для себя выбрал GLDRUBF.

Вы получаете:

1) Защиту от девальвации рубля (золото с привязкой к $)

2) Рост золота

3) Обратную корреляцию с индексами, так как в кризис народ предпочитает золото и доллары.

Возьмем 3 основных кризиса за последнее время:

1) 2008г.

Падение IMOEX на 74%, рост GLDRUB на 71%

2) 2020г.

Падение IMOEX на 35%, рост GLDRUB на 33%

3) 2022г.

Падение IMOEX на 60%, рост GLDRUB на 78%

Стратегия безубыточной стратегии:

50% портфеля всегда в рублевом золоте (GLDRUB_TOM, GL, GLDRUBF, TGLD),

50% портфеля спекуляции (как вариант самые лучшие фьючи на мой взгляд для безопасных спекуляций — MIX, Sber, SPY, NASD).

Я пока выбрал для спекуляций 25% MIX/Sber и 25% NASD (лучшая волатильность). Спекулировать больше чем 2 активами проблематично и не нужно я считаю.

( Читать дальше )

Старт торгов ETF Гонконга

- 12 июля 2023, 14:19

- |

В июле 2022 года Гонконгская биржа добавила ETF в список инструментов, доступных через Stock Connect – торговый режим, с помощью которого инвесторы в материковом Китае и Гонконге могут торговать акциями, котирующимися на другом рынке. Благодаря этому за год Гонконгской бирже удалось привлечь более 46 млрд USD (367 млрд HKD) инвестиций на рынок ETF с листингом в Гонконге, а оборот по некоторым наиболее популярным ETF вырос почти на 90%.

С 12 июля 2023 года самые популярные ETF Гонконга стали доступны российским инвесторам на СПБ Бирже.

Ключевые параметры гонконгских ETF на СПБ Бирже:

- время проведения торгов в режиме основных торгов: с 8:00 до 18:00 мск,

- торги и расчёты в гонконгских долларах и китайских юанях (1 лот = 1 ценная бумага в валюте CNY, 100\200\500 ценных бумаг в валюте HKD),

- доступны неквалифицированным инвесторам,

- сделки не облагаются гербовым сбором (stamp duty),

- депозитарная цепочка из депозитариев в дружественных юрисдикциях.

За первые 3 часа торгов 12 июля оборот по новым инструментам составил 1,99 млн гонконгских долларов и 364,33 тыс. китайских юаней.

( Читать дальше )

Кумулятивная дельта. Новые возможности. Как торговать?

- 29 декабря 2021, 09:30

- |

Дорогие друзья, во первых строках своего письма категорически всех поздравляю с наступающими праздниками! Здоровья всем. И рационального мышления.

А о чем сегодня хотел поговорить? О дельте. Точнее о кумулятивной дельте. Сей инструмент достаточно богато представлен в западных терминалах, но в наших его привыкли обходить стороной. Не во всех, но в основных. Возможно, для многих сказанное ниже будет давно известной инфой, но для кого-то и нет. Народ на биржу приходит перманентно. Хотя и уходит также.

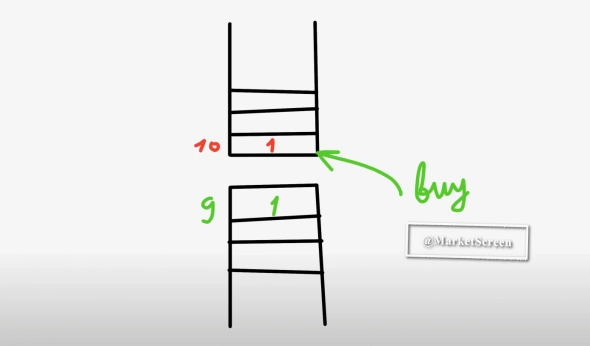

Думаю, начать нужно с базы. На рынке у нас есть покупатель и продавец. Представим стакан.

По цене 10 у нас стоит аск с объемом 1 контракт. Т.е. это ПАССИВНЫЙ ПРОДАВЕЦ, желающий продать.

По цене 9 у нас стоит бид с объемом 1 контракт. Это ПАССИВНЫЙ ПОКУПАТЕЛЬ, желающий купить.

Как должна произойти сделка? Участники в стакане у нас «пассивные». Они выставили свои лимитные заявки и ждут их исполнения. И так бы рыночек и стоял, если бы не появились АКТИВНЫЕ участники рынка. Те, кто будут целенаправленно выкупать или продавать из/в стоящие в стаканах лимитные заявки. Как это любят называть — оперировать рыночными заявками. Хотя это и не совсем верный термин, но тем не менее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал