SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Евгений Александрович

Рассчет и торговля спредом

- 20 мая 2013, 12:37

- |

Недавно в разговоре с одним терйдером, торгующим спредом ( он же арбитраж, он же парный) поднимался вопрос о том как правильно состоявлять график спреда между инструментами А и В

Я задумался и хотел сним дальше обсудить данную тему, но решил сделать это тут, в надежде, что кроме тролей на ресурсе присутствуют трейдеры готорвые обсуждать такого рода идеи, рассчитываю на аргументированные коментарии

Вариант 1 — график в виде разницы А минус В

Вариант 2 - график в виде результата А деленное на В, по сути как построены графики форекса EUR/GBP, AUD/NZD и тд, показывающие коэфициентотношения одного актива к другому

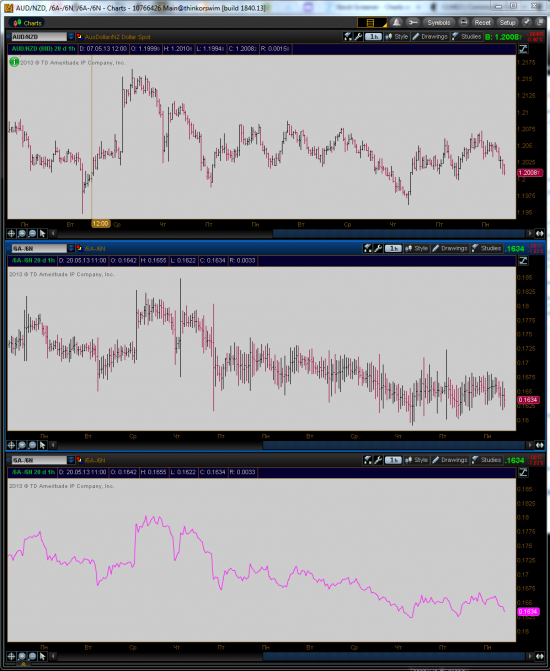

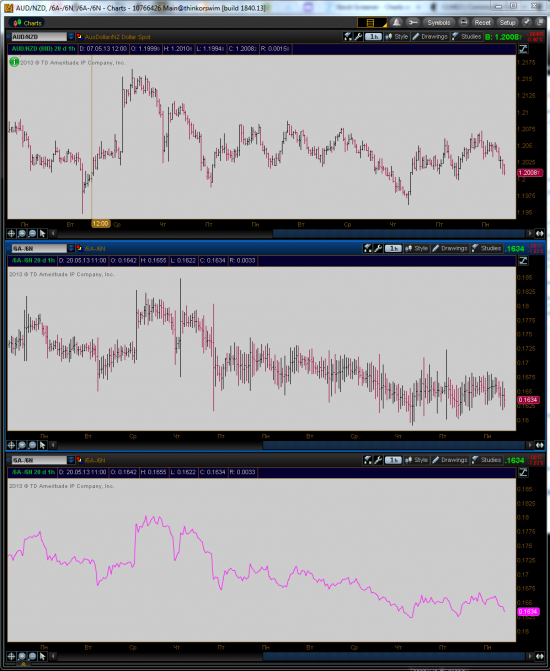

Вот построил 3 графика отношения автралийца к новозелндцу ( интсрумент выбран произвольно, и скажем не самый лучший для парного трейдинга)

1 aud/nzd — результат деления котировки австрала на новозеландца

2 /6a-/6n — результат математичекой разницы между котировками в виде баров

3 то же в виде линейного графика

( Читать дальше )

Я задумался и хотел сним дальше обсудить данную тему, но решил сделать это тут, в надежде, что кроме тролей на ресурсе присутствуют трейдеры готорвые обсуждать такого рода идеи, рассчитываю на аргументированные коментарии

Вариант 1 — график в виде разницы А минус В

Вариант 2 - график в виде результата А деленное на В, по сути как построены графики форекса EUR/GBP, AUD/NZD и тд, показывающие коэфициентотношения одного актива к другому

Вот построил 3 графика отношения автралийца к новозелндцу ( интсрумент выбран произвольно, и скажем не самый лучший для парного трейдинга)

1 aud/nzd — результат деления котировки австрала на новозеландца

2 /6a-/6n — результат математичекой разницы между котировками в виде баров

3 то же в виде линейного графика

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 23 )

Как собрать максимум лайков ?

- 14 мая 2013, 14:45

- |

Фотографии, текст или ссылки? Максимальное количество лайков и репостов получают фотографии, а больше всего комментариев – текстовые материалы. Наименьшей популярностью пользуются ссылки. Длина поста Что касается длины поста, то наибольшим CTR характеризуются публикации короче 100 символов, а также материалы длиной 700 – 800 знаков.

---- Пример парной сделки

- 14 мая 2013, 11:36

- |

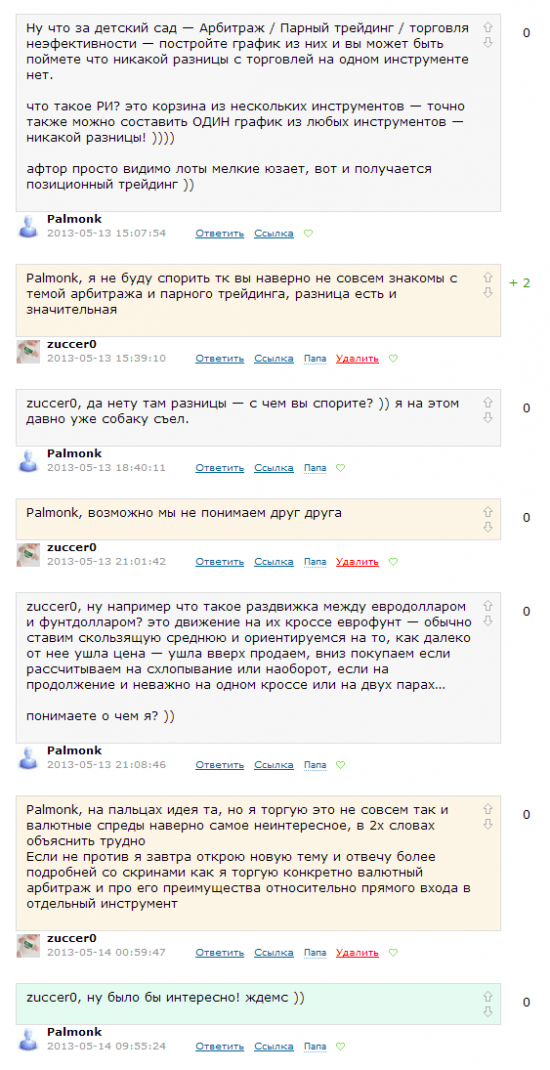

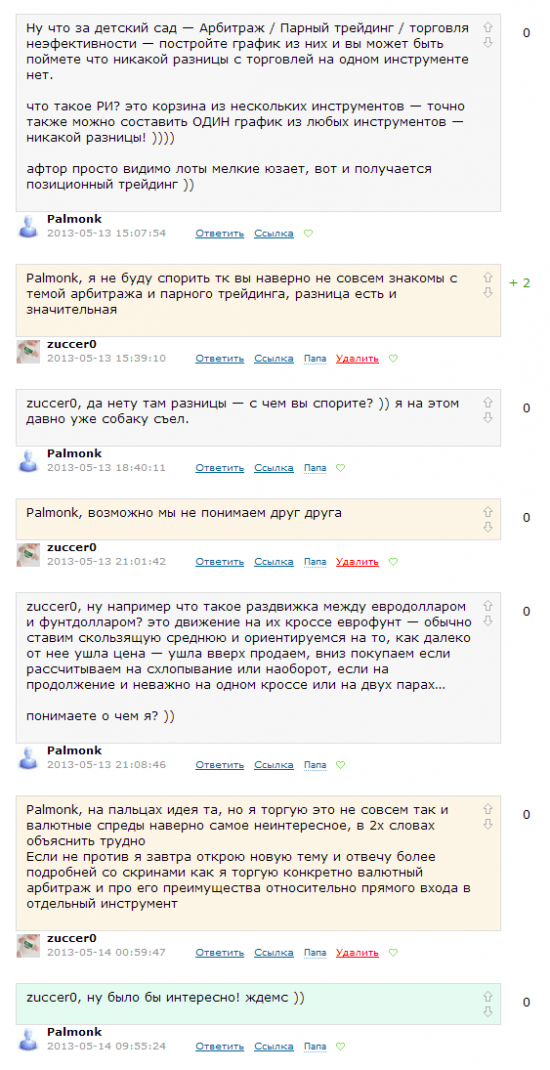

Как всегда много, но короче не выходит написать, в продолжение последней темы http://smart-lab.ru/blog/118770.php в котоой с Palmonk у нас развернулся небольшая дискусиия по поводу целесообразности торговли спредом, возможно мы друг друга не поняли но в итоге с согласия Palmonk я отвечу ему в одельной теме, тк думаю это будет многим полезно

Сказать честно, некоторые темы не особо хотелось светить но коль уж сказал А, говори Б, то опишу все на конкретном примере как есть без недосказанного

Для начала хочу сказать, что валютный арбитраж / спред это самое на мой взгляд не интересное для торговли, есть масса отличных комбинаций с минимальным риском, где ты входишь практически со 100% уверенностью что ты эту сделку покроешь в плюс и тебе не надо сидеть и мониторить за рынком и за своим стопом который могут вынести случайным движением

( Читать дальше )

Сказать честно, некоторые темы не особо хотелось светить но коль уж сказал А, говори Б, то опишу все на конкретном примере как есть без недосказанного

Для начала хочу сказать, что валютный арбитраж / спред это самое на мой взгляд не интересное для торговли, есть масса отличных комбинаций с минимальным риском, где ты входишь практически со 100% уверенностью что ты эту сделку покроешь в плюс и тебе не надо сидеть и мониторить за рынком и за своим стопом который могут вынести случайным движением

( Читать дальше )

Введение в парный трейдинг

- 13 мая 2013, 13:06

- |

Текст публикации адаптирован специально для сайта sMart-lab.ru (убрана большая часть скриншотов, две статьи объединены в одну), оригиналы статей, из которых составлена данная публикация находятся тут и тут.

Обычно подобныe статьи принято начинать либо с цитирования какой-нибудь педии, либо с попытки переписать тоже самое, только другими словами)))). А мы поступим иначе, я вам расскажу, чем активно занимался последние полгода, попутно раскрывая значение непонятных по моему мнению терминов и понятий. Живой опыт намного интересней, тем более интересно наблюдать развитие идеи, ее трансформации и поиски решения возникающих по мере изучения предмета проблем.

Итак, вначале был скальпинг. Все уже не раз читали цикл моих статей, посвященных этому замечательному и многообразному стилю торговли. Даже занимаясь им и изучая его ежедневно последние два года, понимаю, сколько еще тут можно узнать и попробовать. Чем дальше в лес, тем зверь крупнее, чем больше изучаю и пробую новое, тем больше появляется вопросов и все большее хочется пробовать и осваивать.

( Читать дальше )

Обычно подобныe статьи принято начинать либо с цитирования какой-нибудь педии, либо с попытки переписать тоже самое, только другими словами)))). А мы поступим иначе, я вам расскажу, чем активно занимался последние полгода, попутно раскрывая значение непонятных по моему мнению терминов и понятий. Живой опыт намного интересней, тем более интересно наблюдать развитие идеи, ее трансформации и поиски решения возникающих по мере изучения предмета проблем.

Итак, вначале был скальпинг. Все уже не раз читали цикл моих статей, посвященных этому замечательному и многообразному стилю торговли. Даже занимаясь им и изучая его ежедневно последние два года, понимаю, сколько еще тут можно узнать и попробовать. Чем дальше в лес, тем зверь крупнее, чем больше изучаю и пробую новое, тем больше появляется вопросов и все большее хочется пробовать и осваивать.

( Читать дальше )

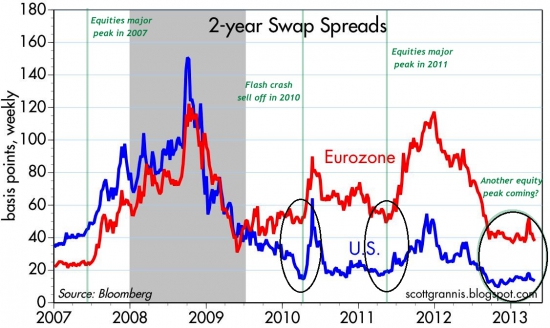

Spydell о рынке

- 08 мая 2013, 10:25

- |

Копипастить не буду, дам ссылку: http://spydell.livejournal.com/496238.html

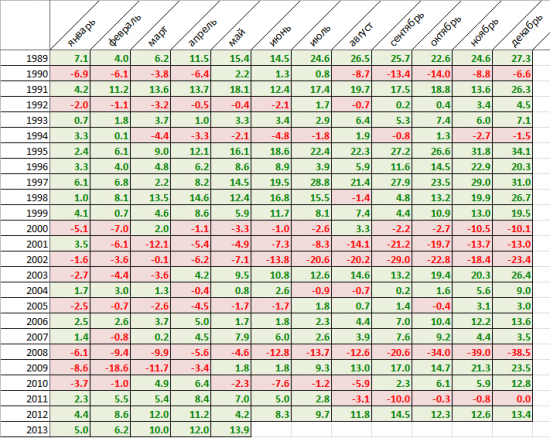

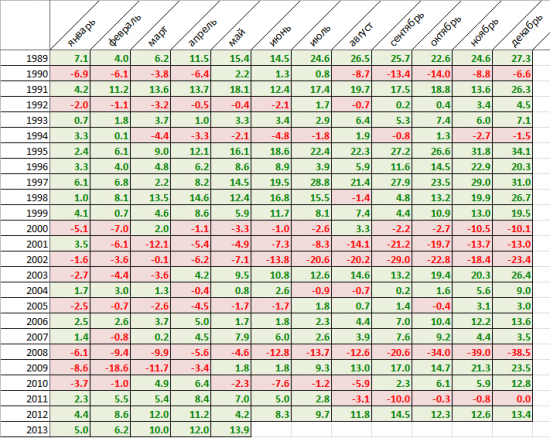

Вот любопытная табличка (такой быстрый рост как сейчас был посл. раз в 1997):

(Обожаю таблички и циферки)

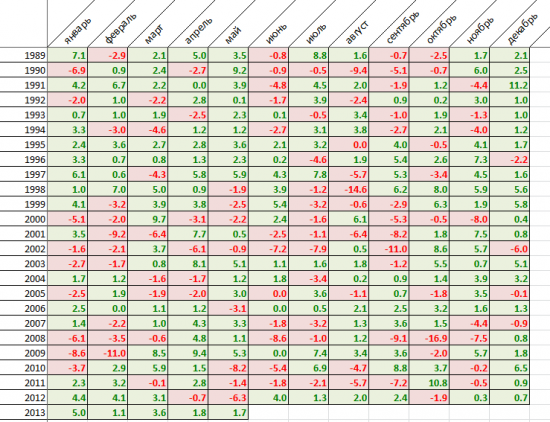

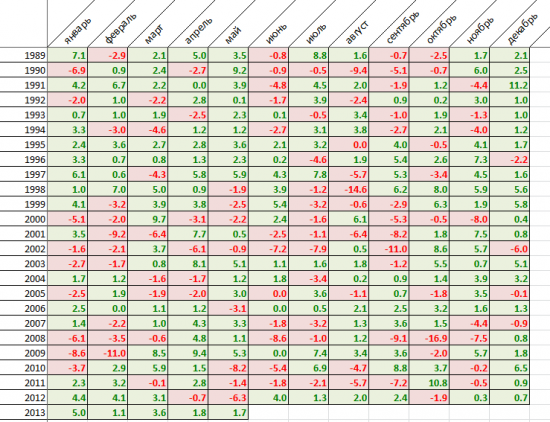

А вот помесячное изменение S&P500 — растем 7 мес подряд — такое последний раз было в 2009, 2006

Основные спайделл-выводы:

( Читать дальше )

Вот любопытная табличка (такой быстрый рост как сейчас был посл. раз в 1997):

(Обожаю таблички и циферки)

А вот помесячное изменение S&P500 — растем 7 мес подряд — такое последний раз было в 2009, 2006

Основные спайделл-выводы:

- рынки растут по принуждению центробанков

- 100% «пузырь идиотизма»

- полностью искусственный рост

- в мае-июне может быть жесткая коррекция

- вероятнее что за квартал коррекция составит 10%

- инвестиционная публика безрассудна (долбоинвесторы)

- S&P500=1900 и переход рынка в бычий цикл — бред

- оценку профитов в сезон аналы занижают на 20%

- сейчас ситуация в США хуже чем в 1997

- с точки зрения экономики сейчас у США худшие перспективы за 100 лет

- сейчас хуже, чем в 2009, т.к. тогда была низкая база

- хуже чем в 2006, т.к. ВВП был 3% «бездефицитного роста»

- 109 дней растем без 5% коррекций. Последний раз 2006-07

- рост рынка не подкрепляется ростом эк-ки и прибылей

- рынок растет т.к. капитал некуда девать

- закономерность: Если покупать в начале ноября и продавать в конце апреля следующего года, то такая тактика с 1951 года могла бы принести 5100% прибыли, а если бы покупать в начале мая и продавать в конце октября, то лишь 38% за 62 года.

- Портфель российских акций разгрузил, загрузился серебром

- обвал золота и серебра организован правительством США \ :) \ с целью поддержки статуса доллара

( Читать дальше )

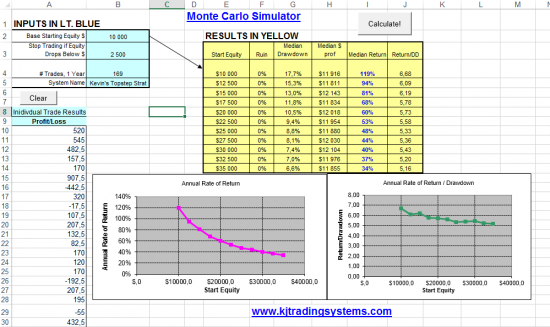

Анализ результатов торговли методом Монте-Карло и опасность недокапитализации

- 06 мая 2013, 18:32

- |

Тут на днях некие участники смарт-лаба с удивлением обнаружили, что даже наличие торговой системы с положительным матожиданием не гарантирует получения прибыли и даже иногда приводит к потере счета. Впали в депрессию...

Что самое интересное — это правда. Но основная причина, кторая приводит к сливу депозита — это недокапитализация трейдера, или, проще говоря — недостаток бабла. Сколько людям не говорят, что $2K это недостаточно для торговли мини контрактами на CME, только микро — но не верят. Как нельзя с 15Круб торговать фьючем РТС — не верят. В результате — слитые счета и вера в кукла. А сколько достаточно? Можно рассчитать с помощью файла excel, который моделирует методом Монте-Карло вероятные результаты вашей торговли за один год. Файл лежит тут: yadi.sk/d/YlYHyHil4ay0W

В ячейке B2 (Base Starting Equity $) вводите размер капитала, которым Вы располагаете для торговли.

( Читать дальше )

Что самое интересное — это правда. Но основная причина, кторая приводит к сливу депозита — это недокапитализация трейдера, или, проще говоря — недостаток бабла. Сколько людям не говорят, что $2K это недостаточно для торговли мини контрактами на CME, только микро — но не верят. Как нельзя с 15Круб торговать фьючем РТС — не верят. В результате — слитые счета и вера в кукла. А сколько достаточно? Можно рассчитать с помощью файла excel, который моделирует методом Монте-Карло вероятные результаты вашей торговли за один год. Файл лежит тут: yadi.sk/d/YlYHyHil4ay0W

В ячейке B2 (Base Starting Equity $) вводите размер капитала, которым Вы располагаете для торговли.

( Читать дальше )

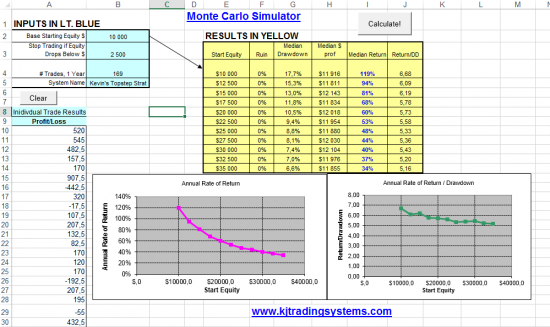

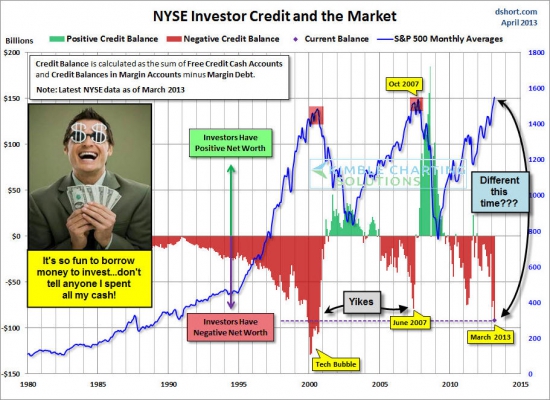

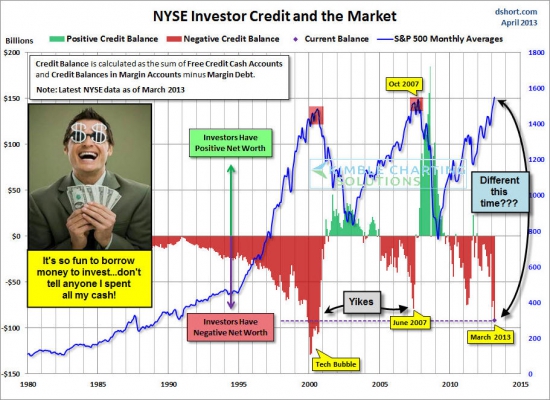

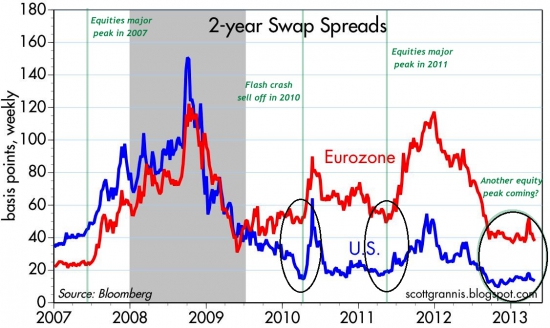

Показатель Net Leverage на Nyse побил рекорд 2007-го года, идём штурмовать уровни 2000-го года!

- 01 мая 2013, 19:45

- |

Грядёт шорт века. Для тех, кто прошляпил падение 2008-го года, выпадает ещё один шанс. Понятно, что возможен запил на месяцы, но один фиг все ё.нется со страшной силой и пофиг там на P/e и прочую лабуду, всё будет как всегда.

Ещё армо графики-:))

( Читать дальше )

Ещё армо графики-:))

( Читать дальше )

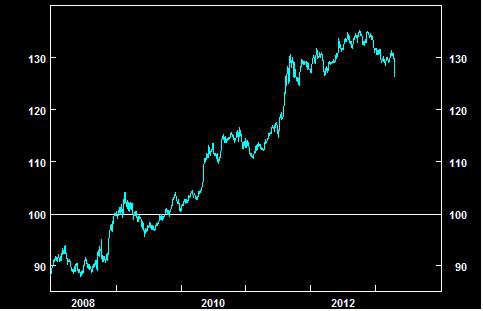

Смена парадигмы

- 23 апреля 2013, 12:42

- |

Рынки входят в новую стадию. Все прекрасно видят как ведут себя акции развитых рынков, акции развивающихся, а также сегмент сырьевых товаров. То есть все то, что относится к рискованным активам.

Еще более любопытная картинка складывается в защитных активах. Веду такую достаточно простую модель или, так сказать, защитный портфель. Его модельная структура следующая:

50% портфеля – трежерис;

25% портфеля – золото;

25% — доллар/евро.

Добавлю также, что начальная база расчета принята за 100. Вот так выглядит график на текущий момент.

С 2009 года модельный портфель показал в среднем 7% возврата на капитал, имел низкую волатильность и низкую корреляцию с акциями.

Исходя из текущей картинки, рынок скорее всего продолжит сокращать нерисковые активы, в том числе золото, а также нас ждет, sell off (распродажа) в трежерис. Видимо, рынок переходит в новою стадию, когда хеджем будут рассматриваться не приведенные выше активы, а действия центральных банков, задача которых сократить так называемый систематический риск. Таким образом, при вхождении сейчас в рисковые активы их хеджем де-факто будут центральные банки. ФРС, Банк Японии активно работают на этом фронте – осталось дождаться ЕЦБ.

А как видно из графика, там есть куда падать.

Торговля на основе объема

- 22 апреля 2013, 15:49

- |

Построение системной торговли, чаще всего, строится на зависимости от чего либо. В данном посте хотелось бы рассказать, как делать алгоритмы используя объемы. Роботы уже собранны и торгуются в программе TSLab, и данная статья не несет в себе рекламы, просто делюсь наблюдениями, может кто-либо будет модифицировать и использовать механизмы в своей торговле.

Первая система трендовая, и сделки совершаются в сторону движения рынка. Условия для открытия позиции

( Читать дальше )

Первая система трендовая, и сделки совершаются в сторону движения рынка. Условия для открытия позиции

- Позиция в шорт открывается в сторону пробития уровня поддержки, со стопом на уровне сопротивления, и наоборот

- Данные уровни строятся по экстремумам больших свечей с обязательным наличием большога объема контрактов за небольшой период времени (5-10 минут 30-70т контрактов).

- Уровни поддержки/сопротивления постоянно обновляются при выполнении условия больших объемов

- Направление объемов не важно, то есть будет это растущая свеча с большим объемом или же падающая, уровни все равно будут обновляться

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал