Избранное трейдера Locutius

Книга "What I Learned Losing a Million Dollars" - Чему я научился, потеряв миллион долларов

- 23 сентября 2015, 21:42

- |

Итак, братиш, прочитал я книгу, название которой меня очень заинтриговало («Чему я научился, потеряв миллион долларов»).

Оценка 4 из 5.

Чувак из небольшого города (обычный пацанчик с района, как ты и я), рассказывает свою историю взлета и падения. Как он поднимается до крутого брокера, члена комитета биржи, как зарабатывает приличные деньги и как потом проё… т больше миллиона, уходит в долги и чуть не заканчивает жизнь самоубийством. (Попытка самоубийства была довольная смешная. Единственным способом для него спасти благосостояние своей семьи было устроить с собой несчастный случай. За это бы семья получила страховку миллон долларов. Он бухой кароч поехал на своем порше, чтобы врезаться в мост, но его остановили менты — он ехал по скоростному шоссе слишком медленно — со скоростью 20 км в час. Он был настолько бухой, что забыл переключить скорость и ехал все время на первой). Потом начинается рассказ о том, чему он научился, какие выводы сделал. Он приходит к выводу, что трейдером-то толком и не был, а до этого ему просто лишь везло.

( Читать дальше )

- комментировать

- ★43

- Комментарии ( 26 )

Золотые слова

- 27 августа 2015, 12:46

- |

Рынок-это огромная машина по производству трагедий. Почти для всех. Только для некоторых это источник дохода. Но они заплатили сполна за свое право получать на нем прибыль. Рынок это место обмена боли на деньги. Как правило большинство получают боль, взамен отдают деньги.

p.s нашел у себя в блокноте, копаясь в старых записях, авторство к сожалению, мне не известно...

Мнения наблюдателей после случившегося обвала акций крайне поляризованы

- 27 августа 2015, 11:30

- |

- Отскок американских акций вчера все-таки состоялся, что пока снимает напряженность. Рост S&P 500 в среду составил 3.9%. И, как пишут на новостных лентах, прошло “самое большое ралли за 4 года”. Правда за пару дней до этого было самое большое падение за 4 года. Это нормально и отражает резко возросшую волатильность рынков. Предыдущий сопоставимый “кластер волатильности” был в 2011 г., когда разворачивался европейский долговой кризис.

Кластер волатильности — термин, знакомый экономистам, которые изучали ARCH/GARCH модели. Их теорию можно выразить так: если рынок начало “колбасить”, то будет “колбасить” еще некоторое время (данная теория не так проста или глупа, как мы тут описываем, она действительно важна в эконометрике,

VAR-анализе).

( Читать дальше )

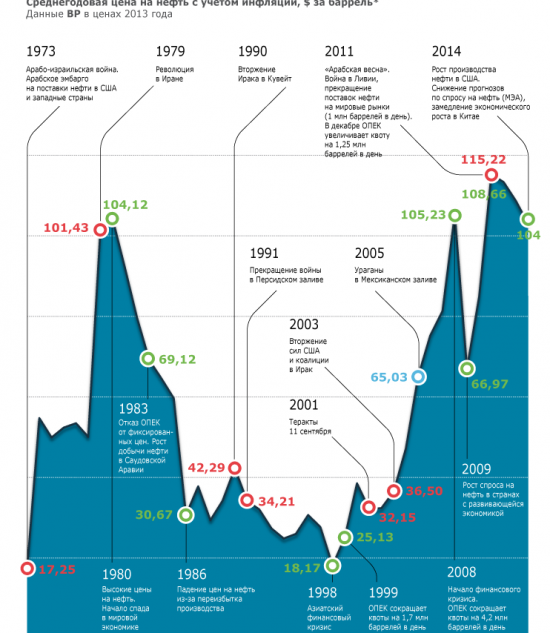

Причины взлета и падения цен на нефть за 30 лет(без последнего года).

- 21 августа 2015, 13:53

- |

Как известно история повторяется. Смотря на график можно сделать вывод, что нет ничего удивительного, если цена на нефть вдруг опуститься в диапазон от 40 до 20 долларов на длительное время, лет так на 10-20!.. После этого представления возникло большое чувство неопределенности:-) Особенно, если еще и в США и западных странах опять начнется сползание.

Предупреждение западных экономистов о грядущем коллапсе .

- 16 августа 2015, 10:57

- |

Арт Кэшин (Уолл-Стрит): «Всё выйдет из-под контроля, как в 2008 г… Я не думаю, что кто-то сможет взять ситуацию под контроль, если только все центробанки не объединят усилия — а текущие валютные войны показывают, что они не объединятся, — и значит, скоро все начнет выходить из-под контроля».

Альберт Эдвардс (Сосьете Женераль): «Инвесторы осознали начало очередной рецессии, без нормализации процентных ставок и бюджетных дисбалансов в этом цикле, и ожидают на рынке финансовый разгром не меньше, чем в 2008 году».

Гарри Дент (HS Dent Investment Management, Dent Strategic Portfolio Fund, Dent Research, H.S. Dent Publishing): «Кризис начнется через несколько недель. Уходите с рынков до 25 августа… Глобальный экономический крах начнется с Китая».

( Читать дальше )

FXMM, "убийца текущих счетов"

- 16 июля 2015, 14:23

- |

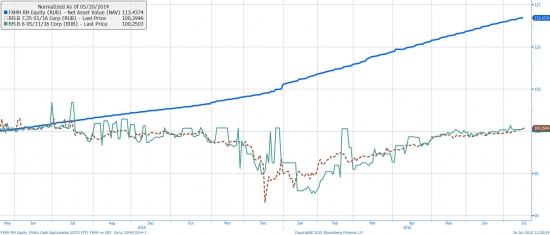

Читал рассказ одного частного трейдера, «просадившего» при таком временном размещении (разумеется, в ожидании восходящего тренда) уйму денег на рисковых облигациях. Разумеется, для такого размещения временно свободных средств хочется чего-то консервативного, приносящего стабильный доход.

На мой взгляд, наиболее эффективно можно использовать FXMM (ETF денежного рынка). Подвешу картинку сравнения FXMM (синяя линия) с ОФЗ (зеленая и коричневая), думаю она достаточно наглядна.

Инструмент дает доходность межбанка, см. рис. 2. Доходность извлекается из однодневного свопа рубль-доллар, постоянно роллящегося. Не всем концепция интуитивно понятна, так что желающие сообщайте — расскажу подробнее. В общем и целом доходность отражает уровень рублевых ставок в экономике — т.е. при прочих равных чем больше страх в банковской системе, тем больше будет доходность.

( Читать дальше )

ОФЗ с индексируемым номиналом!!! Налетай!!! Безбедная старость)))

- 15 июля 2015, 15:15

- |

Доходность получается инфляция + приблизительно 4%, без налога

Т.о. в текущих условиях инструмент предпочтительнее любых депозитов и многих бизнесов

В будущем скорее всего также останется лучше депозита

*** ОФЗ с индексируемым номиналом, до 150 МЛРД РУБ., СРОК 8 лет, ЦЕНА 87-92%, YTM 4,48-3,68%***

ПАРАМЕТРЫ РАЗМЕЩЕНИЯ:

Эмитент

Министерство финансов Российской Федерации

Рейтинг эмитента

BBB-/Ba1/BBB- (S&P/Moody’s/Fitch)

Объем выпуска

До 150 000 000 000 рублей

Номинал

Номинал в дату начала размещения — 1000 рублей.

Номинал подлежит индексации по следующей формуле:

[cid:[email protected]]

где

[cid:[email protected]] номинальная стоимость на дату t;

[cid:[email protected]]

где

[cid:[email protected]] – индекс потребительских цен к среднегодовым ценам 2000 г., рассчитанный эмитентом в дату начала размещения облигаций;

[cid:[email protected]]

где

[cid:[email protected]] индекс потребительских цен к среднегодовым ценам 2000 г., рассчитанный в четвертом месяце, предшествующем месяцу даты t;

[cid:[email protected]] индекс потребительских цен к среднегодовым ценам 2000 г., рассчитанный в третьем месяце, предшествующем месяцу даты t;

[cid:[email protected]] — опубликовываются Федеральной службой государственной статистики на официальном сайте в информационно-коммуникационной сети «Интернет» по адресу www.gks.ru/bgd/free/b00_24/IssWWW.exe/Stg/d000/I000650R.HTM;

n – порядковый номер календарной даты t в соответствующем месяце;

[cid:[email protected]] – количество дней в месяце, соответствующем дате t;

Номинал при погашении определяется по формуле:

max {1000 рублей; индексированная номинальная стоимость, рассчитанная на дату погашения}

( Читать дальше )

Сложный процент

- 01 июня 2015, 07:39

- |

Сложным процентом принято называть эффект, когда проценты прибыли прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Формула сложного процента — это формула, по которой рассчитывается итоговая сумма с учётом капитализации (начислении процентов).

Чтобы лучше усвоить расчет сложных процентов, давайте разберём пример.

Представим, что вы положили 10 000 руб в банк под 10 процентов годовых.

Через год на вашем банковском счету будет лежать сумма SUM = 10000 + 10000*10% = 11 000 руб.

Ваша прибыль — 1000 рублей.

Вы решили оставить 11 000 руб на второй год в банке под те же 10 процентов.

Через 2 года в банке накопится 11000 + 11000*10% = 12 100 руб.

Прибыль за первый год (1000 рублей) прибавилась к основной сумме (10000р) и на второй год уже сама генерировала новую прибыль. Тогда на 3-й год прибыль за 2-й год прибавится к основной сумме и будет сама генерировать новую прибыль. И так далее.

( Читать дальше )

Илья Коровин: О вреде рыночных прогнозов

- 03 мая 2015, 13:43

- |

«Прежде всего –давайте определимся в понятиях. Это всегда не лишне сделать в самом начале любой дискуссии, чтобы не вышла ситуация, когда к седьмому часу/дню ожесточенных споров оппоненты вдруг обнаруживают, что под одним и тем же понятием изначально понимали разные вещи и по этой причине их спор не имел смысла с самого начала))

Итак:

ХАОС (в моем понимании и применимо к рынку, как к теме дискуссии) — это описание состояния рынка, когда вероятность движения его из заданной точки вверх или вниз равна 50% или постоянно колеблется вокруг этой величины с небольшим отклонением ( не больше ±5%) по Закону Больших Чисел .

При этом, оговорюсь сразу – я считаю что в подобном состоянии рынок находится не все время, но ПОЧТИ все время ( не менее 95 %). Оставшиеся не более 5 % случаев ( а реально – намного меньше) — это ситуации, когда вероятность движения рынка в ту или иную сторону значительно превышает 50%.Но возникают эти ситуации НЕ РЫНОЧНЫМ путем, а тогда, когда в том или ином активе появляется превалирующий финансовый поток с четкими целями, ценами и задачами, настолько мощный, что сметает все ИНЫЕ свободные рыночные факторы ценообразования, причем информация о такой ситуации заранее известна широкому кругу участников рынка. Если говорить об акциях, то чаще всего эти ситуации являются следствием действий самого эмитента, наиболее распространенные случаи – дивидентные отсечки и разного рода выкупы и байбеки с четкой фиксированной ценой и понятными широкому рынку условиями. Оговорка про широкий рынок не случайна, ибо если мы говорим о подобной информации, которая стала известна узкому кругу аффилированных лиц, то это называется – инсайдерской торговлей, которая мало того, что не рыночна и не доступна 99,9 процентам участников рынка, так она еще и незаконна, поэтому эти ситуации мы также рассматривать не будем.

( Читать дальше )

JAMES16 о психологии трейдинга и о том, как не потерять деньги

- 22 марта 2015, 05:17

- |

Для того чтобы преуспеть в этом бизнесе, вам нужен разумный подход (заметьте, я не сказал “система”), здравый смысл, дисциплина и твердое понимание, что если вы не будете относиться к этому как к бизнесу, у вас НУЛЕВОЙ ШАНС достичь долгосрочного успеха. 95% новых бизнес-предприятий терпят фиаско, даже если их владельцы понимают, что они делают. Вы на самом деле думаете, что сможете преуспеть в этом бизнесе всего лишь после 3-х месяцев практики или даже раньше?

Что интересно в этом бизнесе, так это то, что он предоставляет возможность здравомыслящему человеку обучаться без потерь тонны денег или каких-то других ценностей. Ниже я приведу план-схему, который я использовал 20 лет назад, чтобы наконец-то достичь успеха и этот план стал частью меня. Сейчас любой новый метод, который я тестирую, или любое совершенствование существующих методов происходит по этой же схеме. Также запомните следующее. Малые счета никогда не способствовали тому, чтобы я был очень требователен к своим сделкам, и вы скорее заметите то же самое. Малые счета способствуют активной торговле и сомнительным входам, и ВЫ ПРОСТО ДОЛЖНЫ УЧИТЬСЯ БЫТЬ ТРЕБОВАТЕЛЬНЫМИ К СВОИМ СДЕЛКАМ. Как это сделать? Заставить себя быть очень избирательными (на грани невозможного) относительно своих сделок, или последовать плану, приведенному ниже, пока собираете деньги на большой счет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал