SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера lion08

ПИРАМИДИНГ vs. Обратная пирамида по тренду

- 13 августа 2013, 21:06

- |

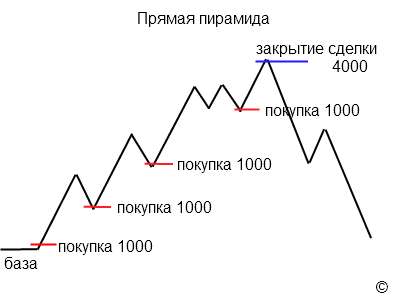

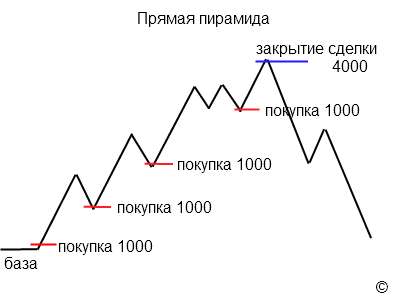

Во многих источниках можно встретить упоминание о пирамидинге как методе увеличения торговой позиции по тренду (любимое всеми нами усреднение как частный случай не рассматриваю)).

Однако очевидно, что под влиянием алчности и желании увеличить доходность приходится жертвовать увеличением риска: по ходу тренда нарастает опасность разворота тренда большой позицией против нас, необходимо уменьшение стопа, подтягивая его к текущей цене для соблюдения соотношения %риска в сделке.

Шум инструмента на мелких и средних таймфреймах также усложняет использование данного метода.

Вижу возможным использование пирамидинга в долгосрочной торговле, на фондовом рынке, докупая понижающимся с каждой новой сделкой объемом на откатах тренда. Также при наборе большой позиции крупным игроком.

( Читать дальше )

Однако очевидно, что под влиянием алчности и желании увеличить доходность приходится жертвовать увеличением риска: по ходу тренда нарастает опасность разворота тренда большой позицией против нас, необходимо уменьшение стопа, подтягивая его к текущей цене для соблюдения соотношения %риска в сделке.

Шум инструмента на мелких и средних таймфреймах также усложняет использование данного метода.

Вижу возможным использование пирамидинга в долгосрочной торговле, на фондовом рынке, докупая понижающимся с каждой новой сделкой объемом на откатах тренда. Также при наборе большой позиции крупным игроком.

( Читать дальше )

- комментировать

- ★41

- Комментарии ( 56 )

Долговой вопрос: кому и сколько простила Россия, а также - кто ей простил долги

- 13 августа 2013, 00:45

- |

Долговой вопрос: кому и сколько простила Россия, а также кто простил долги

Информация о списании долгов различным странам мира со стороны России вызывает неоднозначную реакцию в российском обществе. По мнению сторонников идей правительства о списании долгов, эта мера продуктивна, так как позволяет Российской Федерации заявлять о своей нацеленности на экономическое и политическое партнёрство и пополнять список своих союзников в разных регионах мира. Противники идей списания долгов уверены в том, что необоснованная щедрость со стороны действующих российских властей, основанная на «щедрости» налогоплательщиков прошлых поколений, ни к чему хорошему не приведёт. Мол, не вы деньги в долг давали, не вам и договоры о списании подписывать… У каждого из оппонентов есть свои неопровержимые доводы того, оправданным или, наоборот, контрпродуктивным для экономики страны и её политического имиджа были списания долгов различным странам мира.

( Читать дальше )

Информация о списании долгов различным странам мира со стороны России вызывает неоднозначную реакцию в российском обществе. По мнению сторонников идей правительства о списании долгов, эта мера продуктивна, так как позволяет Российской Федерации заявлять о своей нацеленности на экономическое и политическое партнёрство и пополнять список своих союзников в разных регионах мира. Противники идей списания долгов уверены в том, что необоснованная щедрость со стороны действующих российских властей, основанная на «щедрости» налогоплательщиков прошлых поколений, ни к чему хорошему не приведёт. Мол, не вы деньги в долг давали, не вам и договоры о списании подписывать… У каждого из оппонентов есть свои неопровержимые доводы того, оправданным или, наоборот, контрпродуктивным для экономики страны и её политического имиджа были списания долгов различным странам мира.

( Читать дальше )

Об опционах..моё вью

- 11 августа 2013, 22:27

- |

Навяло из темы http://smart-lab.ru/blog/134882.php

немного поправлю.по пунктам. Более развернуто.

1. стопов нет? ну номинально их нет, но не стоит забывать, что покупая опцион вы платите из своего собственного кармана. а опцион «возле денег» стоит порядка 3-6 К рублей… и это только один опцион… если бы вы купили один контракт фючерса цена должна была бы пройти 10К пп вне вашу сторону, чтобы у вас образовался лось в 6К рублей...

Это надо быть таким упёртым, что бы 10.000 пп просидеть. Так что утверждение,«в опционах нет стопов»- правильное, но с логическими поправками.

2.ограниченность риска Если вы покупаете опцион «возле денег», а это 1-2 страйка от текущей цены, то опционы относитеьно дешевы, но не стоит забывать что самый ликвидный опционный деск — это опционы на фьючерс индекса РТС, а у них шаг страйка 5.000 пп, и соовтетственно дешевый опцион находиться на 10.000 пп(второй страйк) относительно текущей цены...

Вопрос встает о ликвидности. если это месячный опцион и экспирация недалеко — ликвидность есть( но тогда на первый план выходит распад опциона...), Уверены, что за месяц- полтора вялый, болезненный РТС сможет выстрельнуть как минимум на 10.000 пп, чтобы хотя бы опцион вышел «в деньгах»? А если 3-6 месячный? найдете ли вы продавца, а еще хуже покупателя вашего опциона, если вы окажетесь неправы и цена отдалиться еще на 5-10К пп и ваш страйк будет аж на 20.000 пп от текущей цены?...

( Читать дальше )

немного поправлю.по пунктам. Более развернуто.

1. стопов нет? ну номинально их нет, но не стоит забывать, что покупая опцион вы платите из своего собственного кармана. а опцион «возле денег» стоит порядка 3-6 К рублей… и это только один опцион… если бы вы купили один контракт фючерса цена должна была бы пройти 10К пп вне вашу сторону, чтобы у вас образовался лось в 6К рублей...

Это надо быть таким упёртым, что бы 10.000 пп просидеть. Так что утверждение,«в опционах нет стопов»- правильное, но с логическими поправками.

2.ограниченность риска Если вы покупаете опцион «возле денег», а это 1-2 страйка от текущей цены, то опционы относитеьно дешевы, но не стоит забывать что самый ликвидный опционный деск — это опционы на фьючерс индекса РТС, а у них шаг страйка 5.000 пп, и соовтетственно дешевый опцион находиться на 10.000 пп(второй страйк) относительно текущей цены...

Вопрос встает о ликвидности. если это месячный опцион и экспирация недалеко — ликвидность есть( но тогда на первый план выходит распад опциона...), Уверены, что за месяц- полтора вялый, болезненный РТС сможет выстрельнуть как минимум на 10.000 пп, чтобы хотя бы опцион вышел «в деньгах»? А если 3-6 месячный? найдете ли вы продавца, а еще хуже покупателя вашего опциона, если вы окажетесь неправы и цена отдалиться еще на 5-10К пп и ваш страйк будет аж на 20.000 пп от текущей цены?...

( Читать дальше )

Опционы

- 11 августа 2013, 19:59

- |

Итак тут многие задаются вопросом, что же такое опционы и зачем они нужны, попробую чем то помочь, разобрав несколько вариантов и указав на суть:

Опционы это покупка и продажа не цены, а волатильности, т.е. работа ведется не по графику цены, а по графику волатильности который фактически очень напоминает показания осциляторов

1. плюсом опционов является отсутствие стопов у покупок (для продаж он все таки должен быть) — цена может ходить как угодно, стоп не выбьет.

Поэтому опционы отлично подходят тем, кто хорошо чувствует цели крупняка на рынке, но имеет недостаточно опыта, чтобы правильно войти в позицию и из за этого шумы часто выбивают у них стопы.

2. ограниченность риска — купив вне денег достаточно дешевый опцион, мы ограничены в риске размером премии.

Поэтому можно получить достаточно хорошее соотношение риск-прибыль на высоковолатильном рынке.

3. если мы хорошо умеем прогнозировать некие точки от которых курс обычно уходит далеко, но неизвестно в какую сторону, то там можно открывать стрэдл

4. если часто имеем ситуацию когда только первоначальный прогноз оправдывается и открыв позицию цена вначале идет в нужном направлении, но потом возвращается и зря выбивает стопы или нечто подобное, то в этом случае можно посоветовать хеджировать фьючерсную допустим позицию покупкой опциона в противоположном направлении, так чтобы комиссия примерно соотвествовала уже заработанному профиту и цена страйка была на уровне открытия фьючерсной позиции.

5. если у трейдера проблемы с удержанием позиции, то и в этом опционы могут помочь, так как отсутствие стопа действует успокаивающе, а когда в хорошей прибыли, то можно захеджироваться, что тоже неплохо для психики. Ну и вообще, сразу нацеливаешся на то, что позиции можно и нужно дать достаточно времени, что это не дейтрейдинг — таким образом получается правильная изначальная установка (с чем у новичков также бывают серьезные проблемы)

и так далее — то есть отталкиваться нужно от того, что мы умеем в трейдинге, что у нас хорошо получается и могут ли опционы помочь нивелировать недостатки обычнойторговли или некие психологические проблемы самого трейдера.

В ином случае опционы навряд ли принесут пользы, так как новичок еще не знает что ему нужно — а поиски грааля все таки скорее для «умишко поразмять», чем реальное что то.

Недостатками покупок опционов являются временной распад, истечение, большая комиссия и спред (на неликвидах так вообще) и т.д.

Недостатки у продаж это ограниченность прибыли и неограниченность риска

все эти разговоры о «покупках, продажах волатильности» скорее призваны уводить от сути — фактически все что надо знать по этому поводу, что профит будет меньше, чем от обычной позиции и больше не заморачивать себе голову всякими греками, но если уж так хочется че нить оригинального, то:

график волатильности по сути напоминает показания осциляторов и самый большой секрет, который я щас палю)))))), заключается в том, что заядлые опционщики работают в канале который рисует волатильность, при этом собирая позицию таким образом, чтобы график цены влиял как можно меньше — называется это иметь тренд-нейтральную позу и одновременно получать профит от роста и/или падения волатильности.

Вот и спалил грааль))))

Кому что не понятно спрашивайте, может смогу еще чем помочь.

Опционы это покупка и продажа не цены, а волатильности, т.е. работа ведется не по графику цены, а по графику волатильности который фактически очень напоминает показания осциляторов

1. плюсом опционов является отсутствие стопов у покупок (для продаж он все таки должен быть) — цена может ходить как угодно, стоп не выбьет.

Поэтому опционы отлично подходят тем, кто хорошо чувствует цели крупняка на рынке, но имеет недостаточно опыта, чтобы правильно войти в позицию и из за этого шумы часто выбивают у них стопы.

2. ограниченность риска — купив вне денег достаточно дешевый опцион, мы ограничены в риске размером премии.

Поэтому можно получить достаточно хорошее соотношение риск-прибыль на высоковолатильном рынке.

3. если мы хорошо умеем прогнозировать некие точки от которых курс обычно уходит далеко, но неизвестно в какую сторону, то там можно открывать стрэдл

4. если часто имеем ситуацию когда только первоначальный прогноз оправдывается и открыв позицию цена вначале идет в нужном направлении, но потом возвращается и зря выбивает стопы или нечто подобное, то в этом случае можно посоветовать хеджировать фьючерсную допустим позицию покупкой опциона в противоположном направлении, так чтобы комиссия примерно соотвествовала уже заработанному профиту и цена страйка была на уровне открытия фьючерсной позиции.

5. если у трейдера проблемы с удержанием позиции, то и в этом опционы могут помочь, так как отсутствие стопа действует успокаивающе, а когда в хорошей прибыли, то можно захеджироваться, что тоже неплохо для психики. Ну и вообще, сразу нацеливаешся на то, что позиции можно и нужно дать достаточно времени, что это не дейтрейдинг — таким образом получается правильная изначальная установка (с чем у новичков также бывают серьезные проблемы)

и так далее — то есть отталкиваться нужно от того, что мы умеем в трейдинге, что у нас хорошо получается и могут ли опционы помочь нивелировать недостатки обычнойторговли или некие психологические проблемы самого трейдера.

В ином случае опционы навряд ли принесут пользы, так как новичок еще не знает что ему нужно — а поиски грааля все таки скорее для «умишко поразмять», чем реальное что то.

Недостатками покупок опционов являются временной распад, истечение, большая комиссия и спред (на неликвидах так вообще) и т.д.

Недостатки у продаж это ограниченность прибыли и неограниченность риска

все эти разговоры о «покупках, продажах волатильности» скорее призваны уводить от сути — фактически все что надо знать по этому поводу, что профит будет меньше, чем от обычной позиции и больше не заморачивать себе голову всякими греками, но если уж так хочется че нить оригинального, то:

график волатильности по сути напоминает показания осциляторов и самый большой секрет, который я щас палю)))))), заключается в том, что заядлые опционщики работают в канале который рисует волатильность, при этом собирая позицию таким образом, чтобы график цены влиял как можно меньше — называется это иметь тренд-нейтральную позу и одновременно получать профит от роста и/или падения волатильности.

Вот и спалил грааль))))

Кому что не понятно спрашивайте, может смогу еще чем помочь.

Что Т+2 грядущий нам готовит!

- 05 августа 2013, 16:38

- |

Т+2 граль или яд для рынка?

По последним данным действующий сейчас на бирже режим торгов Т+0 со второго сентября 2013 года, будет отменён и заменён режимом Т+2. Сейчас работают оба режима параллельно.

Зачем это нужно, а главное Кому – основной вопрос по этой теме. На мой взгляд, для рядовых трейдеров ничего кроме вреда это нововведение не принесёт. Но биржа имеет другой взгляд на этот вопрос.

Суть. Т+0 отличается от Т+2 днём проведения операции обмена денег на бумаги. При торговле Т+0 поставка денег происходит в момент поставки бумаг, в день заключения сделки. А именно в 19-00 в день заключения сделки, а не в тот момент когда заключается сделка, как подумало большинство ))). Т.е. вы заключили сделку в 13-00, а реально бумаги получите и деньги заплатите в 19-00, т.е. существует отсрочка расчётов и заключения договора. Так работает режим Т+0, но это незаметно, так как реализовано всё что бы никто этого просто так, без чтения регламента биржи не понял.

Режим Т+2 работает так же, только отсрочка между заключением сделки и расчётами составляет 2 дня. Разберём: Сегодня заключена сделка, завтра ничего не происходит, послезавтра к 19-00 на брокерском счёте должны быть деньги на завершение сделки.

( Читать дальше )

Fed Tapering: не сегодня, так завтра

- 31 июля 2013, 18:23

- |

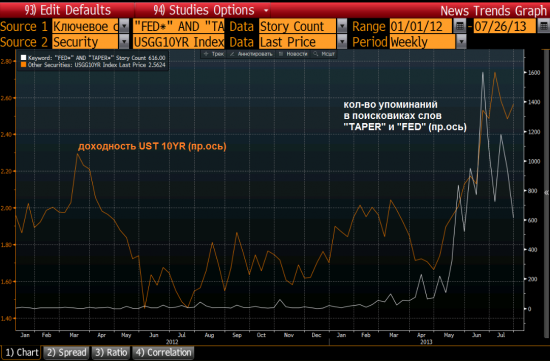

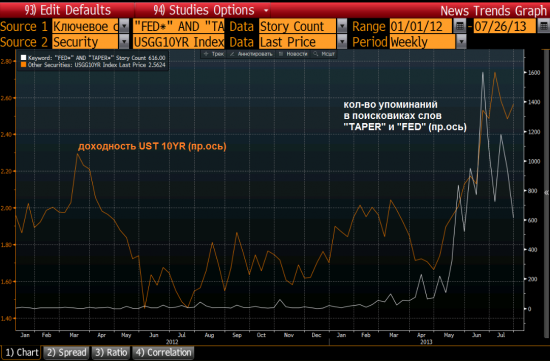

Доходность UST10 vs. упоминания “Fed Tapering”

“Tapering” – это термин, который окончательно вошел в финансовый лексикон 22 мая 2013 года, когда председатель ФРС Бернанке, выступая перед Конгрессом, заявил, что Фед может сократить (taper) программу выкупа активов (QE) в ближайшие месяцы.

Однако первые упоминания сочетания “Fed Taper” начали появляться еще в апреле. Количество упоминаний этой фразы сегодня плотно коррелирует с динамикой доходности 10-летних трежериз – бенчмарка долгового рынка США. Доходность UST10 проделала внушительный путь с 1,6% в мае до 2,6% в июле. И вместе с обновлением новых исторических максимумов по индексу S&P 500 (+18% YTD), активно продвигаемая западными инвестдомами концепция “Great Rotation” теперь в полной мере реализуется.

Источник: Bloomberg

Источник: Bloomberg

Ожидания по Fed Tapering

Согласно опросам Bloomberg с 17 по 22 июля, никто из опрошенных 54 экономистов не ждет сокращения программы QE3 по итогам заседания ФРС 30-31 июля. При этом 50% из опрошенных респондентов считают, что ФРС начнет менять объем QE3 на заседании 17-18 сентября 2013 года, 28% — на заседании 17-18 декабря. При этом экономисты указывают, что ФРС сократит объем выкупа MBS на $10 млрд в месяц с текущих $40 млрд в месяц, трежериз – на $10 млрд в месяц с текущих $45 млрд в месяц.

( Читать дальше )

“Tapering” – это термин, который окончательно вошел в финансовый лексикон 22 мая 2013 года, когда председатель ФРС Бернанке, выступая перед Конгрессом, заявил, что Фед может сократить (taper) программу выкупа активов (QE) в ближайшие месяцы.

Однако первые упоминания сочетания “Fed Taper” начали появляться еще в апреле. Количество упоминаний этой фразы сегодня плотно коррелирует с динамикой доходности 10-летних трежериз – бенчмарка долгового рынка США. Доходность UST10 проделала внушительный путь с 1,6% в мае до 2,6% в июле. И вместе с обновлением новых исторических максимумов по индексу S&P 500 (+18% YTD), активно продвигаемая западными инвестдомами концепция “Great Rotation” теперь в полной мере реализуется.

Источник: Bloomberg

Источник: BloombergОжидания по Fed Tapering

Согласно опросам Bloomberg с 17 по 22 июля, никто из опрошенных 54 экономистов не ждет сокращения программы QE3 по итогам заседания ФРС 30-31 июля. При этом 50% из опрошенных респондентов считают, что ФРС начнет менять объем QE3 на заседании 17-18 сентября 2013 года, 28% — на заседании 17-18 декабря. При этом экономисты указывают, что ФРС сократит объем выкупа MBS на $10 млрд в месяц с текущих $40 млрд в месяц, трежериз – на $10 млрд в месяц с текущих $45 млрд в месяц.

( Читать дальше )

Опционные экспирации на практике.

- 29 июля 2013, 12:26

- |

Здасти.

До сих пор даже не задавался этим вопросом. стратегии строил чтобы закрывать купленный опцион задолго до момента распада. Тут задался вопросом...

Что если глубоко «в деньгах» страйк додержать до момента экспирации.

просто посадят деньги на счет или откроют позицию по фьючерсу купленного страйка?

речь идет об опционе на фьючерс индекса RTS…

До сих пор даже не задавался этим вопросом. стратегии строил чтобы закрывать купленный опцион задолго до момента распада. Тут задался вопросом...

Что если глубоко «в деньгах» страйк додержать до момента экспирации.

просто посадят деньги на счет или откроют позицию по фьючерсу купленного страйка?

речь идет об опционе на фьючерс индекса RTS…

Кто-нить смотрел ОИ по декабрьскому контракту в опциях ???

- 26 июля 2013, 05:31

- |

Я вот щас почти случайно глянул

www.rts.ru/ru/forts/optionsdesk.aspx?sby=0&sub=on&isin=RTS-12.13&c6=on&c4=on&c7=on&sid=1&bSubmit=%CF%EE%EA%E0%E7%E0%F2%FC+%2F+%CE%E1%ED%EE%E2%E8%F2%FC

и честно говоря прифигел !

если сайт биржи не глючит и не врёт, октябрьских путов 120-х и 130-х продано аж по 113000 контрактов КАЖДОГО !

это очень много, особо учитывая пока его полную неликвидность !!!

т.е. делали через дески стопудово...

а 130 уже как бы совсем рядом !

о чём это может говорить ?

сценариев много, ИМХО, попробую озвучить что вижу я(ну как бы наиболее вероятно) — 130 совсем уже близко, т.е. либо:

1 — августовского обвала снова(как и в том году) не будет и 130 это плита снизу на этот год.

2 — продавца 130-х порвут(как это было в мае-июне со 135) и это вызовет обвал на его хэдже с лёгким пробитием 125 и скорее всего

установкой новых годовых минимумов, но удержанием 120.

3 — но при этом продавцу 120-х будет совсем некомфортно по марже!

поэтому есть мысль, что

мож они(куклы) знают то чего не знаем мы ?

ну типа КУЕ4 и мы улетаем на 150 и быстрый профит на дёшевом откупе этого всего ?

кто что ещё думает и что думаете Вы ?

на самом деле интересны для осмысления/обсуждения все разумные мнения )

www.rts.ru/ru/forts/optionsdesk.aspx?sby=0&sub=on&isin=RTS-12.13&c6=on&c4=on&c7=on&sid=1&bSubmit=%CF%EE%EA%E0%E7%E0%F2%FC+%2F+%CE%E1%ED%EE%E2%E8%F2%FC

и честно говоря прифигел !

если сайт биржи не глючит и не врёт, октябрьских путов 120-х и 130-х продано аж по 113000 контрактов КАЖДОГО !

это очень много, особо учитывая пока его полную неликвидность !!!

т.е. делали через дески стопудово...

а 130 уже как бы совсем рядом !

о чём это может говорить ?

сценариев много, ИМХО, попробую озвучить что вижу я(ну как бы наиболее вероятно) — 130 совсем уже близко, т.е. либо:

1 — августовского обвала снова(как и в том году) не будет и 130 это плита снизу на этот год.

2 — продавца 130-х порвут(как это было в мае-июне со 135) и это вызовет обвал на его хэдже с лёгким пробитием 125 и скорее всего

установкой новых годовых минимумов, но удержанием 120.

3 — но при этом продавцу 120-х будет совсем некомфортно по марже!

поэтому есть мысль, что

мож они(куклы) знают то чего не знаем мы ?

ну типа КУЕ4 и мы улетаем на 150 и быстрый профит на дёшевом откупе этого всего ?

кто что ещё думает и что думаете Вы ?

на самом деле интересны для осмысления/обсуждения все разумные мнения )

Как не быть овцой в стаде овец? (Вопрос Василию Олейнику)

- 22 июля 2013, 00:48

- |

Мне всегда нравились мысли трейдеров постфактум… ведь элементарно просто подогнать реализовавшиеся движения под свои предположения....

Задним числом все умны. Но ведь никто не сможет сказать, что сейчас происходит набор шортов и сброс лонгов или наоборот.

А раз так то какой смысл вообще писать умные слова про то, что типа «умные деньги сидят в лонгах и наблюдают цирк на всех рынках»

Ведь вполне реально сейчас может быть любой вариант...

1. идти сброс части длинной позиции и после пробоя вверх добор позиций по рынку и тем самым вынос рынка выше.

2. идти сброс лонга и частичный набор шорта и дальше при выходе вниз добор позиции по рынку....

3 идти добор длинной позиции на нижней границе консолидации и дальнейший добор при продолжении роста.

4. идти частичный сброс длинной позиции и набор хеджа оставшихся позиций.

( Читать дальше )

Задним числом все умны. Но ведь никто не сможет сказать, что сейчас происходит набор шортов и сброс лонгов или наоборот.

А раз так то какой смысл вообще писать умные слова про то, что типа «умные деньги сидят в лонгах и наблюдают цирк на всех рынках»

Ведь вполне реально сейчас может быть любой вариант...

1. идти сброс части длинной позиции и после пробоя вверх добор позиций по рынку и тем самым вынос рынка выше.

2. идти сброс лонга и частичный набор шорта и дальше при выходе вниз добор позиции по рынку....

3 идти добор длинной позиции на нижней границе консолидации и дальнейший добор при продолжении роста.

4. идти частичный сброс длинной позиции и набор хеджа оставшихся позиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал