SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Leo

При каких плечах рынок превращается в казино

- 25 ноября 2013, 10:46

- |

Все-таки вчерашняя дискуссия заставила меня точно подсчитать границы плечей для приращений 5-ти минуток (без междневных гэпов), при которых любое статотличие цен от абсолютно непредсказуемой последовательности будет «съедено» существующей непредсказуемой составляющей в ценах. Как и в любом статисследовании мы получим две цифры:

— границу, ниже которой статотличие от абсолютно непредсказуемой последовательности сохраняется;

— границу, выше которой статотличие от абсолютно непредсказуемой последовательности отсутствует.

Что между границами? Не знаю. Итак, вот эти границы для некоторых инструментов:

евро, фунт 1:25, 1:35

йена 1:22, 1:30

австралийский и канадский доллары 1:15, 1:20

S&P500 1:10, 1:15

индекс РТС 1:6, 1:10

Что это значит? Только то, что торговля со средним(!) временем в позиции больше 15 минут с плечом выше второго в указанной таблице — это казино.

Подчеркну — торговля с плечом меньше первой цифры не гарантирует прибыли, так как это только граница, на которой цены еще отличаются от абсолютно непредсказуемой последовательности. Однако это отличие еще надо уметь обращать в свою пользу на все 100%. А так как любой метод на случайной последовательности обладает некоторой ошибкой, то, вероятней всего, оптимальное плечо даже ниже указанного.

С уважением

— границу, ниже которой статотличие от абсолютно непредсказуемой последовательности сохраняется;

— границу, выше которой статотличие от абсолютно непредсказуемой последовательности отсутствует.

Что между границами? Не знаю. Итак, вот эти границы для некоторых инструментов:

евро, фунт 1:25, 1:35

йена 1:22, 1:30

австралийский и канадский доллары 1:15, 1:20

S&P500 1:10, 1:15

индекс РТС 1:6, 1:10

Что это значит? Только то, что торговля со средним(!) временем в позиции больше 15 минут с плечом выше второго в указанной таблице — это казино.

Подчеркну — торговля с плечом меньше первой цифры не гарантирует прибыли, так как это только граница, на которой цены еще отличаются от абсолютно непредсказуемой последовательности. Однако это отличие еще надо уметь обращать в свою пользу на все 100%. А так как любой метод на случайной последовательности обладает некоторой ошибкой, то, вероятней всего, оптимальное плечо даже ниже указанного.

С уважением

- комментировать

- 880 | ★57

- Комментарии ( 159 )

Книга спредов TD Ameritrade

- 24 сентября 2013, 13:57

- |

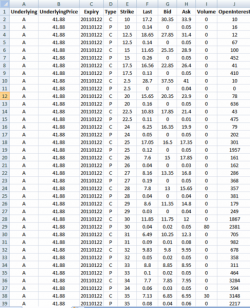

Было время, когда я активно торговал через компанию Thinkorswim. Более того, был там одним из самых выгодных клиентов — комиссия в некоторые месяцы приближалась к 10К долларов (терминал TOS не позволял высокочастотный трейдинг, поэтому такая комиссия за месяц для них большая). А потом всех нас неамериканцев погнали оттуда (ну эту грустную историю все знают). Но я полностью не закрыл счет — оставил там немного баксов и, в результате, торговать не могу, а подглядывать — пожалуйста. Есть у этого брокера книга спредов — можно видеть все выставленные через него опционные спреды:

Не знаю, видно ли вам какие спреды на этом снимке — железные кондоры, вертикали, календари. Также часто встречаются бабочки. Можно использовать эту информацию, чтобы играть против толпы — народ продает массово кондоры — это возможность для возникновения неэффективностей в ценах на эти спреды.

Не знаю, видно ли вам какие спреды на этом снимке — железные кондоры, вертикали, календари. Также часто встречаются бабочки. Можно использовать эту информацию, чтобы играть против толпы — народ продает массово кондоры — это возможность для возникновения неэффективностей в ценах на эти спреды.

Тема знатокам: Дельта - нейтральная стратегия на ранних периодах обращения опционов.

- 19 августа 2013, 18:14

- |

Доброго.

Делаю перепост с ЖЖ моего друга-наставника. Оригинал статьи:

http://finansclub.livejournal.com/5719.html

С автором согласен. Но думаю раскрывая он стратегию — то он лишится доходности, т.к. люди начнут брать дальние страйки — и вега по дальным страйкам поменяется, вола вырастит. Опционы станут дороже. Стратегия перестанет работать.

Он же говорит за счет повышения ликвидности — наборот все будет ок.

Кто же прав??

Если у кого есть вопросы автору — то в жж.

«Данный материал ориентирован на спекулянтов ФОРТС, построивших свою торговлю на принципах Дельта – нейтральной стратегии.

Минуя пространные объяснения сути производных инструментов, основные торговые стратегии, поделюсь своим опытом торговли, позволяющим эффективно зарабатывать на ценовых колебаниях БА на ранних стадиях обращения опциона.

( Читать дальше )

Делаю перепост с ЖЖ моего друга-наставника. Оригинал статьи:

http://finansclub.livejournal.com/5719.html

С автором согласен. Но думаю раскрывая он стратегию — то он лишится доходности, т.к. люди начнут брать дальние страйки — и вега по дальным страйкам поменяется, вола вырастит. Опционы станут дороже. Стратегия перестанет работать.

Он же говорит за счет повышения ликвидности — наборот все будет ок.

Кто же прав??

Если у кого есть вопросы автору — то в жж.

«Данный материал ориентирован на спекулянтов ФОРТС, построивших свою торговлю на принципах Дельта – нейтральной стратегии.

Минуя пространные объяснения сути производных инструментов, основные торговые стратегии, поделюсь своим опытом торговли, позволяющим эффективно зарабатывать на ценовых колебаниях БА на ранних стадиях обращения опциона.

( Читать дальше )

SPX Calendar Spread Strategy

- 19 июля 2013, 10:54

- |

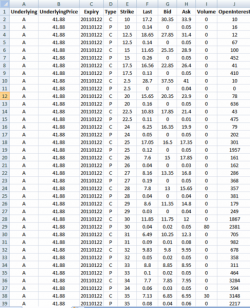

С согласия заказчика публикую часть результатов исследования стратегии с календарным спредом на опционы SPX — S&P500 Index Options.

Параметры стратегии:

Strategy — Long Calendar Put Spread (горизонтальный спред на путах)

Underlting — S&P500 Index (базовый актив — индекс, не фьючерс на индекс, а собственно сам индекс)

Strike — ATM&OTM (страйк у опционов одинаковый — центральный и без денег одновременно)

Short Leg Maturity — 10 days (кол-во дней до экспирации короткой ноги в день открытия позиции)

Long Leg Maturity - [23, 25] days (кол-во дней до экспирации длинной ноги в день открытия позиции)

Trade Size — 2 options: 1 sell, 1 buy (размер позиции — 1 проданный опцион, 1 — купленный)

Take Profit — 5% (lower limit) (позиция закрывается, если текущая прибыль достигла или превышает 5% от размера залогов)

Stop Loss — 15% (upper limit)

(позиция закрывается, если текущий убыток достиг или превышает 15% от размера залогов)

Maturity Limit — 1 day (позиция закрывается, если до экспирации короткой ноги остается 1 и менее дней)

Market Data:

Timeframe — End-Of-Day Bid, Ask, Last (данные на закрытие торгового дня)

Period — 2012, 2013-Q1 (2012-01-01 — 2013-03-31)

Trade Price — (Bid + Ask)/2 (расчет производился по средней цене между ценами заявок на покупку и продажу)

Вот так выглядит профиль такого спреда:

Расчеты были выполнены в R.

( Читать дальше )

Параметры стратегии:

Strategy — Long Calendar Put Spread (горизонтальный спред на путах)

Underlting — S&P500 Index (базовый актив — индекс, не фьючерс на индекс, а собственно сам индекс)

Strike — ATM&OTM (страйк у опционов одинаковый — центральный и без денег одновременно)

Short Leg Maturity — 10 days (кол-во дней до экспирации короткой ноги в день открытия позиции)

Long Leg Maturity - [23, 25] days (кол-во дней до экспирации длинной ноги в день открытия позиции)

Trade Size — 2 options: 1 sell, 1 buy (размер позиции — 1 проданный опцион, 1 — купленный)

Take Profit — 5% (lower limit) (позиция закрывается, если текущая прибыль достигла или превышает 5% от размера залогов)

Stop Loss — 15% (upper limit)

(позиция закрывается, если текущий убыток достиг или превышает 15% от размера залогов)

Maturity Limit — 1 day (позиция закрывается, если до экспирации короткой ноги остается 1 и менее дней)

Market Data:

Timeframe — End-Of-Day Bid, Ask, Last (данные на закрытие торгового дня)

Period — 2012, 2013-Q1 (2012-01-01 — 2013-03-31)

Trade Price — (Bid + Ask)/2 (расчет производился по средней цене между ценами заявок на покупку и продажу)

Вот так выглядит профиль такого спреда:

Расчеты были выполнены в R.

( Читать дальше )

Что такое викс

- 19 июля 2013, 00:44

- |

Я обещал написать про индекс волатильности. Последний раз я серьезно занимался виксом давно, а именно летом 2011 года, когда его только запускали. Поэтому сейчас пришлось вспоминать свои старые мысли. Иногда это бывает полезно, но, к сожалению, в этот раз новые мысли не последовали за старыми.

Итак, приведенные размышления очень наглядно покажут, что такое викс. Запишем изменение цены опциона в виде

dO = delta * dS + 0.5 * gamma * dS^2 + theta * dt + vega * dSigma +…, (1)

где, разумеется, греки зависят от (S, K, T, sigma). Теперь представим себе, что дельта и вега портфеля нейтральны и забудем про них, а займемся членом

dO' = 0.5 * gamma * dS^2 + theta * dt, (2)

вечной борьбой льда и пламени (теттой и гаммой). Посчитаем, что процесс у нас броуновский (хотя бы локально), то есть

dS^2 = S^2 * sigma_m^2 * dt. (3)

Я специально ввел обозначение sigma_m, чтобы подчеркнуть, что речь идет о волатильности БА. Далее подставим (3) и формулы отсюда http://en.wikipedia.org/wiki/Black–Scholes для тетты и гаммы в (2) и получим

( Читать дальше )

Итак, приведенные размышления очень наглядно покажут, что такое викс. Запишем изменение цены опциона в виде

dO = delta * dS + 0.5 * gamma * dS^2 + theta * dt + vega * dSigma +…, (1)

где, разумеется, греки зависят от (S, K, T, sigma). Теперь представим себе, что дельта и вега портфеля нейтральны и забудем про них, а займемся членом

dO' = 0.5 * gamma * dS^2 + theta * dt, (2)

вечной борьбой льда и пламени (теттой и гаммой). Посчитаем, что процесс у нас броуновский (хотя бы локально), то есть

dS^2 = S^2 * sigma_m^2 * dt. (3)

Я специально ввел обозначение sigma_m, чтобы подчеркнуть, что речь идет о волатильности БА. Далее подставим (3) и формулы отсюда http://en.wikipedia.org/wiki/Black–Scholes для тетты и гаммы в (2) и получим

( Читать дальше )

Historical options market data

- 10 июня 2013, 11:59

- |

Решил написать пост об источниках рыночных данных по опционам, торгующимся на западных площадках. Моя запись не несет никакой рекламы, я лишь отражаю результаты моего небольшого исследования рынка поставщиков исторических данных по опционам.

Отмечу, что мне нужны были именно исторические данные (дневные или внутридневные). Данные за последний торговый день по всем сериям можно скачать бесплатно, например, с Yahoo. Я же, повторюсь, искал уже накопленные (исторические) данные. Бесплатно я их не нашел, цены и спецификацию по основным поставщикам данных привожу ниже.

Livevol

Маркет дату Livevol можно назвать эталоном исторических рыночных данных. И вот почему:

Granular: 1-minute option and stock intervals with open, high, low, close, volume, bid, ask, calculations.

Calculations: Implied Volatility, Greek, and IV Index Calculations for every interval.

Time & Sales: Every stock and option trade from January 2004 to now.

Accessible: Stored in text files with comma separated values, fields set up for immediate bulk load into standard databases.

Complete: In addition to the trade and quote data, Livevol offers earnings, dividend, symbol change, and yield curve supporting data.

Стоит такая маркет дата недешево:

Тип данных: Trades, Underlying symbols: 1/все, Срок: 1 месяц, Цена: $20/$3000

Тип данных: Trades, Underlying symbols: 1/все, Срок: 1 год, Цена: $240/$20 000

Тип данных: 1 min, Underlying symbols: 1/все, Срок: 1 месяц, Цена: $10/$2000

Тип данных: 1 min, Underlying symbols: 1/все, Срок: 1 год, Цена: $120/$12 000

Тип данных: 15 min, Underlying symbols: 1/все, Срок: 1 месяц, Цена: $10/$1000

Тип данных: 15 min, Underlying symbols: 1/все, Срок: 1 год, Цена: $120/$5 000

Тип данных: 1 day, Underlying symbols: 1/все, Срок: 1 месяц, Цена: $5/$300

Тип данных: 1 day, Underlying symbols: 1/все, Срок: 1 год, Цена: $60/$1 000

Сумма одного заказа не менее $500.

Market Data Express

( Читать дальше )

Отмечу, что мне нужны были именно исторические данные (дневные или внутридневные). Данные за последний торговый день по всем сериям можно скачать бесплатно, например, с Yahoo. Я же, повторюсь, искал уже накопленные (исторические) данные. Бесплатно я их не нашел, цены и спецификацию по основным поставщикам данных привожу ниже.

Livevol

Маркет дату Livevol можно назвать эталоном исторических рыночных данных. И вот почему:

Granular: 1-minute option and stock intervals with open, high, low, close, volume, bid, ask, calculations.

Calculations: Implied Volatility, Greek, and IV Index Calculations for every interval.

Time & Sales: Every stock and option trade from January 2004 to now.

Accessible: Stored in text files with comma separated values, fields set up for immediate bulk load into standard databases.

Complete: In addition to the trade and quote data, Livevol offers earnings, dividend, symbol change, and yield curve supporting data.

Стоит такая маркет дата недешево:

Тип данных: Trades, Underlying symbols: 1/все, Срок: 1 месяц, Цена: $20/$3000

Тип данных: Trades, Underlying symbols: 1/все, Срок: 1 год, Цена: $240/$20 000

Тип данных: 1 min, Underlying symbols: 1/все, Срок: 1 месяц, Цена: $10/$2000

Тип данных: 1 min, Underlying symbols: 1/все, Срок: 1 год, Цена: $120/$12 000

Тип данных: 15 min, Underlying symbols: 1/все, Срок: 1 месяц, Цена: $10/$1000

Тип данных: 15 min, Underlying symbols: 1/все, Срок: 1 год, Цена: $120/$5 000

Тип данных: 1 day, Underlying symbols: 1/все, Срок: 1 месяц, Цена: $5/$300

Тип данных: 1 day, Underlying symbols: 1/все, Срок: 1 год, Цена: $60/$1 000

Сумма одного заказа не менее $500.

Market Data Express

( Читать дальше )

анализ опционов, формулы для Google docs

- 14 декабря 2012, 15:41

- |

Получить доску опционов из finance.yahoo.com в Google Docs Spreadsheet можно парой простых формул:

Для call

=ImportHTML( «finance.yahoo.com/q/op?s=^RUT&m=2013-01»; «table»; 10)

Для put

=ImportHTML( «finance.yahoo.com/q/op?s=^RUT&m=2013-01»; «table»; 14)

Тикер ставим вместо ^RUT, дату тоже понятно где менять.

3ю пятницу можно найти следующими формулами:

=EDATE(TODAY(),BM4)-DAY(EDATE(TODAY(),BM4))+8+14-WEEKDAY(EDATE(TODAY(),BM4)-DAY(EDATE(TODAY(),BM4))+2)

Если BM=0 получаем дату экспирации на текущий месяц, если BM=1 на следующий месяц.

Или

=B$5-DAY(B$5)-WEEKDAY(B$5-DAY(B$5)+2)+22

Выкладывайте скринеры :)

Для call

=ImportHTML( «finance.yahoo.com/q/op?s=^RUT&m=2013-01»; «table»; 10)

Для put

=ImportHTML( «finance.yahoo.com/q/op?s=^RUT&m=2013-01»; «table»; 14)

Тикер ставим вместо ^RUT, дату тоже понятно где менять.

3ю пятницу можно найти следующими формулами:

=EDATE(TODAY(),BM4)-DAY(EDATE(TODAY(),BM4))+8+14-WEEKDAY(EDATE(TODAY(),BM4)-DAY(EDATE(TODAY(),BM4))+2)

Если BM=0 получаем дату экспирации на текущий месяц, если BM=1 на следующий месяц.

Или

=B$5-DAY(B$5)-WEEKDAY(B$5-DAY(B$5)+2)+22

Выкладывайте скринеры :)

Недельные календари

- 01 декабря 2012, 18:10

- |

Шесть недель назад решил возобновить торговлю недельными календарными спрэдами на индекс SPX.

Шесть недель назад решил возобновить торговлю недельными календарными спрэдами на индекс SPX.Чтобы построить календарный спрэд необходимо продать опцион с близкой датой экспирации и купить такого же типа на том же страйке с более далёкой датой исполнения.

Почему именно тогда? Потому что одним из необходимых условий для торговли календарными спрэдами является наличие волатильности. Это, кстати, идет в разрез с утверждениями в книгах, что календарные спрэды необходимо строить в период низкой волатильности.

Почему именно недельные? Во-первых, волатильность недельных опционов вовремя волатильного рынка, как правило, выше, чем у месячных или двухмесячных опционов. Во-вторых, так как они недельные, то временной распад происходит очень быстро.

Если посмотреть на график широкого индекса S&P 500 и его волатильность, то заметим, что волатильность поднялась где-то на 42-43 неделях выше 17%:

( Читать дальше )

Опционный зигзаг в тезисах

- 19 ноября 2012, 15:06

- |

В околоопционном информационном пространстве широко представлены описания классических опционных стратегий. Но стратегия, описанная ниже упоминается редко или вообще не упоминается, хотя в последнее время вызывает всё больше интереса и споров. Когда-то решил тезисно набросать мысли по ней – сейчас файлик попался на глаза, почистил, обновил и выложил. Не имея математического образования, заранее прошу прощения за отсутствие сложных математических выкладок, вызывающих у меня стойкий рвотный рефлекс. Всё написанное ниже носит скорее интуитивный характер, никаким боком не претендует на истину ”в последней инстанции” и выложено с целью сподвигнуть народ на комментарии и дополнения по существу (комментарии типа “нутыимудак” и “самтопонял чонаписал”, если можно, направляйте сразу в личку)

Опционный зигзаг в тезисах

( Читать дальше )

Опционный зигзаг в тезисах

( Читать дальше )

Стратегия - "Лотерейные Билеты"

- 09 октября 2012, 14:09

- |

Кто из нас когда то не мечтал выиграть в лотерею? Я уверен, что большинство из Вас когда то в своей жизни покупали билеты, заполняли карточки с номерами вашего дома или дня рождения в надежде выиграть тот большой мега приз который изменит вашу жизнь навсегда. К сожалению, Ваши шансы выиграть в лотерею ещё меньше чем шансы быть ударенной молнией дважды в один день. Означает ли это, что лучше даже не мечтать и не пытаться?

Если я Вам скажу, что у вас есть шанс превратить $1500 в $150,000 при шансах выигрыша ну на пример 1:50? Вас это заинтересует? Как на счёт $1500 в $20,000 при шансах 1:10? Давайте поговорим о лотерейных билетах на фьючерсных рынках....

Под лотерейными билетами на фьючерсном рынке мы подразумеваем опционы с длительным сроком исполнения и со страйковой ценой удалённой от рыночной цены на столько, что цена этой позиции будет очень дешевая.

Не все рынки дают нам возможность «играть» в лотерею. Во первых нам нужно что бы рынки были достаточно волотильны, преимущественно зависели бы от многих факторов, таких как повышение спроса или предложения, временные факторы связанные с историческим колебанием цен, погодные факторы и гео-политические. Большинство рынков в той или иной мере подходят под это описание… но наиболее привлекательным для нас является зерновой сегмент фьючерсного рынка.

( Читать дальше )

Если я Вам скажу, что у вас есть шанс превратить $1500 в $150,000 при шансах выигрыша ну на пример 1:50? Вас это заинтересует? Как на счёт $1500 в $20,000 при шансах 1:10? Давайте поговорим о лотерейных билетах на фьючерсных рынках....

Под лотерейными билетами на фьючерсном рынке мы подразумеваем опционы с длительным сроком исполнения и со страйковой ценой удалённой от рыночной цены на столько, что цена этой позиции будет очень дешевая.

Не все рынки дают нам возможность «играть» в лотерею. Во первых нам нужно что бы рынки были достаточно волотильны, преимущественно зависели бы от многих факторов, таких как повышение спроса или предложения, временные факторы связанные с историческим колебанием цен, погодные факторы и гео-политические. Большинство рынков в той или иной мере подходят под это описание… но наиболее привлекательным для нас является зерновой сегмент фьючерсного рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал