Избранное трейдера Leo

Участники фьючерсного товарного рынка США

- 29 октября 2016, 17:17

- |

Этот вводный ролик для начинающих трейдеров, для тех, кто хочет перейти на торговлю фьючерсами и опционами на товарном рынке США, понять в чем разница между организацией доступа к торгам. Для начинающих эта информация будет полезна, чтобы стало проще ориентироваться “кто есть, кто” на фьючерсном рынке США.

Ролик ознакомит с основными участниками рынка: регуляторы фьючерсного рынка (CFTC, NFA), фьючерсные товарные биржи CME Group и ICE, брокеры на фьючерсном рынке (FCM, CPO, IB, CTA, FIB), хеджеры и биржевые игроки, маркетмейкеры на CME Group.

( Читать дальше )

- комментировать

- 175 | ★2

- Комментарии ( 0 )

Практика торговли опционами (из личного опыта)

- 28 октября 2016, 13:35

- |

Сегодня я бы хотел поделиться с вами своими наблюдениями о практике торговле опционами. Поэтому цель этого эссе — призвать к обсуждению знающую публику (опционщиков), обсудить данные наблюдения, которые я выяснил при разработке своей торговой системы на опционах.

Что такое кластеризация в трейдинге?Очень часто при торговле опционами, трейдер пытается использовать одну и ту же торговую стратегию. Это правильное решение, если он может дать однозначный ответ на вопрос: “Когда и при каких условиях можно применять выбранную стратегию?”.

Процесс анализа таких условий называется кластеризация. Что это такое? За этим “страшным” словом скрывается суть работы профессиональных трейдеров.Кластеризируя торговую стратегию по какому-либо параметру трейдер исследует причинно-следственные связи, возникающие между исследуемым параметром (например цена или данные какого-либо отчета) и результатом торговой операции. Как вы понимаете таких параметров великое множество, а связи между ними и результатом трейда всегда носят нелинейный характер. Далее я покажу подходы, которые реально можно применять на практике при анализе опционной торговой стратегии.

( Читать дальше )

Еще пара секретов торговли на товарном рынке США. Золотое время продаж опционов

- 27 октября 2016, 15:37

- |

Тейк-профит VS Стоп-лосс. Что выбрать 1:1, 1:3, 3:1?

- 25 октября 2016, 16:01

- |

Материал предназначен для начинающих трейдеров.

Как прибыльнее торговать, с коротким стопом и большим тейк-профитом или наоборот? И насколько один должен превышать другого? А может быть они должны быть одинаковыми?

Интересно? Проверим на исторических данных?

Поехали!

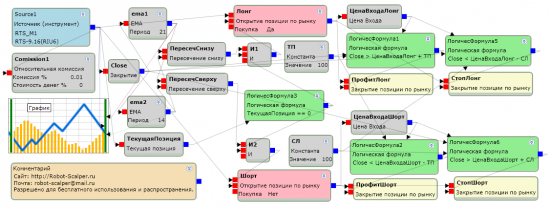

Рассмотрим классическую стратегию пересечения двух скользящих средних. Будем использовать индикатор МА (Moving Average). Если быстрая скользящая средняя пересекает медленную скользящую среднюю снизу вверх, то открываем Лонг. Пересечение является сигналом на вход в позицию. Если пересечение в обратную сторону, то открываем Шорт. Выставляем заявки стоп-лосс и тейк-профит. Ждем какая из них отработает.

Получилась вот такая логическая схема робота:

( Читать дальше )

Стоимостное инвестирование для начинающих.

- 23 октября 2016, 13:55

- |

Что же такое стоимостное инвестирование? Его смысл проще всего объяснил Уоррен Баффет. СИ — это покупка доллара стоимости по цене 50 центов. Методика всегда одна и та же. Вы определяете справедливую стоимость актива и покупаете, когда цена существенно ниже этой стоимости. Разница между стоимостью и ценой называется запасом прочности или маржей безопасности. Чем он больше, тем ниже риск и выше потенциальная доходность. Дальше начинаются различия. Например способов оценки справедливой стоимости воз и маленькая тележка. Классическое СИ от Грэма опирается на оценку по материальным активам, а Баффет и его последователи на дисконтирование денежных потоков. Многие применяют и то и другое в зависимости от ситуации.

Основателем СИ (как и вообще фундаментального анализа ценных бумаг) считается Бенджамин Грэм. Кроме него выдающимися стоимостными инвесторами являются: Уоррен Баффет, Уильям Руан, Ирвинг Кан, Чарльз Брандес, Уолтер Шлосс, Чарли Мангер, Марио Габелли, Пол Сонькин, Лоуренс Тиш, Майкл Прайс, Макс Гейне, Сет Кларман, Джон Темплтон, Майкл Ларсон, Мартин Уитмен, Джоэль Гринблатт, Шарль де Воль, Жан-Мари Эвельярд, Кристофер Браун, Питер Кондил, Мейсон Хокинс, Уитни Тилсон, Мониш Пабри, Ли Лу, Гай Спир, Том Гайнер, Майкл Бэрри и многие другие.

( Читать дальше )

Ой-ой-оил

- 21 октября 2016, 15:23

- |

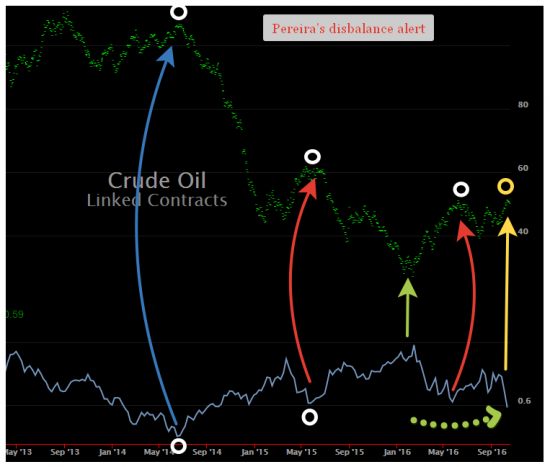

Все пишут про нефьть,

я тоже хочу :)вот в каментах у коллеги уже отметился с этой картинкой, теперь надо у себя повесить на память;

учёные коты (COT) утверждают, что нехть смотрит вниз;

как это выглядит с простейшим котеевским индикатором :

я это к чему: снова сильный рывок вниз по балансу позиций коммерческих игроков

+ всякие там уровни/объемы/интерес

кстати про интерес (типа OI): сейчас = 1.8+ млн контрактов. Вроде много и это как бы сигнал вверх, но в сентябре 13-го и в июне 14-го годов аномальные цифры интереса предшествовали дооолгому фрирайду цены к подножию, так что интерес совсем не индикатор вверх, а скорее предпосылка к хорошему движению.

Нормирование осцилляторов с помощью канала Боллинджера

- 21 октября 2016, 14:28

- |

Набор осцилляторов нормированных с помощью полос Боллинджера

Основными сигналами на вход в сделку, при использовании индикаторов разворота рынка – осцилляторов, являются:

- пересечение линии осциллятора с сигнальной, ниже уровня перекупленности или выше уровня перепроданности

- выход осциллятора из зоны перекупленности или перепроданности

Однако возникают две проблемы:

- если рынок находится в боковом диапазоне без сильных движений, показания индикатора не достигают стандартных уровней перекупленности перепроданности, хотя размах колебаний рынка достаточен для торговли.

- значения уровней перекупленности перепроданности – это два дополнительных параметра, которые необходимо подбирать при оптимизации торговой системы.

На рисунке ниже представлен дневной график фьючерсного контракта на индекс РТС с индикатором RSI.

( Читать дальше )

Кого читать на смартлабе? Критерии выбора.

- 21 октября 2016, 12:11

- |

Как найти интересные блоги на смарте? Нашел три пути:

1. Топ по плюсикам.

Думаю минусы этого варианта вы все знаете. Так же все знают что плюсики не отражают качества материала. Большинство дальше первой страницы этого рейтинга и не ходит.

2. Блоги с статусом «Интересный блог».

Их вы можете видеть выделенными другим цветом в ленте «все блоги» (более темным, т. к. ярким выделена реклама). Узнал об этом только вчера когда заметил что последний пост стал подсвечиваться. Полез в профиль и увидел дополнительный статус (спасибо Тимофей!). Минусы этого способа тоже ясны — это всего лишь личное мнение создателя ресурса. Да и как их все сразу посмотреть не понятно.

3. По количеству подписавшихся.

Здесь я имею ввиду не общее количество подписок на блог а чистые подписки без дружбы. Количество друзей можно накрутить а вот количество подписчиков накрутить очень сложно. Так же далеко не идеальный способ, но боле объективный. На подобных принципах и строятся рекомендательные системы. Для удобства сделал рейтинг по количеству чистых подписок (у кого их 200 и более):

( Читать дальше )

Тест на вакансию трейдера в ЦБ

- 20 октября 2016, 15:10

- |

1.Казначейские векселя США выпускаются:

- ·с постоянным купоном

- ·с переменным купоном

- ·с дисконтом

- ·с премией

2.Формула наращения по простой процентной ставке выглядит так (где S – наращенная сумма, P – современная величина, I – процентная ставка, n – количество периодов начисления процентов):

- ·S=P(1+I*n)

- ·S=P/(1+I*n)

- ·S=P(1-I*n)

3.Одно из различий между форвардной сделкой и фьючерсом состоит в том, что:

- ·форвард – это простая срочная сделка, а фьючерс – наличная сделка с одновременным заключением обратной сделки с поставкой в срок

- ·форвард – это сделка с поставкой на срок с обязательным исполнением; фьючерс – срочная сделка с правом отказа от исполнения

- ·форвард – срочная сделка на внебиржевом рынке, с гибкими условиями; фьючерс – срочный биржевой контракт со стандартными условиями

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал