Избранное трейдера ks62

Правила работы Джесси Ливермора!

- 30 марта 2017, 19:37

- |

Правила работы Джесси Ливермора:

Торгуйте по тренду — покупайте на бычьем рынке и продавайте на медвежьем.

Торгуйте по тренду — покупайте на бычьем рынке и продавайте на медвежьем.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 17 )

Дорогие ОПЦИОНЫ ))))Часть 2.(brent 28.03)

- 29 марта 2017, 09:19

- |

Все привет!!! история продолжается )))

Вчера была экспира нефти на ММВБ 28/03- то есть в 20.45 фиксируется цена контракта и происходит либо исполнение или опцион сгорает.

Я как обычно в последнее время слежу за этими моментами .

Итак время 20.33 рынок 51,65 в коллах 52 страйка рынок 0,02/0,03 причем бид серьезный около 400 контрактов и дальше бид 0,01.

ОПционы вне денег — осталось 12 минут ,,,,,,, ВЛИВАЮ 400 шт-премия 4500 руб примерно(го конечно большое-но оно есть совершенно свободное) ,,, на всякий включаю робота (особенного),,, ну и сам естественно 12 минут смотрю в монитор--------------------------ниче не произошло рынок как был 51,65 так и остался -20.45 -все сгорело — премия на счете)))

Вот и получается

— на коротких интервалах БШ слабо работает

-кто-то готов платить за свободную маржу даже за 10 минут до исполнения!!!!!!

Вот так, блин, не торгуя нефтью — Я заработал на нефти .

Ну все равно спасибо!!! Всем удачи !!!

Мой первый миллион с помощью робота для торговли опционами

- 28 марта 2017, 10:07

- |

В прошлый раз я Вам рассказывал, про свой первый убыток. Статья набрала много отзывов. Советую прочитать, если не читали.

Но после такого удара судьбы я не отчаялся и продолжил торговлю. В результате хмурые облака скоро разошлись и засияло солнце...

В следующий раз я Вам расскажу про то, как отдел доверительного управления, в котором я работал, успешно просрал 12 миллионов на опционах.

( Читать дальше )

Волны Эллиотта. Аналитика по рублю, РТС, WTI

- 27 марта 2017, 16:00

- |

Торговля на Американской Фонде!

- 23 марта 2017, 18:08

- |

На американской фонде другое дело, через скринер, сайта Finviz, всегда можно найти подходящие варианты из тысяч наименований.

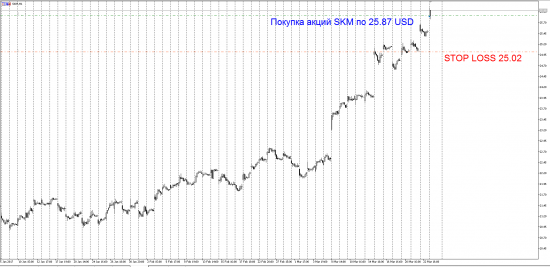

Купил акции SK Telecom, биржевой тикер SKM.

Цена покупки 25.87 USD за акцию.

Объем 100 акций.

STOP LOSS на уровне 25.02 USD.

take profit пока не ставлю, возможно буду добавляться по ходу движения цены вверх.

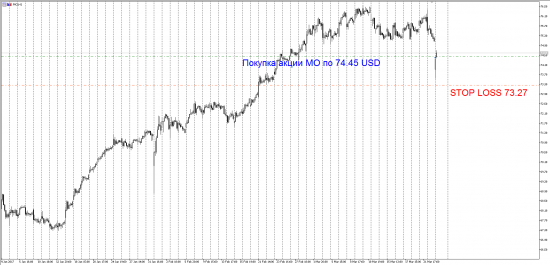

Купил акции «Altria Group» («Алтриа Груп») (NYSE: MO) — американская компания, один из лидеров мирового рынка табачных изделий. Входила в список Fortune 1000 по итогам 2005 года (20-е место). Штаб-квартира — в Нью-Йорке.

Цена покупки 74.45 USD за акцию.

Объем 100 акций.

STOP LOSS на уровне 73.27 USD.

take profit пока не ставлю, возможно буду добавляться по ходу движения цены вверх.

Кречетов. Сеанс рыночной магии (с разоблачением).

- 22 марта 2017, 17:02

- |

Те кто посмотрит это видео научатся безошибочно определять 1-3 интрадейных уровня в день. И поймут как стать рыночным гуру показывая эти уровни остальным. Это рыночная магия. (В конце этого поста коротко по рынку кстати.)

Те кто посмотрят ролик до конца, поймут, почему торговать так не надо. В конце будет рассказано как так получается и почему заработать на рынке торгуя это вы всё таки не сможете. А это уже её разоблачение.

Ну и наконец если вы посмотрите всё до конца, то скорее всего улучшится ваше понимание рынка и аналитики.

( Читать дальше )

Можно ли третий год шортить Америку и быть в плюсе? Часть третья.

- 22 марта 2017, 16:35

- |

Первая часть тут — smart-lab.ru/blog/387208.php

Вторая часть тут — smart-lab.ru/blog/387495.php

Часть третья

Год 2016

Прирост индекса SP500 в этом году составил 10%.

Несмотря на итоги года, с учётом ранее озвученной системы формирования короткой позиции при обновлении исторического максимума, этот год не оказался провальным для медведей. Вначале года вновь пришла вторая волна негатива из Китая, как и в августе 2015 года и американский индекс SP500 вновь провалился почти на аналогичную величину, на 11.4%. Даже сидя без плечей, вам дали возможность забрать 10% в первый же месяц года, и это при том, что доходность надёжных еврооблигаций находится около отметки 4%, и это при том, что сам индекс за весь год вырос на аналогичную величину.

Смотрим далее. В марте индекс вновь восстанавливается до исторического максимума, а значит, мы вновь начинаем формировать короткую позицию. Следующая коррекция по индексу случилась в июле на величину в 5.6%. Стоит отметить, что до этой коррекции и с момента формирования шорта, индекс показывал рост лишь на скромные 2.6%. Хорошую позицию хоть и не удалось сформировать, такова формула, но всё равно, прибыль в июле всё же получилось.

( Читать дальше )

Опционная стратегия "Победитель". День первый.

- 20 марта 2017, 11:15

- |

( Читать дальше )

Можно ли третий год шортить Америку и быть в плюсе? Часть первая.

- 18 марта 2017, 20:02

- |

Задним числом мы конечно все умные. Очень просто открыть левую часть графика и констатировать факты, мол, там надо было купить, там продать. Но если придерживаться здравой логики и расчётам, то в принципе, возможно всё, ну или почти всё. Единственный нюанс в том, что фундаментальные процессы и ставки отрабатываются не быстро, порой на это уходит несколько месяцев, или кварталов, да и рынок может оставаться иррациональным намного дольше, чем большинство будут платёжеспособны.

Вопрос о том, что всегда нужно торговать только по тренду, я даже разбирать не хочу, ибо любой трейдер с опытом прекрасно знает, что тренд всегда можно увидеть постфактум. Глобально, рынок – это конечно инструмент растущий, он всегда будет только расти, но рано, или поздно на нём всегда будут происходить коррекции в 10-20-30% и даже 50-60%. Когда будет сломлен растущий тренд, рынок будет уже намного ниже, может на 10%, может на 20%, но когда это случится, все “умники” начнут кричать про обычную коррекцию в рамках растущего тренда, и только при коррекции в 30 и более процентов до всех дойдёт, что тренд сломлен, но и в этот момент рынок может запросто оказаться на дне и шортить там акции всё равно никто будет. Поэтому давайте раз и навсегда отбросим понятие тренда. Глобально тренд на фондовых рынках всегда будет вверх, но одновременно с этим, на более мелких фреймах, дневной, часовой, тренд запросто может быть падающий. Причём коррекционное движение вниз всего на 10% на глобальном бычьем рынке — это будет хороший медвежий тренд на дневном таймфрейме. Когда оно случится не знает никто, поэтому без фундаментальных оценок экономики, компаний и без оценки будущей монетарной политики Центробанка, поймать и высидеть хороший тренд очень тяжело. Любые индикаторы, да и всё ТА построено на цене, а цена это прошлое. Следовательно, всё, что вы видите и анализируете – это прошлое, и лишь на основе этого невозможно прогнозировать будущее, точнее можно, c вероятность 50 на 50%, но совсем без ТА тоже на фондовом рынке работать не получится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал