SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Константин Нечаев

Информационное поле. Часть 1

- 12 января 2013, 19:04

- |

Если вы занимаетесь натуральным хозяйством, обеспечивая себя едой, вы самодостаточны, вам незачем заявлять о себе.

Если вы занимаетесь бизнесом, то вы обязаны создавать благоприятный имидж, и пребывание в “информационном поле” — необходимое условие успеха вашего бизнеса.

Трейдинг сродни натуральному хозяйству. Если вы успешно торгуете, то информационное поле вам ни к чему. Оно, скорее, даже вредит. Вы просто сидите с графиками и зарабатываете. Вам не надо заявлять о себе. Вам никто не нужен. Вы же и так делаете деньги.

Но когда ваш трейдинг перестает вас удовлетворять, вы хотите расширить бизнес, вам приходится выходить в информационное поле. Бизнес подразумевает контакты с инвесторами, партнерами и клиентами. В начале, о вас никто не знает. Чтобы о вас узнали, вы формируете вокруг себя информационный фон.

Уважение — это очень важно.Уважение помогает вам находить партнеров и клиентов.

Когда у вас есть авторитет, вам проще добиваться желанного от людей, с которыми вы общаетесь. Чтобы заслужить уважение, вам необходимо разделить информацию о себе.

Смартлаб — это информационная среда. Смартлаб помогает обрести трейдерам или компаниям авторитет и уважение. Как ни крути, а те люди, которые в состоянии оценить ваше творчество, ваши исследования, ваши мысли по рынку, вашу философию, обязательно будут вас уважать.

Я хочу сказать спасибо всем, кто достойно заявляет о себе на смартлабе. Вы делитесь с нами интересными мыслями, создаете информационное поле, а смартлаб дает вам информационную среду для самореализации. Действительно, именно благодаря смартлабу, Россия узнает героев нашего времени рфр. Смартлаб помогает делать бизнес людям и компаниям, которые соблюдают правила, призванные обеспечить чистоту информационной среды.

Труд + компетенция + информационное поле = уважение и авторитет.

( Читать дальше )

Если вы занимаетесь бизнесом, то вы обязаны создавать благоприятный имидж, и пребывание в “информационном поле” — необходимое условие успеха вашего бизнеса.

Трейдинг сродни натуральному хозяйству. Если вы успешно торгуете, то информационное поле вам ни к чему. Оно, скорее, даже вредит. Вы просто сидите с графиками и зарабатываете. Вам не надо заявлять о себе. Вам никто не нужен. Вы же и так делаете деньги.

Но когда ваш трейдинг перестает вас удовлетворять, вы хотите расширить бизнес, вам приходится выходить в информационное поле. Бизнес подразумевает контакты с инвесторами, партнерами и клиентами. В начале, о вас никто не знает. Чтобы о вас узнали, вы формируете вокруг себя информационный фон.

Уважение — это очень важно.Уважение помогает вам находить партнеров и клиентов.

Когда у вас есть авторитет, вам проще добиваться желанного от людей, с которыми вы общаетесь. Чтобы заслужить уважение, вам необходимо разделить информацию о себе.

Смартлаб — это информационная среда. Смартлаб помогает обрести трейдерам или компаниям авторитет и уважение. Как ни крути, а те люди, которые в состоянии оценить ваше творчество, ваши исследования, ваши мысли по рынку, вашу философию, обязательно будут вас уважать.

Я хочу сказать спасибо всем, кто достойно заявляет о себе на смартлабе. Вы делитесь с нами интересными мыслями, создаете информационное поле, а смартлаб дает вам информационную среду для самореализации. Действительно, именно благодаря смартлабу, Россия узнает героев нашего времени рфр. Смартлаб помогает делать бизнес людям и компаниям, которые соблюдают правила, призванные обеспечить чистоту информационной среды.

Труд + компетенция + информационное поле = уважение и авторитет.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 40 )

Торги сентябрь - декабрь... дополнил...

- 11 января 2013, 23:51

- |

Август — Сентябрь начался и закончился для меня лучше ожиданий, по итогу это получился самый прибыльные месяцы в 2012 году, в апреле — мае на продажах я заработал больше если считать в пунктах. Но по деньгам август-сентябрь гораздо хлебней.

Где то слышал что хорошая сделка это когда вы можете пойти и на прибыль купить машину, в общем то купил на проценты от прибыли со счета партнеров… И?!

Октябрь обещал закрыться в рабочий плюс, он и закрылся в плюс. Но тут мы решили что тема фискального обрыва чересчур раздута и потенциал снижения ограничен. Цели на конец ноября — декабря видел в районе 152 -157 — 161. фРТС выглядел хуже, вспомним истории в Газпроме, 7 ноября выборы, просчитаем волатильность и т.д. Принял решение что текущее снижение буду использовать для набора базы… Средний объем который я торгую это 150 — 250 контрактов, изредка 300 — 400… К примеру в апреле я продовал на 180 контрактов, набираю частично. Обычно большой объем используем в рубль/доллар когда видим так называемю «неэффективность».

( Читать дальше )

Обратите внимание на совместный импульс вниз.

- 10 января 2013, 21:43

- |

3 часа назад в бренте от 113, в РИ от 157 600 и сипи от 1462.

Ну понятно, что вернулись, ( в сипи), может даже вынесут вверх на закрытии, но если 1462 сегодня удержит сверху или опять завтра от этого уровня ( в случае пробоя вверх) сунут вниз, то это будет… самое оно!

т.к. сегодняшний сайз в сипи на открытии «претендует» на «неправильную» — вынужденную покупку — стопаки! От них можно попробовать...)))

Ну понятно, что вернулись, ( в сипи), может даже вынесут вверх на закрытии, но если 1462 сегодня удержит сверху или опять завтра от этого уровня ( в случае пробоя вверх) сунут вниз, то это будет… самое оно!

т.к. сегодняшний сайз в сипи на открытии «претендует» на «неправильную» — вынужденную покупку — стопаки! От них можно попробовать...)))

Ежедневный обзор по опционам на фьючерс РТС. (10.01.2013)

- 10 января 2013, 20:40

- |

Фьючерсу РТС остаётся 2 дня до того, чтобы установить рекорд самого низковолатильного опционного месяца (15е по 15е) за последние 6 лет. По статистике вероятность появления такого месяца является практически нулевой, но рынок на то и рынок, чтобы иногда радовать новыми рекордами. В 2008 и 2011 это были рекорды по полетам волатильности вверх, в 2012 рекорды в обратную сторону. На текущий момент подразумеваемая волатильность составляет меньше 19% в истекающих январских опционах со страйками 155 000 и 160 000.

За сегодня наторговали чуть меньше, чем за вчера. Общий объём торгов оказался чуть меньше 6 млрд. руб. Пут/колл ратио снова на стороне путов и составляет 1.26. Также я решил добавлять в свои обзоры пут/колл ратио по опционам на акции. Пут/колл ратио в акциях на сегодня составил 0.58, обороты по опционам на акции на порядок ниже — 250 млн. руб. (взяты опционы на сбер, газпром, лукойл, норникель, ВТБ). Кстати, стоит обратить внимание, что единогласия нет, в акциях коллы сегодня вызывали значительно бОльший интерес, чем путы, чтобы лучше понимать о чём речь небольшое пояснение.

( Читать дальше )

За сегодня наторговали чуть меньше, чем за вчера. Общий объём торгов оказался чуть меньше 6 млрд. руб. Пут/колл ратио снова на стороне путов и составляет 1.26. Также я решил добавлять в свои обзоры пут/колл ратио по опционам на акции. Пут/колл ратио в акциях на сегодня составил 0.58, обороты по опционам на акции на порядок ниже — 250 млн. руб. (взяты опционы на сбер, газпром, лукойл, норникель, ВТБ). Кстати, стоит обратить внимание, что единогласия нет, в акциях коллы сегодня вызывали значительно бОльший интерес, чем путы, чтобы лучше понимать о чём речь небольшое пояснение.

( Читать дальше )

Оффтоп. Институт прикладной математики - прогноз рынков до 2020 года

- 10 января 2013, 11:55

- |

Уверен, что многие даже и не слышали таких фамилий, как А. Акаев, В. Пантин, А. Айвазов. Ну конечно нет, стыдно, я тоже не слышал. Они являются специалистами Института прикладной математики имени Келдыша (ИПМ). ИПМ был создан для решения расчётных задач, связанных с государственными программами атомной и термоядерной энергетики, исследования космического пространства и ракетной техники. Основное направление деятельности института состоит в использовании вычислительной техники для решения сложных научно-технических проблем имеющих важное практическое значение. Институт знаменит тем, что специалисты предсказали кризис 2008 года еще за много лет до аналитиков. Они используют более сложные системы математических исчислений. Так вот, специалисты ИПМ, предсказали очередной обвал мирового ВВП, который произойдет в 2015 году. После этого мир ждет блаженство вплоть до 2020 года)))) В целом интересно посмотреть лично, как работали их расчеты. График рисовали в 2010 году…  Постарался найти материалы касательно расчетов кризиса 2008 года – безрезультатно. Так что пост больше подойдет как ОФФТОП.

Постарался найти материалы касательно расчетов кризиса 2008 года – безрезультатно. Так что пост больше подойдет как ОФФТОП.

Источник: http://traders.kz/?p=7338

Постарался найти материалы касательно расчетов кризиса 2008 года – безрезультатно. Так что пост больше подойдет как ОФФТОП.

Постарался найти материалы касательно расчетов кризиса 2008 года – безрезультатно. Так что пост больше подойдет как ОФФТОП.Источник: http://traders.kz/?p=7338

ОПЦИОНЫ. Хотите увеличить счёт в 10 раз за 10 дней? Да запросто!))

- 25 декабря 2012, 15:29

- |

Пока ботаны-математики продолжают мучить опционы применением своих безумных никчемных математических моделей, расскажу о зависимости, которая не является секретом ни для одного нормального опционщика))

Итак, рассмотрим новогодний гэп, на который мы, как на грабли, скорее всего наступим через несколько дней. Собственно, нас как опционщиков интересует даже не сам гэп в первый день торгов нового года, а максимальная сила движения, которая происходит в течении времени действующего ближайшего опционного контракта, а именно январского. Именно по этой максимальной цифре можно будет сказать о максимальном всплеске уровня волатильности, который наиболее полно охарактеризует понятие «новогодний гэп», тем более что, проведя ретроспективный анализ поведения индекса РТС в период первой половины января, можно заметить очень интересную деталь – пиковые значения (что вверху, что внизу) не приходятся на первый день торгов, а располагаются скорее ближе к январской экспирации.

( Читать дальше )

Итак, рассмотрим новогодний гэп, на который мы, как на грабли, скорее всего наступим через несколько дней. Собственно, нас как опционщиков интересует даже не сам гэп в первый день торгов нового года, а максимальная сила движения, которая происходит в течении времени действующего ближайшего опционного контракта, а именно январского. Именно по этой максимальной цифре можно будет сказать о максимальном всплеске уровня волатильности, который наиболее полно охарактеризует понятие «новогодний гэп», тем более что, проведя ретроспективный анализ поведения индекса РТС в период первой половины января, можно заметить очень интересную деталь – пиковые значения (что вверху, что внизу) не приходятся на первый день торгов, а располагаются скорее ближе к январской экспирации.

( Читать дальше )

Итоги декабрьских продаж волатильности: Бодрячком, бодрячком, вот и ЛОСЬ пришёл с сачком…

- 17 декабря 2012, 16:11

- |

…Я ему сказал – превед!, он ответил – лохопед!)

Да, это удивительно, но заработать ничего не удалось)) И даже по части открытых позиций схватил лося, жирного такого и лохматого. Все трейды по созданию позиции на экспирацию, а также мотивация указаны тут и в каментах… не буду повторяться, вкратце были залиты 140е (50 штук), 145е (30 штук) и 150е (20 штук) стрэддлы… отмечу только, что вмешались два непредвиденных фактора, не позволивших активно поработать с позицией в последние 7 рабочих дней контракта:

1) повышение ГО, из-за чего активное увеличение позиции стало проблематичным;

2) в начале прошлой недели метеопрогноз «порадовал» меня, заядлого лыжника, прогнозом на резкое похолодание к концу недели, и я не смог отказаться от соблазна использовать пока ещё приемлемую забортную температуру… свалил в общем на лыжную базу (ну её, эту биржу!)), оставив брокеру стандартные указания по риск-менеджмету (закрывать в случае неблагоприятного движения опасную «ногу» стрэддла фьючерсом, когда цена пересекает величину (стоимость) продажи стрэддла плюс 50%).

( Читать дальше )

Да, это удивительно, но заработать ничего не удалось)) И даже по части открытых позиций схватил лося, жирного такого и лохматого. Все трейды по созданию позиции на экспирацию, а также мотивация указаны тут и в каментах… не буду повторяться, вкратце были залиты 140е (50 штук), 145е (30 штук) и 150е (20 штук) стрэддлы… отмечу только, что вмешались два непредвиденных фактора, не позволивших активно поработать с позицией в последние 7 рабочих дней контракта:

1) повышение ГО, из-за чего активное увеличение позиции стало проблематичным;

2) в начале прошлой недели метеопрогноз «порадовал» меня, заядлого лыжника, прогнозом на резкое похолодание к концу недели, и я не смог отказаться от соблазна использовать пока ещё приемлемую забортную температуру… свалил в общем на лыжную базу (ну её, эту биржу!)), оставив брокеру стандартные указания по риск-менеджмету (закрывать в случае неблагоприятного движения опасную «ногу» стрэддла фьючерсом, когда цена пересекает величину (стоимость) продажи стрэддла плюс 50%).

( Читать дальше )

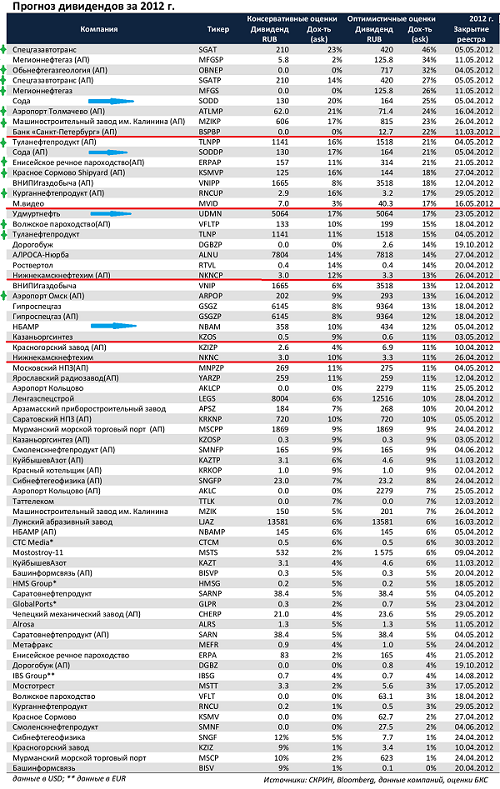

Мощное исследование по ожидаемой дивидендной доходности российских эмитентов в 2013 году

- 14 декабря 2012, 17:25

- |

Как торговать?

- 12 декабря 2012, 23:21

- |

Вот сподвигли меня написать эту заметочку все-таки...

Люди говорят, что Фундаментальный анализ — это бред.

Распишу, как я все это вижу и почему не рисую линий на графике, не верю в уровни поддержек, с(К)опротивлений, плевал на объемы свечей и т.д. И торгую довольно-таки успешно (живу с рынка 3-й год).

Давайте, вернемся в начало прошлого века, когда зарождалась культура профессиональных спекуляций. Люди стояли в торговых залах, у них перед глазами было большое табло цен на акции, а телеграфная лента оповещала об обновлениях цен. Увидеть объемы торгов тогда было реально только раз в неделю.

Спекулянтам давала заработать только логика. Точнее, — анализ происходящего на рынках. Человек понимал, что если компания строит железные дороги в период, когда они стали супер-популярными, то она будет иметь с этого хорошую прибыль! А значит, что капитализация будет расти и (что самое главное) много спекулянтов примут решение купить акции этой компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал