SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Ежедневный обзор по опционам на фьючерс РТС. (10.01.2013)

- 10 января 2013, 20:40

- |

Фьючерсу РТС остаётся 2 дня до того, чтобы установить рекорд самого низковолатильного опционного месяца (15е по 15е) за последние 6 лет. По статистике вероятность появления такого месяца является практически нулевой, но рынок на то и рынок, чтобы иногда радовать новыми рекордами. В 2008 и 2011 это были рекорды по полетам волатильности вверх, в 2012 рекорды в обратную сторону. На текущий момент подразумеваемая волатильность составляет меньше 19% в истекающих январских опционах со страйками 155 000 и 160 000.

За сегодня наторговали чуть меньше, чем за вчера. Общий объём торгов оказался чуть меньше 6 млрд. руб. Пут/колл ратио снова на стороне путов и составляет 1.26. Также я решил добавлять в свои обзоры пут/колл ратио по опционам на акции. Пут/колл ратио в акциях на сегодня составил 0.58, обороты по опционам на акции на порядок ниже — 250 млн. руб. (взяты опционы на сбер, газпром, лукойл, норникель, ВТБ). Кстати, стоит обратить внимание, что единогласия нет, в акциях коллы сегодня вызывали значительно бОльший интерес, чем путы, чтобы лучше понимать о чём речь небольшое пояснение.

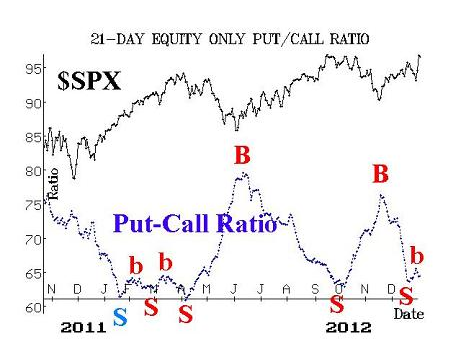

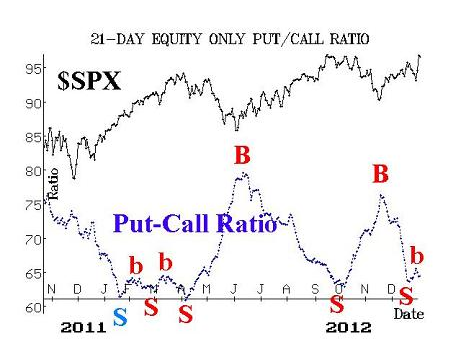

Пут-колл ратио

Пут-колл ратио это показатель, который считается, как отношение оборота в деньгах по путам к обороту в деньгах по коллам. Известный американский эксперт по опционам МакМиллан считает, что пут-колл ратио по индексу не очень показателен, так как многие институционалы хеджируют риски именно опционами на индекс. (Логично, что хеджировать каждую отдельную акцию в портфеле её собственным путом, значительно тяжелее, чем сразу купить путы по индексу). Соответственно, на сайте МакМиллана www.optionstrategist.com/blog/2013/01/sp-500-pullback-likely-spx-vix-put-call-ratio он периодически приводит данные по пут-колл ратио усредненному за 21 день, который рассчитывается только по акциям. Опционы на акции редко покупаются институционалами, поэтому являются лучшим индикатором сантимента, нежели опционы на индекс.

Из графика видно, что локальные экстремумы по этому индикатору используются как сигналы. Если оборот по путам значительно превышает оборот по коллам, то это сигнал к покупке и наоборот. Идея состоит в том, что когда все настроены покупать путы рынок идёт вверх, что называется от противного.

Предпочтительные стратегии

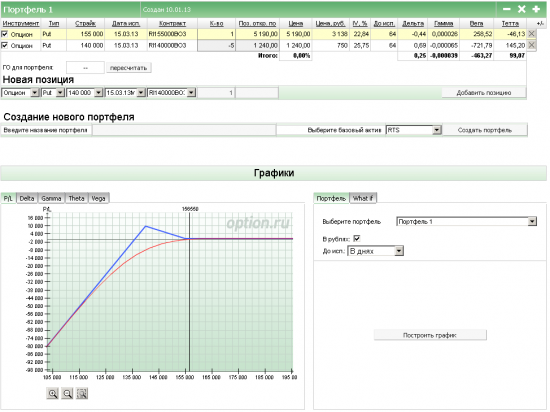

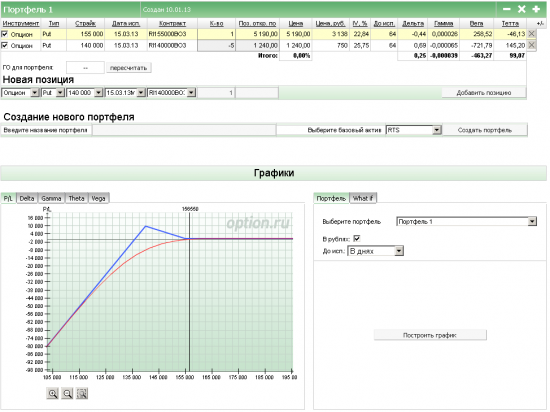

На текущий момент для нашего рынка мне больше всего нравится стратегия ратио путспреда на мартовских опционах, выглядит это примерно так.

Пропорции проданных путов, к купленным путам можно варировать в зависимости от аппетитов к риску. Самое главное составить план, что делать, если рынок пойдет ниже 136 000. Как вариант там можно выровнять дельту фьючерсом, откупить убыточную ногу или роллировать минусующие путы в страйк подальше.

Также мне нравится продажа голых путов, но эта стратегия подходит далеко не всем. Хотя есть вариант, если трейдер любит периодически докупать индекс по стратегии купи и держи, просто продать путы на тех уровнях, где трейдер не против был бы купить индекс акций в долгосрочный портфель.

Ещё раз хочу уточнить, что данные стратегии подходят для тех, кто согласен с мнением, что рынок не упадёт сильно в формате 2011 или 2008 года.

Прогноз

На текущий момент по опционам наиболее вероятен сценарий закрытия опционного месяца в диапазоне 155 000-160 000 по фьючерсу РТС. На падении сейчас открытый интерес во фьючерсе снижается, поэтому всё походит на то, что именно так всё и произойдёт.

За сегодня наторговали чуть меньше, чем за вчера. Общий объём торгов оказался чуть меньше 6 млрд. руб. Пут/колл ратио снова на стороне путов и составляет 1.26. Также я решил добавлять в свои обзоры пут/колл ратио по опционам на акции. Пут/колл ратио в акциях на сегодня составил 0.58, обороты по опционам на акции на порядок ниже — 250 млн. руб. (взяты опционы на сбер, газпром, лукойл, норникель, ВТБ). Кстати, стоит обратить внимание, что единогласия нет, в акциях коллы сегодня вызывали значительно бОльший интерес, чем путы, чтобы лучше понимать о чём речь небольшое пояснение.

Пут-колл ратио

Пут-колл ратио это показатель, который считается, как отношение оборота в деньгах по путам к обороту в деньгах по коллам. Известный американский эксперт по опционам МакМиллан считает, что пут-колл ратио по индексу не очень показателен, так как многие институционалы хеджируют риски именно опционами на индекс. (Логично, что хеджировать каждую отдельную акцию в портфеле её собственным путом, значительно тяжелее, чем сразу купить путы по индексу). Соответственно, на сайте МакМиллана www.optionstrategist.com/blog/2013/01/sp-500-pullback-likely-spx-vix-put-call-ratio он периодически приводит данные по пут-колл ратио усредненному за 21 день, который рассчитывается только по акциям. Опционы на акции редко покупаются институционалами, поэтому являются лучшим индикатором сантимента, нежели опционы на индекс.

Из графика видно, что локальные экстремумы по этому индикатору используются как сигналы. Если оборот по путам значительно превышает оборот по коллам, то это сигнал к покупке и наоборот. Идея состоит в том, что когда все настроены покупать путы рынок идёт вверх, что называется от противного.

Предпочтительные стратегии

На текущий момент для нашего рынка мне больше всего нравится стратегия ратио путспреда на мартовских опционах, выглядит это примерно так.

Пропорции проданных путов, к купленным путам можно варировать в зависимости от аппетитов к риску. Самое главное составить план, что делать, если рынок пойдет ниже 136 000. Как вариант там можно выровнять дельту фьючерсом, откупить убыточную ногу или роллировать минусующие путы в страйк подальше.

Также мне нравится продажа голых путов, но эта стратегия подходит далеко не всем. Хотя есть вариант, если трейдер любит периодически докупать индекс по стратегии купи и держи, просто продать путы на тех уровнях, где трейдер не против был бы купить индекс акций в долгосрочный портфель.

Ещё раз хочу уточнить, что данные стратегии подходят для тех, кто согласен с мнением, что рынок не упадёт сильно в формате 2011 или 2008 года.

Прогноз

На текущий момент по опционам наиболее вероятен сценарий закрытия опционного месяца в диапазоне 155 000-160 000 по фьючерсу РТС. На падении сейчас открытый интерес во фьючерсе снижается, поэтому всё походит на то, что именно так всё и произойдёт.

50 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

ИМХО

Поверьте, Вы украли сердца многих трейдеров. Думаю начинать нужно с правильного питания. Советую Вам, разыскать специализированную биржевую методичку «Салатолюбивый трейдер».

Без этого дела, все эти цифры не запомнить. Думаю в Вашем случае без этого никак.

можете обосновать?

мне кажется стратегия вполне ничего и во многом созвучна моим мыслям )

народ, не жалейте плюсов, человек хорошее дело делает, нас то ленивых черепах мало что может подвигнуть на такое деяние бесплатно)

я всегда плюсую по максимуму скока могу!

Главное чтоб энтузиазм романа не иссяк )

я бы не стал связывать продажу путов с прогнозом «упадёт рынок, не упадёт..»… то есть он упасть может в любой момент времени, катаклизмы всегда внезапны… но это не повод не заливать путы. просто должен быть механизм хеджирования в случае чего… то есть это как мухи и котлеты: прогнозы отдельно, продажа путов отдельно.

а касаемо пропорционального спреда могу сказать своё имхо, что это один из самых сложных двух-элементных комбинаций в плане управления. очень сложный момент, как совладать с психологией, когда купленный пут входит вроде в деньги, но объём проданных всё ближе… и часто бывает так, что на низах начинаешь хеджировать как-то по дельте проданный мешок опционов, это (разумеется!)происходит на минимумах, и рынок отскакивает, да ещё и к экспире купленный пут выходит из денег. и легко может получится, что убыток и там и там будет… в общем, не люблю эту конструкцию до невозможности…

А что касается пропорционального спреда я, как раз, сталкивался с тем, что Вы говорите, по неопытности один раз открыл довольно крупную позицию и рынок подошел вплотную к проданным, стало страшно и я выровнял дельту, а рынок в итоге вернулся обратно, хорошо хоть не вышел выше купленных.

если конечно это не слишком наглый вопрос )

ну а когда такое происходит (как в августе 11), и становится понятно, что да, матрица поведения рынка изменилась, то всегда есть жёсткие стопы в виде закрытия играющих против опционщика проданных «ног»(писал об этом в топике про декабрьские продажи связок) фьючерсами, либо простого выкупа играющих проданных краёв (если они есть). и дальнейших действий именно исходя из этих изменений и новых условий. только так, не представляю как иначе…

более того, отслеживание ТМВ вводит в заблуждение смотрящего за этим «показателем», и иногда ведёт к катастрофическим ошибкам. иногда фатальным))

и уж само собой разумеется, что при таком раскладе смотреть ТМВ — это последнее дело.

Можете поподробнее объяснить что такое продажа волатильности «по тренду» на примере?

НО! понятно, что если рынок имеет какой-то определённый вид, страйк продажи связки должен напрямую зависеть от этого вида и формы. поэтому, если мы имеем некий растущий тренд, и картинка внутридневных колебаний не даёт пока никаких сигналов на его завершение, я (естественно!!)начинаю продавать связки страйка ВЫШЕ центрального, с тем расчётом, что при сохранении тренда (поэтому это называется трендовой продажей волатильности) моя проданная связка сгорела «в ноль» в идеале, или хотя бы потребовала минимум усилий по управлению ей.

так вот.

понятно, что, продавая связку более высокого страйка, я буду продавать синтетику (лонг фьюч + 2 кола)… от этого стоимость колов на страйках выше центрального снижается, и ухмылка волы имеет именно такой вид, какой мы имеем удовольствие наблюдать.

то есть они, на мой взгляд, эффективны и незаменимы как инструмент управления (модернизации), но не основная форма для работы.

бабочки-кондоры считаю шаманством, элементов много, комисов и загрузки депо много, выхлоб — как с козла молока)

про пропорциональные сказал уже… обычные направленные — это игра с направлением, стараюсь позу всегда нейтральной по этому параметру держать… неправильно считаю опционщику с направлением играть, очень сложно в одном человеческом мозгу прогноз волы и направления совмещать, не смешивая… а одно на другое не должно влияние оказывать, слишком разные это вещи…

ну вот как-то так)

Вы ж как никак вроде представитель крупнейшего розничного брокера, т.е. по идее

общение с биржей должно быть более облегчено по сравнению с нами смертными )

Вопрос во ФЛЕКС опционах(или как там правильно называются опции с произвольной датой

экспира ?)

Они(биржа) вроде как анонсировали их на НОК-5, но на том всё и заглохло (

Мне бы лично были очень интересны недельные опции на индекс, из общения с

Валерой(Скотниковым) понял что пока институционалом(ПФ и всё такое) это

малоинтересно они ни фига делать не будут (

Может Вы сможете как-то поднять эту тему на уровне уже повыше?

А конкретно на уровне Сульжика?

Думаю достаточно будет довести до него мысль что ликвидность там появится

практически без привлечения маркетосов, и это уже нехилая допкомиссия )

готов обсуждать!

Ну и в конце по теме встречам «вживую», начатую мною тут

smart-lab.ru/blog/96102.php

ХОтелось бы с чего-то РЕАЛЬНО начать, поэтому я уже морально готов проспонсировать

оплату боулинга на 1-3 часа чтоб народ хоть по минималке собрать и ОФФ-общение

завязать/познакомится…

А дальше уже как пойдёт, подробнее напишу поле экспира тут или там )

А вот насчет представителя, я в профиле ещё пока не поправил, после выноса в сентябре 2012 года на Бернанке, я понял, что могу комфортно себе позволить уйти в свободное плавание, что, собственно говоря, и сделал. Поэтому я, как бы, уже не совсем представитель Финама на текущий момент. Насчет встреч «вживую» я искренне за, но только со следующей экспирации, так как 15го января вечером улечу в Италию на 4 дня.

P.S. Думаю, спонсировать боулинг необязательно, всё-таки, это Москва, и я искренне надеюсь, что все члены будущего клуба смогут себе позволить скинуться на боулинг :) Хотя может я чего-то не знаю и боулинг сильно вырос в цене за последнее время :)

Думаю, спонсировать боулинг необязательно, всё-таки, это Москва, и я искренне надеюсь, что все члены будущего клуба смогут себе позволить скинуться на боулинг :) Хотя может я чего-то не знаю и боулинг сильно вырос в цене за последнее время :)

дело в том что всегда труднее всего собрать народ первый раз!

особенно в месте удобном тебе )

исключительно поэтому я и замутил эту акцию, подробности тут

smart-lab.ru/blog/96102.php#comment1440720

А продавать волу на этих ее уровнях стремновато как-то.

Сейчас она примерно 21 (индекс). Как считаете на каких уровнях можно начинать продажи? 25 хотя бы?

всё от состояния рынка зависит… при одной ситуации можно спокойно наливать волу при 21 или 19 или даже 10, а при другой не стоит этого делать даже при 40 или 45.

цифра Ай-Ви — это просто цифра, индикатор. если вы НЕ имеете в виду наш дохлый фьючерс на Викс, то ваш счёт выиграет или проиграет не от того, как изменится эта цифра. вы можете продать волу по 21 и быть в прибыли, когда на экспе вола будет 25, а можете купить волу по 19 и слить полностью счёт, хотя на экспе вола вырастет до 25…

у самого поза на эту январскую экспу не большая. на НГ ушёл практически в нуле, опасаясь гэпа. с открытия «в догонку» росту наливал 150е и 155е путы, вчера и сегодня, видя что для роста сил тоже не ахти, начал потихоньку добавляться 160ми колами… всё январское, разумеется… после январской экспы надеюсь на корректоз по сценарию «январь 2008», под это дело есть неплохая разработанная стратегия. не будет падоса, буду работать по другому сценарию… вобщем, всё как обычно, всё по плану, всё спокойно)

Так что я, хоть и предполагаю высокую вероятность экспир в диапазоне 155-160, но однозначных выводов, что в итоге все именно так и будет пока бы не делал.

я просто действую по ситуации. мы явно не стремимся и вряд ли будем разыгрывать собственную карту, например рост на ровном месте (относительно мирового фона). а они явно расти не спешат после НГ-гэпа (это мягко говоря). а всего 2 дня осталось до экспы. шансы на повторение прошлого года, прямо скажем, никамильфо… а там куда кривая рынка вывезет, мне по большому счёту без разницы)

на 100% согласен )

Ну и Ra_Ivanych отдельная благодарность, четко ясно, убийство мифов в реале. Практик есть практик.

Кое-что почерпнул и из Вашего поста, и из обсуждения.

Также спасибо Ra-Ivanych'у!