SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Raskolbas_Ivanych

Итоги декабрьских продаж волатильности: Бодрячком, бодрячком, вот и ЛОСЬ пришёл с сачком…

- 17 декабря 2012, 16:11

- |

…Я ему сказал – превед!, он ответил – лохопед!)

Да, это удивительно, но заработать ничего не удалось)) И даже по части открытых позиций схватил лося, жирного такого и лохматого. Все трейды по созданию позиции на экспирацию, а также мотивация указаны тут и в каментах… не буду повторяться, вкратце были залиты 140е (50 штук), 145е (30 штук) и 150е (20 штук) стрэддлы… отмечу только, что вмешались два непредвиденных фактора, не позволивших активно поработать с позицией в последние 7 рабочих дней контракта:

1) повышение ГО, из-за чего активное увеличение позиции стало проблематичным;

2) в начале прошлой недели метеопрогноз «порадовал» меня, заядлого лыжника, прогнозом на резкое похолодание к концу недели, и я не смог отказаться от соблазна использовать пока ещё приемлемую забортную температуру… свалил в общем на лыжную базу (ну её, эту биржу!)), оставив брокеру стандартные указания по риск-менеджмету (закрывать в случае неблагоприятного движения опасную «ногу» стрэддла фьючерсом, когда цена пересекает величину (стоимость) продажи стрэддла плюс 50%).

Ну и вот, имею по итогу: лося по проданным 140м связкам (закрыты фьючем по «стопу» по 149240) –94.800р, по 145м связкам +12.500р, по 150м +59.000… Общий итог: -23.300р… Ладно, бывает, не дали новогодний подарочек, мелочи такие, что и упомянать не стоит))

Но несколько выводов всё же, полагаю, сделать стоит. Итак:

Первое. Оказался не прав в оценке силы рождественского ралли. То есть по итогу ноябрьской экспиры в топике 15 ноября писал, что убеждён, что оно (ралли) будет, но сам себе не поверил… вернее, не поверил, что практически 15000 пунктов сделаем вверх как с куста… И, конечно, справедливы были слова тех, кто говорил о необходимости динамического хеджа по дельте. Тогда прибыль была бы существенной, т.к. шли мы вверх от 140го страйка ровненько, не спеша, без вредных для такого хеджа откатов вниз… Подкупайся постепенно фьючами на росте под проданные связочки, и все дела)) Ну да, ну да… Важный момент, сделаем себе пометочку..

Второе. Однако, разумеется, нельзя сказать, что хеджа не было. Вместо этого я иду по другому пути. Если предусмотрен вариант наращивания позиции, то эффективными в этом случае являются два момента:

а) Наращивание проданных связок должно происходить по «принципу зеркала». Это когда если у наших уже имеющихся проданных связок «в деньгах» оказывается одна нога (например, колы), то у следующих проданных связок «в деньгах» должна быть другая (соответственно, путы). Именно по этому принципу, когда цена фьюча достигла примерно 143500, я сделал к 140м связкам доливку 145х. И, когда мы ушли выше 145К, я начал продажу 150х связок. В принципе, если бы не уехал 11 числа кататься на лыжную базу, и более плотно контролировал риски на счету, продолжил бы после снижения ГО 12 декабря наращивать продажу 150го, и (возможно) даже 155 го страйка, и результат был бы более обнадёживающий, чем имею сейчас. Но уехал, поэтому имею то, что имею..

б) Продажа путов «в догонку». Тоже делать надо было, но упустил. То есть когда мы начали прилично отходить вверх от 140го страйка, можно было вполне безопасно наращивать продажу 140х путов, благо обычно ухмылка волатильности позволяет делать продажу путов более комфортной, чем колов. Но тут вмешалось неожиданное повышение ГО под тестирование новой платформы, а после снижения ГО 140й страйк настолько обесценился (мы прилично выросли), что там уже овчинка выделки не стоила, дёшево продавать его было.

Этот момент тоже важен, поставим тут галочку.

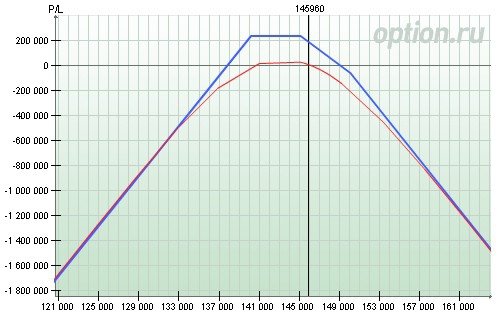

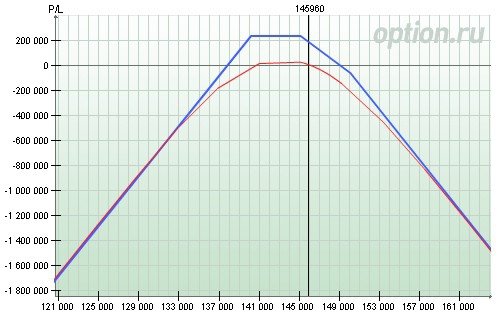

Третье. Небольшой наглядный показ того, почему продавать опционы комфортно, и всякие там «математики» (не будем называть их имена и показывать пальцами), которые боятся продажи волы как чёрт ладана, как попугай повторяя тезис о «неограниченных рисках», просто не любят этих кошек, потому что не умеют их готовить. Взглянем на профиль позиции, к моменту её окончательного оформления на пятницу 7 декабря.

Да, мы в итоге выросли на 4000 пунктов, поэтому дохода нет. Но мы также могли и упасть на те же 4000 пунктов, и в этом случае доход был бы вполне приличным, более 210.000 рублей без учёта возможных дальнейших доливок. При этом риски строго контролировались, и брокеру на этот счёт были даны соответствующие распоряжения (указаны в начале топика, а также здесь). Полагаю такое соотношение рисков к прибыли вполне приемлемым, и, несмотря на то, что в итоге заработать не удалось, трейд отнюдь не провальным, который показывает, что даже при ООЧЕНЬ дешёвых премиях и довольно сильных движухах «запас прочности» у опционных продаж есть.

Четвёртое. Дальнейшие планы. Декабрь отыгран, на повестке дня январь. Основной момент – это стандартное повышение ГО на 50% вечером 26 или 27 декабря. Плюс практически неизбежный гэп на открытии нашего рынка в новом году (мир то будет торговать в наши праздники!). В такой ситуации заниматься продажами волы, когда январская центральная (150я) связка стоит около 7400 — это себе дороже. Такое ИМХО. Вынесут, и как звать не спросят, это 146%) Это совсем не значит, что надо наконец завязывать с продажами волы, о чём я писал тут с июня месяца, но и работать «от покупок» ещё время не настало. Орхидеи ещё не зацвели)) Успеем купить в случае движа, у волы (Ай-Ви) есть главное замечательное свойство – она неохотно растёт на усилении внутридневных колебаний (Аш-Ви), и также неохотно падает на их (колебаниях) снижении. Так что ещё и купить и продать успеем, это без сомнения. Рынок готовится к сильному движению, это чувствуется в некоторых раскорреляциях индикаторов, на которые ориентируюсь, но предсказывать КУДА будет это сильное движение – дело гиблое и бесперспективное, а для продавца волы ещё и абсолютно ненужное и даже вредное. «Пацаны смотрят вдаль и верят, но трамвай не едет пока»… Как поедет, запрыгнем и будем работать по факту.

Всем удачи и с наступающим!)

Да, это удивительно, но заработать ничего не удалось)) И даже по части открытых позиций схватил лося, жирного такого и лохматого. Все трейды по созданию позиции на экспирацию, а также мотивация указаны тут и в каментах… не буду повторяться, вкратце были залиты 140е (50 штук), 145е (30 штук) и 150е (20 штук) стрэддлы… отмечу только, что вмешались два непредвиденных фактора, не позволивших активно поработать с позицией в последние 7 рабочих дней контракта:

1) повышение ГО, из-за чего активное увеличение позиции стало проблематичным;

2) в начале прошлой недели метеопрогноз «порадовал» меня, заядлого лыжника, прогнозом на резкое похолодание к концу недели, и я не смог отказаться от соблазна использовать пока ещё приемлемую забортную температуру… свалил в общем на лыжную базу (ну её, эту биржу!)), оставив брокеру стандартные указания по риск-менеджмету (закрывать в случае неблагоприятного движения опасную «ногу» стрэддла фьючерсом, когда цена пересекает величину (стоимость) продажи стрэддла плюс 50%).

Ну и вот, имею по итогу: лося по проданным 140м связкам (закрыты фьючем по «стопу» по 149240) –94.800р, по 145м связкам +12.500р, по 150м +59.000… Общий итог: -23.300р… Ладно, бывает, не дали новогодний подарочек, мелочи такие, что и упомянать не стоит))

Но несколько выводов всё же, полагаю, сделать стоит. Итак:

Первое. Оказался не прав в оценке силы рождественского ралли. То есть по итогу ноябрьской экспиры в топике 15 ноября писал, что убеждён, что оно (ралли) будет, но сам себе не поверил… вернее, не поверил, что практически 15000 пунктов сделаем вверх как с куста… И, конечно, справедливы были слова тех, кто говорил о необходимости динамического хеджа по дельте. Тогда прибыль была бы существенной, т.к. шли мы вверх от 140го страйка ровненько, не спеша, без вредных для такого хеджа откатов вниз… Подкупайся постепенно фьючами на росте под проданные связочки, и все дела)) Ну да, ну да… Важный момент, сделаем себе пометочку..

Второе. Однако, разумеется, нельзя сказать, что хеджа не было. Вместо этого я иду по другому пути. Если предусмотрен вариант наращивания позиции, то эффективными в этом случае являются два момента:

а) Наращивание проданных связок должно происходить по «принципу зеркала». Это когда если у наших уже имеющихся проданных связок «в деньгах» оказывается одна нога (например, колы), то у следующих проданных связок «в деньгах» должна быть другая (соответственно, путы). Именно по этому принципу, когда цена фьюча достигла примерно 143500, я сделал к 140м связкам доливку 145х. И, когда мы ушли выше 145К, я начал продажу 150х связок. В принципе, если бы не уехал 11 числа кататься на лыжную базу, и более плотно контролировал риски на счету, продолжил бы после снижения ГО 12 декабря наращивать продажу 150го, и (возможно) даже 155 го страйка, и результат был бы более обнадёживающий, чем имею сейчас. Но уехал, поэтому имею то, что имею..

б) Продажа путов «в догонку». Тоже делать надо было, но упустил. То есть когда мы начали прилично отходить вверх от 140го страйка, можно было вполне безопасно наращивать продажу 140х путов, благо обычно ухмылка волатильности позволяет делать продажу путов более комфортной, чем колов. Но тут вмешалось неожиданное повышение ГО под тестирование новой платформы, а после снижения ГО 140й страйк настолько обесценился (мы прилично выросли), что там уже овчинка выделки не стоила, дёшево продавать его было.

Этот момент тоже важен, поставим тут галочку.

Третье. Небольшой наглядный показ того, почему продавать опционы комфортно, и всякие там «математики» (не будем называть их имена и показывать пальцами), которые боятся продажи волы как чёрт ладана, как попугай повторяя тезис о «неограниченных рисках», просто не любят этих кошек, потому что не умеют их готовить. Взглянем на профиль позиции, к моменту её окончательного оформления на пятницу 7 декабря.

Да, мы в итоге выросли на 4000 пунктов, поэтому дохода нет. Но мы также могли и упасть на те же 4000 пунктов, и в этом случае доход был бы вполне приличным, более 210.000 рублей без учёта возможных дальнейших доливок. При этом риски строго контролировались, и брокеру на этот счёт были даны соответствующие распоряжения (указаны в начале топика, а также здесь). Полагаю такое соотношение рисков к прибыли вполне приемлемым, и, несмотря на то, что в итоге заработать не удалось, трейд отнюдь не провальным, который показывает, что даже при ООЧЕНЬ дешёвых премиях и довольно сильных движухах «запас прочности» у опционных продаж есть.

Четвёртое. Дальнейшие планы. Декабрь отыгран, на повестке дня январь. Основной момент – это стандартное повышение ГО на 50% вечером 26 или 27 декабря. Плюс практически неизбежный гэп на открытии нашего рынка в новом году (мир то будет торговать в наши праздники!). В такой ситуации заниматься продажами волы, когда январская центральная (150я) связка стоит около 7400 — это себе дороже. Такое ИМХО. Вынесут, и как звать не спросят, это 146%) Это совсем не значит, что надо наконец завязывать с продажами волы, о чём я писал тут с июня месяца, но и работать «от покупок» ещё время не настало. Орхидеи ещё не зацвели)) Успеем купить в случае движа, у волы (Ай-Ви) есть главное замечательное свойство – она неохотно растёт на усилении внутридневных колебаний (Аш-Ви), и также неохотно падает на их (колебаниях) снижении. Так что ещё и купить и продать успеем, это без сомнения. Рынок готовится к сильному движению, это чувствуется в некоторых раскорреляциях индикаторов, на которые ориентируюсь, но предсказывать КУДА будет это сильное движение – дело гиблое и бесперспективное, а для продавца волы ещё и абсолютно ненужное и даже вредное. «Пацаны смотрят вдаль и верят, но трамвай не едет пока»… Как поедет, запрыгнем и будем работать по факту.

Всем удачи и с наступающим!)

117 |

Читайте на SMART-LAB:

Новости российского и зарубежного рынков

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в...

19:05

Гранд-идея. Как реагировать на нефтяной шок

Василий Карпунин Геополитика стала главным драйвером мировых рынков. После ударов США и Израиля по Ирану волатильность резко выросла: нефть...

17:28

А вот насчет покупок — в начале следующего года думается можно присмотреться…

это как селёдка и молоко. отдельно ничего так, вкусно и питательно. вместе — можно на хардкор попасть)

щас конечно сжалось всё, и кажется 160 далеко-далече, из нашего замыленного боковиком глаза… а вот движ пойдёт например как раньше, по 5000 пунктов в день, и амба будет)

я пока лучше в стороне постою, очень мне не понравилось, что в декабре денег не дали, не к добру это… в смысле к добру, тока «добро» то не в продажах может быть лежит))

дело в том, что последние 3 месяца абстрагировался от других контрактов кроме ближайшего сознательно. причина — вола сжалась, премии уменьшились, а на дальних контрактах вообще «эффект гармошки». то есть если после НГ движ будет (а склоняюсь к этому), то вола на дальняке разожмётся как гармошка сильнее гораздо, чем на ближняке. и если неосторожно открытый ближняк (опционы) можно будет крыть фьючем (времени мало, количество движений туда-сюда ограничено), то с дальняком такой номер не пройдёт.

например, я при всплеске волы именно дальняк квартальный начинаю тарить, если ликвидность позволяет. под него даже если всплеск волы ложным окажется, можно ближняка всегда налить, да и вообще поработать, со спредами например…

поэтому моё имхо, что в продажу марта лучше пока не влазить… премии низкие, небольшой объём широкого стрэнгла много денег не даст, а большой объём опасно очень…

я пока посмотрю пару-тройку дней… не думаю, что перед повышением ГО на след неделе всё в пол укатают (премии)… посмотрим, мне кажется будет хороший шанс что-нибудь задорого продать)

150-155? 155-160? 150-160?

и, кстати, со стопом могут быть проблемы.

например, мы открываемся в новом году гэпарём вниз, а до экспы там же остаётся времени — кот наплакал… плюс там вечером ГО снизят. может быть так, что колы будут внешними и дешёвыми настолько, что практически одинаково и купленный, и проданный будут стоить…

есть такая опасность…

но вообще, конечно, прогнозы по волатиле имеют право на жизнь… ну есть же исторические, сезонные закономерности… наличие\отсутствие важного новостного фона… степень готовности рынка рынка к сильным движениям либо наоборот «усталость» от сильных движений… и т.д.

можно, можно неплохо ориентироваться…

Викс ртс — мало о чём говорит, он вообще криво-косо считается (из-за переходов на новые контракты). я вообще на него никогда не смотрю, он всего лишь кривое-косое математическое воплощение неких значимых величин (опционных премий). а анализировать волу можно, я же написал выше…

да, были времена))

я хоть тебя и критиковал за раннюю продажу 140-х сам попал выше, никак не пойму до сих пор на чём был это вынос, меня тут уже и в других местах подккалывали на этот счёт, поэтому написал там всё что об этом думаю и мысли всякие

quoteforum.ru/index.php?showtopic=2404&#entry616066

а насчёт повышения ГО перед праздниками спс, чуть не забыл, короче надо походу планировать основной заход после ГЭПа 8-го, а дальше смотреть по ситуации…

=====

И ещё всех — с наступаюшим!

ибо уезжаю завтра в ТАй немного отдохнуть от рынка )

Опционщики — нас мало но мы всегда знаем что делаем, поэтому время(а если нежно тэта) всегда на нашей стороне )

нас мало, но мы в тельняжках))

добрый день

я правильно понял что основной способ хеджирования (даже не хеджирования — а катапультирования)- это закрытие позиции по принципу цитата: «закрывать в случае неблагоприятного движения опасную «ногу» стрэддла фьючерсом, когда цена пересекает величину (стоимость) продажи стрэддла плюс 50%»?

Просто у меня вопрос — продажа связок — это прерасно. И если рынок останется в пределах +10000/15000 пунктов — все ок.

Но за счет наращивания плеча при продаже связок, размер движения рынка, который будет для вас неблагоприятным, уменьшается, тем самым уменьшая люфт и время для принятия решений. Поэтому интересно как вы спасаетесь при движении рынка на 20000 пунктов? Например в августе и октябре 2011 г как показала ваша система? Вы ее тестировали на этом периоде?

Заранее спасибо за ответы.

там в том, что вы спрашиваете, всё оч просто. хоть 20000 пунктов, хоть 30000, это же неважно. нет никакой надобности допускать это неблагоприятное движение в 20000 п. тут главное — чётко представлять такой параметр, как соотношение «время/движение». я терпеть не могу греков, потому что они ни в коей мере ни объясняют поведение на рынке (а только дают математические параметры, которые толком ни о чём не говорят, а лишь показывают очевидные вещи), и в частности, у греков такого параметра нет. а между тем он очень важен. он (параметр «время/движение») показывает, когда при силе текущего движения вероятность возврата при оставшемся до экспиры времени начинает снижаться стремительно, быстро приходя практически к нулю.

так вот, к чему это я.

если рынок начинает мощный движ, то нет никакой надобности ждать 20000 пунктов, определяется точка, из которой вероятность возврата практически нулевая, и кроется спокойно «опасная нога» фьючерсом.

например:

вот у меня связки 140е в продаже были. за 2 недели мы ушли от 140го страйка, я поставил «стоп» на 149240… закрыл всё фьючем 12 декабря. до экспы 3рабочих дня. какова вероятность возврата к 140К за 3 дня? практически нулевая. то есть я когда открываюсь и постепенно наращиваюсь, слежу за величинами колебаний, и параметр «время/движение» контролирую. и знаю чётко, где что по какой цене буду закрывать, при этом чтобы не нарваться на обратное движение.

ну и всё, закрыл то, что не получилось на том страйке, и начинаю продавать волу на новом, к которому рынок пришёл.

ну может путано немного объяснил, но в целом как-то так)

но тоже спасает от сильного движения.

спасибо за ответ. Отличный параметр «время/движение».

У меня вопрос: вы как то систематизировали определение точки невозврата или определяете её дискретно?

С уважением, ProfFit.

наоборот, подпишусь полностью под фразой (если перефразировать одну цитату Медведя-Абдулова из «Обыкновенного чуда») убивать кошек — это всё равно что убивать детей…