SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Константин Нечаев

Пробой Волатильности Ларри Вильямс

- 09 января 2014, 21:04

- |

Третий способ измерения потенциальных экспансий волатильности заключается в наблюдении за колебаниями цен за предшествующие несколько дней. Майк Чалек (Mike Chalek) заслуживает признания за эту систему, которую он разработал и назвал «Талон» (Talon). Основная ее идея — рассматривать различные колебания, совершенные ценой от одной точки до другой, за прошедшие несколько лет. Существует много таких точек для изучения.

Точки, выбранные мною для последующего рассмотрения рыночной активности, измеряют расстояние движения цен от максимума 3 дня назад к сегодняшнему минимуму. Это — Шаг 1. Шаг 2 — взять размер колебания от максимума 1 день тому назад и вычесть из него минимум 3 дня назад. Наконец, мы будем использовать самое большое из этих значений как нашу основную единицу измерения волатильности, чтобы начать создавать фильтр, или ценовую подушку, которую мы прибавим к завтрашнему открытию при покупке или вычтем ее при продаже.

Система работает хорошо: она делает деньги, как показывают следующие результаты по S&P 500 с 1982 по 1998 гг. (см. рисунок 4.20). Правила заключаются в том, чтобы покупать при 80-процентном колебательном движении выше открытия и продавать при 120-процентом колебании ниже открытия. Используя долларовый стоп на уровне $1,750 и мой выход катапультирования (bailout), эта система сделала $122,837 с 1982 по 1998 гг. со средней прибылью в $228 на сделку.

( Читать дальше )

Точки, выбранные мною для последующего рассмотрения рыночной активности, измеряют расстояние движения цен от максимума 3 дня назад к сегодняшнему минимуму. Это — Шаг 1. Шаг 2 — взять размер колебания от максимума 1 день тому назад и вычесть из него минимум 3 дня назад. Наконец, мы будем использовать самое большое из этих значений как нашу основную единицу измерения волатильности, чтобы начать создавать фильтр, или ценовую подушку, которую мы прибавим к завтрашнему открытию при покупке или вычтем ее при продаже.

Система работает хорошо: она делает деньги, как показывают следующие результаты по S&P 500 с 1982 по 1998 гг. (см. рисунок 4.20). Правила заключаются в том, чтобы покупать при 80-процентном колебательном движении выше открытия и продавать при 120-процентом колебании ниже открытия. Используя долларовый стоп на уровне $1,750 и мой выход катапультирования (bailout), эта система сделала $122,837 с 1982 по 1998 гг. со средней прибылью в $228 на сделку.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 10 )

Трейдерская пенсия

- 09 января 2014, 11:50

- |

Вот такая картина. А ведь наши отцы и деды трудились не меньше зарубежных...

Поэтому соглашусь с постом SMARTMONEY «Личная пенсионная программа» http://smart-lab.ru/blog/158533.php:

Личная пенсионная программа

На сайте www.gtrasignals.ru* в презентации «О Вашем благосостоянии» есть такой слайд (см. рис. 1). Из него видно, что имея в начале 100 тыс руб, получая в среднем 23% годовых без плеча (это их средняя доходность без учета 2008-2009. С 2008-2009 г.г. было бы не 23%, а 42%), при использовании плеча 1 к 2 (доходность растет в три раза с 23% до 69%), ежегодно реинвестируя прибыль, можно через 10 лет обеспечить себе очень достойный уровень жизни. См. рис. 1. Все это сподвигло меня на следующие расчеты – самому стало интересно…

( Читать дальше )

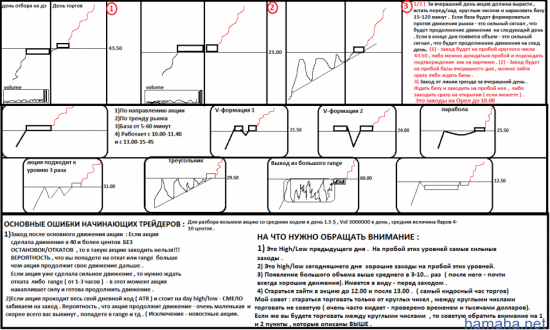

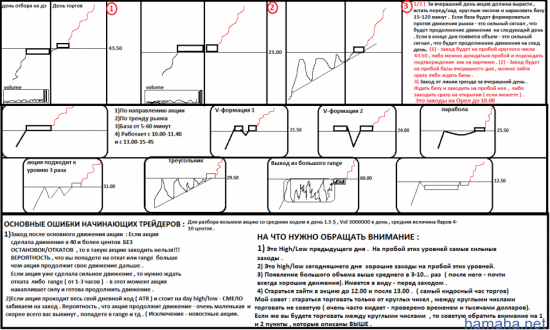

Для читателей моего блога выкладываю Формации на продолжение № 2 . Продолжение темы № 1

- 08 января 2014, 15:59

- |

Первая часть по этой ссылке ( http://smart-lab.ru/blog/158479.php )

Назовем эту формацию " High/Low ". Как работают данные формации вы можете посмотреть у меня в разборах. ( они торгуются в шорт и лонг, но в моих примерах только лонг ) . Следующий разбор будет про «Разворотные формации». Рад помочь, кому это интересно))) Если что-то не понятно — задавайте вопросы, так как это просто картинки формаций и немного пояснения.

Следующий разбор будет про «Разворотные формации». Рад помочь, кому это интересно))) Если что-то не понятно — задавайте вопросы, так как это просто картинки формаций и немного пояснения.

Теперь вы знайте 2 формации и штук 20-25 разновидностей этих формаций. ( Удачных торгов ) .

( Читать дальше )

Назовем эту формацию " High/Low ". Как работают данные формации вы можете посмотреть у меня в разборах. ( они торгуются в шорт и лонг, но в моих примерах только лонг ) .

Теперь вы знайте 2 формации и штук 20-25 разновидностей этих формаций. ( Удачных торгов ) .

( Читать дальше )

Что год 2014 нам готовит?

- 07 января 2014, 13:34

- |

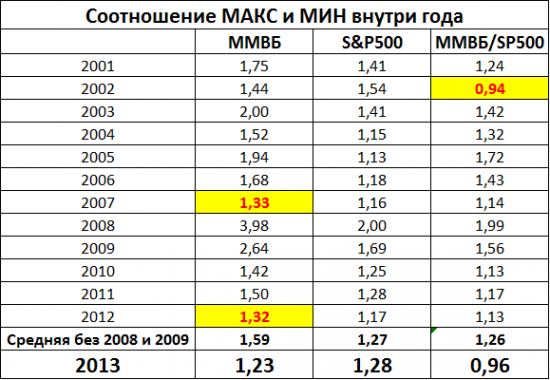

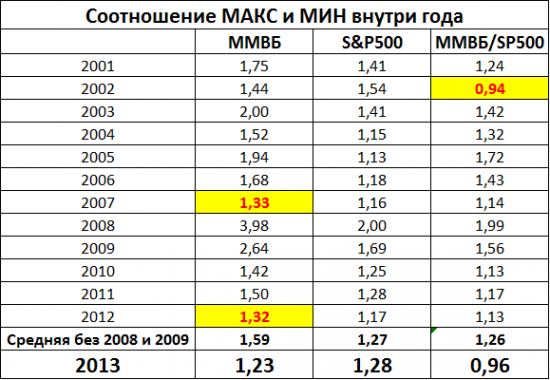

Волатильность — МАКСИМУМ года к МИНИМУМУ — в 2013 поставила антирекорд. Колебания ММВБ были наименьшими за всю историю. Кроме этого, соотношение волатильности ММВБ к СП500 также достигло минимального уровня.

С высокой вероятностью можно предположить, что в 2014 на нашем рынке будет намного «веселее», чем в 2013, а также чем на американском рынке.

Чудес не бывает, мы EM -развивающийся рынок, наша бета в среднем выше. Технически на рынке назрели сильные движения!

www.invana.ru

С высокой вероятностью можно предположить, что в 2014 на нашем рынке будет намного «веселее», чем в 2013, а также чем на американском рынке.

Чудес не бывает, мы EM -развивающийся рынок, наша бета в среднем выше. Технически на рынке назрели сильные движения!

www.invana.ru

К каким животным мы себя относим?!!

- 31 декабря 2013, 22:13

- |

В Гарварде решили просегментировать население планеты по способам зарабатывания денег.

Получилась весьма своеобразная классификация.

1. Первая группа снизу – «кроты».

Почему кроты? Слепые животины, совершенно не видящие дальше своего носа, вынужденные жить под землей и питаться чем придется. Если крота выкинуть на поверхность, он сразу начнет рыть землю, чтобы вернуться в привычную среду. Однако и постоять за себя может, и ущерб принести немалый…

Процент накопленного капитала стремится к нолю.

Жизненные цели. Краткосрочные — выпить, поесть, поспать, «убить время». Долгосрочных нет.

Финансовые цели. Их тоже нет.

Типичные представители: алкоголики, наркоманы, игро– и прочие -маны, пенсионеры и просто граждане, живущие только на государственное пособие, а также «идейные борцы» типа антиглобалистов и прочих профессиональных «борцов за справедливость». Большинство «населения» любой уголовной тюрьмы в мире тоже входит в эту первую группу.

( Читать дальше )

Получилась весьма своеобразная классификация.

1. Первая группа снизу – «кроты».

Почему кроты? Слепые животины, совершенно не видящие дальше своего носа, вынужденные жить под землей и питаться чем придется. Если крота выкинуть на поверхность, он сразу начнет рыть землю, чтобы вернуться в привычную среду. Однако и постоять за себя может, и ущерб принести немалый…

Процент накопленного капитала стремится к нолю.

Жизненные цели. Краткосрочные — выпить, поесть, поспать, «убить время». Долгосрочных нет.

Финансовые цели. Их тоже нет.

Типичные представители: алкоголики, наркоманы, игро– и прочие -маны, пенсионеры и просто граждане, живущие только на государственное пособие, а также «идейные борцы» типа антиглобалистов и прочих профессиональных «борцов за справедливость». Большинство «населения» любой уголовной тюрьмы в мире тоже входит в эту первую группу.

( Читать дальше )

17 декабря 2013 года. Технический момент: изменение индекса ММВБ. (Проект «Разумный инвестор», запись б/н)

- 22 декабря 2013, 21:45

- |

Не важно с какой скоростью ты движешься к своей цели, главное не останавливаться. Конфуций

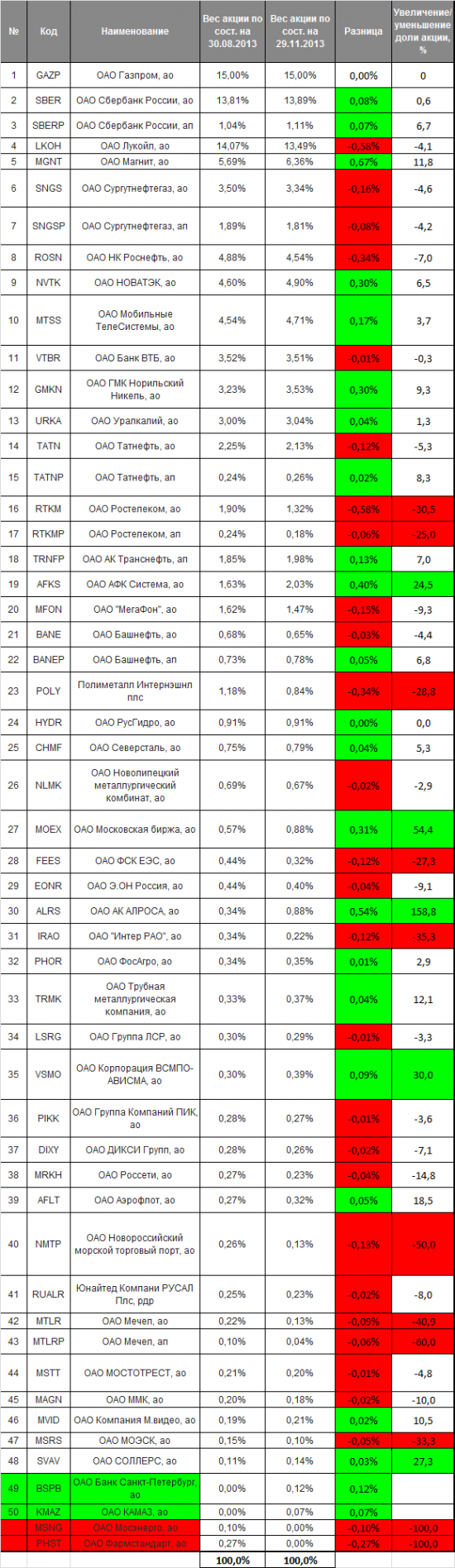

На этой неделе — 17 декабря 2013 года произошли изменения в индексе ММВБ — Включены: BSPB ОАО Банк Санкт-Петербург, ао

KMAZ ОАО КАМАЗ, ао

Исключены:MSNG ОАО Мосэнерго, ао

PHST ОАО Фармстандарт, ао

А также по другим эмитентам, входящих в расчет индекса ММВБ произошли изменения (по некоторым довольно значительные, относительно их значений в прошлую ротацию индекса):

( Читать дальше )

Зарабатывать в трейдинге можно двумя

- 20 декабря 2013, 22:37

- |

способами — либо чуйкой либо просекнув планы мировых воротил))

Первый способ в большей степени относится к изучению движения цены на графике, т.е. теханализу, второй является более фундаментальным анализом.

Кто то может справедливо заметить, что эти вещи и так общеизвестны, однако как показывает практика не все понимают это в должной мере — вот для возможности повышения понимания и написан данный очерк.

Чуйка вещь хотя и имеющая место быть, но очень ненадежная… как и вся психология человеческая, но да, оно действительно есть, можно и в будущее проникать внутренним взором ума и т.д. но для верной интерпретации это все требует высокого уровня осознанности, опыта и саморазвития, когда деньги для трейдера становятся действительно не более чем средством для достижения желаемых целей.

Каждый человек должен понимать, что деньги это метод управления людьми кукловодами -олигархами, т.е. в своей основе являются злом… и это зло правит миром))

а насчет свободы которую они дают, она не глобальна — что то дается, но при этом что то и отнимается — действительно же ценные вещи за деньги купить нельзя, можно лишь «китайскую подделку» которая на первый взгляд выглядит точно так же, но имеет совсем иное внутреннее наполнение чем у оригинала ;)

( Читать дальше )

Первый способ в большей степени относится к изучению движения цены на графике, т.е. теханализу, второй является более фундаментальным анализом.

Кто то может справедливо заметить, что эти вещи и так общеизвестны, однако как показывает практика не все понимают это в должной мере — вот для возможности повышения понимания и написан данный очерк.

Чуйка вещь хотя и имеющая место быть, но очень ненадежная… как и вся психология человеческая, но да, оно действительно есть, можно и в будущее проникать внутренним взором ума и т.д. но для верной интерпретации это все требует высокого уровня осознанности, опыта и саморазвития, когда деньги для трейдера становятся действительно не более чем средством для достижения желаемых целей.

Каждый человек должен понимать, что деньги это метод управления людьми кукловодами -олигархами, т.е. в своей основе являются злом… и это зло правит миром))

а насчет свободы которую они дают, она не глобальна — что то дается, но при этом что то и отнимается — действительно же ценные вещи за деньги купить нельзя, можно лишь «китайскую подделку» которая на первый взгляд выглядит точно так же, но имеет совсем иное внутреннее наполнение чем у оригинала ;)

( Читать дальше )

Накануне

- 18 декабря 2013, 13:27

- |

Российский рынок пытается удержаться на достигнутых максимумах. Индекс ММВБ выглядит достаточно сильно. Сторонников покупать в последнее время заметно прибавилось. Но сегодня цена вряд ли сможет продолжить рост от текущих максимумов у отметки 1482. Если бы текущая динамика наблюдалась в отсутствие ожиданий грядущего заседания, это было бы хорошим признаком последующего ослабления. Индекс РТС выглядит заметно слабее, его значения составляют не многим более 1416 пунктов. А область сопротивления не столь размытая по сравнению с рублевым индексом. Возможно, подобная слабость обусловлена ожиданиями укрепления доллара против рубля.

Фьючерс на индекс РТС также, на мой взгляд, проявляет признаки слабости. Если последовательно разобрать график 1, то можно отметить следующие моменты: Область 136000-137000 была областью накопления, далее мы увидели защиту области накопления и выкуп от отметки 138000. Также стоит отметить, что от отметки 140000-140500 заметно формирование спекулятивных коротких позиций, но усилий по защите этих позиций оказалось недостаточно, поскольку сопротивление 140000 было сломлено. Но самое интересное разворачивается сейчас. Если бы от области 140000-141500 было сформировано значительное количество коротких позиций, то после пробоя отметки 140000 стоило ожидать сильный бычий импульс, но этого не произошло. Вывод такой. Спекулянтов с короткими стопами было немного, значит, топлива для роста оказалось мало. Более того, ребята, которые держат шорты, оказались с крепкими яйцами и далекими стопами. В итоге цена плавно преодолела верхнюю границу нисходящего канала, далее также плавно ушла выше отметки 141420, но далее остановилась, топлива для импульса нет!!! Нет панических приказов на покупку в целях избавления от коротких позиций. Локально это очень похоже на бычью западню.

Фьючерс на индекс РТС также, на мой взгляд, проявляет признаки слабости. Если последовательно разобрать график 1, то можно отметить следующие моменты: Область 136000-137000 была областью накопления, далее мы увидели защиту области накопления и выкуп от отметки 138000. Также стоит отметить, что от отметки 140000-140500 заметно формирование спекулятивных коротких позиций, но усилий по защите этих позиций оказалось недостаточно, поскольку сопротивление 140000 было сломлено. Но самое интересное разворачивается сейчас. Если бы от области 140000-141500 было сформировано значительное количество коротких позиций, то после пробоя отметки 140000 стоило ожидать сильный бычий импульс, но этого не произошло. Вывод такой. Спекулянтов с короткими стопами было немного, значит, топлива для роста оказалось мало. Более того, ребята, которые держат шорты, оказались с крепкими яйцами и далекими стопами. В итоге цена плавно преодолела верхнюю границу нисходящего канала, далее также плавно ушла выше отметки 141420, но далее остановилась, топлива для импульса нет!!! Нет панических приказов на покупку в целях избавления от коротких позиций. Локально это очень похоже на бычью западню.

( Читать дальше )

Фьючерс на индекс РТС также, на мой взгляд, проявляет признаки слабости. Если последовательно разобрать график 1, то можно отметить следующие моменты: Область 136000-137000 была областью накопления, далее мы увидели защиту области накопления и выкуп от отметки 138000. Также стоит отметить, что от отметки 140000-140500 заметно формирование спекулятивных коротких позиций, но усилий по защите этих позиций оказалось недостаточно, поскольку сопротивление 140000 было сломлено. Но самое интересное разворачивается сейчас. Если бы от области 140000-141500 было сформировано значительное количество коротких позиций, то после пробоя отметки 140000 стоило ожидать сильный бычий импульс, но этого не произошло. Вывод такой. Спекулянтов с короткими стопами было немного, значит, топлива для роста оказалось мало. Более того, ребята, которые держат шорты, оказались с крепкими яйцами и далекими стопами. В итоге цена плавно преодолела верхнюю границу нисходящего канала, далее также плавно ушла выше отметки 141420, но далее остановилась, топлива для импульса нет!!! Нет панических приказов на покупку в целях избавления от коротких позиций. Локально это очень похоже на бычью западню.

Фьючерс на индекс РТС также, на мой взгляд, проявляет признаки слабости. Если последовательно разобрать график 1, то можно отметить следующие моменты: Область 136000-137000 была областью накопления, далее мы увидели защиту области накопления и выкуп от отметки 138000. Также стоит отметить, что от отметки 140000-140500 заметно формирование спекулятивных коротких позиций, но усилий по защите этих позиций оказалось недостаточно, поскольку сопротивление 140000 было сломлено. Но самое интересное разворачивается сейчас. Если бы от области 140000-141500 было сформировано значительное количество коротких позиций, то после пробоя отметки 140000 стоило ожидать сильный бычий импульс, но этого не произошло. Вывод такой. Спекулянтов с короткими стопами было немного, значит, топлива для роста оказалось мало. Более того, ребята, которые держат шорты, оказались с крепкими яйцами и далекими стопами. В итоге цена плавно преодолела верхнюю границу нисходящего канала, далее также плавно ушла выше отметки 141420, но далее остановилась, топлива для импульса нет!!! Нет панических приказов на покупку в целях избавления от коротких позиций. Локально это очень похоже на бычью западню.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал