SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера klimvv

Хотите 100% ГРААЛЬ?

- 16 декабря 2013, 11:28

- |

Знаете давно уже пришел к выводу, и возможно, как и многие их вас, что Граали существуют и их много..

По сути что есть грааль для меня?

Это то, что дает более 55% вероятность взятия прибыли с соотношение к риску хотябы 1к1, ну или просто дает прирост более 20% годовых..

Все это уже грааль. Хотя есть еще более взрывные граали дающие и 70% и 80% прибыльных входов..

Правда есть проблема никакой грааль не спасет дурную голову) точнее даже не дурную, а нормальную голову обычного человека, потому что перестроенная психология трейдера не должна быть нормальной, тут нужно радикально развернуть восприятие информации и реагирования на нее...

Проблема трейдеров часто состоит не в том что нет системы (их как я уже сказал полно) проблема в том, что он не может как следуетисполнять правила ТС, при этом важно исполнение правил на ДЛИТЕЛЬНОЙ дистанции и плотным покрытием торгового времени!!! Вот что важно.

К примеру, если есть система дающая около 3-х сигналов в день, то проторговать нужно их все, не пропустив ни одного, а если пропускаете одну из сессий (азию на которой спим), то ее никогда нельзя включать в торги иначе будет сломана статистика…

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 20 )

ТРЕЙДИНГ КАК ПРОФЕССИЯ. Часть 2

- 16 декабря 2013, 01:12

- |

Данный вебинар является продолжением http://smart-lab.ru/blog/145151.php вебинара, который проводит трейдер с 13ти-летним стажем Елена Калашникова.

https://connectpro58377496.adobeconnect.com/_a816688188/p21remumuat/?launcher=false&fcsContent=true&pbMode=normal

https://connectpro58377496.adobeconnect.com/_a816688188/p21remumuat/?launcher=false&fcsContent=true&pbMode=normal

Улыбка недельных опционов

- 17 декабря 2013, 09:00

- |

Какая должна быть правильная форма улыбки? Продолжаю разбираться с этим вопросом, используя эмпирическое распределение. Как было показано в моих июньских постах, построенное по дням эмпирическое распределение не дает улыбку привычной рыночной формы. Вероятно, это связано с тем, что распределение не учитывает кластеризацию волатильности и коррелированность последовательных ежедневных приращений.

Чтобы исключить искажение из-за коррелированности приращений, рассмотрим распределение на основе недельных приращений цены. Распределение строится на основе пятидневных скачков индекса РТС, созданных с помощью скользящего окна с января 2010г. по февраль 2013г. Время до экспирации принимается равным одной неделе. В связи с возможным введением недельных опционов выбор недели в качестве временного интервала наиболее интересен.

В качестве базового актива выбран индекс, а не фьючерс, поскольку дельтахеджирование не производится, а излишняя волатильность фьючерса несколько искажает результат. Ставка доходности принимается равной нулю. Полагаю, это справедливо для долларового индекса. Для удобства работы каждое значение индекса увеличим на 100.

( Читать дальше )

Чтобы исключить искажение из-за коррелированности приращений, рассмотрим распределение на основе недельных приращений цены. Распределение строится на основе пятидневных скачков индекса РТС, созданных с помощью скользящего окна с января 2010г. по февраль 2013г. Время до экспирации принимается равным одной неделе. В связи с возможным введением недельных опционов выбор недели в качестве временного интервала наиболее интересен.

В качестве базового актива выбран индекс, а не фьючерс, поскольку дельтахеджирование не производится, а излишняя волатильность фьючерса несколько искажает результат. Ставка доходности принимается равной нулю. Полагаю, это справедливо для долларового индекса. Для удобства работы каждое значение индекса увеличим на 100.

( Читать дальше )

ПРАВИЛЬНО выбираем школу алготрейдинга

- 15 декабря 2013, 15:32

- |

За последние годы, из-за появления множества специализированных под автоматический трейдинг платформ и библиотек понятие «алготрейдер» растянулось на несколько разных областей знаний. Сегодня алготрейдер это и хардкор программист С++ и TSLab редактор и S# кодер.

Так все-таки, какие существуют способы создания торговых роботов? В чём профит и проблемы того или иного подхода.

Holy war inside...

( Читать дальше )

Стейтмент true-flipper за 2013 год

- 15 декабря 2013, 06:41

- |

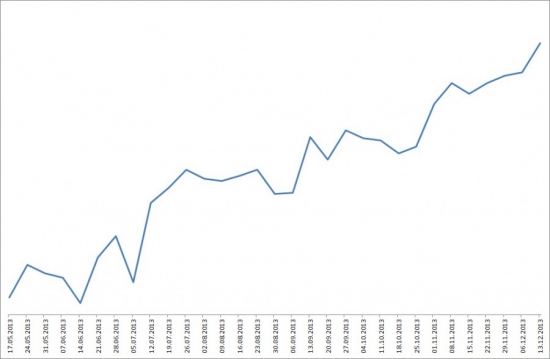

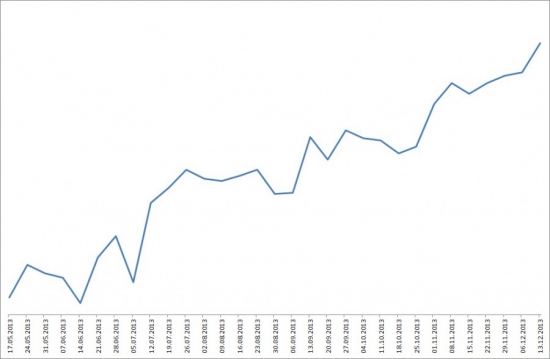

Труфлипер опубликовал в ЖЖ перформанс за 2013 год с тех пор как вышел в «свободное плавание».

http://true-flipper.livejournal.com/478540.html

Согласен конечно с тезисом о том, что масштаб шкалы ординат значения по сути не имеет, куда важнее Gain to Pain ratio. График красивый, молодец он конечно!

Лично я могу только позавидовать такому графику — мой — зеркальное отражение вниз=) Хотя я уверен — каждый имеет именно то, что заслуживает!

Ну и текст Труфлипера:

«Пол года прошло Точнее почти уже семь месяцев. Пока с момента, как я уволился из институциональных трейдеров, мой трейдинг выглядит вот как-то так, более раннее конечно не могу показывать ничего, по неделям график...

Все инструменты пока — FORTS, в основном фьючерсы и опционы на индекс РТС, фьючерсы пока доминируют, хотя на опционах тоже кое чего поймать удалось в этом году. На глобальных рынках в следующем году начнут торговать. Хотя какие-то глобальные инструменты я и тут торгую — нефть, валюты, металлы.

Почему нет оси Y? Абсолютные значения показывать вроде моветон. А проценты конечно тоже мало что значат в отрыве от рисков, при торговле деривативами можно риск менять в очень широких пределах, терпимость к риску у каждого своя. Можно еще например взять очень большой риск на торговом счете, а рядом иметь скажем депозит/бонды на сумму в 10 раз больше по обьему, чем счет и показать на торговом счете какие-то умопомрачительные проценты, которые реально ничего не значат. Остается форма кривой эквити и прочие шарпы/сортино. Но конечно история за семь месяцев работы — это так, баловство, а не история.

Вообще конечно любые так называемые треки, кроме аудированных треков фонда какого-нить, это by definition шлак, на который особо смотреть нет смысла. При желании что угодно можно нарисовать само собой.

Торговать когда ты совсем один, в плане что нет стабильной работы (хотя конечно работа проп трейдера мне не кажется особо стабильной, тут ты всегда настолько хорош насколько хороша твоя последня сделка) и т.д. — совершенно другая история, чем институциональный трейдинг. Привыкать было тяжело, особенно по части рисков, привычка работать совсем с другими сайзами, приводила по началу к ошибкам. Я в целом не только трейдингом на свои занимаюсь, есть еще проекты. Когда еще что-то делаешь, есть хоть какая-то социализация, общение и т.д. А одному дома сидеть — наверное можно головой тронуться со временем.»

Ну и конечно рекомендую всем кто не видел отсмотреть большое интервью на три части с Тру:

Встреча клуба H2T: Григорий «true_flipper» Исаев, ч1

Встреча клуба H2T: Григорий «true_flipper» Исаев, ч2

Встреча клуба H2T: Григорий «true_flipper» Исаев, ч3

http://true-flipper.livejournal.com/478540.html

Согласен конечно с тезисом о том, что масштаб шкалы ординат значения по сути не имеет, куда важнее Gain to Pain ratio. График красивый, молодец он конечно!

Лично я могу только позавидовать такому графику — мой — зеркальное отражение вниз=) Хотя я уверен — каждый имеет именно то, что заслуживает!

Ну и текст Труфлипера:

«Пол года прошло Точнее почти уже семь месяцев. Пока с момента, как я уволился из институциональных трейдеров, мой трейдинг выглядит вот как-то так, более раннее конечно не могу показывать ничего, по неделям график...

Все инструменты пока — FORTS, в основном фьючерсы и опционы на индекс РТС, фьючерсы пока доминируют, хотя на опционах тоже кое чего поймать удалось в этом году. На глобальных рынках в следующем году начнут торговать. Хотя какие-то глобальные инструменты я и тут торгую — нефть, валюты, металлы.

Почему нет оси Y? Абсолютные значения показывать вроде моветон. А проценты конечно тоже мало что значат в отрыве от рисков, при торговле деривативами можно риск менять в очень широких пределах, терпимость к риску у каждого своя. Можно еще например взять очень большой риск на торговом счете, а рядом иметь скажем депозит/бонды на сумму в 10 раз больше по обьему, чем счет и показать на торговом счете какие-то умопомрачительные проценты, которые реально ничего не значат. Остается форма кривой эквити и прочие шарпы/сортино. Но конечно история за семь месяцев работы — это так, баловство, а не история.

Вообще конечно любые так называемые треки, кроме аудированных треков фонда какого-нить, это by definition шлак, на который особо смотреть нет смысла. При желании что угодно можно нарисовать само собой.

Торговать когда ты совсем один, в плане что нет стабильной работы (хотя конечно работа проп трейдера мне не кажется особо стабильной, тут ты всегда настолько хорош насколько хороша твоя последня сделка) и т.д. — совершенно другая история, чем институциональный трейдинг. Привыкать было тяжело, особенно по части рисков, привычка работать совсем с другими сайзами, приводила по началу к ошибкам. Я в целом не только трейдингом на свои занимаюсь, есть еще проекты. Когда еще что-то делаешь, есть хоть какая-то социализация, общение и т.д. А одному дома сидеть — наверное можно головой тронуться со временем.»

Ну и конечно рекомендую всем кто не видел отсмотреть большое интервью на три части с Тру:

Встреча клуба H2T: Григорий «true_flipper» Исаев, ч1

Встреча клуба H2T: Григорий «true_flipper» Исаев, ч2

Встреча клуба H2T: Григорий «true_flipper» Исаев, ч3

Газпром - Финансовая отчетность - 6м 2013 МСФО

- 14 декабря 2013, 23:01

- |

Компания достаточно надежная и бизнес компании приносит прибыль.

Но мы инвестируем только в недооцененный бизнес (NOPAT/EV выше 30%) и только в хороший бизнес (NOPAT/TOA выше 30%).

У Газпрома стоимость бизнеса близка к недооцененной (NOPAT/EV 26,5%), но сам бизнес не достаточно хороший (NOPAT/TOA всего 12,1%).

Иначе говоря, мы ожидаем, что акции Газпрома будут расти в долгосрочном периоде в среднем в пределах 12-26% в год, но такая доходность от инвестиций в акции для нас не является привлекательной. Поэтому мы не можем дать рекомендацию инвестировать.

Термины:

NOPAT (Net Operating Profit After Tax) — чистая операционная прибыль после учета налога (на операционную прибыль компании, в размере 20%)

EV (Enterprise Value) — стоимость бизнеса компании

TOA (Tangible Operating Assets) — стоимость материальных операционных активов.

Согласен с В.Олейником

- 14 декабря 2013, 22:47

- |

Согласен с В. Олейником по поводу заработков на бирже. Вот и расчет (уже давал его). Не мой. (взял с www.gtrasignals.ru)

Экспирация - тихо по домашнему.

- 14 декабря 2013, 22:43

- |

Не может не радовать оживление вокруг опционной тематики. На наших глазах творится история — рекордные объемы бабок в пресловутых 135 путах закапывают в землю и процесс продолжается уже на мартовских.

Даже за день до экспирации есть мягко говоря фантазеры (покупцы 145 колов и 135 и ниже путов). Первые вероятно ждут типа амнистии Ходорковского, а вторые грезят о метеоритах, да только у нас движки по 5000 п с утра за год можно пересчитать на пальцах одной руки, на такой вероятности особо не разбогатеешь.

В общем как правильно указывают старшие товарищи центральная связка переоценена, чем я и воспользовался. На вечерке продал 140 стредл на четверть депо — коллы по 400 п, путы по 1800 п, соотношение колл-пут 2:1.

Безубыток позиции 137400 — 141200.

Прибыль 1% к депо в диапазоне 138500-140700.

Прибыль 2% к депо в диапазоне 139400-140200.

Ожидаю спокойной экспирации вокруг 140. Закрывать позицию планирую начинать как всегда частями при прибыли 40% от максимальной.

А вообще грозное оружие кукла против мегашортил — рубль. В июне был рекордный объем ои на фьючах более 1.200 млн рынок подняли к экспирации укреплением рубля, сейчас таже ситуация, так что без паники все под контролем.

Даже за день до экспирации есть мягко говоря фантазеры (покупцы 145 колов и 135 и ниже путов). Первые вероятно ждут типа амнистии Ходорковского, а вторые грезят о метеоритах, да только у нас движки по 5000 п с утра за год можно пересчитать на пальцах одной руки, на такой вероятности особо не разбогатеешь.

В общем как правильно указывают старшие товарищи центральная связка переоценена, чем я и воспользовался. На вечерке продал 140 стредл на четверть депо — коллы по 400 п, путы по 1800 п, соотношение колл-пут 2:1.

Безубыток позиции 137400 — 141200.

Прибыль 1% к депо в диапазоне 138500-140700.

Прибыль 2% к депо в диапазоне 139400-140200.

Ожидаю спокойной экспирации вокруг 140. Закрывать позицию планирую начинать как всегда частями при прибыли 40% от максимальной.

А вообще грозное оружие кукла против мегашортил — рубль. В июне был рекордный объем ои на фьючах более 1.200 млн рынок подняли к экспирации укреплением рубля, сейчас таже ситуация, так что без паники все под контролем.

Три торговых дня было у меня... нет, не три. Десять!

- 14 декабря 2013, 22:40

- |

Я решил поставить рекорд по краткости в этом жанре. Я вообще не буду писать про то, чего я ем на завтрак и как я езжу на маршрутке.

Потому что я торгую фьючерс ртс на дневках. На этом контракте у меня было 5 сигналов. Из них один лось, один безубыток и три плюса. Общий профит-нетто 30800 пп. Поэтому, собственно, пять раз открылся, пять раз закрылся. Просмотр рынка и собственно торговля занимает одну минуту в день. И то в основном тратится на открытие терминала. Остальное время можно невозбранно смартлабить )))))))

Айпад, кстати, не надо. Не люблю пидо фирму эпл!

Потому что я торгую фьючерс ртс на дневках. На этом контракте у меня было 5 сигналов. Из них один лось, один безубыток и три плюса. Общий профит-нетто 30800 пп. Поэтому, собственно, пять раз открылся, пять раз закрылся. Просмотр рынка и собственно торговля занимает одну минуту в день. И то в основном тратится на открытие терминала. Остальное время можно невозбранно смартлабить )))))))

Айпад, кстати, не надо. Не люблю пидо фирму эпл!

Эназер гайд по биржевой торговле.

- 14 декабря 2013, 14:58

- |

по мотивам smart-lab.ru/blog/155810.php

1. Мамба — для инвестиций. Нет никакого смысла спекулировать акциями. А инвестиции — это вовсе не купил, держал без стопов и продал через год в ожидании нехилого профита. Инвестиции = когда ты владеешь долей, и тебе идут дивы. Цена акций тебе вообще по барабану. Это как если ты покупаешь билет на самолет — хорошо, если купил на распродаже, но это не главное. Главное чтобы летел. А то можно купить дёшево и никуда не улететь. Всё остальное — спекуляция, какой бы таймфрейм не был, хоть тыща лет. А спекуляциями всё же куда выгоднее заниматься на фьючерсах.

2. Таймфрейм имеет значение. Но вовсе не факт, что долгий тф будет лучше. Надо смотреть, насколько данный тф подходит под твою стратегию, или делать стратегию под этот тф.

3. Так называемый «интуитивный трейдинг» — прибежище психопатов и лудоманов. Они могут выиграть очень много, но чисто случайно. Зато потом закономерно всё это прощёлкают. Вывод — система это важно.

4. Эмоции - это туда же — прерогатива психопатов и лудоманов. Нормальный трейдер должен иметь примерно вот такие эмоции по поводу торговли:

( Читать дальше )

1. Мамба — для инвестиций. Нет никакого смысла спекулировать акциями. А инвестиции — это вовсе не купил, держал без стопов и продал через год в ожидании нехилого профита. Инвестиции = когда ты владеешь долей, и тебе идут дивы. Цена акций тебе вообще по барабану. Это как если ты покупаешь билет на самолет — хорошо, если купил на распродаже, но это не главное. Главное чтобы летел. А то можно купить дёшево и никуда не улететь. Всё остальное — спекуляция, какой бы таймфрейм не был, хоть тыща лет. А спекуляциями всё же куда выгоднее заниматься на фьючерсах.

2. Таймфрейм имеет значение. Но вовсе не факт, что долгий тф будет лучше. Надо смотреть, насколько данный тф подходит под твою стратегию, или делать стратегию под этот тф.

3. Так называемый «интуитивный трейдинг» — прибежище психопатов и лудоманов. Они могут выиграть очень много, но чисто случайно. Зато потом закономерно всё это прощёлкают. Вывод — система это важно.

4. Эмоции - это туда же — прерогатива психопатов и лудоманов. Нормальный трейдер должен иметь примерно вот такие эмоции по поводу торговли:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал