Избранное трейдера kedr_trade

В Сбербанке появилась возможность совершения валютно-обменных операций на Валютном рынке Московской Биржи

- 08 июля 2018, 21:30

- |

Помню года три назад от них ушел в Открытие из-за не возможности купить валюту на споту и последующего ее обналичивания, а сегодня пришла радостная новость мне на почту.

Нашел подтверждение на сайте сбера:

www.sberbank.ru/ru/person/investments/broker_service/selfinvest/currencymarket

- комментировать

- ★3

- Комментарии ( 8 )

Однажды в HFT-компании…

- 14 июня 2018, 20:32

- |

* * *

Моя личная история трейдинга, все совпадения случайны.

Я начал свою карьеру в HFT в австралийском филиале одной из крупнейших американских трейдерских компаний в качестве программиста на C++. В первый день меня встретил офис с огромными окнами с видом на сиднейскую гавань, на одном из которых было написано фломастером “< 2ms”. Это было главной задачей для дюжины разработчиков, но, пока что, не для меня. Итак...

Первоначальный шок

Один из ребят предложил идею торговли опционами на австралийской фондовой бирже (ASX), а точнее – опционными спредами и их комбинациями с обязательным хеджированием. Ему нужно было нечто, что могло бы справиться с кучей запутанных правил торговли и быть интегрировано с используемой нами торговой платформой, которая называлась Orc. Это были ранние двухтысячные и я написал для него свое решение на VB6 под Windows 2000. При этом я использовал C++, Boost и многопоточный парсер Spirit для интеграции с Orc. Последний рассчитывал биномиальные или триномиальные деревья для оценки американских опционов на бирже ASX по требованию. Для моего кода расчета цены я использовал чужой код на VBA, построчно переписанный на C++.

( Читать дальше )

лучшие посты смартлаба всех времен

- 05 мая 2018, 09:29

- |

1. Северная человека и Хаос smart-lab.ru/blog/19963.php

Отличный язык (сначала надо немного привыкнуть) и смысл тоже, в этой статье препарация трендовой торговли и Билла Вильямса, но у Человеки есть и другие интересные.

( Читать дальше )

Хочу и буду. Лабковский. Рецензия

- 09 марта 2018, 18:18

- |

Если коротко обобщить, то...

- Большинство из нас имеют покалеченную психику

- Причина: наши родители (как минимум у половины из нас отцы алкаши)

- Проявление: мы не умеем себя любить и это находит свое отражение в наших отношениях с окружающими.

- Следствие: наши дети будут такими же невротиками как и мы, т.к. мы будем вымещать на детях свои комплексы и неправильно их воспитывать.

- Что делать? Полюбить себя. Делать только то, что хочется.

- я уже в значительной степени созрел психически, но лучше осознал, что происходило со мной с 17 до 30 лет

- мне повезло с мамой, которая с одной стороны меня любила, с другой — давала мне достаточно свободы

- себя надо любить, это базис, который решает все остальные проблемы

- детей надо любить и давать им свободу

- деньги и гонка за деньгами фикция

- 90% российских мужиков одинаково забивают на детей, оправдывая это работой

- мне повезло с женой, но мой выбор тоже был не просто так

( Читать дальше )

В поисках счастья. Жажда динамики

- 06 марта 2018, 22:26

- |

Ваш покорный слуга не исключение, и ему тоже кажется, что ему надо все время чего-то добиваться, чтобы быть счастливее:)

- Жена увидела подругу или жену твоего друга на фотках в инстаграмме. Мучительная зависть...

- Кореш купил тачку. Блин, ты сразу чувствуешь себя хуже, чем он. Потому что ты тачку не купил:)) он заработал, а ты нет.

- Сосед помахал ручкой из нового мерседеса. Ты раскрыл такой рот от удивления, задумался и пошел понуро к своей старой тачке с пакетом домашнего мусора)))

- Лезешь на авито, смотришь сколько стоит, потом утешаешь себя тем, что он взял ее в кредит, ахахаа)))

- И не дай бог кто-то из вашего круга покупает себе новую квартиру или новый дом а потом еще и на новоселье тебя приглашает. Да это же торжество глумления над вашим ничтожеством! Это ж космос! Тебе еще 200 лет минимум пахать, чтобы позволить себе такое!:) Он смог, а ты танк зато прокачал до X уровня.

Не думайте, что все близкие люди и друзья будут поголовно искренне радоваться за вас, после того как вы разбогатев, купите себе новую тачку, новую хату, чемодан луи виттон и отправитесь отдыхать на бора бора.

( Читать дальше )

Подснежники с шипами

- 04 марта 2018, 12:09

- |

Ад пуст.

Все бесы здесь.

Добрый день, уважаемые читатели, рад приветствовать вас!

Рынок достаточно волатилен последние дни, кипит множество страстей: по выступлению президента, по пошлинам для металлургов, по капексам для энергетиков и многие другие. Да, это весна. И весенняя природа рынка мокрая, ветренная, простудная. С одной стороны это прекраснейшее время, наполненное важнейшими фактами, с другой стороны это период огромных переживаний, больших надежд, части из которых не суждено сбыться. Прекрасные идеи пробуждаются из-под зимней насыпи подснежниками, но с шипами. Рынок редко отдает хорошие идеи легко и дешево.

Для всех любителей сериалов уже анонсировали очередной сезон многосюжетного триллера. Нет, я не про «Миллиарды», которые действительно продолжатся с марта. Я про сериал «Дивиденды» и в этой еще более остросюжетной пьесе действующие лица начинают подниматься на сцену. Мы остановимся в антрактах, чтобы обсудить их красноречивые посылы.

( Читать дальше )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

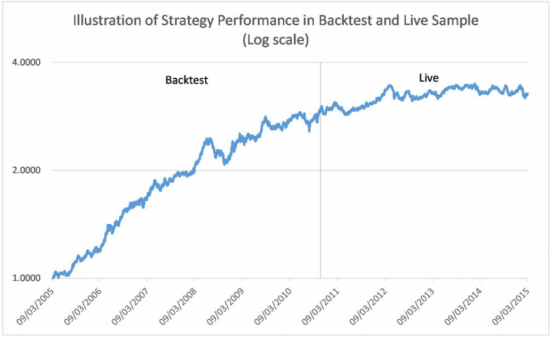

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

Лучший тренажер для интуитивной внутридневной торговли

- 21 февраля 2018, 17:37

- |

Допустим я хочу потестить свою умелку торговать внутри дня биток.

1. Нахожу тикер BTCUSD.

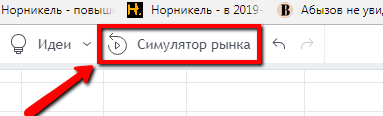

2. Нажимаем «Симулятор рынка»

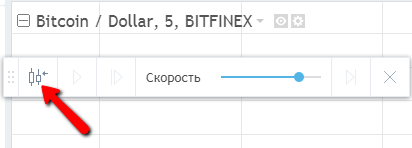

3. Берем эту кнопку и тыкаем дату на графике в прошлом, откуда начать отсчет

4. Потренируйтесь, очень эффектно. Жаль торговать симуляцию нельзя.

Я бы на месте Tradingview сделал игру наподобие

https://www.bloomberg.com/features/2015-stock-chart-trading-game/

1. выбираешь инструмент и таймфрейм (опционально инструмент можно случайным делать)

2. игра сама выбирает место в прошлом куда тебя отправить

3. ну и тыкаешь купить продать и онлайном наблюдаешь результат

хз, может оно уже сделано? Слишком очевидно чтобы это не сделать.

Как и обещал ГРААЛЬ от знакомого трейдера. Часть 2. Идеология рынка.

- 13 февраля 2018, 17:08

- |

Большинство на рынке теряет деньги.

Это факт, закон рынка и неопровержимая статистика.

Логическое следствие 1: «Искать причину движения цены надо не в производных прошлых цен, а в структуре позиций, занятых разными группами игроков.»

Логическое следствие 2: Поэтому смысл всего рыночного анализа сводится к тому, что нужно определить в какую сторону открыто «большинство» и на каких уровнях в текущий момент.

Логическое следствие 3: «Большинство» — это слабые деньги. Потому как они всегда проигрывают сильным деньгам, т.е. меньшинству.

Логическое следствие 4: Если предположить, что «большинство» направленно может открыть свои позиции, что на ценовых пиках и происходит, то мы вынуждены признать что всегда есть некий «контрагент толпы». Более того, если 95-99% трейдеров по статистике проигрывали и будут проигрывать, то соот-но есть некая прослойка в 1-5%, которая всегда принимает выигрыш. Деньги ведь никуда не деваются, а только перераспределяются между участниками. Далее, следуя логике, общее число денежных ср-в у меньшинства (1-5%) больше, чем «толпы».

( Читать дальше )

Как и обещал ГРААЛЬ от знакомого трейдера. Держите пользуйтесь.

- 12 февраля 2018, 16:49

- |

Первое и самое главное: сначала определить баланс рынка. В какую сторону торговать).

Мы не входим ни по каким формациям в шорт в зоне бычьего перевеса и не покупаем ни от каких поддержек в зонах медвежьего перевеса.

Если определить баланс на рынке в торгуемой зоне затруднительно – мы пропускаем сигналы.

Что нужно учитывать при определении текущего баланса?

1) В какую сторону пирамидятся уровни.

Если поддержки отменяем, сопротивления тестируем – рынок медвежий

Если сопротивления отменяем, поддержки тестируем – рынок бычий.

Баланс на рынке не может измениться пока сохраняется данная тенденция.

Примечание – баланс может поменять образование мощной консолидации (пилы) из которой может быть

непредсказуемый выход. Признаки пилы: цена начинает возвращаться и в локальные поддержки и в локальные сопротивления.

Защищенные зоны на часовике внутри диапазона дневной пилы очень быстро теряют свою силу (особенно при подходе цены к противоположной стороне пилы))).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал