SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера katasma

16.11 стратегии Александра Герчика (рынок РФ)(ВИДОС..)

- 17 ноября 2011, 13:28

- |

Может кому интересно..? Вебинар от16 ноября, который провёл Александр Герчик, был посвящен работе на российском фондовом рынке. Герчик рассказывал о своём подходе, отвечал на вопросы слушателей.

ВСЕМ ПРИЯТНОГО ПРОСМОТРА..

ВСЕМ ПРИЯТНОГО ПРОСМОТРА..

- комментировать

- ★49

- Комментарии ( 12 )

Перевод статьи: 8 причин почему не стоит заниматься дейтрейдингом.

- 16 ноября 2011, 21:46

- |

Это перепост с http://blogstocks.ru/blog/

Понравился текст, в целом согласен с ним. Конечно, для сМарт-Лаба, где 95% трейдеров торгуют внутри дня и одним инструментом фРТС может будет отторжение, но все же, сами себя не обманывайте. Я сейчас внутри дня не торгую, не получается, и хорошо, а то целыми днями сидеть перед монитором, тоже не гуд...

«Каждый хочет быть дейтрейдером. Позвольте мне рассказать вам про свои лучшие дни. Вы садитесь за свою торговую систему в 10:00. Вы ваша система подсказывает вам хорошие уровни, вы сразу же выставляете ордера и делаете серию быстрых входов по самым горячим акциям на рынке. К 10:45, вы не без оснований предполагаете, что самые интересные входы на сегодня вами сделаны и смотите на профит в $ 1800 день и радуетесь. Еще лучше те, истории людей, которые снимали 3000 $ от своих кредитных карт и «18 месяцев спустя имели $ 25,351,011.45 в банке!» В первый день я решил, что я выбераю путь дейтрейдера, это было 18 мая 2001 г. Я был очень взволнован, я даже не мог нормально спать по ночам. Это было невероятно то, сколько денег я собирался сделать.

( Читать дальше )

Понравился текст, в целом согласен с ним. Конечно, для сМарт-Лаба, где 95% трейдеров торгуют внутри дня и одним инструментом фРТС может будет отторжение, но все же, сами себя не обманывайте. Я сейчас внутри дня не торгую, не получается, и хорошо, а то целыми днями сидеть перед монитором, тоже не гуд...

«Каждый хочет быть дейтрейдером. Позвольте мне рассказать вам про свои лучшие дни. Вы садитесь за свою торговую систему в 10:00. Вы ваша система подсказывает вам хорошие уровни, вы сразу же выставляете ордера и делаете серию быстрых входов по самым горячим акциям на рынке. К 10:45, вы не без оснований предполагаете, что самые интересные входы на сегодня вами сделаны и смотите на профит в $ 1800 день и радуетесь. Еще лучше те, истории людей, которые снимали 3000 $ от своих кредитных карт и «18 месяцев спустя имели $ 25,351,011.45 в банке!» В первый день я решил, что я выбераю путь дейтрейдера, это было 18 мая 2001 г. Я был очень взволнован, я даже не мог нормально спать по ночам. Это было невероятно то, сколько денег я собирался сделать.

( Читать дальше )

Майк Лундгрен – трейдер крупной рогатой скотины :)

- 16 ноября 2011, 20:56

- |

Перевод делал сам. Майк Лундгрен Майк Лундгрен является единственным трейдером, кому удалось выиграть Чемпионат мира по торговле фьючерсами три раза. Майк победил со 176% прибыли в 1989 году, 244% прибыли в 1990 году и 212% в 1992 году. После окончания с отличием Университета штата Вашингтон в 1982 году в области делового администрирования, Майк сдал экзамен на сертифицированного бухгалтера с первой попытки. Он устроился на работу в бухгалтерскую фирму «Большая восьмерка» в Сиэтле. После трех лет в Сиэтле, он получил возможность инвестировать вместе со своим отцом и братом и вошел в 30-ку крупнейших операторов по кормлению крупного рогатого скота в Соединенных Штатах. В этот период он начал изучать фьючерсный рынок рогатого скота. Он начал с хеджирования с медленным переходом к спекуляциям. Майк вспоминает: «Вскоре я понял, что на фьючерсных рынках можно делать гораздо больше денег". Он чувствовал себя уверенно, поэтому решил принять участие в Чемпионате мира по трейдингу в 1989 году. «Это оказалось одним из лучших решений, которые я когда-либо делал». Заняв первое место, он стал советником по торговле товарами. «Я действительно хорошо чувствовал рынок рогатого скота в то время». Он выиграл этот конкурс снова в 1990 и 1992 гг. Майк был избран президентом Ассоциации по кормлению рогатого скота штата Вашингтон в 1993 году. Майк стал президентом и основным владельцем поля для гольфа в штате Вашингтон в 1996 году. Это поле в журнале для гольфа «Golf Digest» оценивается в 4,5 звезды и имеет наивысший рейтинг в штате Вашингтон. Страсть Майка к торговле фьючерсами вернулась. Он собирался принять участие в Чемпионате мира по трейдингу в 2010, в основном торгуя на рынках крупного рогатого скота. Оригинал: www.worldcupadvisor.com/AdvisorProfile/Advisor.aspx?ID=28 Статьи о трейдерах Европы и Америки: 1. Андреа Ангер (Andrea Unger) трейдер-победитель smart-lab.ru/blog/23439.php 2. Брэйди Престон – молодой трейдер-меценат smart-lab.ru/blog/23656.php 3. Майк Лундгрен – трейдер крупной рогатой скотины smart-lab.ru/blog/24091.php

Ценная подборка №18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

- 16 ноября 2011, 20:15

- |

Есть много разных версий, насчет того, какого размера должен быть предельный убыток, но большинство предпочитают использовать 2% стоп. То есть выходить из убыточной позиции, как только цена опустилась на 2% ниже цены покупки. Строго говоря, это не самый эффективный метод расчета стоп-лосса, но он может спасти от разорения большинство трейдеров. говоря «трейдеров», я не имею в виду людей, обожающих увеличивать убыточные позиции. Их не спасет ничто, и их разорение это всего лишь вопрос времени.

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

"Горе от ума" или как логика и ум мешают в трейдинге!

- 15 ноября 2011, 20:37

- |

Всем добрый вечер! ;)

Хочу озвучить и в последующем разобрать одну «КЛЮЧЕВУЮ» проблему в трейдинге! (естественно только со своей точки зрения)! ;)

Эту проблему можно назвать по разному, или же разделить ее на три состовляющие, на которые каждый трейдер смотрит по своему:

— первое название это «свое мнение»;

— второе название это «логика»;

— третье название это «убежденность в чём либо при торговле на ФР».

И так разбираем по порядку:

1. Многие могут сказать якобы «свое мнение» обязательно должно быть и без него никуда, потому как если сам не будешь анализировать ситуацию а слушать вездесущих гуру и/или аналитиков — неизбежный игог «слив» ДЕПО! Все верно, НО здесь как говориться не об этом! Я подразумиваю под понятием «свое мнение» как раз наоборот, т.е. «Все нихрена не понимают/не знают, короче один Я Д, Артаньян» данная позиция приводит к обманыванию самого себя (!) и как следствие составляющая №3 «КЛЮЧЕВОЙ» проблемы (убежденность в чём либо при торговле на ФР)! Но самое парадоксальное в этой ситуации, что решения данной проблемы на начальном периоде НЕТ (!!!) эта проблема решается сама собой по истечению определенного времени (т.е. с опытом)! ;)

( Читать дальше )

Хочу озвучить и в последующем разобрать одну «КЛЮЧЕВУЮ» проблему в трейдинге! (естественно только со своей точки зрения)! ;)

Эту проблему можно назвать по разному, или же разделить ее на три состовляющие, на которые каждый трейдер смотрит по своему:

— первое название это «свое мнение»;

— второе название это «логика»;

— третье название это «убежденность в чём либо при торговле на ФР».

И так разбираем по порядку:

1. Многие могут сказать якобы «свое мнение» обязательно должно быть и без него никуда, потому как если сам не будешь анализировать ситуацию а слушать вездесущих гуру и/или аналитиков — неизбежный игог «слив» ДЕПО! Все верно, НО здесь как говориться не об этом! Я подразумиваю под понятием «свое мнение» как раз наоборот, т.е. «Все нихрена не понимают/не знают, короче один Я Д, Артаньян» данная позиция приводит к обманыванию самого себя (!) и как следствие составляющая №3 «КЛЮЧЕВОЙ» проблемы (убежденность в чём либо при торговле на ФР)! Но самое парадоксальное в этой ситуации, что решения данной проблемы на начальном периоде НЕТ (!!!) эта проблема решается сама собой по истечению определенного времени (т.е. с опытом)! ;)

( Читать дальше )

Ценная подборка №16. Перепутал, жадность, страх

- 14 ноября 2011, 14:38

- |

«Биржевой курс зависит от того, кого на данный момент больше: акций или идиотов.»

Андре Костолани

№1

В октябре 2002 года сотрудник Bear Stearns перепутал миллионы и миллиарды, выставив заявку на продажу $4 млрд вместо спущенной сверху заявки на $4 млн. Конфуз приключился всего за 20 минут до закрытия биржи, однако масштабной катастрофы удалось избежать. Сотрудники NYSE смогли отменить значительную часть сделок еще до их окончательного подтверждения. «Лишних» акций оказалось продано «всего» на $622 млн. Bear Stearns заявил, что ошибка не сказалась на его финансовом положении.

№2

Рекордные убытки принесла ошибка трейдера японской компании Mizuho Securities, совершенная в декабре 2005 года. Трейдер спровоцировал обвал на токийской фондовой бирже, перепутав цены и количество продаваемых бумаг. Получив заказ на продажу одной акции рекрутинговой компании J-Com, разместившей накануне акции по цене 610 000 иен за штуку, он выставил заявку на продажу 610 000 акций по цене 1 иена. Ущерб Mizuho Securities составил $341 млн. Ошибка вызвала хаос на рынке и обвал индекса Nikkei, а руководство Токийской фондовой биржи через две недели ушло в отставку. Система приняла заказ на продажу большего количества акций, чем было размещено на рынке компанией.

( Читать дальше )

Андре Костолани

№1

В октябре 2002 года сотрудник Bear Stearns перепутал миллионы и миллиарды, выставив заявку на продажу $4 млрд вместо спущенной сверху заявки на $4 млн. Конфуз приключился всего за 20 минут до закрытия биржи, однако масштабной катастрофы удалось избежать. Сотрудники NYSE смогли отменить значительную часть сделок еще до их окончательного подтверждения. «Лишних» акций оказалось продано «всего» на $622 млн. Bear Stearns заявил, что ошибка не сказалась на его финансовом положении.

№2

Рекордные убытки принесла ошибка трейдера японской компании Mizuho Securities, совершенная в декабре 2005 года. Трейдер спровоцировал обвал на токийской фондовой бирже, перепутав цены и количество продаваемых бумаг. Получив заказ на продажу одной акции рекрутинговой компании J-Com, разместившей накануне акции по цене 610 000 иен за штуку, он выставил заявку на продажу 610 000 акций по цене 1 иена. Ущерб Mizuho Securities составил $341 млн. Ошибка вызвала хаос на рынке и обвал индекса Nikkei, а руководство Токийской фондовой биржи через две недели ушло в отставку. Система приняла заказ на продажу большего количества акций, чем было размещено на рынке компанией.

( Читать дальше )

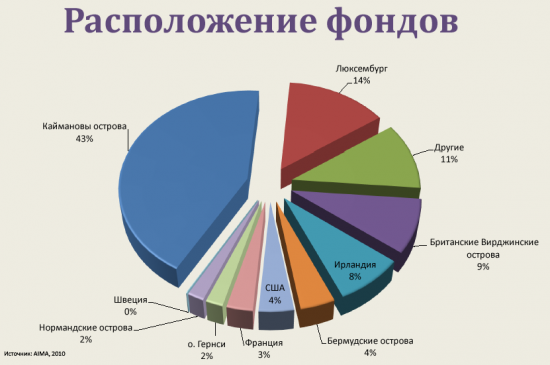

Хедж-фонды.

- 13 ноября 2011, 17:55

- |

Начинаю цикл статей, посвященных хедж фондам.

Пожелания пишите в комментах.

Хедж-фонд (англ. hedge fund) — это частный, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию инвестиционный фонд, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим. Отличаются особой структурой вознаграждения за управление активами.

.

( Читать дальше )

Простота и сложность трейдинга (цитаты)

- 12 ноября 2011, 08:44

- |

Сложность трейдинга лежит не в сфере концепций, а в их применении. Достаточно легко научиться правильным шагам в трейдинге. Сложно применять преподанные уроки на практике.

КуртисФейс «Путь черепах»

Большинство торговых систем просты. Они торгуют с долгосрочными трендами. Они позволяют прибыли расти. Они пресекают убытки. Они хорошо управляют риском. У них небольшие дневные колебания капитала. Они похожи на бизнес.

Эд Сейкота «Торговое племя».

Сделай так просто, как возможно, но не проще этого.

А.Эйнштейн

КуртисФейс «Путь черепах»

Большинство торговых систем просты. Они торгуют с долгосрочными трендами. Они позволяют прибыли расти. Они пресекают убытки. Они хорошо управляют риском. У них небольшие дневные колебания капитала. Они похожи на бизнес.

Эд Сейкота «Торговое племя».

Сделай так просто, как возможно, но не проще этого.

А.Эйнштейн

FAQ. Дилеры и брокеры. В чем разница?

- 09 ноября 2011, 12:34

- |

Незнание точного определения терминов вызывает ожесточенные споры у людей, которые пытаются освоить профессию трейдера. Здесь я попытаюсь вкратце определить два понятия на рынке «Брокер» и «Дилер». Информация, изложенная ниже, не претендует на полноту описания.

1. Биржевой брокер — финансовый посредник, занимающийся куплей-продажей ценных бумаг (фьючерсных контрактов, опционов) за счет и по поручению клиента. Брокер, выполняющий поручения клиентов, должен быть официально зарегистрирован биржей. Биржевой брокер:

— не становится собственником ценных бумаг (фьючерсных контрактов, опционов);

— получает за работу комиссионные;

— обязан предоставить клиенту лучшее исполнение (лучшую цену) поручения (ордера или приказа) на бирже, согласно правилам исполнения ордера (приказа).

2. Дилер

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал