SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера java

Овцы (Стадо баранов) - Части 1-2 - (в переводе от crambe12books)

- 08 сентября 2014, 19:12

- |

Здравствуйте, коллеги трейдеры.

-

Продолжаю публикацию отдельных глав, своей новой переводной работы по теме Чтение ленты. В моей интерпретации этот Учебный материал был назван – «ES – Когда входить в сделку».

-

В предыдущих топиках мы с Вами рассмотрели особенности Модели ликвидности от

( Читать дальше )

-

Продолжаю публикацию отдельных глав, своей новой переводной работы по теме Чтение ленты. В моей интерпретации этот Учебный материал был назван – «ES – Когда входить в сделку».

-

В предыдущих топиках мы с Вами рассмотрели особенности Модели ликвидности от

( Читать дальше )

- комментировать

- 682 | ★25

- Комментарии ( 0 )

С Днем финансиста!

- 08 сентября 2014, 17:43

- |

Словарь финансиста:

А

Адский босс – 1. менеджер высшего звена; 2. олигарх; 3. одобрительный отзыв о человеке.

Андроид – негибкий, прямолинейно действующий человек, механистически выполняющий заранее данную начальством установку. Он полнейший андроид.

Апельсин – человек, фиктивно управляющий чьей-то компанией.

Арбуз – см. Ярд.

Аутстандинг – какой-то невыясненный вопрос. Часто используется с ишью (см.).

Б

Бабушки I – конечные потребители газа.

Бабушки II: делать что-л. бабушками – делать вручную, обычно с привлечением низкооплачиваемой рабсилы. Заказывать такие папки в типографии дорого, так что будем клеить бабушками – наймем студентов

Бакинские – американские рубли, доллары США (от слова бакс). 100 бакинских.

Балкончик: вечно беременный балкончик – отдел продаж, где преимущественно трудятся девушки.

( Читать дальше )

А

Адский босс – 1. менеджер высшего звена; 2. олигарх; 3. одобрительный отзыв о человеке.

Андроид – негибкий, прямолинейно действующий человек, механистически выполняющий заранее данную начальством установку. Он полнейший андроид.

Апельсин – человек, фиктивно управляющий чьей-то компанией.

Арбуз – см. Ярд.

Аутстандинг – какой-то невыясненный вопрос. Часто используется с ишью (см.).

Б

Бабушки I – конечные потребители газа.

Бабушки II: делать что-л. бабушками – делать вручную, обычно с привлечением низкооплачиваемой рабсилы. Заказывать такие папки в типографии дорого, так что будем клеить бабушками – наймем студентов

Бакинские – американские рубли, доллары США (от слова бакс). 100 бакинских.

Балкончик: вечно беременный балкончик – отдел продаж, где преимущественно трудятся девушки.

( Читать дальше )

Теория, тесты системы на истории и суровая реальность .. прошло полтора месяца

- 07 сентября 2014, 23:01

- |

Всем привет.

После долгих поисков стабильно работающих алгоритмов для торговли фьючерсом РТС остановился на простом и устойчивом подходе — работать на пробой диагональных уровней поддержки/сопротивления. На тестах при определенных параметрах, данный алгоритм давал почти 100-кратное отношение прибыли к возможным просадкам.

В конце июля (где-то 22 числа) оставил окончательный вариант системы работать и уехал в отпуск.

В отпуске несколько раз заглядывал на свой счёт — и видел просадку… был немного удивлен… ведь система оттестирована на истории почти за 6 лет, и просадка на тестах не первышала 10% от счета… а тут вижу что уже больше… причём сразу после запуска… на первых же реальных данных как-то не фортит и всё тут… решил, что не буду выключать робота… убил на него почти год, законы статистики должны работать… ну не может так быть… чтобы то, что легко рвёт рынок на протяжинии 6-ти лет вдруг начало резко сливать…

( Читать дальше )

После долгих поисков стабильно работающих алгоритмов для торговли фьючерсом РТС остановился на простом и устойчивом подходе — работать на пробой диагональных уровней поддержки/сопротивления. На тестах при определенных параметрах, данный алгоритм давал почти 100-кратное отношение прибыли к возможным просадкам.

В конце июля (где-то 22 числа) оставил окончательный вариант системы работать и уехал в отпуск.

В отпуске несколько раз заглядывал на свой счёт — и видел просадку… был немного удивлен… ведь система оттестирована на истории почти за 6 лет, и просадка на тестах не первышала 10% от счета… а тут вижу что уже больше… причём сразу после запуска… на первых же реальных данных как-то не фортит и всё тут… решил, что не буду выключать робота… убил на него почти год, законы статистики должны работать… ну не может так быть… чтобы то, что легко рвёт рынок на протяжинии 6-ти лет вдруг начало резко сливать…

( Читать дальше )

ДЛЯ ПРОФЕССИОНАЛОВ И НЕ ТОЛЬКО...!

- 07 сентября 2014, 09:12

- |

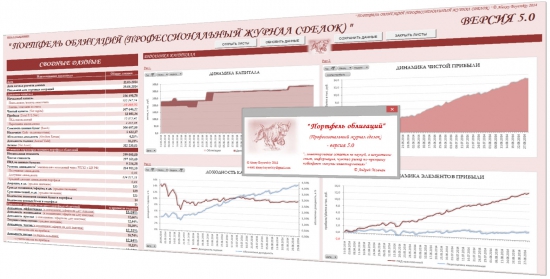

Наблюдая за тем, как исчезает в России понятие — «накопительной пенсионной системы», хотел бы предложить всем, неравнодушным к своему будущему, обратить внимание на предлагаемый мной инструмент относительно безопасного увеличения своего капитала, -

«ПОРТФЕЛЬ ОБЛИГАЦИЙ (ПРОФЕССИОНАЛЬНЫЙ ЖУРНАЛ СДЕЛОК)»

Конечно, у каждого из нас, свое отношение к риску и доходности, поэтому данный инструмент подойдет тем, кто уже разобрался в своих предпочтениях и занимает в этих вопросах умеренно сдержанную позицию. А также для тех, кто понимает природу сложного процента! :-)

( Читать дальше )

«ПОРТФЕЛЬ ОБЛИГАЦИЙ (ПРОФЕССИОНАЛЬНЫЙ ЖУРНАЛ СДЕЛОК)»

Конечно, у каждого из нас, свое отношение к риску и доходности, поэтому данный инструмент подойдет тем, кто уже разобрался в своих предпочтениях и занимает в этих вопросах умеренно сдержанную позицию. А также для тех, кто понимает природу сложного процента! :-)

( Читать дальше )

Опционный квартирник: Сергей Долинин - опционная стратегия фонда

- 05 сентября 2014, 11:45

- |

Вчера посетил опционный квартирник (пре-НОК8), который устраивали:

Вчера было три выступления:

Ну во-первых, кто такой Сергей Долинин?

Фейсбук: https://www.facebook.com/serdolinin

Сергей из Нижнего Новгорода. В 2007 работал сейлзом в Тройке. Говорит, продавали фигню всякую клиентам, на которой люди теряли деньги, а брокер получал комиссионные. Изучал продукты, которые продавал. Так дошел до опционов. Первый успешный трейд в 2011. Сначала продавал дальние путы и коллы, потом перекрывался если начинало расти. Привлек деньги (>10 млн руб), написали робота, начали зарабатывать по 3 млн руб в мес. Первый неприятный сюрприз — пила на страйке. Потеряли за день 400 тыс руб, поняли что что-то не так. Но ни разу много не слили.

Начали делать дельта-нейтральные вещи. Пошли на американский рынок. Начали покупать и продавать волатильность дельта-нейтрально. Продали волу по трежерям по иене, и т.п. Смотрели IV graph и продавали экстремумы.

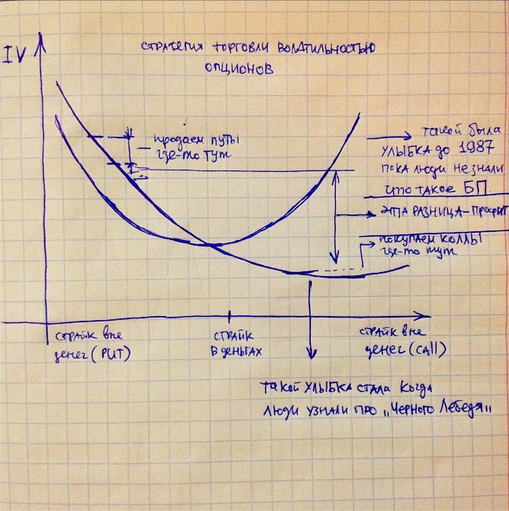

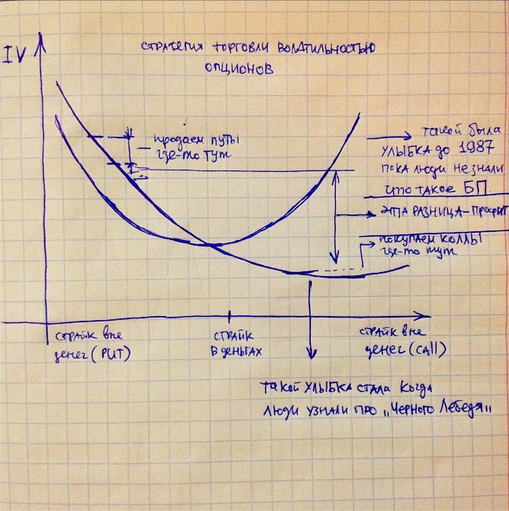

Потом начали торговать SKEW — наклон (искривление) улыбки.

основная идея следующая:

Идея в том, что после того, как случился условно говоря БП в 1987 улыбка стала ассиметричной, и люди стали бояться "черных лебедей", поэтому путы стали дороже колов. Если предположить, что БП не будет, то продавая дорогой пут и покупая дешевый колл можно потихонечку жить)

Данная стратегия приносит 1,3-1,5% в месяц в долларах.

Но зато самый большой убыточный день -18%:)))

Поэтому было принято решение хеджировать страту покупкой ВИКСа.

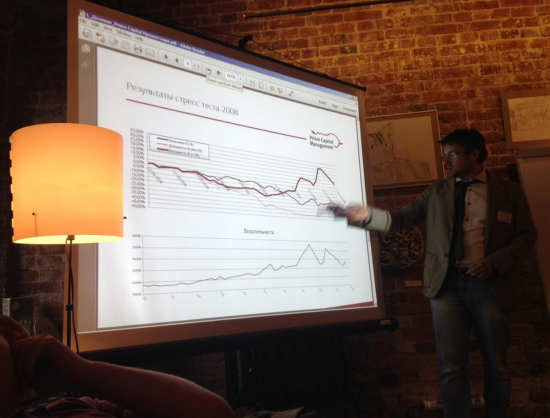

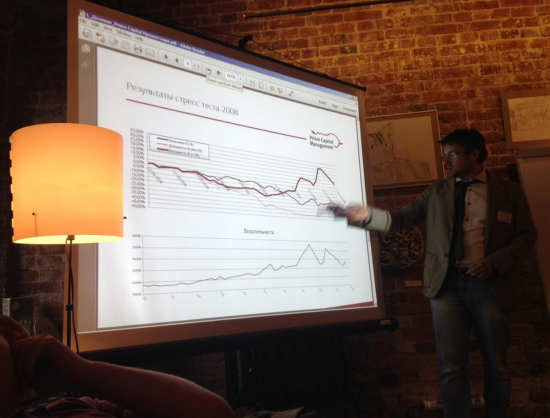

Это стресс-тест хеджирования стратегии в сентябре-октябре 2008 (период большого БП))

Основной нюанс страты — как правильно описать улыбку волатильности математически.

Чтобы страта работала, нужно $120 тыс, под ГО 50%.

А вот бурное обсуждение с участием Каленковича, Ильи Архимова и Сергея Васильева:

Напомню, что Каленкович, Илья Алхимов примут участие в опционном столе на конференции смартлаба.

Сергей Васильев примет участие в столе алготрейдеров нашей конференции.

Конференция смартлаба 20 сентября: http://confa.smart-lab.ru/

Народная опционная конференция НОК-8 состоится 4 октября

- при поддержке Школы Срочного Рынка, Алексей Буренин

- организатор — Алина Ананьева

- модератор: Илья Алхимов (Kreedex,13insiders)

Вчера было три выступления:

- Сергей Долинин

- Антон Белозеров

- Илья Бутурлин

Ну во-первых, кто такой Сергей Долинин?

Фейсбук: https://www.facebook.com/serdolinin

Сергей из Нижнего Новгорода. В 2007 работал сейлзом в Тройке. Говорит, продавали фигню всякую клиентам, на которой люди теряли деньги, а брокер получал комиссионные. Изучал продукты, которые продавал. Так дошел до опционов. Первый успешный трейд в 2011. Сначала продавал дальние путы и коллы, потом перекрывался если начинало расти. Привлек деньги (>10 млн руб), написали робота, начали зарабатывать по 3 млн руб в мес. Первый неприятный сюрприз — пила на страйке. Потеряли за день 400 тыс руб, поняли что что-то не так. Но ни разу много не слили.

Начали делать дельта-нейтральные вещи. Пошли на американский рынок. Начали покупать и продавать волатильность дельта-нейтрально. Продали волу по трежерям по иене, и т.п. Смотрели IV graph и продавали экстремумы.

Потом начали торговать SKEW — наклон (искривление) улыбки.

основная идея следующая:

Идея в том, что после того, как случился условно говоря БП в 1987 улыбка стала ассиметричной, и люди стали бояться "черных лебедей", поэтому путы стали дороже колов. Если предположить, что БП не будет, то продавая дорогой пут и покупая дешевый колл можно потихонечку жить)

Данная стратегия приносит 1,3-1,5% в месяц в долларах.

Но зато самый большой убыточный день -18%:)))

Поэтому было принято решение хеджировать страту покупкой ВИКСа.

Это стресс-тест хеджирования стратегии в сентябре-октябре 2008 (период большого БП))

Основной нюанс страты — как правильно описать улыбку волатильности математически.

Чтобы страта работала, нужно $120 тыс, под ГО 50%.

А вот бурное обсуждение с участием Каленковича, Ильи Архимова и Сергея Васильева:

Напомню, что Каленкович, Илья Алхимов примут участие в опционном столе на конференции смартлаба.

Сергей Васильев примет участие в столе алготрейдеров нашей конференции.

Конференция смартлаба 20 сентября: http://confa.smart-lab.ru/

Народная опционная конференция НОК-8 состоится 4 октября

Древо знаний трейдера и алготрейдера. Версия 2.0 Часть 1

- 04 сентября 2014, 17:19

- |

Этот пост написан в попытке систематизировать области знания необходимые к изучению трейдеру, алготрейдеру и для того, чтобы люди понимали масштаб задачи, прежде чем решат вступить на этот путь.

Это пост является органичным развитием и эволюцией идей описанных в этой (http://smart-lab.ru/blog/155908.php) и этой(http://smart-lab.ru/blog/159151.php) статьях, хоть и несёт в себе законченную мысль.

Все области знаний описанные ниже не обязательны к изучению. Из комбинации этих знаний и их качества и складывается успешный трейдер, а потом и алготрейдер. И, конечно же, количество знаний влияет на итоговую equityтрейдера, но, к сожалению, зависимость эта вовсе не линейна.

Структура статьи:

( Читать дальше )

Это пост является органичным развитием и эволюцией идей описанных в этой (http://smart-lab.ru/blog/155908.php) и этой(http://smart-lab.ru/blog/159151.php) статьях, хоть и несёт в себе законченную мысль.

Все области знаний описанные ниже не обязательны к изучению. Из комбинации этих знаний и их качества и складывается успешный трейдер, а потом и алготрейдер. И, конечно же, количество знаний влияет на итоговую equityтрейдера, но, к сожалению, зависимость эта вовсе не линейна.

Структура статьи:

( Читать дальше )

позорно отторговал день (((

- 03 сентября 2014, 20:09

- |

с утра сам себе рабочий комп сломал… пока ездил на горбушку чинился, шорт по сберу и лонг по бакс рублю дали -150к убытку вместо 150к профита

вообще отвратительно торгуется в этом году...

упустил -250к на глюках айти в марте + на шипе при смене контракта си из-за непоставленной галки проеп -50к… + в прошлую пятницу забыл оплатить инет и уехал в питер -50к… сегодняшний попадос -150к… еще по-мелочи -100к на всяких мутных багах… вообщем проепано -600к чисто на глюках...

если учесть еще заплаченные комиссы -300к… и порезанных лосей в инвестиционной позе -200к ,

то совсем хилая торговля… половина набитого ботами профита за 2014г проипалась просто так… из-за человеческого фактора…

а в плане движняков год хорший...

вообще отвратительно торгуется в этом году...

упустил -250к на глюках айти в марте + на шипе при смене контракта си из-за непоставленной галки проеп -50к… + в прошлую пятницу забыл оплатить инет и уехал в питер -50к… сегодняшний попадос -150к… еще по-мелочи -100к на всяких мутных багах… вообщем проепано -600к чисто на глюках...

если учесть еще заплаченные комиссы -300к… и порезанных лосей в инвестиционной позе -200к ,

то совсем хилая торговля… половина набитого ботами профита за 2014г проипалась просто так… из-за человеческого фактора…

а в плане движняков год хорший...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал