SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера ignat

Теория и практика мировой финансовой перезагрузки. В чем пережить крах доллара?

- 22 октября 2014, 12:21

- |

Данная статья представляет собой обзор текущей ситуации мирового финансового кризиса, находящегося в терминальной стадии долгового пузыря. Я постараюсь дать некий ликбез для людей далеких от финансовых и экономических материй, и объяснить, что происходит с пирамидой госдолга США, для чего и как манипулируют ценами на драгметаллы, как Китай и БРИКС пытаются взять контроль над неизбежной перезагрузкой мировой финансовой системы и как простому крестьянину в этой сложной ситуации не потерять ни копейки из трудом нажитых сбережений.

Перво-наперво, я не буду делать секрета из источников. Я не располагаю инсайдерской информацией и не состою в тайных ложах и кулуарных элитарных клубах. Я единственно мониторю обычные экономические и финансовые новости, плюс все из тех открытых источников, что есть в сети, что может указывать на слухи и сплетни циркулирующие среди инсайдеров Уолл Стрита и Лондон Сити, а именно, альтернативный финансовый блог Zerohedhe, рассылка Hat Trick Letter от Джима Уилли, сайт roguemoney.net, который ведет некий инсайдер Уолл Стрита под ником «V» The Guerilla Economist, наводки от трейдеров Gregory Mannerino и Dex The Vulcan Report, баптистского пастора Линдси Уилльямса, который в свое время предсказал со ссылкой на своих друзей-инсайдеров падение цены нефти со $150 до $40, и других подобных персонажей.

У каждого есть история верных предсказаний и промахов, возможно, что кто-то, имеющий серьезный финансовый инсайд, посмеется над такими «источниками», но я сам прекрасно отдаю себе отчет в том, что опираясь на такую информацию нельзя делать точные прогнозы, но, все же, мониторя слухи, и сопоставляя их с происходящем в реальном финансово-экономическом мире, Вася из сети может получить некий вполне годный для неинсайдера общий абрис происходящего.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 22 )

Исследование стратегии, покупка стрэдла. Временные характеристики опциона.

- 16 октября 2014, 03:14

- |

Продолжение цикла статей про исследование стратегии, покупка стрэдла.

Перед тем как улучшать нашу систему посмотрим на временные характеристики опциона. Для начинающих опционщиков думаю будет полезно.

Для этого я взял сентябрьский квартальный опцион (можно было любой другой взять, смысл не изменится). Так как в данный момент нас интересуют временные характеристики, то соответственно волатильность и цена не должны меняться. Просто скопируем волотильность и цену фьючерса взятую с первого дня опциона на весь период жизни опциона. Посмотрим чего получилось, в дальнейшем все расчеты для одного опциона на индекс РТС.

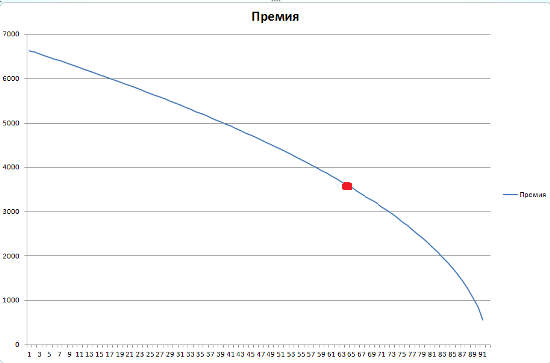

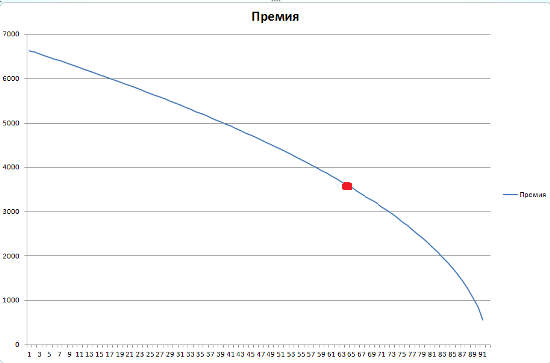

1. Премия опциона.

Видно, что премия опциона потихоньку уменьшается со временем. Причем чем ближе к экспирации тем быстрее премия уменьшается. Точкой я отметил, где премия цены опциона теряет половину, это гдето 64 день. Получается, что опцион теряет половину своей цены примерно за 70% своей жизни и в остальных 30% своей жизни теряет остальную половину. Это так для общего развития, на самом деле меня интересуют другие три товарища, это тетта, гамма и вега, по другому греки.

( Читать дальше )

Перед тем как улучшать нашу систему посмотрим на временные характеристики опциона. Для начинающих опционщиков думаю будет полезно.

Для этого я взял сентябрьский квартальный опцион (можно было любой другой взять, смысл не изменится). Так как в данный момент нас интересуют временные характеристики, то соответственно волатильность и цена не должны меняться. Просто скопируем волотильность и цену фьючерса взятую с первого дня опциона на весь период жизни опциона. Посмотрим чего получилось, в дальнейшем все расчеты для одного опциона на индекс РТС.

1. Премия опциона.

Видно, что премия опциона потихоньку уменьшается со временем. Причем чем ближе к экспирации тем быстрее премия уменьшается. Точкой я отметил, где премия цены опциона теряет половину, это гдето 64 день. Получается, что опцион теряет половину своей цены примерно за 70% своей жизни и в остальных 30% своей жизни теряет остальную половину. Это так для общего развития, на самом деле меня интересуют другие три товарища, это тетта, гамма и вега, по другому греки.

( Читать дальше )

План Китая по уничтожению доллара

- 08 октября 2014, 10:20

- |

Сейчас в мире происходят серьезные геополитические процессы, которые могут серьезно поменять расклад сил в мире в следующие несколько лет.

Принято считать, что основным инициатором всех подобных действий являются США, но на самом деле не только они. Одной из важных тем уже достаточно давно являются попытки Китая создать на базе Шанхайской биржи золота своего рода центр по формированию рынка этого металла, пишет издание zerohedge.

Статистик и экономист Джим Вилли считает, что Китай хочет взять под контроль весь оборот золота подальше от американской биржи Comex, а затем устроить валютную перезагрузку за счет резкого изменения цены на золото.

По мнению эксперта, в обозримой перспективе китайцы увеличат текущую стоимость золота как минимум в два раза, что в свою очередь будет иметь разрушительное последствие на рынок деривативов на Comex, где сейчас стоимость золота искусственно занижается с целью защиты доллара. Графике ниже это наглядно демонстрирует.

( Читать дальше )

Принято считать, что основным инициатором всех подобных действий являются США, но на самом деле не только они. Одной из важных тем уже достаточно давно являются попытки Китая создать на базе Шанхайской биржи золота своего рода центр по формированию рынка этого металла, пишет издание zerohedge.

Статистик и экономист Джим Вилли считает, что Китай хочет взять под контроль весь оборот золота подальше от американской биржи Comex, а затем устроить валютную перезагрузку за счет резкого изменения цены на золото.

По мнению эксперта, в обозримой перспективе китайцы увеличат текущую стоимость золота как минимум в два раза, что в свою очередь будет иметь разрушительное последствие на рынок деривативов на Comex, где сейчас стоимость золота искусственно занижается с целью защиты доллара. Графике ниже это наглядно демонстрирует.

( Читать дальше )

Опционы: Кто задаёт улыбку? Известно кто, она подскажет.

- 26 августа 2014, 13:32

- |

По мере того как начинаешь глубже разбираться в опционах, понимаешь последовательно причины и следствия.

Например мы знаем что цена опциона определяется формулой Блэка Шоулза, где все параметры понятны даже дурачку-новичку, кроме загадочной волатильности.

Ладно, допустим научились мы считать эту волатильность по графику цены, то есть это параметр, который всё-таки можно тупо посчитать.

Но есть ещё и улыбка волатильности, показывающая какую же волатильность надо реально брать для каждого страйка.

Вот эта улыбка — есть загадка.

Даже биржа считает эту улыбку по факту из текущих цен опционов, подгоняя каждые 15 сек коэффициенты хитрой формулы.

И тут мы добрались до кукла! А кто же ставит в стакане эти цены опционов? Тот кто знает «как оно на самом деле»?

Значит либо есть секретная формула «абсолютно правильной» улыбки, которую знает маркетмэйкер и который держит спреды в стаканах, но тогда почему же биржа до сих пор не знает этой формулы а вынуждена подбираться?

( Читать дальше )

Например мы знаем что цена опциона определяется формулой Блэка Шоулза, где все параметры понятны даже дурачку-новичку, кроме загадочной волатильности.

Ладно, допустим научились мы считать эту волатильность по графику цены, то есть это параметр, который всё-таки можно тупо посчитать.

Но есть ещё и улыбка волатильности, показывающая какую же волатильность надо реально брать для каждого страйка.

Вот эта улыбка — есть загадка.

Даже биржа считает эту улыбку по факту из текущих цен опционов, подгоняя каждые 15 сек коэффициенты хитрой формулы.

И тут мы добрались до кукла! А кто же ставит в стакане эти цены опционов? Тот кто знает «как оно на самом деле»?

Значит либо есть секретная формула «абсолютно правильной» улыбки, которую знает маркетмэйкер и который держит спреды в стаканах, но тогда почему же биржа до сих пор не знает этой формулы а вынуждена подбираться?

( Читать дальше )

Как я заработал свой первый миллион на бирже

- 15 июля 2014, 15:36

- |

Все мы приходим на биржу, что бы заработать денег, ведь так? Но не у всех получается. Ведь по статистике, только 5% становятся настоящими трейдерами, которые могут позволить себе шикарно жить, вытягивая деньги с рынка. Как я добился этого, сейчас Вам и расскажу…

На рынок я пришел работать где-то в 2006 году. Время было хорошее. Дико растущий тренд давал зарабатывать почти каждому, кто прочитал хоть какую-нибудь литературу о трейдинге, не так ли?

Если ставил стопы, если торговал по тренду в лонг, то кушать можно было очень хорошо. А особо отчаянные удваивали счета раз в месяц, используя огромные плечи.

Проторговав около полугода на деньги родителей, я, студент четвертого курса, ничего не заработал, но и ничего не потерял. Последнее, кстати, тоже неплохо для новичка, ведь так?

После этого периода неудачной торговли было принято решение, что пора что-то менять. Раз нет прибыли — значит что-то делают не так.

( Читать дальше )

Пролог

На рынок я пришел работать где-то в 2006 году. Время было хорошее. Дико растущий тренд давал зарабатывать почти каждому, кто прочитал хоть какую-нибудь литературу о трейдинге, не так ли?

Если ставил стопы, если торговал по тренду в лонг, то кушать можно было очень хорошо. А особо отчаянные удваивали счета раз в месяц, используя огромные плечи.

Проторговав около полугода на деньги родителей, я, студент четвертого курса, ничего не заработал, но и ничего не потерял. Последнее, кстати, тоже неплохо для новичка, ведь так?

После этого периода неудачной торговли было принято решение, что пора что-то менять. Раз нет прибыли — значит что-то делают не так.

( Читать дальше )

История одного робота. Глава третья.

- 07 июля 2014, 17:26

- |

http://smart-lab.ru/blog/191258.php — 1 глава

smart-lab.ru/blog/191860.php — 2 глава

Глава третья. Первая улыбка.

— Мы ведь профит показываем, так? – спросил Мозг

Я кивнул

— Так вот, есть мысль, что надо технически вооружаться. Мой ноут для робота довольно слабый, база копится опять же, скоро харда хватать не будет. Короче, давай купим комп под это дело. Я поставлю его у себя на хате, оттуда и будет торговать. К тому же там инет лучше чем здешний вайфай.

( Читать дальше )

smart-lab.ru/blog/191860.php — 2 глава

Глава третья. Первая улыбка.

— Мы ведь профит показываем, так? – спросил Мозг

Я кивнул

— Так вот, есть мысль, что надо технически вооружаться. Мой ноут для робота довольно слабый, база копится опять же, скоро харда хватать не будет. Короче, давай купим комп под это дело. Я поставлю его у себя на хате, оттуда и будет торговать. К тому же там инет лучше чем здешний вайфай.

( Читать дальше )

Непопулярная точка зрения: S&P500 может быть не переоценен

- 03 июля 2014, 10:23

- |

Знаю-знаю, посты предрекающие крах всегда набирают больше плюсиков=))

Билл Гросс из PIMCO говорит:

Ну вот он этот чарт, который уже два года доказывает, что рынок акций США переоценен

Билл Гросс из PIMCO говорит:

- конечно по историческим стандартам оценка выглядит высокой

- оценка не такая высокая, если принять во внимание ультранизкие доходности облигаций

- если ФРС, повышая ставки, остановится на 2% вместо средних исторически 4%, то доу и спреды выглядят привлекательно и не так пузыристо

- «новая нейтральность» означает что все активы могут быть переоценены относительно исторических контекстов

- так например CAPE, то есть 10-летний P/E медианное значение 17 может быть повышено до 20-22 в текущих условиях

Ну вот он этот чарт, который уже два года доказывает, что рынок акций США переоценен

Грааль на PM, сверхкраткосрочная тактика

- 26 июня 2014, 12:30

- |

Вторая часть серии статей про управление позицией и

грааль на этой основе. Первая статья тут smart-lab.ru/blog/189706.php

Преамбула. Некоторое время назад на смартлабе появилась тема внутридневной торговли с закрытие в плюс большиства дней. И появились люди, которые показывают, что это возможно, причём возможно работать вручную. Понятно, что для такой торговли всего есть 2 способа: 1) паттерны — ищем специальные комбинации свечей и это является сигналом на открытие и закрытие позиций. 2) запрыгивание в поезд тренда — видим тренд и открываемся по тренду.

И я захотел посмотреть, действительно ли можно запрыгивать в тренд и что для этого нужно делать. Понятно, что нужно ловить все тренды, и всё чем мы можем манипулировтаь — это размер позиции, в зависимости от двжений рынка.

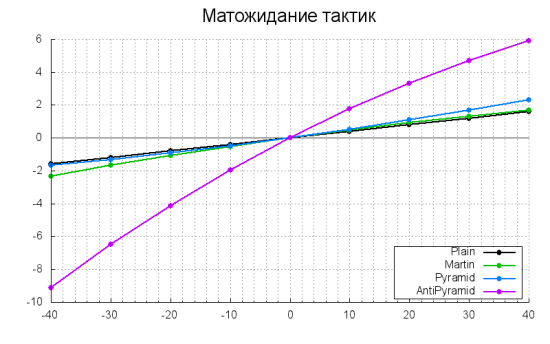

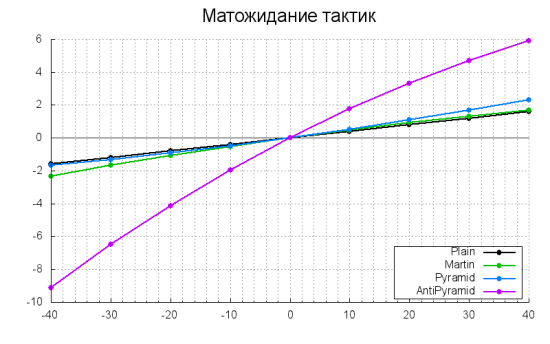

В первой части был обзор характерных тактик управления позиций. Остановились мы на том, что вот так выглядит матожидание тактик:

( Читать дальше )

грааль на этой основе. Первая статья тут smart-lab.ru/blog/189706.php

Преамбула. Некоторое время назад на смартлабе появилась тема внутридневной торговли с закрытие в плюс большиства дней. И появились люди, которые показывают, что это возможно, причём возможно работать вручную. Понятно, что для такой торговли всего есть 2 способа: 1) паттерны — ищем специальные комбинации свечей и это является сигналом на открытие и закрытие позиций. 2) запрыгивание в поезд тренда — видим тренд и открываемся по тренду.

И я захотел посмотреть, действительно ли можно запрыгивать в тренд и что для этого нужно делать. Понятно, что нужно ловить все тренды, и всё чем мы можем манипулировтаь — это размер позиции, в зависимости от двжений рынка.

В первой части был обзор характерных тактик управления позиций. Остановились мы на том, что вот так выглядит матожидание тактик:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал