SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера gromozeka

Отскок перейдет в среднесрочный рост.

- 06 мая 2013, 13:20

- |

Добрый день и Христос воскресе!

Сегодня первый день светлой седьмицы или как принято называть пасхальной недели. Неделя на российском рынке будет короткой, ввиду продолжающихся майских праздников.

Но все же торги никто не отменял и торговать необходимо, хотя как показывают объемы, праздники все таки сказываются на колличестве трейдеров на рынке в это время.

Сегодня я решил провести небольшой анализ акции имеющих наибольший вес и влияние на индекс.

Итак, начнем с основной нефтеденежной фишки- Сбербанка.

На недельном графике видно что с февраля по апрель акция скорректировалась к уровням пробитого нисходящего тренда (94 руб за акцию) на этом уровне было выполнено покупателями несколько важных задач. были пополнены запасы акций, именно тут акция консолидировалась вторую половину апреля, так же был оттестирован сверху пробитый даунтренд с 2011 года и так же достигнут уровень 61.8% фибо от волны роста с ноября по февраль. Получается что ниже искать покупателям уже просто нечего.

( Читать дальше )

Сегодня первый день светлой седьмицы или как принято называть пасхальной недели. Неделя на российском рынке будет короткой, ввиду продолжающихся майских праздников.

Но все же торги никто не отменял и торговать необходимо, хотя как показывают объемы, праздники все таки сказываются на колличестве трейдеров на рынке в это время.

Сегодня я решил провести небольшой анализ акции имеющих наибольший вес и влияние на индекс.

Итак, начнем с основной нефтеденежной фишки- Сбербанка.

На недельном графике видно что с февраля по апрель акция скорректировалась к уровням пробитого нисходящего тренда (94 руб за акцию) на этом уровне было выполнено покупателями несколько важных задач. были пополнены запасы акций, именно тут акция консолидировалась вторую половину апреля, так же был оттестирован сверху пробитый даунтренд с 2011 года и так же достигнут уровень 61.8% фибо от волны роста с ноября по февраль. Получается что ниже искать покупателям уже просто нечего.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 42 )

Технический анализ евро/доллара на недельном графике

- 05 мая 2013, 20:39

- |

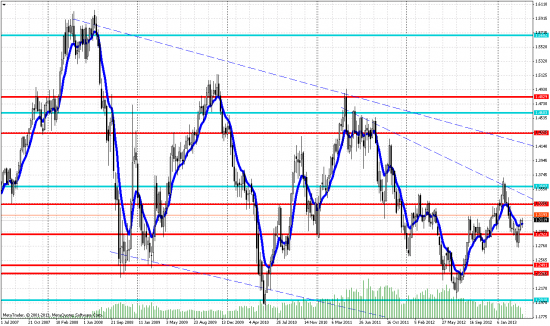

Технический анализ eur|usdна недельном графике.

1) По трендовым линиям.

Линии поддержки находятся на уровне 1.5682. Линия сопротивления – 1.2010. Также ближайшие уровни возле 1.4590 и 1.3590. Вычерченные мной линии указывают о том, что тренд с июня 2008 г. нисходящий. После 2011 года медвежий тренд ускорился. Это долгосрочный тренд, так как длится больше 3-х лет.

( Читать дальше )

Цитаты Уоррена Баффетта с собрания акционеров Berkshire

- 05 мая 2013, 14:37

- |

У Berkshire Hathaway прошло годовое собрание акционеров 4 мая.

Традиционное письмо Баффетта акционерам:

http://www.berkshirehathaway.com/letters/2012ltr.pdf

Цитаты:

Вся инфа про годовое собрание Berkshire 2013:

http://topics.bloomberg.com/berkshire-hathaway's-annual-meeting-2013/

Основные заявления Баффета:

http://www.cnbc.com/id/100707968

Последнее интервью с Баффетом на CNBC (video c транскрипцией):

http://www.cnbc.com/id/100708111

Баффет и Чарли о счастье:

http://www.cnbc.com/id/100708092

p.s. не знаю как вы, но меня этот чувак реально заряжает оптимизмом:))

Традиционное письмо Баффетта акционерам:

http://www.berkshirehathaway.com/letters/2012ltr.pdf

Цитаты:

- дефицит бюджета США за последние 4 года = стимулы для экономики. Я полагаю, что это было адекватно той угрозе, которая стояла перед экономикой.

- мы наблюдаем восстановление цен на рынке недвижимости, что имеет некоторый психологический эффект. Восстановление продолжится и будет ровным

- я не думаю, что банковский сектор станет причиной следующего финансового пузыря

- Беркшир — это телефон 8-800-… когда начинается какая-то паника на рынках, когда люди нуждаются в значительном капитале. Если Dow упадет на 1000 пунктов за 1 день, и так несколько дней, то… когда волна рассется, вы увидите голых пловцов, которые обязательно позвонят в Berkshire.

- Баланс ФРС сейчас $3,4 трлн и там много ценных бумаг. Резервы банков невероятны. у Wells Fargo $175 млрд лежит в ФРС под ставку 0,25%. Это вся ликвидность, к-я была создана и она не пошла на рынок потому что банки позволяют себе хранить резервы в ФРС. Это как смотреть хороший фильм и не знать его концовки. Мы выиграли и страна очень выиграла от того, что сделала ФРС.

- Наше конкурентное преимущество в том, что мы всегда оставались в своем уме, когда другие люди сходили с ума. Мы стараемся быть хорошим партнером для наших компаний — мы старемся обращаться с ними так, как нам хотелось бы чтобы обращались с нами. Мы находимся позади поляны где очень высокая конкуренция. Мы находится там, где мы более необычны.

Вся инфа про годовое собрание Berkshire 2013:

http://topics.bloomberg.com/berkshire-hathaway's-annual-meeting-2013/

Основные заявления Баффета:

http://www.cnbc.com/id/100707968

Последнее интервью с Баффетом на CNBC (video c транскрипцией):

http://www.cnbc.com/id/100708111

Баффет и Чарли о счастье:

http://www.cnbc.com/id/100708092

p.s. не знаю как вы, но меня этот чувак реально заряжает оптимизмом:))

Стратегия: экономический монитор

- 05 мая 2013, 13:57

- |

Неделя была полна важных экономических новостей из США.

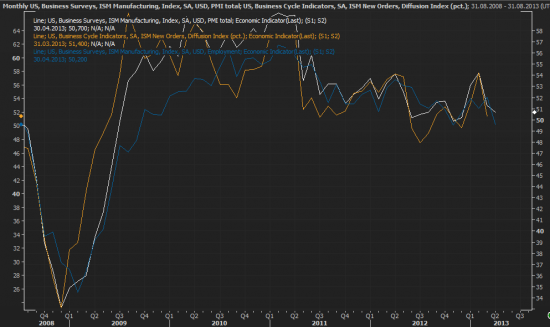

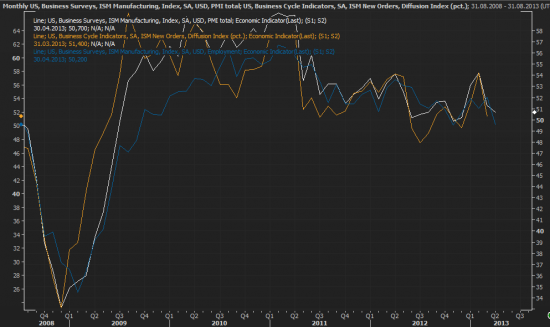

ISM пока указаывает на некоторый спад активности в промышленном секторе:

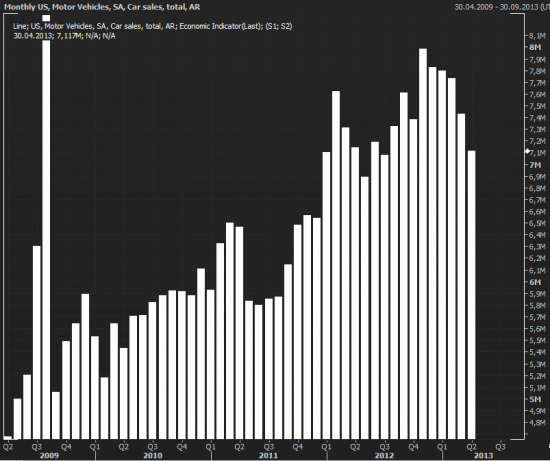

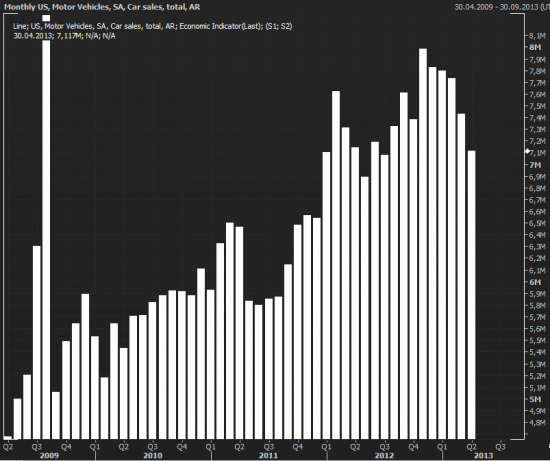

Продажи автомобилей сокращаются 5 месяцев. Это может быть индикатором делевериджа, ибо если американцы берут кредиты — мы это видим по большим покупкам (авто+дома), если они не охотно берут кредиты => продажи авто падают

Однако доверие потребителей (опережающий индикатор), пока смотрится неплохо — вероятно это следствие падения цен на бензин, а также улучшения ситуации на рынке труда

( Читать дальше )

ISM пока указаывает на некоторый спад активности в промышленном секторе:

Продажи автомобилей сокращаются 5 месяцев. Это может быть индикатором делевериджа, ибо если американцы берут кредиты — мы это видим по большим покупкам (авто+дома), если они не охотно берут кредиты => продажи авто падают

Однако доверие потребителей (опережающий индикатор), пока смотрится неплохо — вероятно это следствие падения цен на бензин, а также улучшения ситуации на рынке труда

( Читать дальше )

Инвестиционная стратегия на май 2013

- 02 мая 2013, 13:02

- |

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Глобальная атмосфера

По американскому рынку и экономике:

Аналогичная ситуация в Европе

( Читать дальше )

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Осн. тезисы + гипотезы:

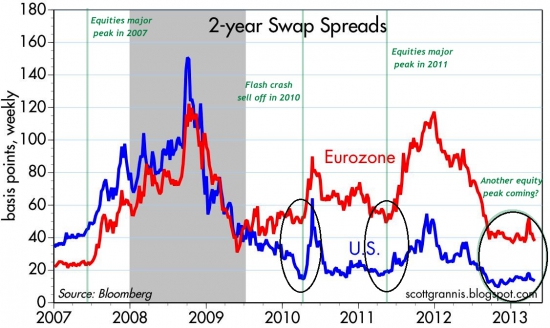

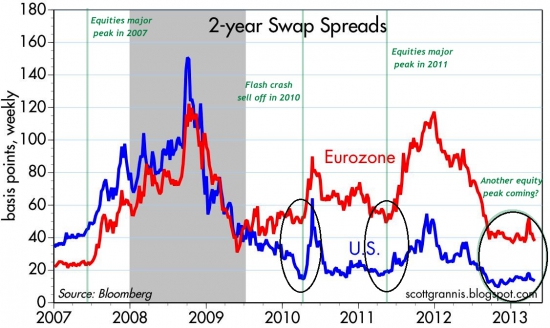

- риски коррекции/консолидации в мае на Global Markets высоки

- идеальные условия для надувания финансовых пузырей!

- разрыв между реальной экономикой и фондовыми рынками вырос

- глобальный фондовый рынок переходит в состояние пузыря

- экономики замедляются по всему миру

- отмена монетарной экспансии или намек на это приведет к высокой волатильности

- процентные ставки в США будут на нуле еще несколько лет => следить за инфляцией

- дно российского рынка в этом году не пройдено

- технический отскок рфр вполне вероятен, т.к. рынок сильно перепродан по отношению к другим рынкам

Глобальная атмосфера

- агрессивная дача ликвидности (США, Япония)

- реальные ставки в США отрицательные долгое время = > внимательно следить за ФРС в этом году!

- что с бюджетными вопросами США? Секвестр должен начать влиять на американскую экономику

- испанские гособлигации — либо пузырь либо бюджетная интеграция! 4,2% 10-летки!!!

- JNK обновляет свои хаи!

- Китай замедляется, огромные свободные мощности

По американскому рынку и экономике:

- QE3 пока конвертируется лишь только в рост банковских резервов ФРС и не выливается в рост кредитования. М2 не растет (картинка)

- тренд на ослабление рынка труда последние 6 мес (картинка)

- розничные продажи — тренд на замедление (картинка)

- личные доходы американцев вниз (картинка)

- ISM промышленный снижается, — около 50 (картинка)

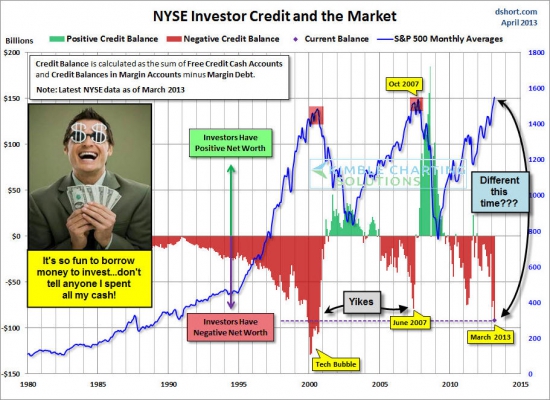

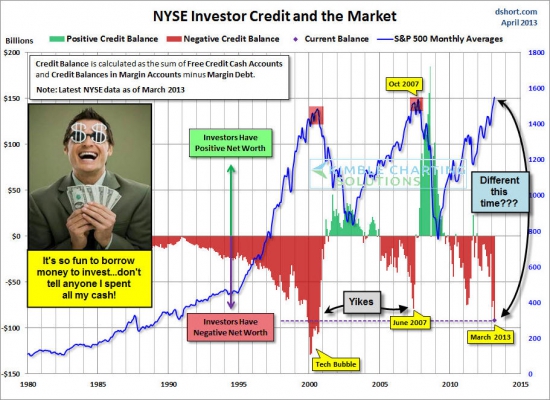

- Чистый маржинальный лонг NYSE — рекордный максимум (картинка)

- выручка компаний Dow снижается относительно 1 кв 2012 (картинка)

Аналогичная ситуация в Европе

( Читать дальше )

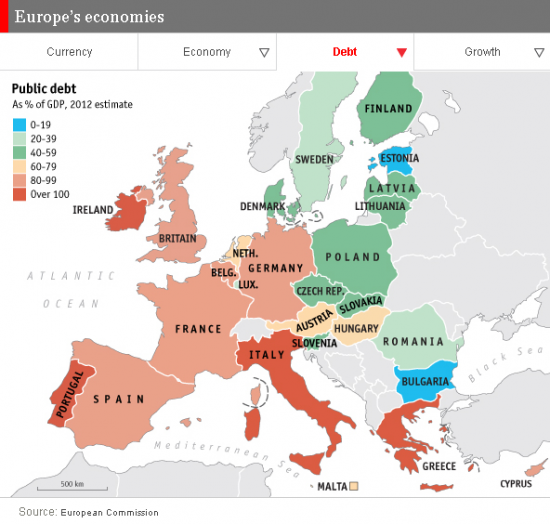

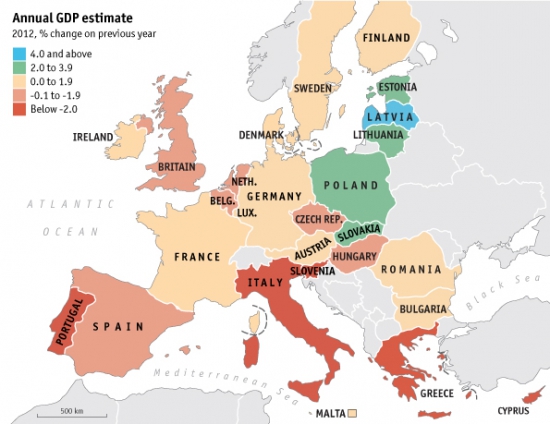

Долг/ВВП европейских стран на одной картинке

- 01 мая 2013, 23:54

- |

Темпы роста ВВП

Прикольный интерактивный инструмент по европе:

http://www.economist.com/blogs/graphicdetail/2013/04/european-economy-guide?fsrc=scn/fb/wl/bl/Europespulse

Показатель Net Leverage на Nyse побил рекорд 2007-го года, идём штурмовать уровни 2000-го года!

- 01 мая 2013, 19:45

- |

Грядёт шорт века. Для тех, кто прошляпил падение 2008-го года, выпадает ещё один шанс. Понятно, что возможен запил на месяцы, но один фиг все ё.нется со страшной силой и пофиг там на P/e и прочую лабуду, всё будет как всегда.

Ещё армо графики-:))

( Читать дальше )

Ещё армо графики-:))

( Читать дальше )

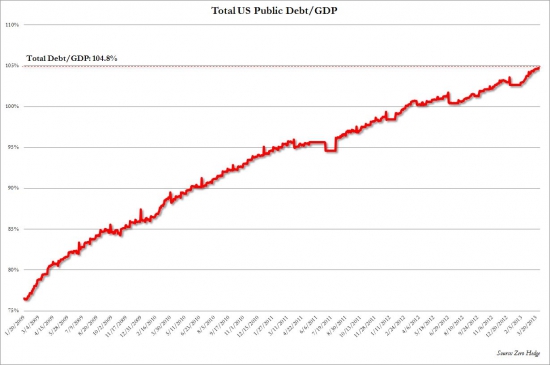

ВВП США,всё просто и легко.

- 30 апреля 2013, 15:35

- |

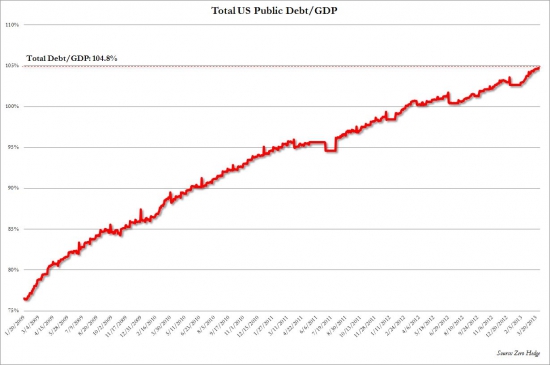

Отношение долг/ВВП США достигло 105%. Теперь, когда у нас есть первая оценка ВВП США за первый квартал – как темпов его роста, так и его абсолютного номинального размера ($16,010 млрд), мы можем наконец-то привязать соответствующее число долга, который на 31 марта равнялся $16,771,400,000, к ВВП. В результате мы получаем отношение долг/ВВП на уровне 104,8% по сравнению с 103% на 31 декабря 2012 года.

.

.

Теперь у США на неопределенный срок вообще больше нет долгового потолка, периодически паникуют, осознавая, что уровень финансового плеча этой страны быстро приближается к отметке, установленной Тройкой для стран-банкротов Южной Европы. К счастью у Департамента экономического анализа США, этих хранителей экономического роста страны, появился план оздоровления американской экономики (она растет со скоростью 1,5% в год, тогда как долг – 7,5%, то есть в пять раз быстрее).

( Читать дальше )

.

.Теперь у США на неопределенный срок вообще больше нет долгового потолка, периодически паникуют, осознавая, что уровень финансового плеча этой страны быстро приближается к отметке, установленной Тройкой для стран-банкротов Южной Европы. К счастью у Департамента экономического анализа США, этих хранителей экономического роста страны, появился план оздоровления американской экономики (она растет со скоростью 1,5% в год, тогда как долг – 7,5%, то есть в пять раз быстрее).

( Читать дальше )

Инсайдеры и Хеджеры набирают шорт по S&P 500

- 30 апреля 2013, 10:31

- |

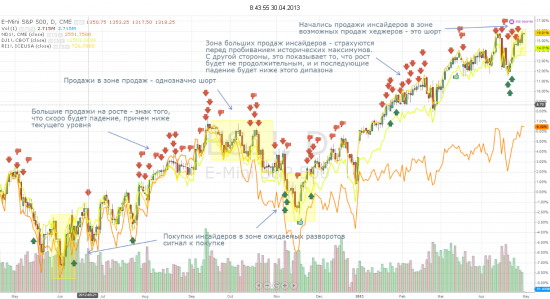

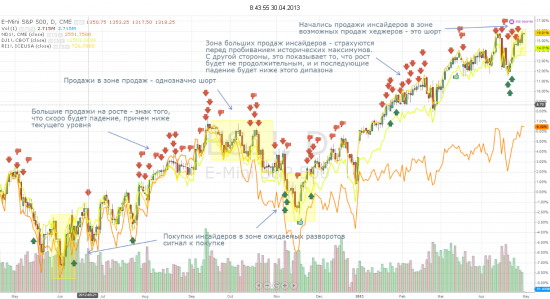

Если посмотреть графики хеджеров по SP500 (в принципе, как и по NASDAQ-100, DJ-30, RUSSELL-2000), то их позиции находятся в зонах ожидаемых продаж, а именно SP500 — новый максимум позиции хеджеров, NASDAQ-100 и DJ-30 — подходят к максимумам, RUSSELL-2000 — уже началось уменьшение позиции.

В то же время, с 10 апреля начались продажи активов инсайдеров в зоне возможных продаж. Также, на подходе к новым максимумам, были большие продажи инсайдеров, т.е. падение индекса, скорее всего, будет ниже данного диапазона. Больше деталей на картинке:

( Читать дальше )

В то же время, с 10 апреля начались продажи активов инсайдеров в зоне возможных продаж. Также, на подходе к новым максимумам, были большие продажи инсайдеров, т.е. падение индекса, скорее всего, будет ниже данного диапазона. Больше деталей на картинке:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал