Избранное трейдера MadQuant

Когнитивные искажения мышления у трейдеров(ч.3)

- 14 июня 2017, 13:41

- |

Предпочтение нулевого риска — предпочтение уменьшить какой-то один маленький риск до нуля вместо того, чтобы значительно уменьшить другой, больший риск.

Завышение риска — это скрытое «предпочтнение» нулевого риска как один из примеров данного искажения в трейдинге! Трейдер, завышая риск хочет избавить себя от риска ничего не заработать, не учитывая при этом увличивающийся риск большой просадки или тильта и слива депозита, особенно этим грешат трейдеры с небольшим депозитом, ведь имея на счету пару миллионов и делая даже пару хороших «безопасных» сделок в месяц можно неплохо жить почти в любом городе РФ, то же самое нельзя сказать о человек с депозитом до 300-500 тыс.руб.

Какой тут можно дать совет? Простой: или наращивайте депозит или имейте какую-то подработку, с которой вы можете как-то жить, а трейдинг пусть является основным, но не стабильным заработком. Всегда диверсифицируйте свои доходы, часть доходов всегда старайтесь пускать на инвестиции или накопления, что позволит в целом по жизни принимать более взвешенные решения. Не стремитесь жить только с трейдинга, это очень и очень сложно психологически исключительно исходя из особенностей трейдинга, как ремесла.

Предвзятость подтверждения — тенденция искать или интерпретировать информацию таким образом, чтобы подтвердить имевшиеся заранее концепции.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

Действительно ли пут-опционы переоценены?

- 08 июня 2017, 16:47

- |

Есть довольно много академических исследований, именующих этот феномен не иначе как «overpriced puts puzzle» или «put anomaly». Примеры можно посмотреть, например, здесь, здесь, здесь и еще много в каких источниках. Биржа CBOE также уже довольно давно публикует индексы стратегий продажи опционов вроде PutWrite для продажи путов и BuyWrite для продажи колов. Почти все они показывают результаты лучше простой пассивной покупки индекса, выступающего базовым активом(S&P 500, Russell 2000). На сайте CBOE есть довольно много исследований на эту тему, кто интересуется, полная библиография

( Читать дальше )

Глобальный взгляд. Не верьте тем, кто говорит о недооценке российского рынка.

- 08 июня 2017, 14:09

- |

Чем ниже будет российский рынок, тем больше будет говорящих голов, которые опять будут петь старую песню, про недооценку и привлекательность российского рынка. Конечно, цена рублёвых активов напрямую зависит от курса национальной валюты, тем более, когда 60% рынка это экспортёры. При текущем курсе рубля российский рынок ДОРОГОЙ, при курсе 70-80 рублей за доллар он будет дешёвый. А теперь для наглядности посмотрите на историю индексов разных стран.

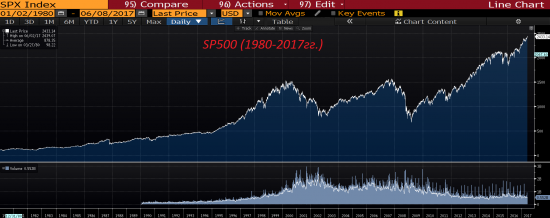

Америка. Флагманский индекс SP500, на новых исторических максимумах. Тут всё понятно, даже несмотря на то, что прибыли компаний за последние 9 лет выросли всего на 12% индекс вырос на 60%. Почему? Потому что бесплатные деньги со всего мира идут туда, в самые ликвидные и перспективные активы и без разницы что там происходит в самой экономике. Управляющим и банкам абсолютно всё равно что будет с деньгами, главное зарабатывать здесь и сейчас свои бонусы, поэтому о последствиях никто никогда не заморачивается. Всё рухнет, ну ничего страшного, значит в какой-то год просто не получим бонусы. Это главный принцип и он же побочный эффект сверх дешёвых денег который и создаёт и будет создавать всё новые пузыри. Жизнь людей не вечна, поэтому, что будет потом мало кого интересует. Придёт время и потеряют все свои накопления домохозяйки, но не управляющие и топ менеджеры банка! Они за это время, пока надувается пузырь свои бонусы успеют заработать. Ладно, не об этом сейчас речь. Динамику SP500 в видите. Он продолжает расти на дешёвых деньгах из Японии и Европы. Ну а куда ещё девать деньги? Или какой дурак (банк) откажется от бесплатного фондирования на котором можно заработать?

( Читать дальше )

вспомним

- 08 июня 2017, 14:00

- |

— У меня афоризмы во время выступлений сами вылетают, я над ними не размышляю.

— Президентом я все равно буду. Если попросят. Все, что надо делать, я знаю.

— Я еще от прошлых выборов не отошел, меня еще подташнивает.

— Все можно было бы сделать, да кое-что мешает.

— Правильно или неправильно – это вопрос философский.

— Все коммунисты — пропащие люди. Я сам был коммунистом и членом ЦК.

— Какую партию ни возьмемся строить – все у нас КПСС получается (про «Единую Россию»).

— Нам никто не мешает перевыполнить наши законы.

— Мы до сих пор пытаемся доить тех, кто и так лежит.

— Много говорить не буду, а то опять чего-нибудь скажу.

— Мы выполнили все пункты от «А» до «Б».

— Народ пожил – и будет.

— Надо контролировать, кому давать, а кому не давать. Почему мы вдруг решили, что каждый может иметь?

( Читать дальше )

Деньги любят информацию

- 01 июня 2017, 11:34

- |

Недавно от подписчика группы вконтакте мне поступил вопрос, ответив ему, я понял, что очень важно чтобы трейдеры и инвесторы знали где подчерпнуть необходимую информацию.

Итак, я решил выложить список сервисов, которыми я пользуюсь для получения информации:

1. На первом месте конечно новостные сервисы, которые наиболее быстро публикуют новости, к ним я отношу следующие издательства:

— Ведомости vedomosti.ru

— Интерфакс (центр раскрытия корпоративной информации) www.e-disclosure.ru/

— Нефтегазовый портал Oilru.com

2. На второе место поставлю сервис, который позволяет быстро посмотреть EPS, Бету и котировки акций в реальном времени: ru.investing.com

3. Это сервис заслужил третье место в моем рейтинге, так как даёт актуальную информацию по фьючерсам на коксующийся уголь, железную руду и прочее: www.dce.com.cn/

4. Четвёртое место заслужил сервис, где можно посмотреть динамику ставок, ВВП и другие показатели почти любой страны: ru.tradingeconomics.com/

( Читать дальше )

Магия цифр в курсе рубля

- 31 мая 2017, 11:55

- |

В 1961 году после денежной реформы Хрущёва курс рубля был установлен на уровне 90 копеек за доллар, к 1991 году курс постепенно упал к 56 копейкам. Ничего не напоминает?)) Дальше крах СССР, гиперинфляция и т.д.

К 1998 году курс падает до 5600 рублей за доллар, 5.6 после деноминации. После достижения 5.6 случился дефолт и очередная девальвация в 4 раза.

И что у нас сейчас? Курс опять вернулся к этим заколдованным 56 рублям за ничем не обеспеченный зелёный фантик.

Какой отсюда вывод? 56 — несчастливый для России курс, после которого случаются катаклизмы, будьте осторожны!

Доходность вложений за 10 лет. Во что инвестировать?

- 30 мая 2017, 23:32

- |

Написал небольшую статейку, чтобы отправлять знакомым по поводу этого извечного вопроса. Возможно кому-либо из наших многоуважаемых участников это также пригодится :)

-----

В последние пару лет этот вопрос стал особенно часто звучать и все больше людей просят консультацию по вопросу куда вложить деньги. На самом деле здесь рассуждать бессмысленно не увидев полной картины как вели себя различные финансовые активы за последние как минимум десять лет. Приведем небольшую статистику за 2007-2016 года (доходность в рублях по всем инструментам):

Из этих данных мы отчетливо видим, что если деньги никуда не вкладывать, то все кончится очень плохо, точнее потери двух третей капитала за счет обесценения рубля. То есть если у вас хватало 10 лет назад на хорошую машину, то сейчас вы сможете купить только ее треть, то есть в три раза обесценились ваши деньги, отложенные в шкафу или под кровать.

( Читать дальше )

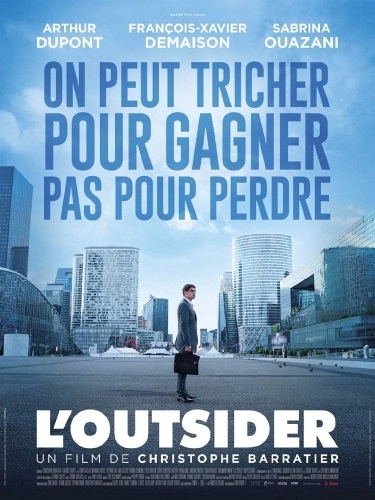

А вы сливали 5 млрд. евро? Новая киношка про трейдинг

- 29 мая 2017, 11:10

- |

В 2008 году произошла история, которая была во всех новостях — трейдер банка Société Générale Жером Кервьель в результате своей торговли принес банку убыток в 5 мдрд евро.

В 2016 году французами был снят фильм L'outsider (Аутсайдер) по мотивам этой истории. К сожалению, фильм так и не перевели ни на русский, ни на английский. По просьбе читателей сайта http://tradelikeapro.ru, сайтом был организован перевод этого фильма и теперь вы можете посмотреть эту захватывающую историю о безусловно талантливом трейдере (за свою карьеру он принес банку несколько миллиардов прибыли), которого погубила чрезмерная уверенность в себе.

Отдельный привет трейдеру и хорошему человеку, идейному вдохновителю, который организовал и оплатил перевод для нас, а именно Pavlusу777(7).

Ах да… забыл ссылочку дать — https://rutracker.net/forum/viewtopic.php?t=5408330

Все удачного просмотра.

P.S. Кино еще не смотрел, не смогу ответить на вопросы о фильме!

Российский рубль за 220 лет (USDRUB)

- 07 июля 2015, 16:50

- |

На слайдах мы описали ключевые исторические периоды, которые были выделены, исходя из волн уровня Cycle и Primary (см. графики).

Как это уже указано на слайдах, мы провели «реноминацию», т.е. при формировании архива котировок и графиков проигнорировали деноминации 1923 г. (1 к 1 000 000) и 1998 г. (1 к 1 000). Для того, чтобы Вы могли представить масштаб обесценения: за 100 лет с момент учреждения ФРС доллар США девальвировался в 20 раз, за 100 лет с начала первой мировой войны и победы коммунистов в гражданской войне рубль девальвировался более чем в 1 000 000 000 раз.

Все слайды и графики кликабельны, рекомендуем смотреть в большом разрешении.

Автор инфографики: Альберт Арутюнян

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал