Избранное трейдера Алексей.74

Элита российских дивидендов: Полный разбор ТОП-10 за 2021–2025 гг.

- 09 января 2026, 13:34

- |

Если вы ищете не просто разовые выплаты, а стабильную денежную машину, этот рейтинг от РБК Инвестиции — ваш чек-лист. Аналитики отобрали лучшие бумаги по совокупности факторов: доходности, росту выплат и динамике самих котировок.

🤔 Как считали?

В топ-10 вошли акции, по которым в течение последних пяти календарных лет ежегодно платились дивиденды. Учитывали произведенные в течение соответствующего года выплаты вне зависимости от того, по итогам какого периода они начислялись. Принадлежность к периоду выплат определялась по дате закрытия реестра акционеров. К выплатам 2025 года также добавили предстоящие в январе 2026 года выплаты по уже объявленным дивидендам.

📊 Список был определен и ранжирован по сводному баллу.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента роста дивидендов (КРД) и коэффициента роста цены (КРЦ): СБ = СДД × КРД × КРЦ.

🏆 Весь «золотой состав» дивидендных акций:

1️⃣ Банк «Санкт-Петербург» (BSPB) — Лидер рейтинга (24,4% доходности). Удерживает первенство три года подряд благодаря стабильному процентному доходу и высокой дисциплине капитала.

( Читать дальше )

- комментировать

- 2.2К | ★3

- Комментарии ( 2 )

Руководство по позиционной торговле

- 27 октября 2020, 18:48

- |

Из всех торговых стратегий позиционная торговля охватывает самый продолжительный интервал времени. Соответственно, существует больший потенциал для получения прибыли, но в то же время есть и повышенный риск.

Преимущества позиционной торговли — это ограниченное поддержание позиций, использование более глобальных трендов и ослабление рыночного «шума».

Выбор торгового актива

( Читать дальше )

Биржа замерла на месте. Где заработать трейдеру.

- 14 октября 2020, 16:29

- |

И так, по порядку.

ГМК Норильский Никель

Дневной график ГМК

Бумага как и предполагалось вышла вверх из своего боковика. К покупкам мы готовились еще в середине боковичка. Почему это было сделано — описано тут в телеге t.me/trader_chernyh/3051 . Что делать дальше с позицией?

( Читать дальше )

Стратегия уровневой торговли. Паттерны для работы с уровнями

- 06 октября 2020, 19:57

- |

Перед тем как вы продолжите читать про стратегию торговли уровней, мне бы хотелось сказать вам, что в реальности это очень сложный вид торговли. Уровни, тренды хороши на истории. На истории все понятно, но во время торговли интерпретировать паттерны очень непросто. Хаос рынка очень тяжело поддается какой-то систематизации с помощью уровней и паттернов. У новичков, когда они смотрят на график, возникает иллюзия понятности рынка. Тут бы я зашел, а тут бы я вышел. На практике все будет по-другому. Есть более надежные стратегии. Тот же статистический арбитраж, несмотря на пугающее название, намного проще для торговли. Торговля пар более стабильна, чем торговля уровней, паттернов и сигналов разных индикаторов. Короче говоря, совет я вам дал.

Стратегия уровневой торговли заключается в поиске сильных уровней на дневном графике, определении типа рынка, и, после этого, поиске точки входа на меньших таймфреймах в соответствии с моделью. Идея этой стратегии основана на поиске следов крупных игроков, которые своими лимитными ордерами строят уровни.

( Читать дальше )

- комментировать

- 34.1К |

- Комментарии ( 39 )

76/64: куда пойдет курс доллара?

- 25 июля 2020, 17:11

- |

24 июля 2020 года курс доллара опять тестировал уровень 72 рубля, но не смог там удержаться. Куда теперь он пойдет: вверх или вниз? Читайте до конца и Вы будете знать точный ответ на этот вопрос.

Приятно, что мои постоянные читатели доверяют моим прогнозам, задают вопросы и торгуют по моим выкладкам. Это накладывает определенную ответственность и заставляет публиковать аналитику, которая помогает скорректировать действия в условиях постоянно меняющегося курса валют. Я на 95% уверен в своем видении и поэтому не стесняюсь делиться мнением с Вами.

Техническая картина выглядит так: после закрытия гэпа в области 68,5 мы вернулись к старой поддержке, которая сейчас играет роль сопротивления. Я предполагал, что тестироваться будет 73, но как видно, выше 72 цена не держится. Таким образом. пора сместить фокус внимания к возврату в область 68,5, а затем и ее прорыв до 65-66.

( Читать дальше )

Стратегия: коррекция к скользящим средним

- 01 июля 2020, 10:25

- |

Коррекция к скользящей средней — это один из немногих индикаторных паттернов, который я применяю в своей торговле. Основывается данный паттерн на том постулате, что цена рано или поздно возвращается к своему среднему показателю, а затем с определенной долей вероятности отталкивается от него, продолжая движение по направлению тренда. Определить на каком уровне находится данный показатель нам и помогут скользящие средние.

Простыми словами: После смены тренда, цена имеет привычку вернуться к скользящим средним, и уже отбившись от них начать свое победное шествие вверх или вниз.

Необходимые инструменты

Быстрая скользящая средняя с периодом 11

Медленная скользящая средняя периодом 21

Вход в позицию

Лонг (на повышение)Нужно дождаться момента когда быстрая скользящая средняя, снизу вверх пересечет медленную скользящую среднюю. Затем дождаться момента, когда цена пройдя некоторое расстояние в сторону тренда, подойдет протестировать выделенный у вас на графике корридором из Коррекция к скользящим средним, свой среднеценовой диапазон.

( Читать дальше )

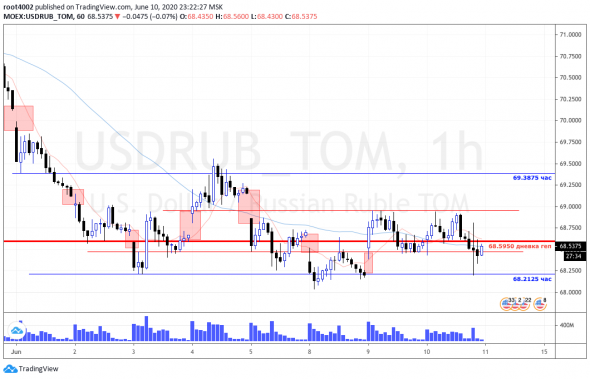

РУБЛЬ

- 10 июня 2020, 23:28

- |

1 Продолжаем стоять

2 закрыли геп

3 пощупали нижний уровень и сразу выкупили

4 лонговый вариант сохраняется

Интервью с Владимиром Твардовским об отрицательных ценах на нефть и последствиях для рынка

- 07 мая 2020, 15:51

- |

Мы взяли интервью у Владимира Твардовского, гуру срочного рынка, автора книг по трейдингу и основателя брокерской компании ITinvest. Эксперт рассказал, что он думает об отрицательных ценах на нефть и последствиях этой ситуации для рынка, инфраструктурных рисках при торговле в РФ, и сравнил торговые возможности российских и американских бирж.

— Давайте начнем интервью с самой злободневной темы последнего времени – отрицательных цен на нефть и последствий этого явления для российских трейдеров. В конце апреля стоимость контракта на нефть Light Sweet Crude Oil опустилась ниже нуля на бирже NYMEX, а Московская биржа 21 апреля приостановила торги и рассчитала обязательства по цене американской биржи, не дав российским трейдерам возможности управления своими позициями. Как результат – участники торгов понесли многомиллионные убытки, а ответственность перед ними биржа фактически переложила на брокеров. Как вы оцениваете эту ситуацию?

— Ситуация очень вышла некрасивая. Со всех сторон. Но прежде чем давать оценки и развешивать ярлыки, давайте вспомним, что произошло 20 апреля. А произошло то, что большой спекулятивный интерес со стороны покупателей в майском контракте Crude oil на бирже NYMEX, где и происходят основные торги, не успел отроллироваться в контракты следующей серии – в июньский. В результате огромное число длинных позиций зависло перед последним днем торгов. Я напомню, что фьючерс CL – поставочный и все спекулянты, то есть игроки, не собирающиеся выходить на поставку в качестве покупателей или продавцов, обязаны в предпоследний торговый день закрыть все свои спекулятивные позиции. Так оно всегда раньше и происходило. За несколько дней до истечения ближнего контракта спекулянты не спеша перекладывались в дальний и в последний день торгов на рынке оставались только те, кто работает с физической нефтью. Но в этот раз все пошло не так.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал