SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Григорий

Рыночные инварианты, или Зачем трейдеру логарифмы

- 03 февраля 2013, 19:55

- |

Термином «инвариант» в науке принято обозначать величину остающуюся неизменной при тех или иных преобразованиях объекта. К примеру, внешность человека может очень сильно меняться под воздействием возраста, грима или пластической хирургии, но его всегда можно опознать по ДНК. Код ДНК является инвариантом – неизменной характеристикой. Инварианты часто несут наиболее важную информацию о том или ином предмете или явлении.Какое отношение все это имеет к финансовым рынкам? Финансовые рынки хорошо известны своей необычайной подвижностью. Цены большинства инструментов меняются, чуть ли не ежесекундно. Естественным образом возникает вопрос: есть ли что-то неизменное в этом море хаоса и нестабильности?

Цена учла все… и заблудилась

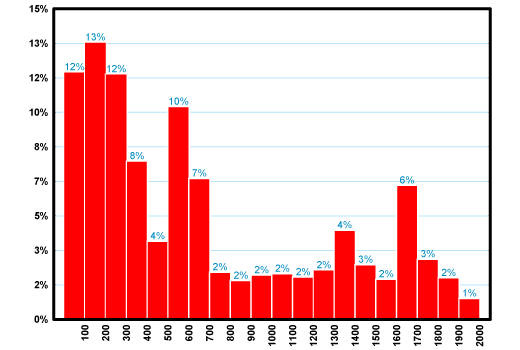

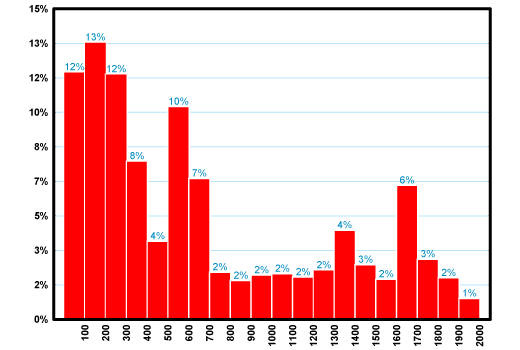

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

- комментировать

- ★65

- Комментарии ( 14 )

Лекция Алексея Савватеева: За что дали нобелевскую премию по экономике 2012?

- 25 января 2013, 21:34

- |

Тема лекции: за что дали нобелевскую премию по экономике 2012?

(Вектор Шепли или принцип справедливого дележа, а также, теорема о марьяжах или теорема об устойчивом бракосочетании.)

Лекция была прочитана Алексеем Савватеевым в Иркутском государственном университете в конце прошлого года.

Краткая справка:

Алексей Савватеев - Профессор имени Фонда «АЛКОА» (с 2008 года), доцент кафедры математических методов в экономике (с 2006 года).

Преподает математику для экономистов в РЭШ.

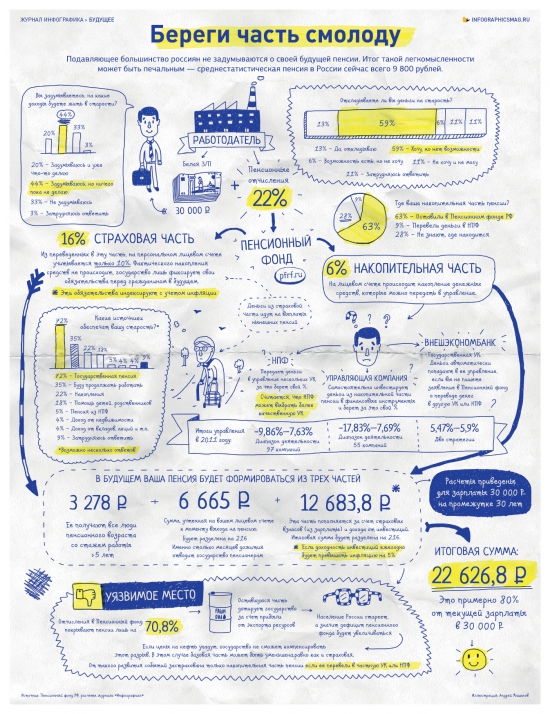

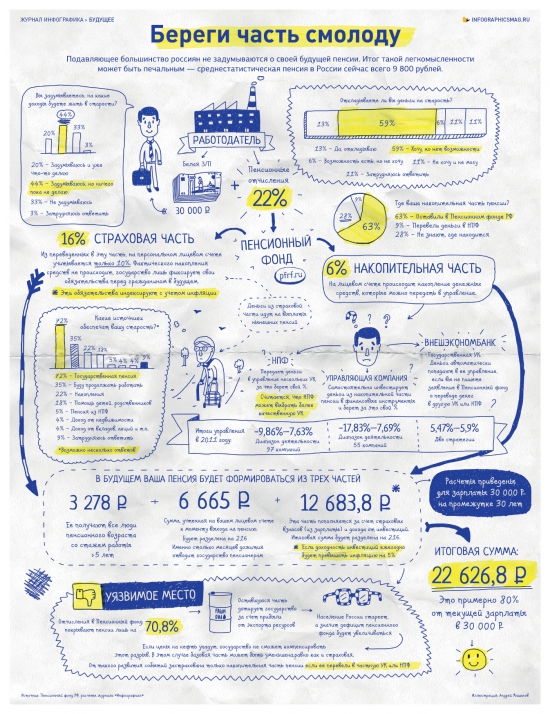

Наглядная инфографика о нашей будущей пенсии

- 24 января 2013, 16:37

- |

В 20, 30, да и в 35 лет вряд ли кто-то всерьез задумывается о своей будущей пенсии. С той нестабильностью, на которой выросло наше поколение, вообще многие сомневаются, что эта пенсия будет. Потому как мы прошли все, и дефолты и кризисы и войны по периметру государства. Но годы идут, и никто наперед не знает, что нас ждет в будущем, а островок, хоть какой-то стабильности, хочется иметь.

Хорошо, если получилось в трудоспособном возрасте обеспечить себе материальную базу, которой хватит безбедную жизнь, но не все так удачливы. Поэтому, про пенсию все же стоит задуматься.

Ниже актуальные на сегодняшний день расчеты и несколько «подводных камней» (рисунок можно увеличить, кликнув на него):

P.S. 216 месяцев «Возраст дожития»… Тактичности наших чиновников можно только удивляться! Дело даже не в количестве месяцев, дело в терминологии, разве этого заслужили наши пенсионеры…

Хорошо, если получилось в трудоспособном возрасте обеспечить себе материальную базу, которой хватит безбедную жизнь, но не все так удачливы. Поэтому, про пенсию все же стоит задуматься.

Ниже актуальные на сегодняшний день расчеты и несколько «подводных камней» (рисунок можно увеличить, кликнув на него):

P.S. 216 месяцев «Возраст дожития»… Тактичности наших чиновников можно только удивляться! Дело даже не в количестве месяцев, дело в терминологии, разве этого заслужили наши пенсионеры…

История нелегкой судьбы шортистов:)

- 24 января 2013, 16:36

- |

Дополнил немного статью шорт нашего финансового словаря.

История коротких позиций

Первый в истории шорт был открыт в 1609 году, когда голландский купец Исаак Ле Маире организовал шорты по Ост-Индийской Компании, котороая торговалась на бирже в Амстердаме[2]. В 1610 году компания убедила правительство запретить шорты из-за того что они наносят вред невинным акционерам. Несмотря на запрет, спекулянты продолжали шортить, и Голландия в 1869 решила обложить короткие продажи налогом.

Шортить можно было и пузырь компании Южных Морей в 1720 году, акции которой упали с 1200 до 86 фунтов. После этого, в 1734 власти Англии запретили шорты. Тем не менее, закон не исполнялся и был отменен в 1860-м году. И уже в 1866 произошла паника в результате которой пали многие банки. Вину опять возложили на шортистов. В 1867 Парламент Англии принял закон о запрете шорта акций банков и опять его не исполнили. В 1668 специальная комиссия пришла к выводу, что шортисты не виноваты в банковском кризисе.

Далее читайте статью шорт

История коротких позиций

Первый в истории шорт был открыт в 1609 году, когда голландский купец Исаак Ле Маире организовал шорты по Ост-Индийской Компании, котороая торговалась на бирже в Амстердаме[2]. В 1610 году компания убедила правительство запретить шорты из-за того что они наносят вред невинным акционерам. Несмотря на запрет, спекулянты продолжали шортить, и Голландия в 1869 решила обложить короткие продажи налогом.

Шортить можно было и пузырь компании Южных Морей в 1720 году, акции которой упали с 1200 до 86 фунтов. После этого, в 1734 власти Англии запретили шорты. Тем не менее, закон не исполнялся и был отменен в 1860-м году. И уже в 1866 произошла паника в результате которой пали многие банки. Вину опять возложили на шортистов. В 1867 Парламент Англии принял закон о запрете шорта акций банков и опять его не исполнили. В 1668 специальная комиссия пришла к выводу, что шортисты не виноваты в банковском кризисе.

Далее читайте статью шорт

Альтернативная склейка фьючерса РТС (совершенно бесплатно;) )

- 24 января 2013, 15:35

- |

2 недели назад я написал пост о том, что меня не устраивает то, как Финам «склеивает» фьючерс на индекс РТС, и решил сделать это самостоятельно.

Собственно, если кому нужна склейка не 11 числа каждого месяца, а непосредственно в дату экспирации, то берите, скачивайте, не стесяйтесь (файл >66 МБ, архив 11МБ)! Последние четыре года я склеил и проверил на ошибки.

Ну и надо поделиться замечательной новостью со Смарт-лабом о предоставленной возможности! ;)

Особенности тестирования стратегий на данных по фьючерсу на индекс РТС:

— Вечерняя сессия появилась 30.05.2008 года (по ссылке данные только с 12.12.2008)

— клиринг 18:45-19:00 на РИ с 28.08.2009 года (до этого перерыв был с 17:45 до 18:00)

— Рынок начал открываться в 10:00 с 17.05.2010 года (до этого было 10:30)

( Читать дальше )

Собственно, если кому нужна склейка не 11 числа каждого месяца, а непосредственно в дату экспирации, то берите, скачивайте, не стесяйтесь (файл >66 МБ, архив 11МБ)! Последние четыре года я склеил и проверил на ошибки.

Ну и надо поделиться замечательной новостью со Смарт-лабом о предоставленной возможности! ;)

Особенности тестирования стратегий на данных по фьючерсу на индекс РТС:

— Вечерняя сессия появилась 30.05.2008 года (по ссылке данные только с 12.12.2008)

— клиринг 18:45-19:00 на РИ с 28.08.2009 года (до этого перерыв был с 17:45 до 18:00)

— Рынок начал открываться в 10:00 с 17.05.2010 года (до этого было 10:30)

( Читать дальше )

""Форекс-кухни" против ММВБ." А теперь - правда! :)))

- 21 января 2013, 20:13

- |

Наткнулся на очередной пост про форекс кухни http://smart-lab.ru/blog/98056.php, и решил что пройти мимо будет равносильно тому, чтобы не помочь человеку которого гопота избивает в подворотне, сделав вид мол это не мое дело...

Итак, тезис первый — про оборот форекс лохотрона в размере 200 или сколько там миллиардов долларов в год:

если учесть, что большинство клиентов торгует с плечом от 1 к 100, до 1 к 500, то этот «оборот», а точнее ПРОВОРОТ через кухню можно смело поделить на 100 — не ошибемся :) То есть реальный оборотот, будет примерно 2 ярда зелени в год, что равно дневному обороту на ММВБ в нормальный день.

Тезис второй: не приходилось жаловаться регуляторам, тоже звучит забавно. РЕГУЛЯТОР, который ФСФР или даже ЦБ, никак не регулирует деятельность этих кухонь. Жалуйся, не жалуйся — сам дурак.

Тезис третий: какая разница, выводят или нет на межбанк. Да никакой, если вам по фигу чем торговать, то пошли отдали бомжу денег, и дальше играете с ним в 3 наперстка — результат будет тот же. ВЫВОД НА РЫНОК нужен именно в силу того, что рынок дает ПРИЗНАВАЕМУЮ КОТИРОВКУ и часто (для целого ряда рынков) ленту сделок, для проверки, и исключает варианты использования всяких спецфункция софта а ля метатрейдер по обуванию клиентов. Подробнее тут (много букв, но почитать стоит)

( Читать дальше )

Итак, тезис первый — про оборот форекс лохотрона в размере 200 или сколько там миллиардов долларов в год:

если учесть, что большинство клиентов торгует с плечом от 1 к 100, до 1 к 500, то этот «оборот», а точнее ПРОВОРОТ через кухню можно смело поделить на 100 — не ошибемся :) То есть реальный оборотот, будет примерно 2 ярда зелени в год, что равно дневному обороту на ММВБ в нормальный день.

Тезис второй: не приходилось жаловаться регуляторам, тоже звучит забавно. РЕГУЛЯТОР, который ФСФР или даже ЦБ, никак не регулирует деятельность этих кухонь. Жалуйся, не жалуйся — сам дурак.

Тезис третий: какая разница, выводят или нет на межбанк. Да никакой, если вам по фигу чем торговать, то пошли отдали бомжу денег, и дальше играете с ним в 3 наперстка — результат будет тот же. ВЫВОД НА РЫНОК нужен именно в силу того, что рынок дает ПРИЗНАВАЕМУЮ КОТИРОВКУ и часто (для целого ряда рынков) ленту сделок, для проверки, и исключает варианты использования всяких спецфункция софта а ля метатрейдер по обуванию клиентов. Подробнее тут (много букв, но почитать стоит)

( Читать дальше )

Котировки в реальном времени.

- 21 января 2013, 17:49

- |

В этой статье мы поговорим о вопросе который зачастую мучает большинство начинающих трейдеров: “Где брать котировки?!”

Каждый решает эту проблему по-разному: кто-то пользуется различными демо-терминалами; кто-то специально для этого открывают счета у брокеров и т.д. Надеюсь, что благодаря этой статье проблема хотя бы частично решится.

Речь пойдет о западном сервисе с трансляцией котировок в режиме реального времен. Сразу скажу, что это не терминал как OEC или SmartTrade, это сайт, на котором можно смотреть котировки с низкой задержкой.

Ну и как неплохое дополнение есть встроенный чат для трейдеров, возможность просматривать стратегии которые выложили трейдеры на сайте и выставлять на обзор свои.

( Читать дальше )

Каждый решает эту проблему по-разному: кто-то пользуется различными демо-терминалами; кто-то специально для этого открывают счета у брокеров и т.д. Надеюсь, что благодаря этой статье проблема хотя бы частично решится.

Речь пойдет о западном сервисе с трансляцией котировок в режиме реального времен. Сразу скажу, что это не терминал как OEC или SmartTrade, это сайт, на котором можно смотреть котировки с низкой задержкой.

Ну и как неплохое дополнение есть встроенный чат для трейдеров, возможность просматривать стратегии которые выложили трейдеры на сайте и выставлять на обзор свои.

( Читать дальше )

Ключевая идея

- 21 января 2013, 17:12

- |

Это перепост. Увидел статью где-то год назад в одном журнале, тот в свою очередь перепостил запись Барановского Дмитрия с другого сайта. Но идея настолько свежо изложена, и мысль настолько здравая, что хочется всё же разбавить перепостом свой блог, хорошим и качественным перепостом.

Ключевая идея — она составляет колоссальный разрыв между 95% трейдерами и остальными 5%. Это именно то, что позволяет мне делать деньги — и ничто другое.

Опять вернемся к той формуле: ПРОФИТ=А*В-С*D

где:

А-средняя прибыль в сделке

В — количество прибыльных сделок

С — средний убыток в сделке

D — количество убыточных сделок

Как нам увеличить профит?

Чайники сливают свой профит в букве С — потому что не ставят стопы. Всегда нужно ставить защиту и сделать средний убыток как можно меньше.

95% трейдеров пытаются заработать в букве B. Как? Пытаются делать прогнозы, используют тот же теханализ, фигуры и т.п. — в общем все, что может подсказать направление рынка. Но рынок чрезвычайно сложная штука для предсказаний, поэтому сделать профит в букве

( Читать дальше )

Ключевая идея — она составляет колоссальный разрыв между 95% трейдерами и остальными 5%. Это именно то, что позволяет мне делать деньги — и ничто другое.

Опять вернемся к той формуле: ПРОФИТ=А*В-С*D

где:

А-средняя прибыль в сделке

В — количество прибыльных сделок

С — средний убыток в сделке

D — количество убыточных сделок

Как нам увеличить профит?

Чайники сливают свой профит в букве С — потому что не ставят стопы. Всегда нужно ставить защиту и сделать средний убыток как можно меньше.

95% трейдеров пытаются заработать в букве B. Как? Пытаются делать прогнозы, используют тот же теханализ, фигуры и т.п. — в общем все, что может подсказать направление рынка. Но рынок чрезвычайно сложная штука для предсказаний, поэтому сделать профит в букве

( Читать дальше )

И снова про делеверидж мировой экономики

- 21 января 2013, 16:23

- |

Тут появилась в сети одна ссылочка на обзор МакКинзи годовой давности, по состоянию делевериджа мировой экономики. Я прочел и законспектировал.

собственно ссылочка: http://www.mckinsey.com/insights/mgi/research/financial_markets/uneven_progress_on_the_path_to_growth

Аналитики McKinsey изучили 32 случая делевериджа. Опыт Швеции и Финляндии (90-е) был особо показателен:

делевериджинг делится на 2 фазы:

1. Домохозяйства, фин.институты и компании снижают долг несколько лет. Это сопровождается слабым ростом ВВП и ростом госдолга.

2.Экономический рост восстанавливается, государство снижает долг долгие годы.

( Читать дальше )

собственно ссылочка: http://www.mckinsey.com/insights/mgi/research/financial_markets/uneven_progress_on_the_path_to_growth

- процесс делевериджа тока начался в мире

- суммарный долг вырос с кризиса 2008

- Сумм.долг/ВВП снизился только в США, Ю.Корея, Австралия

- Долг/ВВП финсектора США снизился к мин. с 2000

- Долг/доход домохозяйств США снизился на 15% — макс. из всех стран.

- Долг/ВВП для UK продолжает расти

- Долг домохозяств UK продолжает расти

- Домохоз. Испании незнач. снизили долг

- Корпоративный долг/ВВП Испании — макс. из 10 крупнейших стран

Аналитики McKinsey изучили 32 случая делевериджа. Опыт Швеции и Финляндии (90-е) был особо показателен:

делевериджинг делится на 2 фазы:

1. Домохозяйства, фин.институты и компании снижают долг несколько лет. Это сопровождается слабым ростом ВВП и ростом госдолга.

2.Экономический рост восстанавливается, государство снижает долг долгие годы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал