Избранное трейдера Дмитрий Думин

Философия инвестиций: осмысление самого себя на рынке

- 20 марта 2020, 02:42

- |

Зачем я опустился до спекуляций? Ведь я же собирался быть инвестором.

Мой фундаментальный анализ в какой-то момент дал мне понять, что долгосрочным инвестором на тех ценовых уровнях быть рискованно. И я перестал держать акции.

Сейчас мой анализ все еще дает мне основания полагать, что интересные акции продаются по недостаточно интересным ценам.

Мой анализ показал, что золото является менее рискованной инвестицией, чем акции. К сожалению, золото упало вслед за глобальной распродажей. Я передержал золото и увидел существенную просадку депозита от максимума к минимуму, ибо я не продал по $1700 и не продал по $1470.

Я держал золотой фьючерс на срочном рынке Мосбиржи. Позиция по золоту стала даже чуть убыточной от точки открытия из-за ежедневного пересчета вар маржи и роста курса доллара. Когда золото росло, курс был условно 65, поэтому я зарабатывал маржи меньше, чем при падении золота, когда курс бакса стал выше 70.

( Читать дальше )

- комментировать

- 6.1К | ★8

- Комментарии ( 59 )

Только по рынку!

- 19 марта 2020, 18:04

- |

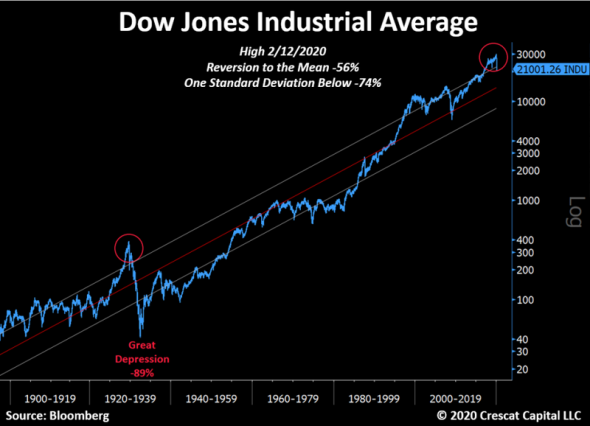

Для американских акций все еще существует гораздо больший спад, глобальная рецессия от уровня долга до уровня ВВП только началась. Корпоративные доходы готовы резко упасть, безработица резко вырасти. Это совершенно нормально. Существует деловой цикл. Начиная с февральского максимума для акций с большой капитализацией, потребуется 56% распродаж, чтобы добраться до долгосрочных средних оценок, а снижение на 74%, чтобы добраться до одного стандартного отклонения ниже этого уровня. На худших медвежьих рынках оценки доходят до двух стандартных отклонений ниже среднего. Такие реалии имели место в период Великой Депрессии, медвежьего рынка 1973-74 годов и двойной рецессии 1982 года. 1932 год было падение на 89% от пика. Начальный спад на этом рынке до сих пор сопоставим по скорости и размаху с 1929 годом. Будут отскоки, но даже после почти 30-процентного падения индекса S&P 500 после вчерашнего закрытия рынки даже не приблизились к оценкам “крови на улице”, которые должны отметить дно для акций в нынешней глобальной рецессии, которая только начала разворачиваться.

( Читать дальше )

В чём проблема США? Новая реальность или как скоро наступит крах?

- 19 марта 2020, 12:19

- |

Приветствую всех, уважаемые Смартлабовцы!

Это мой первый лонгрид, поэтому не судите строго.

Хочу поделиться с вами своими соображениями о текущем кризисе, а также услышать ваше мнение по насущному вопросу.

Итак, на сегодня мы имеем острую фазу кризиса фондовых рынков по всему миру, но особенно интересно, что происходит в США.

Наверняка вы знаете, что недавно Федрезерв объявил о беспрецендентных мерах по поддержке рынков, по традиции решив накачать их почти бесплатными долларами. Но что-то пошло не так, и вместо ожидаемого многими взлета рынков после анонсирования этой новости, началась самая настоящая паника. Хочется разобраться, что же пошло не так.

Обычно, накачка системы долларами работает следующим образом — все СМИ начинают трубить о том, что в такое тяжелое и волатильное время все мудрые инвесторы бегут в safe heaven — в трежерис. Их стоимость растёт, ставки падают, в системе появляется дополнительная ликвидность. По крайней мере прошлые эксперименты в этой не конца исследованной области показывают, что было именно так.

Но есть проблемы:

1. Ещё перед кризисом дефицит бюджета США превышал 1 трлн долларов.

2. ФРС печатает и вливает в систему 700 млрд долларов.

3. Трамп планирует разбрасывать деньги с вертолёта — каждому по 1000 долларов. В общей сумме ещё 1 трлн.

4. Кризис носит глобальный характер — всем странам сейчас нужны деньги

И вдруг не нашлось желающих покупать волшебные райские treasurys — ставка по 10 летним со вторника по среду включительно выросла с 0.72% до 1.2%. С кем-то США сами испортили отношения (Россия и Китай), где-то хватает и своих проблем (Европа и Япония).

Так вот чего испугался ФРС. Эффекта домино. С одной стороны вырастут ставки заимствований, а с другой радикально сократятся доходы бюджета на фоне роста «стимулирующих» расходов.

В США 78% ВВП формируется сферой услуг — именно по ней нанёс свой удар коронавирус. Самолеты и гостиницы простаивают, рестораны закрыты, а тут еще и цены на нефть рухнули — привет сланцевикам.

Американцы — крайне закредитованная нация, в условиях остановки обычной деловой и повседневной жизни, многие останутся без работы. Начнется волна личных банкротств. Вырастут плохие долги банков и еще сильнее повысятся ставки заимствований. Нет ничего хуже рецессии в ситуации с огромным дорогим долгом.

Всё это надо предотвратить. Но как? Похоже, что старые рецепты уже не работают.

Как я встречаю кризис 2020. У пенсионеров все хорошо

- 18 марта 2020, 22:07

- |

На Смартлабике сейчас истерика.

Прошу понять.

Последнее время задергали вопросами. Попробую описать что делаю и буду делать я. Не претендую на истину в последней инстанции. Никого не призываю действовать также. Возможно, что моя тактика неверная. Ваши деньги — ваши проблемы.

Мой прошлый опыт

Я своими глазами наблюдал уже два кризиса. 2008 и 2014-ый.

В 2008 году я оказался просто не готов к обвалу. Только начал осваивать инвестирование. Сбережения были ничтожно малы. Помню как сидел с друзьями в кафе и говорил им, что новые кризисы буду обязательно встречать с горой кеша. Следующая “остановка” через 10 лет.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 0 )

Доллар по 300 (а чо не 500), нефть бесплатно, сентимент однако

- 18 марта 2020, 21:52

- |

Я не хочу сказать, что рынки вот-вот развернутся, есть ещё время попадать, да и волновая структура не завершена. Но сентимент потихоньку формируется. На вчера 13% быков в сипи и 7% в нефти.

В сипи, скорее всего идёт пятёрка в С в плоской. Об этом здесь.

В нефти заканчиваем 5 и осталось сделать 4)-5), то есть будем ниже. Тоже сегодня писал.

В доллар-рубле (писал там же) М2 к ЗВР около 90 рублей и при приближении к этому уровню ЦБ должен бы встать стеной, всё равно рублей на рынке просто не хватит выкупить все ЗВР, как показывают прошлые кризисы с этого соотношения рынок разворачивается практически пулей. Но что-то меня смущает привычка партии и правительства последние пару лет брать за всё вину на себя, типа «какие мы плохие», даже за падение нефти умудрились взять на себя ответственность. То есть, если ЦБ не встанет стеной, это подтвердит мою версию, что власть сама себя демонизирует, об этом в видео ниже.

( Читать дальше )

Закрытие финансовых рынков.

- 17 марта 2020, 20:19

- |

Филиппины стали первой страной мира, закрывшей свои финансовые рынки.

Индекс фондовой биржи Манилы с середины января упал примерно на 30%, не смотря на то что государственные пенсионные фонды увеличили покупки акций.

Франция, Испания и Италия наложили запрет на короткие продажи на отдельные акции и индексные продукты.

Министр финансов США Стивен

Мнучин во вторник сказал, что администрация Дональда Трампа не

намерена приостанавливать работу рынков, несмотря на пандемию

коронавируса, хотя в какой-то момент может понадобиться

сокращение торговых часов.

И вдогонку:

Глава Сбербанка Герман Греф назвал алкоголь важным товаром для тех, кто оказался в режиме самоизоляции, и предложил легализовать продажи через интернет алкоголя

Генератор прибыли

- 17 марта 2020, 18:26

- |

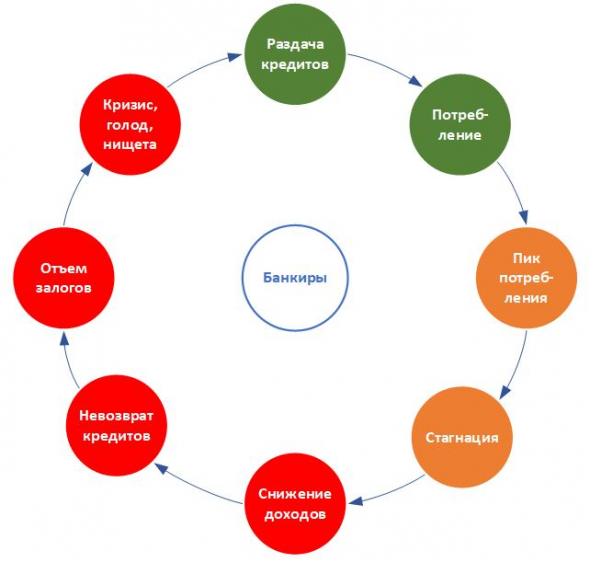

Выглядит он так:

Банкиры, создавшие генератор, называют его «экономическими циклами свободной экономики» — рост - стагнация - спад — и далее по спирали.

Внимательно посмотри на эту конструкцию и ты увидишь, на чем зарабатывают банкиры. А они, суки такие, зарабатывают всегда. В отличие от нас с тобой.

Обоснование лонга нефти ниже $30

- 17 марта 2020, 16:18

- |

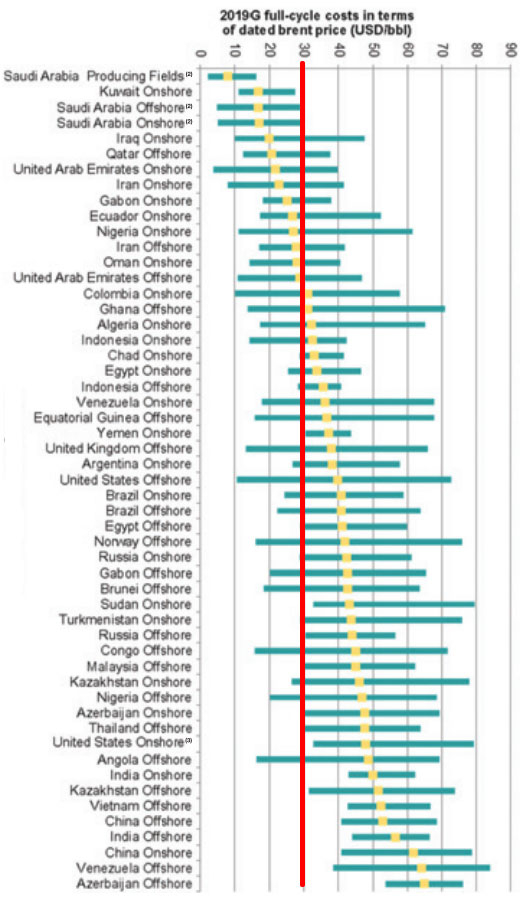

Понятное дело, график нужен был верблюдобоям для того, чтобы понравиться инвесторам (смотрим 1-ю строчку). Но из него видно, что текущая психическая цена нефти (приведенная к бренту) в районе $30 долго не продержится. Экономика добычи неизбежно вытолкнет цену выше $40.

Вердикт:

Брать нефть ниже $30. Не слушать журналистов, блогеров и аналов. Не читать СМИ. Не ссать.

RTS с точки зрения Волнового Принципа Эллиотта. Промежуточный итог 7. Ожидания разворота

- 17 марта 2020, 09:01

- |

Всем доброго дня!!!

Со дня последнего предположения об ожиданиях движения цены по индексу РТС прошел всего лишь один месяц, но исполнение прогноза было впечатляющим. С данным предположением можно ознакомиться по ссылке ниже.

https://smart-lab.ru/blog/593018.php

Суть заметки заключалась в том, что на тот момент по индексу РТС цена находилась в стадии формирования базы для уверенного снижения стоимости индекса, и данное предположение оправдалось на все 100%, то есть цена, вполне ожидаемо, и как положение импульсу, с повышением динамики уверенно продолжила движение вниз.

Расписывать хронологию смысла нет, так как большую часть толпы интересует, когда же все это закончиться? Поэтому покажу всего лишь две картинки, то есть что ожидалось, и что получилось.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал