Избранное трейдера Дмитрий Думин

Открытое письмо Сергею Елисееву по итогам презентации новой версии Option Lab.

- 13 ноября 2015, 16:11

- |

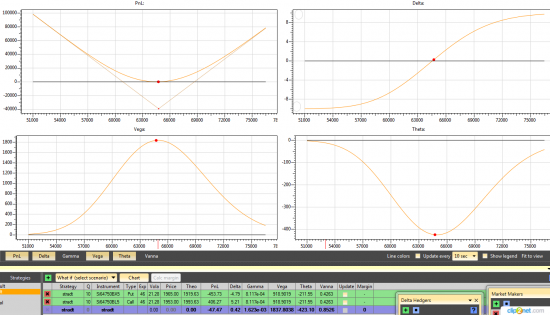

Меня спрашивают о софте для торговли опционами. Думаю, что очень интересен на Российском рынке Option Lab. Вчера была презентация. Были высказаны пожелания. Что бы они не забылись решил сделать топик и изложить свои предложения. Прошу присоединяться в комментариях. Ссылку отправлю Сергею Елисееву.

Что бы не забылось. Хотелки и пожелалки в Option-Lab Trade.

Instrumend desk. Жмем на правый глаз мыши, выскакивает меню, делаем добавить, выскакивает иконка. По логике, надо ввести код инструмента. А нет… В поле ни чего ввести нельзя. Надо нажать «…» потом появится меню и там вводим или выбираем. Как то странно.

Option Desk. Желательно подсвечивать стрчку с опционом ближайшим к цене БА. Центральный страйк. А так же подсвечивать другими цветами страйки на отклонении по сигме. Одна сигма, две сигмы и три.

Option chart strategy, Можно менять количество, цену, цену закрытия, убирать позиции. Но не хватает изменения Ticker. Приходится их таскать из доски отпционов. Или открывать сразу серию и потом галочкой выбирать. Было бы не плохо, если страйк и тип опциона можно поменять в чате.

( Читать дальше )

- комментировать

- 1.2К | ★6

- Комментарии ( 13 )

Опционы для подростков. (девять)

- 11 ноября 2015, 18:02

- |

В некоторой религии, которую воспевал Владимир Высоцкий, общество было поделено на касты. Там была интересная прослойка. Сей час, их бы называли менеджерами, банкирами и предпринимателями. Эти люди должны были обладать главным качеством. Они должны были уметь врать. Это не считалось чем то греховным, а на оборот. Это благоприятно сказывалось на их карме. Считалось, что если человек купил АйФон за 500 баксов и продает его за 1000, то он обязан сообщить покупателю, что купил его за 1100. У покупателя не возникает чувства жадности, гнева и досады. Все просто счастливы.

С тех времен, прошло 6 тысяч лет, если нам не врут. И мы научились этому ремеслу. И выяснилось, что проще всего обманывать себя. На себе потренироваться, а потом уже Смарт Лабовцев фигачить. Если вы сможете убедить себя, что при пробое тренда цена пойдет дальше, вам легче будет это сделать с другими людьми. Мастерство врать это дело тонкое. Так что верить нельзя ни кому, даже себе. Такая наша профессия. Так я, собственно, об оционах.

( Читать дальше )

Революция российских инвесторов

- 10 ноября 2015, 12:51

- |

Отличная новость для российских частных инвесторов, читайте статью в Эксперте - Акционеры попадут в будущее.

Это тихая Революция инвесторов!

В июле 2016 года в действие вступят новые правила осуществления открытыми акционерными обществами своих корпоративных действий — речь идет о собраниях акционеров и о выкупе акций. Новые технологии проведения собраний акционеров могут сделать миноритариев реальной и активной силой. Весь вопрос в стоимости этих технологий для частных инвесторов.

Все нововведения — плод реформы корпоративных действий, которую Центральный банк как регулятор фондового рынка и Национальный расчетный депозитарий (НРД) продвигают уже несколько лет. Переход на электронный документооборот лишь верхушка айсберга, на самом деле изменения происходят довольно значительные. Их суть в том, чтобы все основные корпоративные действия проходили централизованно через институты учетной системы (см. схемы 1 и 2); кроме того, на базе центрального депозитария будет создан центр корпоративной информации, который сильно облегчит жизнь акционерам. Вся информация будет передаваться в структурированном виде, что упростит ее обработку.

( Читать дальше )

Моя книга. Прогресс

- 08 ноября 2015, 18:50

- |

Статистика:

Объем: 196 стр А4 10 шрифтом

Объем: 585,6 тыс. знаков с пробелами

Библиография: 42 книги

Число ссылок на смартлаб: 160

Упоминания:

- Рэй Далио — 13

- Александр Герчик — 13

- Александр Резвяков — 9

- Александр Кургузкин — 8

- Александр Горчаков — 8

- Джесси Ливермор — 7

- Эдвард Торп — 5

- Билл Экхард — 5

- Антон Медведев — 3

- Ральф Винс — 3

- Александр Муханчиков — 2

- Андрей Беритц — 2

- Алексей Каленкович — 2

- Рокибит — 1

- Максим Свиридов — 1

Какие открытия я совершил, пока писал книгу?

- дописывая книгу, я испытываю чувство гордости!

- писать добротную книгу — это пипец какой геморрой

- когда ты пишешь, ты очень хорошо структурируешь инфу в голове

- сколько раз не перечитывай, — все время находятся новые ошибки

- 80% работы выполняется в 20% времени, которое пишется книга

- ты априори считаешь свою книгу намного более уникальной, чем она является на самом деле

Что надо успеть сделать до сдачи в издательстве?

- Перенести все сноски в WORD файл

- Написать «Благодарности»

- Дописать главу 10: Оценка результатов

- Скорректировать главу 11: Работа над ошибками, согласовать с (10)

- Проверить расчеты в главе (6.2) и дописать вывод.

- Дать ссылку на моделирование в Экселе главы (6.2)

- Проверить расчеты главы (6.3)

- Глава (8.4) смоделировать тильт в Эксель

- Глава (8.4.8) Системный риск-менеджмент дописать

- Написать подглаву «Оппортунистический подход к трейдингу»

- Написать главу (12) «Суть книги на 1 странице»

- Вернуться к ответам на вопросы из главы (0.4) в финале книги

- Переписать введение когда книга примет финальный вид

- Переписать описание механизма (4.2) после окончания глав 10,11.

- Четко сформулировать все инструкции в книге (план, работа над ошибками)

- Проверить цитаты Горчакова в книге на точность

- Найти куда впихнуть кусок «Жизнеспособность систем» — возможно в (7.2.3)?

- Упомянуть идею М. Гладуэлла

( Читать дальше )

Книга, которую рекомендовал Андрей Беритц на конференции смартлаба

- 05 ноября 2015, 17:45

- |

Не говорите спасибо. Доступна для бесплатной скачки или покупки на амазоне на английском языке.

Книга про тильт, само название говорит о многом:

«Проверенные методы улучшения контроля над тильтом, обретения уверенности и мотивации, адекватной реакции на дисперсию и многое другое».

Про авторов:

Обязательно добавил в свой MUST READ LIST

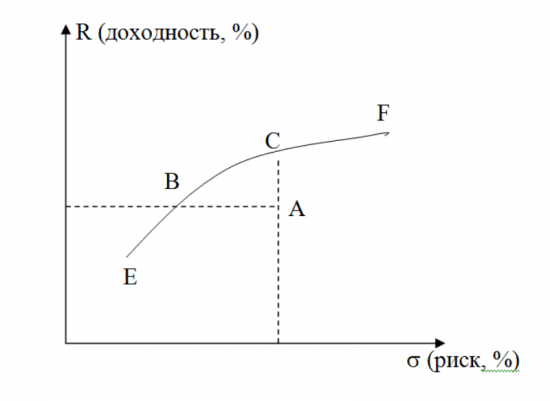

Мысли о теории Марковица...

- 04 ноября 2015, 17:37

- |

За последние 50 лет самыми революционными инвестиционными идеями стали те, которые получили название современной финансовой теории. Этот тщательно продуманный набор идей сводится к одному простому и обманчивому практическому заключению: изучать индивидуальные инвестиционные возможности ценных бумаг — напрасная трата времени. Такая точка зрения подразумевает, что бросить кости и случайным образом выбрать ценные бумаги для портфеля будет намного выгоднее размышлений о том, разумны ли возможности отдельных инвестиционных инструментов.

Одним из основных догматов современной финансовой теории является современная портфельная теория. Она утверждает, что смягчить собственный риск той или иной ценной бумаги можно путем диверсификации портфеля, т.е. формализуется народная мудрость «не класть все яйца в одну корзину». Оставшийся в итоге риск — единственный, за который инвесторы получат вознаграждение, говорит теория.

( Читать дальше )

Сканер Вэлью Компаний Грэхема. ProValue Analytics

- 04 ноября 2015, 16:52

- |

Он стремился купить много акций по цене ниже ликвидационной стоимости, т.е. «продажи с молотка» если у компании пойдет что-то не так.

Поскольку на качество бизнеса компаний, Грэхем не смотрел, а только на количественные показатели.

Для успешного воплощения стиля Грэхема вам надо иметь портфель не менее чем из 100 акций для хорошей диверсификации.

Основным критерием поиска компаний Грэхема является Число Грэхема (Graham Number).

Graham Number — это формула внутренней стоимости компании, которую вывели его последователи на основании его подхода, хотя Грэхем в книге «Разумный инвестор», эту формулу не приводит. Подход Грэхема в выборе акций, заключался в том, чтобы найти компании, рыночная стоимость акций которых ниже их балансовой стоимости, причем ниже более чем на 30%.

( Читать дальше )

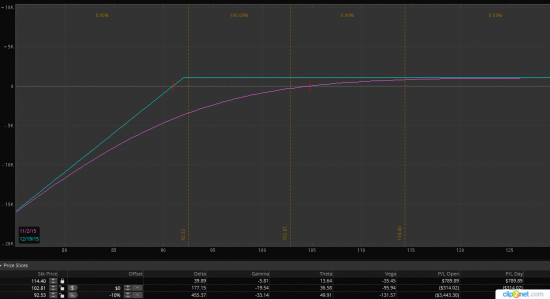

Опционы для подростков. (веселые картинки)

- 02 ноября 2015, 21:44

- |

Возьмем проданный пут.

Как он зависит от волатильности. Чем больше вола, тем нам хуже.

( Читать дальше )

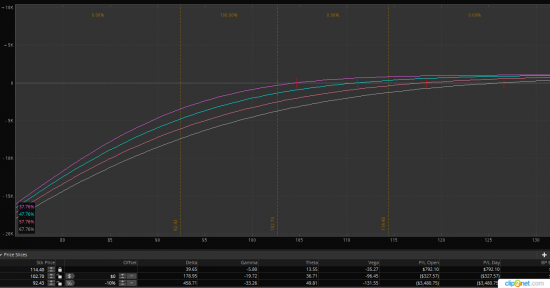

Опционы для подростков. (часть восемь)

- 01 ноября 2015, 17:34

- |

В свете сказанного посмотрим некоторые популярные стратегии

Купленный стреддл. Очень популярная позиция. Когда покупается на одном страйке пут и кол.

Куда бы не пошла цена, всюду плюс. Но под ценой пропасть в 40 тыс. Это эквивалентно торговли фьючем на пробой. Ставим заявки на границы канала и ждем. Если пробьет и уйдет, то ок. Если будет ерзать и цеплять стопы, то будем проседать. Где тут риски и какие они? Обычно, все боятся Тетту. Она растет и постоянно капает. Но это 400-600 рублей в день. За неделю, в среднем набежит 3,5 тысячи. А вот вега 1800 рублей. И достаточно 3% изменения волатильности, что бы получить 5,4 тысячи. Поэтому, главная тут волатильность. Такие стратегии используют на минимуме волатильности. Например, по рублю тот самый случай. Вола на уровне 21%. Обычно она от туда отскакивает. Соответственно, декабрьские опционы предпочтительнее. Там вега больше, а тетта меньше. Обратная ситуация на ED (евра-доллар) там вола с 14 на 17% прыгнула за день. И теперь будет падать. Вывод. При покупке стреддла главный риск это волатильность. Поэтому покупаются они при максимально низкой воле. Ориентируются на среднею, историческую волатильность. И на динамику IV, на ее минимумы в моменте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал