SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера dusheska

Брокер. CME и NYSE

- 12 июня 2014, 15:22

- |

Коллеги, Добрй День! Кто может подсказать лучших по Вашему мнению брокеров для торговли на CME (интересен один инструмент — ES) и NYSE, как обстоят дела с выводом средств (комиссии за вывод, за сколько дней происходит вывод), размер комиссий, дополнительные оплаты в месяц, минимальная сумма депозита, процесс налогообложения?

С Уважением, Денис!

С Уважением, Денис!

- комментировать

- 77 | ★18

- Комментарии ( 69 )

Thinkorswim Infinity - авторегистрация в TOS

- 03 июня 2014, 06:22

- |

Многие мои коллеги, в основном занятые дейтрейдингом на NYSE, мучаются постоянной перерегистрацией аккаунта Thinkorswim.

Многие мои коллеги, в основном занятые дейтрейдингом на NYSE, мучаются постоянной перерегистрацией аккаунта Thinkorswim. Для решения проблемы разработал для них небольшой сервис. Один простой клик позволит зарегистрировать аккаунт на 60 дней, введите e-mail и через каждые 58-59 дней к истечению аккаунта вам на почту автоматически будет приходить новый. Используйте время более продуктивно, пока сервис делает грязную работу за вас.

Перейти на сервис: Thinkorswim Infinity

Не стесняйтесь ставить лайки и делиться с коллегами по бирже!

Также приятель с ФОРТС попросил сделать такое-же на OEC, могу попробовать прикрутить авторегистрацию практически на любой другой сайт, пишите в комментарии какая авторегистрация вам нужна больше всего, буду рад разобраться.

Успехов на бирже!

----------------------

P.S. Большое спасибо за поддержку и комментарии, не ожидал такого отклика.

Давно хотел зарегистрироваться на Смарт-лабе, только дошли руки =)

Отладка и отображение

- 22 мая 2014, 13:08

- |

Для того, чтобы эффективно конкурировать с более опытными, быстрыми и крупными игроками желательно научиться получать преимущества от различного софта и технологий, комбинируя их так, как выгодно именно Вам. Инструменты с которыми Вы работаете должны быть удобными и по возможности не дорогими.

Стараясь дергать эти преимущества отовсюду мы часто можем частично работать с самописным софтом(проторговщики, тестировщики и т.д.), который дает нам максимальную гибкость, но разрабатывать стратегии в сторонних программах, и несомненно можем столкнуться с проблемами несовпадения значений индикаторов, сделок и со сложностью отладки стратегий.

Как многие из Вас знают, я разрабатываю, тестирую и всячески анализирую стратегии на Wealth-lab, а проторговываю с использованием библиотек S#+Plaza2.

Соответственно мне часто приходится бороться с шероховатостями совместимости данных орудий труда современного трейдера, чтобы получить удобный инструмент для работы.

( Читать дальше )

Основы ФУТПРИНТ - 3 (паттерн НЕХОЧУХА)

- 19 мая 2014, 12:55

- |

В предыдущей статье мы рассказали об основных типах баров футпринт. И как мы упомянули, существует еще один очень важный паттерн – нехочуха. По сути этот паттерн является готовой прибыльной торговой стратегией.

Определение нехочухи, другими словами «передумал», следующее:

Медвежья нехочуха. Первый медвежий бар после предшествующего бычьего тренда при соблюдении следующих условий:

( Читать дальше )

Определение нехочухи, другими словами «передумал», следующее:

Медвежья нехочуха. Первый медвежий бар после предшествующего бычьего тренда при соблюдении следующих условий:

- POC находится на уровне или выше цены открытия,

- размер тела не более 4 пунктов[1].

( Читать дальше )

Как алгоритмизировать поиск свечных паттернов

- 18 мая 2014, 13:28

- |

Пару месяцев назад завершил одну интересную программу, которая самостоятельно ищёт прибыльные свечные паттерны. Решил было спрятать под подушкой, но недавно передумал. Пока доделывал, появилось несколько HFT идей. Буду заниматься ими, а эту подарю миру.

Программу не выложу, но про идею расскажу подробно. Берите, реализуйте, кто может. Буду только рад. Удалось обнаружить такое огромное количество паттернов, что на всех программистов хватит.

Plan:

- Что такое свечной паттерн;

- Алгоритм поиска паттернов;

- Подводные камни;

- Оптимизация, многопоточность;

- Альтернативы.

( Читать дальше )

В помощь нищетрейдеру. Автоматизируем торговлю.

- 26 апреля 2014, 09:32

- |

Большинство нищетрейдеров (и просто трейдеров) мечтают автоматизировать свою торговлю. Существует множество платных программ, позволяющих это сделать, но, как правило, у нищетрейдера денег на платные программы нет (и в конце концов нищетрейдер всё привык получать на халяву).

К счастью, автоматизировать торговлю можно абсолютно бесплатно. Достаточно связать терминал QUIK со старой бета версией программы MultiCharts (а конкретно с версией 5.0.1781.202 beta 2, она бесплатно доступна в интернете).

Но просто связать QUIK и MC без посторонней помощи не получится. Программы обмениваются данными через DDE, однако обе являются клиентами и им нужен промежуточный сервер. Программу-сервер написал сам на C# (поскольку работаю программистом, особого труда этого не составило), скачать ее можно (опять же бесплатно) здесь: yadi.sk/d/vZ2E1M5PN26Cz

Теперь как это все дело настроить.

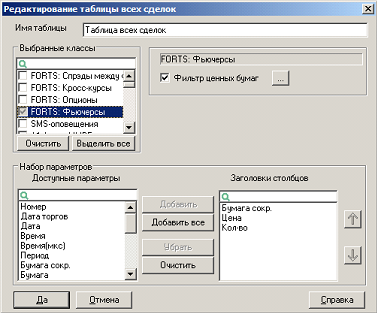

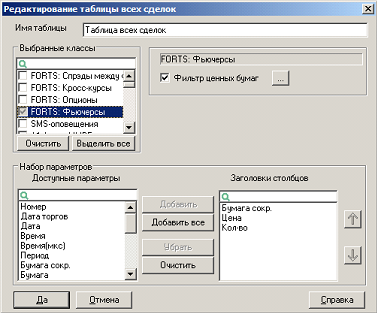

В QUIKе (желательно на отдельной закладке) создаем таблицу всех сделок со следующими столбцами:

( Читать дальше )

К счастью, автоматизировать торговлю можно абсолютно бесплатно. Достаточно связать терминал QUIK со старой бета версией программы MultiCharts (а конкретно с версией 5.0.1781.202 beta 2, она бесплатно доступна в интернете).

Но просто связать QUIK и MC без посторонней помощи не получится. Программы обмениваются данными через DDE, однако обе являются клиентами и им нужен промежуточный сервер. Программу-сервер написал сам на C# (поскольку работаю программистом, особого труда этого не составило), скачать ее можно (опять же бесплатно) здесь: yadi.sk/d/vZ2E1M5PN26Cz

Теперь как это все дело настроить.

В QUIKе (желательно на отдельной закладке) создаем таблицу всех сделок со следующими столбцами:

( Читать дальше )

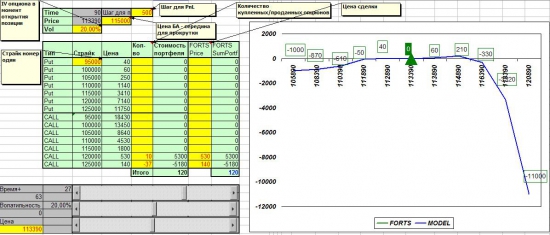

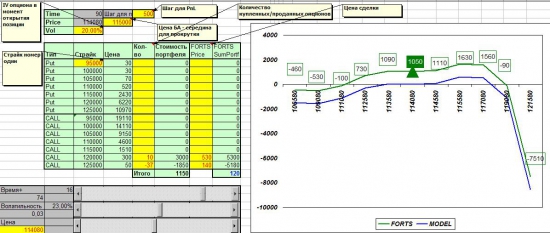

PnL портфеля опционов в Excel

- 23 апреля 2014, 14:00

- |

Всем привет!

Сегодня вот тут говорили про «опционный софт»..

Я когда начал опционы «крутить» лет так несколько назад, то мне ничего не понравилось из предложенного софта, поэтому решил сам написать.

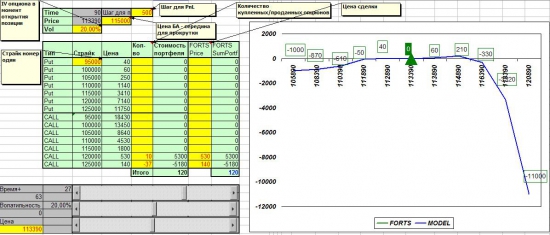

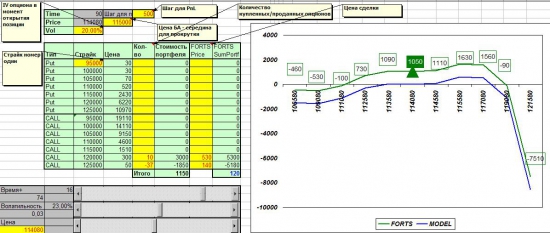

Вот скрин одного из самых первых вариантов:

Можно моделировать изменение портфеля при изменении времени, волатильности и стоимости БА.

Тут конечно не супер вариант, но каждый для себя при желании может такой написать и расширить функционал прописав любые сценарии и модели.

Excel-ем удобнее пользоваться чем упомянутым ОАФ или веб-сервисами.

В общем кому интересно ставим плюсы и пишем мне — поделюсь.

( Читать дальше )

Сегодня вот тут говорили про «опционный софт»..

Я когда начал опционы «крутить» лет так несколько назад, то мне ничего не понравилось из предложенного софта, поэтому решил сам написать.

Вот скрин одного из самых первых вариантов:

Можно моделировать изменение портфеля при изменении времени, волатильности и стоимости БА.

Тут конечно не супер вариант, но каждый для себя при желании может такой написать и расширить функционал прописав любые сценарии и модели.

Excel-ем удобнее пользоваться чем упомянутым ОАФ или веб-сервисами.

В общем кому интересно ставим плюсы и пишем мне — поделюсь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал