Избранное трейдера dt-msk

Buy High стратегия

- 12 августа 2016, 21:06

- |

Тест стратегии из поста http://smart-lab.ru/blog/343965.php

Формализовал стратегию так, как я ее понял.

1. Входа на следующий день, после обновления исторического хая. Тут есть неточности — историю брал с 2005 года. Не факт, что all time high был на этом промежутке.

2. Предыдущее обновление хая было больше 90 дней назад и менее чем 200 дней назад.

3. Примерно 500 ликвидных бумаг с NYSE/NASDAQ/AMEX. Без учета делистинга, без учета комиссий, без учета платы за плечо. Вроде бы без дивидендов (не уверен), дейли дата взята с Google Finance.

4. Стоп в примере — 3%. Тейк — 90%. Можно взять больше стоп, результаты не критично меняются.

5. Вход фиксированным BP на позицию. (взял 1000 на позу)

Код Multicharts.Net

using System;

using System.Drawing;

using System.Linq;

using PowerLanguage.Function;

using ATCenterProxy.interop;

namespace PowerLanguage.Strategy {

public class _INTEST_by_high_daily : SignalObject {

public _INTEST_by_high_daily(object _ctx):base(_ctx){}

private IOrderMarket buy_order;

private IOrderMarket sell_order;

double previous_high;

double previous_high_low_range;

double all_time_high;

protected override void Create()

{

// create variable objects, function objects, order objects etc.

buy_order = OrderCreator.MarketNextBar(new SOrderParameters(Contracts.Default, EOrderAction.Buy));

sell_order = OrderCreator.MarketNextBar(new SOrderParameters(Contracts.Default, EOrderAction.Sell));

}

protected override void StartCalc() {

all_time_high =0;

}

protected override void CalcBar()

{

// strategy logic

if (Bars.High[0]>previous_high && previous_high_low_range<previous_high && previous_high == all_time_high)

{

buy_order.Send();

}

if (StrategyInfo.MarketPosition>0 && Bars.Close[0]>StrategyInfo.AvgEntryPrice*1.9)

sell_order.Send();

previous_high = Bars.High.Highest(200);

previous_high_low_range = Bars.High.Highest(90);

if (Bars.High[0]> all_time_high) all_time_high = Bars.High[0];

}

}

}

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 16 )

How much is the опцион?

- 29 июля 2016, 12:21

- |

Представим очень простую (скажем прямо — примитивную) модель изменения цены акции. Каждый день цена акции может измениться только на 1 рубль, вверх или вниз. Вот так:

И мы хотим купить опцион колл с ценой исполнения (страйком) 100. Как понять, сколько нам платить продавцу, чтобы цена была «справедливой»?

1. Максимальная прибыль в этой модели (которая на картинке) — 6 рублей. Дороже 5.99 рублей покупать смысла точно нет.

2. За 0 рублей нам его тоже не продадут.

( Читать дальше )

Ловушка трейдинга

- 19 июля 2016, 13:41

- |

И так как я рассчитывал ММ, чтобы жить с рынка.

Взял приемлемый мне алгоритм, при депозите 20 000 он раз в неделю-квартал, то есть рано или поздно сливается. Но торговать одно удовольствие. И профит стабильно 20 000 в месяц, но расширяющийся треугольник данный алгоритм убивает. Сначала увеличил депозит до 40 000, не помогло, увеличил до 200 000, помогло, просадки более 100 000 не было за полгода. Но для большей уверенности увеличил депо до 400 000. И так в итоге имея на каждые 400 000 депозита в месяц стабильно 20 000 — 30 000, но в моменты расширяющихся треугольников выстреливает и под 50 000-100 000 дает. На каждые 400 000 депозита.

Далее началось интереснее, так как я постоянно ищу новые алгоритмы получения денег, то скопилась масса этих наработок. Я все систематизирую, сохраняю. Потому что даже 10 алгоритмов интрадейных держать в голове не реально, а когда их 50, тем более. Я выбрал из своих наработок самые-самые, с самой высокой вероятностью и стал ждать на них два стопа подряд, а на третий вход входить как на первый вход, вероятность приблизилась к единице! Но даже на них ставлю не более 1 000 — 2 000 на каждые 400 000. Что это дало в итоге: 1) не боязнь стопов 2) стал пусть и мелочью, но забирать вместо 5% движения, уже выше 70%, почти весь тренд внутридневной.

Еще раз. Найдя новый алго на истории я начинаю его проторговку с минимального лота, если за месяц депозит живой, то как правило увеличение на 1000% с 500 до 5000-10000. Вот тогда данный алго можно торговать уже на основных депошках. Иначе выкинуть на свалку.

Вот и весь ММ.

10 правил торговли от гуру

- 17 июня 2016, 17:50

- |

Cегодня наш исполнительный директор Анатолий Князев поделился на FinBuzz своим опытом трейдинга.

1. Фокусируйтесь не на том, как заработать, а на том, как не потерять. Многие инвесторы приходят на рынок с целью заработать как можно больше и как можно быстрее – желание, в общем-то, понятное, но оно приводит к тому, что люди берут на себя излишние риски. Пол Тюдор Джонс, Стивен Коэн, Уоренн Баффет, Джим Симмонс – все эти люди по-разному заработали свои состояния, но их всех объединяет один факт – они не потеряли свои деньги.

2. Не принимайте убытки слишком близко к сердцу. Вне зависимости от вашей осторожности, опыта и знаний в любой торговле будут убыточные сделки. Несмотря на то, что убытки, конечно же, нужно стараться минимизировать, не стоит впадать и в другую крайность – а именно: активно пытаться их избегать любой ценой. На фондовом рынке невозможно заработать не рискуя, и порой вы будете терпеть убытки – главное, это соблюсти правильный баланс между риском и доходностью.

( Читать дальше )

Буря в стакане воды!

- 09 июня 2016, 10:36

- |

Так рынок пошел в противоход от меня.

Смотрим скрин:

Как видите на скрине, я неистово боролся против минуса, против сделки в минус.

Рынок отскакивал на мною отшорченный уровень, но я упрямо хотел получить свой небольшой, но профит.

Вечером жарил свиные ребрышки на углях, но все время думал о рынке. Поставил оповещение на сделку, сам ноут выставил в окно, чтобы слышать оповещение.

НО вчера этого не случилось.

Сегодня на 3 секунде работы биржы закрыл сделку. Пацанье, опять в плюс. Опять свезло.

Деньги не ахти какие, но главное у меня — это сделки в плюс. Я переубедил рынок.

Раз нет запасов, значит надо покупать нефть, раз покупать, значит цена будет расти. Раз расти цена на нефть, значит доллар будет падать в моменте!)))

Сработало. Но салабоны, не расслабляемся, ищем новую точку входа !

Ваш тот же самый S.Hamster

Территория заблуждений. Постулаты технического анализа

- 24 апреля 2016, 13:41

- |

Главный постулат технического анализа — цена учитывает всё. Из этого и исходим. Но это не аксиома, это, скорее, теорема, уравнение со множеством переменных. Давайте разбираться. Что — «всё» — учитывает цена? На каком рынке? Лично я сейчас говорю про форекс, в данный момент меня другие не интересуют. Адепты теханализа утверждают, что фундаментальный анализ абсолютно бесполезен, так как в цену включены все факторы, влияющие на эту цену. Так и запишем, «всё» — это всё без исключения: новости, решения центробанков, отчёты компаний, крупные сделки купли-продажи компаний, под которые банкам приходится выходить на FX и диверсифицировать свои резервы для восполнения использованных для клиента валют, и многое другое. И даже настроения участников рынка учтены в цене. Напомню, в текущей цене в текущий момент времени.

Главный постулат технического анализа — цена учитывает всё. Из этого и исходим. Но это не аксиома, это, скорее, теорема, уравнение со множеством переменных. Давайте разбираться. Что — «всё» — учитывает цена? На каком рынке? Лично я сейчас говорю про форекс, в данный момент меня другие не интересуют. Адепты теханализа утверждают, что фундаментальный анализ абсолютно бесполезен, так как в цену включены все факторы, влияющие на эту цену. Так и запишем, «всё» — это всё без исключения: новости, решения центробанков, отчёты компаний, крупные сделки купли-продажи компаний, под которые банкам приходится выходить на FX и диверсифицировать свои резервы для восполнения использованных для клиента валют, и многое другое. И даже настроения участников рынка учтены в цене. Напомню, в текущей цене в текущий момент времени.( Читать дальше )

Сменили памперсы и торгуем дальше:)

- 18 апреля 2016, 12:25

- |

Воспади, мы по прежнему стадо балбесов, друзья, которому можно скармливать всякий информационный мусор (грустный смайлик).

Педантам от статистики, предлагаю не читать пост дальше, ибо гарантированна потеря нервных клеток и депрессивные расстройства.

Я хочу попробовать нарисовать для Вас некую картинку, о том, как меняются условия рыночных взаимоотношений со временем. Что бы сработало, надо выкинут «точные цифры» и постараться не цепляться к мелочам — частности, оставим перфекционистам с их щербатыми котлами.

( Читать дальше )

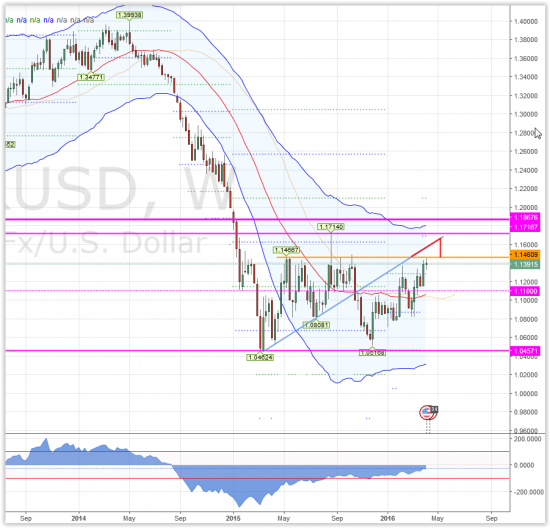

Дар: 5 копеек по файберу (EURUSD)

- 07 апреля 2016, 14:27

- |

Долгосрочная картина — даунтренд, в консолидации.

Среднесрочная картина — аптренд, хотя и угасающий. Пока у нас есть расхождение между долгосрочной и среднесрочной картиной — я не торгую среднесрочную против долгосрочной (в лонг), но могу рассматривать использование зон для фейдинга (в даном случае продажи) против среднесрочного тренда. Отличие от обычных среднесрочных трейдов — короче стопы, входы основаны не на точных уровнях а на поведении цены подтверждающей поворот сентимента, быстрый перенос в БУ, короче тейки.

( Читать дальше )

Задача о котировке, которая никогда не вернется

- 28 марта 2016, 11:12

- |

Большинство трейдеров знают важное правило биржевой игры: если ты купил акцию, а она подешевела, то не спеши её продавать. Скорее всего, она рано или поздно вернётся на былую позицию, да ещё и пойдёт вверх. Вопрос лишь в том, когда это произойдёт. Очень часто трейдер ждёт месяц, год, десять лет — а цена акции “на место” не возвращается. Вроде бы и фирма не банкрот, и кризисов особых нет — но котировка как когда-то просела, так и “толчётся” недалеко от цены покупки. И скачет по всякому, а возвращаться не хочет. Как будто специально, чтобы тебе “насолить”. Но злого умысла тут нет, а есть очередной парадокс теории игр.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал