SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

135е путы, горите в аду!! :)

- 13 декабря 2013, 13:28

- |

Полагаю, настал момент, когда можно смело продавать эти эпические путы практически без риска. Спасибо большое тому слетевшему с катушек опционному маньяку, который их тогда купил в преддверии сентябрьского заседания Фед резерва, вполне основательно надеясь накуканить весь рынок.

Потому что если бы в тот памятный вечер была не верхняя планка, а нижняя, то у нас бы одной нижней планкой не обошлось. Все в опционной тусовке думали (и мне говорили такое): ну закрыл бы он свои путы, начав либо лонговать под них на падении, либо просто продавая эти путы в стакане по текущим. Однако безумец — он и есть безумец. И вот, как говорил Горбатый в известном фильме, «если не стала бы Аня на Петровке колоться, тогда что?» То есть вот если бы тот безумец не стал бы ни лонговать, ни продавать свои путы, тогда что?? А был бы трындец, ребята. Алес капут. Астала виста, бэйби) И для очень многих никогда уже «Айл би бэк»)

Но времена уже не те, чтобы бояться. Покупатель проиграл. Там мне конечно могут сказать, что он, наверно, нарезал под них эти почти три месяца дельту, и прочую математическую куеверть. Не верю! Потому что если ты такой крутивёрт дельта-хеджа, так делай так каждый месяц, покупай по мильёну путов, да и нарезай дельту сколько душе угодно. Ан нет. Фигушки! Хрен вам! Не так всё просто, и «недостаток ликвидности для такого объёма» совсем не единственная причина. Так что он проиграл, в этом нет никаких сомнений. Он поставил на нижнюю планку, а была верхняя. Так бывает)

( Читать дальше )

Потому что если бы в тот памятный вечер была не верхняя планка, а нижняя, то у нас бы одной нижней планкой не обошлось. Все в опционной тусовке думали (и мне говорили такое): ну закрыл бы он свои путы, начав либо лонговать под них на падении, либо просто продавая эти путы в стакане по текущим. Однако безумец — он и есть безумец. И вот, как говорил Горбатый в известном фильме, «если не стала бы Аня на Петровке колоться, тогда что?» То есть вот если бы тот безумец не стал бы ни лонговать, ни продавать свои путы, тогда что?? А был бы трындец, ребята. Алес капут. Астала виста, бэйби) И для очень многих никогда уже «Айл би бэк»)

Но времена уже не те, чтобы бояться. Покупатель проиграл. Там мне конечно могут сказать, что он, наверно, нарезал под них эти почти три месяца дельту, и прочую математическую куеверть. Не верю! Потому что если ты такой крутивёрт дельта-хеджа, так делай так каждый месяц, покупай по мильёну путов, да и нарезай дельту сколько душе угодно. Ан нет. Фигушки! Хрен вам! Не так всё просто, и «недостаток ликвидности для такого объёма» совсем не единственная причина. Так что он проиграл, в этом нет никаких сомнений. Он поставил на нижнюю планку, а была верхняя. Так бывает)

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 82 )

Что сейчас происходит с 135 путами и как на этом можно заработать

- 13 декабря 2013, 13:04

- |

До 135х путов — 3% падения и одна торговая сессия. Волатильность у них выше 40, при том, что РВ не выше 20.

Продав 135ый пут на ГО можно заработать 5% за день. При условии, конечно, что рынок проэкспирируется выше 135 000.

Почему так? Все ждут падения, но его не происходит? Тогда почему не падает фьючерс?

Причина простая. Все запроданы. По самые орешки. Все известные мне опционные трейдеры сидят по 135м в продаже, хеджируя их 137.5, 132.5 и проданными фьючами. Люди, продавшие их по 500п готовы закрыть их в профит по 350, несмотря на то, их справедлива цена ниже 100. Просто никто не готов продать еще, а закрыть позу в профит и снизить риски краха на выходных хочется всем. Ну нету у нас столько свободного ГО на рынке у людей, которые что-то понимают в опционах, чтобы продать 900 тыс коней. Нету.

А покупка путов подтащила всю улыбку вверх. Так что неэффективность теперь повсеместная.

( Читать дальше )

Продав 135ый пут на ГО можно заработать 5% за день. При условии, конечно, что рынок проэкспирируется выше 135 000.

Почему так? Все ждут падения, но его не происходит? Тогда почему не падает фьючерс?

Причина простая. Все запроданы. По самые орешки. Все известные мне опционные трейдеры сидят по 135м в продаже, хеджируя их 137.5, 132.5 и проданными фьючами. Люди, продавшие их по 500п готовы закрыть их в профит по 350, несмотря на то, их справедлива цена ниже 100. Просто никто не готов продать еще, а закрыть позу в профит и снизить риски краха на выходных хочется всем. Ну нету у нас столько свободного ГО на рынке у людей, которые что-то понимают в опционах, чтобы продать 900 тыс коней. Нету.

А покупка путов подтащила всю улыбку вверх. Так что неэффективность теперь повсеместная.

( Читать дальше )

Экспирация декабрь 2013

- 13 декабря 2013, 11:58

- |

Напоминание от БД Открытие:

13 декабря 2013 года будет осуществляться исполнение срочных контрактов по технологии единой поставки на Срочном рынке и в секторе рынка Standard. График исполнения контрактов будет следующим:

13 декабря:

Последний день обращения опционов на фьючерсы на акции и фьючерсов на акции. В вечернем клиринге (18:45-19.10 мск) исполняются опционы на фьючерсы на акции. Исполнение опционов «в деньгах» более чем на 2% от цены Страйк производится автоматически в соответствии с п.9.2.11 Регламента. Для исполнения опционов, которые «в деньгах» менее, чем на 2%, Вам необходимо позвонить трейдеру не позднее 18-30 мск (в соответствии с п.9.2.12. Регламента)*. В вечернем клиринге исполняются фьючерсы на акции путем заключения сделок в секторе рынка Standard с исполнением 20 декабря. Вечерняя дополнительная торговая сессия начинается в 19.10 мск

16 декабря:

Последний день обращения опционов на фьючерсы на Индекс РТС и индекс ММВБ, фьючерсов на индексы (Индекс РТС, Индекс РТС Стандарт, отраслевые индексы, индекс ММВБ). В период с 15:00 до 16:00 мск определяется цена исполнения фьючерсов на индексы относительно среднего значения соответствующего индекса за указанный период. В вечернем клиринге исполняются опционы на фьючерсы на Индексы РТС и ММВБ (предусмотрено автоматическое исполнение опционов «в деньгах»). В вечернем клиринге исполняются фьючерсы на индексы. Вечерняя дополнительная торговая сессия начинается в 19.10 мск

20 декабря:

В 17:00 мск осуществляется поставка по сделкам в секторе рынка Standard, заключенным 13 декабря при исполнении фьючерсов на акции.

13 декабря 2013 года будет осуществляться исполнение срочных контрактов по технологии единой поставки на Срочном рынке и в секторе рынка Standard. График исполнения контрактов будет следующим:

13 декабря:

Последний день обращения опционов на фьючерсы на акции и фьючерсов на акции. В вечернем клиринге (18:45-19.10 мск) исполняются опционы на фьючерсы на акции. Исполнение опционов «в деньгах» более чем на 2% от цены Страйк производится автоматически в соответствии с п.9.2.11 Регламента. Для исполнения опционов, которые «в деньгах» менее, чем на 2%, Вам необходимо позвонить трейдеру не позднее 18-30 мск (в соответствии с п.9.2.12. Регламента)*. В вечернем клиринге исполняются фьючерсы на акции путем заключения сделок в секторе рынка Standard с исполнением 20 декабря. Вечерняя дополнительная торговая сессия начинается в 19.10 мск

16 декабря:

Последний день обращения опционов на фьючерсы на Индекс РТС и индекс ММВБ, фьючерсов на индексы (Индекс РТС, Индекс РТС Стандарт, отраслевые индексы, индекс ММВБ). В период с 15:00 до 16:00 мск определяется цена исполнения фьючерсов на индексы относительно среднего значения соответствующего индекса за указанный период. В вечернем клиринге исполняются опционы на фьючерсы на Индексы РТС и ММВБ (предусмотрено автоматическое исполнение опционов «в деньгах»). В вечернем клиринге исполняются фьючерсы на индексы. Вечерняя дополнительная торговая сессия начинается в 19.10 мск

20 декабря:

В 17:00 мск осуществляется поставка по сделкам в секторе рынка Standard, заключенным 13 декабря при исполнении фьючерсов на акции.

Правительство подставили.

- 13 декабря 2013, 11:16

- |

Владимир Путин, выступая с посланием Федеральному собранию, еще раз подчеркнул, что правительство должно выполнить его

( Читать дальше )

2014 год на NYSE и NASDAQ станет временем расцвета ТВ-империй

- 13 декабря 2013, 11:01

- |

Переход телевизионных империй США в фазу расцвета откупной системы приведёт к росту американских акций ещё, как минимум, на 15% за счёт выкупа сборов.

Как устроен телевизионный бизнес в США?

Современный телевизионный бизнес в США основывается на понятии о согласии на ретрансляцию. Принятый в 1992 году закон о защите и конкуренции в сфере кабельного телевидения в США требует от операторов кабельного телевидения и других распространителей многоканального видеоконтента получать разрешения транслирующих компаний на распространение телепрограмм. В обмен на это распространитель может предложить оператору кабельного телевидения заплатить наличностью за телепередачу через свой канал.

Традиционно кабельные сети платили за передачу данных по телеканалу, но в последние двадцать лет появилась практика обратного платежа, когда телеканал платит сети кабельного телевидения за сотрудничество. Вследствие этого некоторые телеканалы разоряются, и их покупают сети кабельного телевидения.

( Читать дальше )

Продолжаем учиться создавать алгоритмы

- 13 декабря 2013, 11:07

- |

Это «второйсполовиной» пост из серии про основы программирования торговых систем на языке Easy (power) language. Он является логическим продолжением второго, но также может рассматриваться и отдельно от остальных. Здесь я рассказываю о работе над простейшими ошибками в коде, а также показываю, как включить учет проскальзывания в программе Multicharts. Кроме того, я затрону тему даты и времени в языке Easylanguage.

На самом деле, этот пост был частью следующего, про оптимизацию. Но текст получился таким длинным, что пришлось разбивать на части…

В прошлом топике из этой серии мы рассмотрели процесс создания простой торговой системы.

Напомню: (уже с оптимальными параметрами)

«Нужно продавать на растущем рынке, при условии, что растет он уже час, поставив стоп в размере 400 пунктов, а тэйкпрофит на 250 пунктов, не забывая о том, что рост меньше, чем на 200 пунктов – таковым не является, а покупать при этом нужно на падающем рынке, даже если сейчас открыта позиция шорт, естественно, с теми же условиями.»

( Читать дальше )

На самом деле, этот пост был частью следующего, про оптимизацию. Но текст получился таким длинным, что пришлось разбивать на части…

В прошлом топике из этой серии мы рассмотрели процесс создания простой торговой системы.

Напомню: (уже с оптимальными параметрами)

«Нужно продавать на растущем рынке, при условии, что растет он уже час, поставив стоп в размере 400 пунктов, а тэйкпрофит на 250 пунктов, не забывая о том, что рост меньше, чем на 200 пунктов – таковым не является, а покупать при этом нужно на падающем рынке, даже если сейчас открыта позиция шорт, естественно, с теми же условиями.»

( Читать дальше )

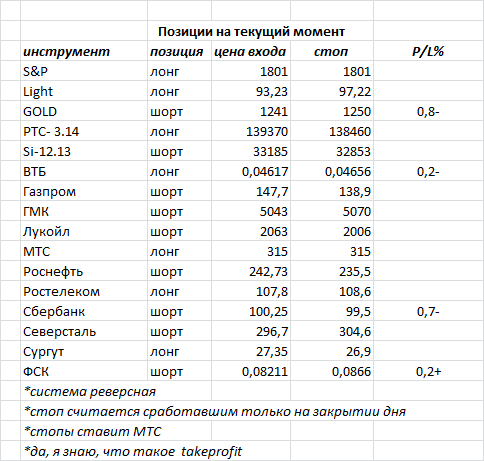

ситуация на текущий момент

- 13 декабря 2013, 10:10

- |

Вчера индекс ММВБ закрыл еще один день снижением, оставив сверху незакрытый гэп, что опять таки подтверждает силу медведей на рынке. Но есть и небольшой позитивный момент: цены оттолкнулись от 233-дневной СС (1445), а тело свечи закрылось во второй четверти, что вкупе с незакрытым гэпом может подарить быкам надежду на отскок в район 1470-1475, если повторный тест уровня 1445 пройдет успешно. Ситуация на срочном рынке все еще в пользу медведей, хотя в фРТС юрлица слегка позакрывали короткие позиции. пара доллар-рубль нарисовала второй внутренний день, наращивая интригу — здесь ждем резкого выхода, но пока опять таки не ясно, в какую сторону.

Теперь по отраслям: банковский сктор, как и предполагалось, оказался самым сильным и протестировал отметку 5150, однако успех развить не смог и откатился в район поддержки 5100, где сегодня будет ее тестировать. В случае успеха — можно покупать сектор с целью 5170-5200, при пробое сектор вернется к своей поддержке 5050. Нефтянка не смогла вообще ничего и осталась на уровне открытия, однако додж по итогам дня может означать, что быки потихоньку созревают для покупок. Здесь рекомендация покупать при удачном тесте поддержки 3350. Металлурги падали с открытия и почти достигли дневного фрактала на продажу 2090. Здесь можно тоже попробовать купить при его тестировании с коротким стопом. Пробой фрактала будет означать поход на двухмесячные минимумы 2050. Энергетика тоже была не в фаворе, но зависла между уровнями и сегодня там лучше ничего не делать — опасно. Телекомы пробили свою поддержку 2350, но сегодня вновь должны ее протестировать снизу. Удачный проход будет означать так же и пробой верхней границы короткого даунтренда и после его ретеста сектор можно покупать.

Итог: ждем отскока 1470-1475, где можно продавать с целью 1445 и коротким стопом.

Пятница 13-е, минус 3 банка

- 13 декабря 2013, 09:26

- |

До трех выросло число банков, лишенных этим утром лицензии ЦБ РФ

Инвестбанк занимает 80-е место среди крупнейших банков России с активами в 75,6 млрд рублей. Кредитная организация является участником системы страхования вкладов.

2.

( Читать дальше )

1. Центробанк с сегодняшнего дня отозвал лицензию на осуществление банковских операций у московского Инвестбанка. Об этом сообщается на официальном сайте регулятора

Инвестбанк занимает 80-е место среди крупнейших банков России с активами в 75,6 млрд рублей. Кредитная организация является участником системы страхования вкладов.

2.

( Читать дальше )

До экспиры 1,5 дня - интрига нарастает ?

- 13 декабря 2013, 03:04

- |

Многие ждут мегадвижа, Роман ваще вчера вон чуть не планку обещал...

Осталось фактически 1,5 дня, покупатели билетов мечтают о движе до планки, ММ и продавцы волы хотят сохранить статус кво, кто победит ?

Интересны все мнения участников, торгующих опционы !

а также и интересующихся...

Лично моё ИМХО что ММ будет стремиться прибить экспиру к какому-то страйку, пока наиболее вероятным видится 140-й

Надеюсь ему помогут в этом «нарезчики дельты» ну и типы вроде меня само собой )

Также хотелось бы понять видение общественности на январь 2014 и его экспиру.

А заодно и обсудить его )

И вообще подумать над форматом общения тут после НГ !

А то с тех пор как Стас забросил свои обзоры жизнь в тэге опционы совсем померла (

Очень жаль, надеюсь Стас всё-таки вернётся хотя бы в еженедельном формате...

Но если нет, предлагаю коллегам как то самим подхватить эту тему )

Энтузиасты есть ?

Ещё вопрос — кто-то из опционщиков собирается на трейдерскую ёлку к Мае ?

smart-lab.ru/blog/154897.php

у нас(группа товарищей) есть мысль собраться 21-го днём поговорить о делах/работе и уж потом ехать пьянствовать и развлекать девчонок )

Осталось фактически 1,5 дня, покупатели билетов мечтают о движе до планки, ММ и продавцы волы хотят сохранить статус кво, кто победит ?

Интересны все мнения участников, торгующих опционы !

а также и интересующихся...

Лично моё ИМХО что ММ будет стремиться прибить экспиру к какому-то страйку, пока наиболее вероятным видится 140-й

Надеюсь ему помогут в этом «нарезчики дельты» ну и типы вроде меня само собой )

Также хотелось бы понять видение общественности на январь 2014 и его экспиру.

А заодно и обсудить его )

И вообще подумать над форматом общения тут после НГ !

А то с тех пор как Стас забросил свои обзоры жизнь в тэге опционы совсем померла (

Очень жаль, надеюсь Стас всё-таки вернётся хотя бы в еженедельном формате...

Но если нет, предлагаю коллегам как то самим подхватить эту тему )

Энтузиасты есть ?

Ещё вопрос — кто-то из опционщиков собирается на трейдерскую ёлку к Мае ?

smart-lab.ru/blog/154897.php

у нас(группа товарищей) есть мысль собраться 21-го днём поговорить о делах/работе и уж потом ехать пьянствовать и развлекать девчонок )

РЕМЕСЛА VS ТРЕЙДИНГ

- 13 декабря 2013, 01:57

- |

Забивая разные словосочетания в «гугл» естественно на тему трейдинга попадал не раз на свои «топики» и топики смарт-лаба, это конечно создает определеное понимание, что сделал Тимофей. А именно уверен, что трейдинг, был не так популярен до появления Смарт-Лаба, этим ресурсом определенно все трейдеры объеденились, вторым моментом происходит популяризация этого ремесла. Уверен, что молодой, школьный, студенческий человек уже почитав ресурс, может отказаться от тех целей куда его направляют родители в плане дальнейшей жизни и то кем он должен быть, а в иных случаях и не по своей воле!!! Человек если будет заниматься любимым делом, то соответственно и результаты будут другими при определенных действиях и упорстве к любимому делу !!!

Чем бы ты не занимался, если ты будешь каждый день идти, к своей цели, тупо =)) не стоять, то обязательно дорогу осилит идущий !!!

На деле бывает, что не любимая супруг(а), не любимая работа, и все остальное наматывается как снежный ком !!!

Что такое трейдинг , это покупка ценных бумаг, активов у другого человека по простому. При покупке ценных бумаг к примеру вы становитесь акционером и являясь собственником определенной доли в компании в зависимости от пакета акций. Не нужно ругать меня некоторые даже, кто не мало этому отдал времени по простому не смог ответить на простые вопросы =)) Торговый терминал сокращает время совершения таких сделок.Образно говоря купил часть компании и тут же ее продал не понравилась она тебе =))

Теперь к примеру возьмем реальный бизнес, есть капитал как и в трейдинге, есть продукт или предмет тем, что компания к примеру будет покупать и продавать.Почему покупать и продавать, потому что это близко к трейдингу =))Накупив к примеру техники, запчастей не важно их теперь нужно реализовать, чтобы извлечь прибыль.

На рынке есть много компаний которые занимаются такой же деятельностью попросту конкуренты, на бирже такая же история есть крупные игроки, есть роботы и т.д

Так вот если этот бизнес который купил какую то партию товара, не сможет ее продать или совсем реализовать бизнесу может прейти… слово можно любое плохое вставить =)) Почему я захожу издалека потому что общаюсь с людьми которые управляющие банков, и постоянно говорят, что компаний открываются очень много, но продолжительность жизни их год два!!! А эти год два приходит налоговая, пожарка и т.д все деньги, персонал, и прочие расходы .

Почему у них не получается тупо нет денег, а у более крупных конкурентов денег больше и они могут позволить себе многое !!!!

В трейдинге такой картинки не будет когда ты что-то купил и не можешь продать не леквид не берем=)) Есть там разные ларечники и т.д которых могут просто закрыть и их бизнес закрыт каким-нибудь пожарником или прокурором =)))

Касаемо государственных служащих которые изначальна учатся в вузах, потом через связи — деньги получают определенные должности не везде, но в частности .

Человек получает повышении и т.д пока в определенный момент ему новый начальник говорит давай до свиданья и увольняют, на его место приходит другой знакомый, или сынок папика, мамика , все человек кроме как исполнять свои профессиональные обязанности не чего не умеет, почему я затронул эту тему потому, у меня в городе поменяли за последнее время всех кроме, губернатора и мэра города. ГИБДД, МВД, ПРОКУРАТУРА, ПРИСТАВЫ и Т.Д и всех на областном уровне.А человек учился, двигался по карьере не один год, чем он будет заниматься дальше, я не знаю =))

В трейдинге тебя, ни кто не уволит не когда хочу сегодня торгую хочу нет =)) Если конечно не будешь гадать =))))))) До обнуления депо =))

Проблема рынков тоже решаема, когда американский рынок стоит есть российский диверсификация рынками тоже играет роль не маленькую, где-то бывают не эффективности!!! И с годами приобретая опыт торговли становишься все более уверенным в своем деле, а если есть алгоритм-бизнес план то в обще зае… мечательно ))))

Идем дальше если дальнейшее желание стремление проявляется, то получаем аттестат 1.0 и 5.0 по ценным бумагам сейчас он должен выдаваться от ЦБ.РФ структурным подразделением. Имея документ о праве заниматься ценными бумагами и хорошим стейтментом который по своей доходности перебивает банковские проценты, можно уже устраиваться на работу в инвестиционные компании управляющим, да еще английский тоже будет хорошим плюсом. По поводу вознаграждения расписывать не буду а, то по бросаете свои нынешние работы =)))

Да и какое может быть вознагрождение от трейдинга тоже затрагивать не буду потому, что от минус и до много =))

Так, что чем быстрее Вы себя найдете тем будет лучше !!

Чем бы ты не занимался, если ты будешь каждый день идти, к своей цели, тупо =)) не стоять, то обязательно дорогу осилит идущий !!!

На деле бывает, что не любимая супруг(а), не любимая работа, и все остальное наматывается как снежный ком !!!

Что такое трейдинг , это покупка ценных бумаг, активов у другого человека по простому. При покупке ценных бумаг к примеру вы становитесь акционером и являясь собственником определенной доли в компании в зависимости от пакета акций. Не нужно ругать меня некоторые даже, кто не мало этому отдал времени по простому не смог ответить на простые вопросы =)) Торговый терминал сокращает время совершения таких сделок.Образно говоря купил часть компании и тут же ее продал не понравилась она тебе =))

Теперь к примеру возьмем реальный бизнес, есть капитал как и в трейдинге, есть продукт или предмет тем, что компания к примеру будет покупать и продавать.Почему покупать и продавать, потому что это близко к трейдингу =))Накупив к примеру техники, запчастей не важно их теперь нужно реализовать, чтобы извлечь прибыль.

На рынке есть много компаний которые занимаются такой же деятельностью попросту конкуренты, на бирже такая же история есть крупные игроки, есть роботы и т.д

Так вот если этот бизнес который купил какую то партию товара, не сможет ее продать или совсем реализовать бизнесу может прейти… слово можно любое плохое вставить =)) Почему я захожу издалека потому что общаюсь с людьми которые управляющие банков, и постоянно говорят, что компаний открываются очень много, но продолжительность жизни их год два!!! А эти год два приходит налоговая, пожарка и т.д все деньги, персонал, и прочие расходы .

Почему у них не получается тупо нет денег, а у более крупных конкурентов денег больше и они могут позволить себе многое !!!!

В трейдинге такой картинки не будет когда ты что-то купил и не можешь продать не леквид не берем=)) Есть там разные ларечники и т.д которых могут просто закрыть и их бизнес закрыт каким-нибудь пожарником или прокурором =)))

Касаемо государственных служащих которые изначальна учатся в вузах, потом через связи — деньги получают определенные должности не везде, но в частности .

Человек получает повышении и т.д пока в определенный момент ему новый начальник говорит давай до свиданья и увольняют, на его место приходит другой знакомый, или сынок папика, мамика , все человек кроме как исполнять свои профессиональные обязанности не чего не умеет, почему я затронул эту тему потому, у меня в городе поменяли за последнее время всех кроме, губернатора и мэра города. ГИБДД, МВД, ПРОКУРАТУРА, ПРИСТАВЫ и Т.Д и всех на областном уровне.А человек учился, двигался по карьере не один год, чем он будет заниматься дальше, я не знаю =))

В трейдинге тебя, ни кто не уволит не когда хочу сегодня торгую хочу нет =)) Если конечно не будешь гадать =))))))) До обнуления депо =))

Проблема рынков тоже решаема, когда американский рынок стоит есть российский диверсификация рынками тоже играет роль не маленькую, где-то бывают не эффективности!!! И с годами приобретая опыт торговли становишься все более уверенным в своем деле, а если есть алгоритм-бизнес план то в обще зае… мечательно ))))

Идем дальше если дальнейшее желание стремление проявляется, то получаем аттестат 1.0 и 5.0 по ценным бумагам сейчас он должен выдаваться от ЦБ.РФ структурным подразделением. Имея документ о праве заниматься ценными бумагами и хорошим стейтментом который по своей доходности перебивает банковские проценты, можно уже устраиваться на работу в инвестиционные компании управляющим, да еще английский тоже будет хорошим плюсом. По поводу вознаграждения расписывать не буду а, то по бросаете свои нынешние работы =)))

Да и какое может быть вознагрождение от трейдинга тоже затрагивать не буду потому, что от минус и до много =))

Так, что чем быстрее Вы себя найдете тем будет лучше !!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал