SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Вебинар Рокибита: торговля в первые 300 секунд после открытия рынка

- 26 апреля 2014, 14:19

- |

- комментировать

- ★37

- Комментарии ( 41 )

В помощь нищетрейдеру. Автоматизируем торговлю.

- 26 апреля 2014, 09:32

- |

Большинство нищетрейдеров (и просто трейдеров) мечтают автоматизировать свою торговлю. Существует множество платных программ, позволяющих это сделать, но, как правило, у нищетрейдера денег на платные программы нет (и в конце концов нищетрейдер всё привык получать на халяву).

К счастью, автоматизировать торговлю можно абсолютно бесплатно. Достаточно связать терминал QUIK со старой бета версией программы MultiCharts (а конкретно с версией 5.0.1781.202 beta 2, она бесплатно доступна в интернете).

Но просто связать QUIK и MC без посторонней помощи не получится. Программы обмениваются данными через DDE, однако обе являются клиентами и им нужен промежуточный сервер. Программу-сервер написал сам на C# (поскольку работаю программистом, особого труда этого не составило), скачать ее можно (опять же бесплатно) здесь: yadi.sk/d/vZ2E1M5PN26Cz

Теперь как это все дело настроить.

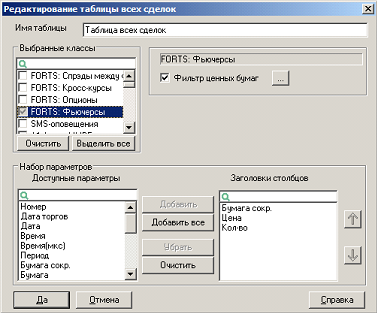

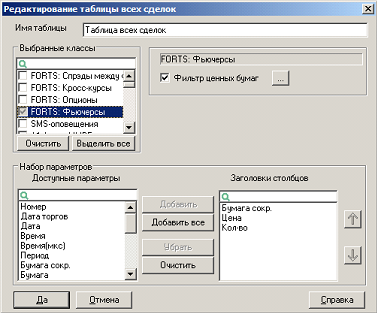

В QUIKе (желательно на отдельной закладке) создаем таблицу всех сделок со следующими столбцами:

( Читать дальше )

К счастью, автоматизировать торговлю можно абсолютно бесплатно. Достаточно связать терминал QUIK со старой бета версией программы MultiCharts (а конкретно с версией 5.0.1781.202 beta 2, она бесплатно доступна в интернете).

Но просто связать QUIK и MC без посторонней помощи не получится. Программы обмениваются данными через DDE, однако обе являются клиентами и им нужен промежуточный сервер. Программу-сервер написал сам на C# (поскольку работаю программистом, особого труда этого не составило), скачать ее можно (опять же бесплатно) здесь: yadi.sk/d/vZ2E1M5PN26Cz

Теперь как это все дело настроить.

В QUIKе (желательно на отдельной закладке) создаем таблицу всех сделок со следующими столбцами:

( Читать дальше )

Чем вызван провал GRU на Санкт-Петербургской бирже vs. фьючерсов CME?

- 25 апреля 2014, 23:08

- |

В апреле 2014 года исполнился год с тех пор, как Санкт-Петербургская биржа ввела в оборот фьючерсные контракты, у которых базовый актив пшеница и кукуруза. Что изменилось?

Новые инструменты дублируют фьючерсы чикагской товарно-сырьевой биржи (CME). Когда их вводили, обещали высокую доходность операций на срочном рынке. При минимальном обеспечении по позициям (10-15%) это выглядело лёгкой альтернативой форексу.Конечно, высокая маржа – большая доходность. При благоприятном развитии событий можно зарабатывать в несколько раз больше, чем при торговле на физических объёмах. При этом для входа в рынок достаточно 30 тысяч рублей, а для переключения с FORTS на Санкт-Петербургскую биржу не требуются дополнительные издержки. Однако клиенты отдают предпочтение чикагской товарно-сырьевой бирже. Почему?

Фьючерсы CME и Санкт-Петербургской биржи

Мой коллега Александр Чапар попросил объяснить разницу между фьючерсами на пшеницу. Главное отличие заключается в объёме торгов. Ликвидность на Санкт-Петербургской бирже пока небольшая, поэтому чикагская площадка выглядит предпочтительнее.( Читать дальше )

Про рейтинг

- 25 апреля 2014, 19:49

- |

Вот например Тимофей как бы вопрошает (не напрямую но мне показалось что есть такой тон в посте) — как так, почему рейтинг России находится на одной ступени с Испанией, хотя наши макроэкономические показатели сильно лучше?

Так вот — самые азы кредитного анализа, которые каждый даже самый далекий от кредитного анализа аналитик обязан знать:

Кредитоспособность — это не только ВОЗМОЖНОСТЬ, но и ЖЕЛАНИЕ платить.

Соответственно страна, у которой достаточно волатильная политика, против нее потенциально вводятся из-за этого санкции, а советник президента господин Глазьев рассуждает в духе «если что пошлем этих буржуев с их долгами, не будем отдавать» и ему вторят многие другие представители политического эстеблишмента — не МОЖЕТ иметь высокий инвестиционный рейтинг по определению. Даже если у нее долги минимальны и резервов сто газилионов. Потому что есть вполне реальный риск, что из-за дальнейшего ухудшения политической ситуации она просто РЕШИТ (а не будет вынуждена) долги не отдавать.

Тем более если это страна — которая уже имеет опыт таких именно РЕШЕНИЙ, когда могла отдать (напечатать рублей), но не отдала (98 год).

( Читать дальше )

Так вот — самые азы кредитного анализа, которые каждый даже самый далекий от кредитного анализа аналитик обязан знать:

Кредитоспособность — это не только ВОЗМОЖНОСТЬ, но и ЖЕЛАНИЕ платить.

Соответственно страна, у которой достаточно волатильная политика, против нее потенциально вводятся из-за этого санкции, а советник президента господин Глазьев рассуждает в духе «если что пошлем этих буржуев с их долгами, не будем отдавать» и ему вторят многие другие представители политического эстеблишмента — не МОЖЕТ иметь высокий инвестиционный рейтинг по определению. Даже если у нее долги минимальны и резервов сто газилионов. Потому что есть вполне реальный риск, что из-за дальнейшего ухудшения политической ситуации она просто РЕШИТ (а не будет вынуждена) долги не отдавать.

Тем более если это страна — которая уже имеет опыт таких именно РЕШЕНИЙ, когда могла отдать (напечатать рублей), но не отдала (98 год).

( Читать дальше )

Сравнение индикаторов

- 25 апреля 2014, 13:09

- |

Нашел статью, где написано, как сравнивать индикаторы и на что смотреть.

Основные тезисы:

Основные тезисы:

- Большинство индикаторов — это цифровые фильтры

- Подавляющая часть из них — линейные цифровые фильтры

- Цена — это дискретный сигнал

- Любую кривую можно разложить на синусоиды без остатка

- Период синусоиды — за сколько баров происходит полное колебание

- Фильтры бывают низкочастотные, полосовые, высокочастотные, заградительные

- Задача фильтров пропустить одни синусоиды и подавить другие

- Скользящая средняя — низкочастотный фильтр, осцилляторы — полосовые

- Основные параметры фильтров — полосы пропускания, перехода, задержания, частота среза, затухание, задержка

- Полоса пропускания — синусоиды, которые пропускаются

- Полоса задержания - синусоиды, которые подавляются

- Полоса перехода - синусоиды, которые должны подавляться, но из-за несовершенства фильтров частично пропускаются

- Частота среза — определяется периодом индикатора, разделяет синусоиды которые проходят от тех, которые подавляются

- Затухание — на сколько сильно давятся ненужные синусоиды

- Задержка - на сколько сильно индикатор отстает от цены в барах, МА отстает на период/2 бар

Трейдинг деградация или развитие?

- 25 апреля 2014, 08:39

- |

Что имеем:

Трейдер. Сидишь дома (или офис) каждый день по 12-18 часов, ни с кем не общаешься.

Постоянный стресс, из социума вырван, не работаешь. Не можешь ответить на вопрос «чем ты занимаешься?»

Устаешь, ничего не хочешь. Иногда гоняешь сериалы или книги читаешь… Постоянно сидишь в блогах на одном из мониторов...

В общем как бы на лицо такая деградация получается. Иногда кажется что тупеешь. Ничего не познаешь. Еще чуть чуть и тебе стукнет 40 и уже на нормальную карьеру рассчитывать не можешь. Иногда это тебя беспокоит, особенно в периоды просадок.

НО с другой стороны.

Постоянно думаешь, философствуешь(пока ждешь сигнал).

Начинаешь познавать самого себя, что, согласитесь, далеко не каждый может. И понимать вообще человеческую сущность

Пишешь (в блог или комменты), читаешь книги, блоги, комментарии, обзоры.

Да, прикован к компу в каком-то смысле, но постоянно ведь думаешь, в голове свобода каждый день открываешь для себя что-то новое. И тут вдруг выходишь в люди общаешься и на мгновение понимаешь какие же почти все тупые)) (заметьте я сказал ПОЧТИ все)

( Читать дальше )

Трейдер. Сидишь дома (или офис) каждый день по 12-18 часов, ни с кем не общаешься.

Постоянный стресс, из социума вырван, не работаешь. Не можешь ответить на вопрос «чем ты занимаешься?»

Устаешь, ничего не хочешь. Иногда гоняешь сериалы или книги читаешь… Постоянно сидишь в блогах на одном из мониторов...

В общем как бы на лицо такая деградация получается. Иногда кажется что тупеешь. Ничего не познаешь. Еще чуть чуть и тебе стукнет 40 и уже на нормальную карьеру рассчитывать не можешь. Иногда это тебя беспокоит, особенно в периоды просадок.

НО с другой стороны.

Постоянно думаешь, философствуешь(пока ждешь сигнал).

Начинаешь познавать самого себя, что, согласитесь, далеко не каждый может. И понимать вообще человеческую сущность

Пишешь (в блог или комменты), читаешь книги, блоги, комментарии, обзоры.

Да, прикован к компу в каком-то смысле, но постоянно ведь думаешь, в голове свобода каждый день открываешь для себя что-то новое. И тут вдруг выходишь в люди общаешься и на мгновение понимаешь какие же почти все тупые)) (заметьте я сказал ПОЧТИ все)

( Читать дальше )

Мои планы на май - ежегодная опционная конференция в Нижнем, сформировать пакет под дивы и на долгосрок, написать курс лекций для фреедом финанс, и начать писать что-то типа книги...

- 25 апреля 2014, 04:45

- |

ГЛАВНОЕ постараться успеть всё это в мае, чтобы летом уже спокойно играть в теннис, и наслаждаться прочими радостями жизни типа плавать, общаться, гонять на Субаре, а также наконец начать уделять больше времени детям).

Итак, по порядку:

24 мая состоится ежегоднаяя опционная конференция, организуемая Derex и Московской биржей.

остался практически месяц — надо запланировать и ехать однозначно! Экспира уже пройдёт, дивовые отсечки будут впереди, уже 2 очень хорошие темы, но даже если бы их не было, будет ещё куча всего что можно обсудить, особенно учитывая что соорганизаторы Московская биржа и будет весь состав по срочному рынку включая Романа.

Конференция традиционно выездная — в этом году состоится в Нижнем Новгороде. Прошлогодняя Киевская конференция запомнилась завязынием правильных контактов, наличием в Киеве красивых девушек, чудесным напитком под названием хреновуха, общением с коллегами из WM клуба, а также отсутсвием какого либо национализма и т.д. Если более серьезно — было интересно окунуться в атмосферу заинтересованных в своем деле профессионалов и сотрудников биржи.

Среди основных вопросов прошлого года были следующие:

В этом году будет прекрасная возможность услышать отчет Романа Сульжика — главы срочного рынка биржи об успехах и нововведениях.

Основными темами этого года думаю станут:

ИТОГО — почему я таки поеду в Нижний на эту конференцию?

Потому что это мероприятие: возможность узнать новое о планах и проектах биржи, а также выдать им свой феедбэк возможность поделиться своим опытом и получить много ценной информации в ответ, а так же принять участие во всех горячих дискуссиях о способах движения в сторону светлого будущего.

Ну и разумеется, посетить лучшую опционную вечеринку года, которую традиционно организовывает Вика Дьякова — очень позитивная девушка и по совместительству директор Derex. После официальной части конференции, в этом году нас ждет белый теплоход и по слухам цыганские романсы и другие приятные сюрпризы от организаторов и спонсоров )

PS писал по просьбе организатора конференции Вики, но это не реклама, мне в прошлый действительно всё очень понравилось и помогло найти нужные контакты на бирже, поэтому я в этот раз решил помочь ей собрать «правильную» аудиторию и создать позитивную атмосферу на встрече )

PS_2 Если кому интересны остальные мои планы, пишите тут или в личку, буду готовить под это отдельные топы.

Итак, по порядку:

24 мая состоится ежегоднаяя опционная конференция, организуемая Derex и Московской биржей.

остался практически месяц — надо запланировать и ехать однозначно! Экспира уже пройдёт, дивовые отсечки будут впереди, уже 2 очень хорошие темы, но даже если бы их не было, будет ещё куча всего что можно обсудить, особенно учитывая что соорганизаторы Московская биржа и будет весь состав по срочному рынку включая Романа.

Конференция традиционно выездная — в этом году состоится в Нижнем Новгороде. Прошлогодняя Киевская конференция запомнилась завязынием правильных контактов, наличием в Киеве красивых девушек, чудесным напитком под названием хреновуха, общением с коллегами из WM клуба, а также отсутсвием какого либо национализма и т.д. Если более серьезно — было интересно окунуться в атмосферу заинтересованных в своем деле профессионалов и сотрудников биржи.

Среди основных вопросов прошлого года были следующие:

- прожуточные страйки(2500п) на месячных опционах — введены практически сразу после той конференции

- индекс волатильности и фьюч на него в новой редакции и методе подсчёта — почти реализовано

- недельные опционы — щас готовятся к вводу

- прямые опционы на акции(вместо фьючей) по аналогии с америкой — обещают к концу года

- перенос сроков исполнения на третью пятницу месяца для синхронности с америкой

- обсуждение условий автоматического исполнения опционов, находящихся в деньгах.

В этом году будет прекрасная возможность услышать отчет Романа Сульжика — главы срочного рынка биржи об успехах и нововведениях.

Основными темами этого года думаю станут:

- в очередной раз уроки чёрного понедельника(03.03.14)

- доработки системы риск-менеджмента биржи и брокеров в связи с этим, а также

- введение новых инструментов: недельных опционов, опционов на акции и флексов.

ИТОГО — почему я таки поеду в Нижний на эту конференцию?

Потому что это мероприятие: возможность узнать новое о планах и проектах биржи, а также выдать им свой феедбэк возможность поделиться своим опытом и получить много ценной информации в ответ, а так же принять участие во всех горячих дискуссиях о способах движения в сторону светлого будущего.

Ну и разумеется, посетить лучшую опционную вечеринку года, которую традиционно организовывает Вика Дьякова — очень позитивная девушка и по совместительству директор Derex. После официальной части конференции, в этом году нас ждет белый теплоход и по слухам цыганские романсы и другие приятные сюрпризы от организаторов и спонсоров )

PS писал по просьбе организатора конференции Вики, но это не реклама, мне в прошлый действительно всё очень понравилось и помогло найти нужные контакты на бирже, поэтому я в этот раз решил помочь ей собрать «правильную» аудиторию и создать позитивную атмосферу на встрече )

PS_2 Если кому интересны остальные мои планы, пишите тут или в личку, буду готовить под это отдельные топы.

Опционы в картинках. Палим дальше граали.

- 25 апреля 2014, 01:17

- |

В предыдущих постах приведена ежемесячная

статистика блуждания фьючерса РТС. Как мы

выяснили в среднем это движение равно около

10 000п.

Нам конечно интересно, как мы можем это

использовать для наших земных потребностей.

А использовать можем мы это вот так.

Вот есть стандартная картина, где фьючерс РТС

за апрель сходил на приблизительно свою среднюю

величину, которую он проходит ежемесячно.

И мы берем несколько более менее ликвидных опционов из

этого диапазона и смотрим происходящее на графиках

этих опционов.

Я для примера выбрал страйки 110 call\put и 115 call\put/

Опционы с жизнью = месяц. Можно выбрать опционы и с

более долгой жизнью, но там драйва в два раза меньше.

( Читать дальше )

статистика блуждания фьючерса РТС. Как мы

выяснили в среднем это движение равно около

10 000п.

Нам конечно интересно, как мы можем это

использовать для наших земных потребностей.

А использовать можем мы это вот так.

Вот есть стандартная картина, где фьючерс РТС

за апрель сходил на приблизительно свою среднюю

величину, которую он проходит ежемесячно.

И мы берем несколько более менее ликвидных опционов из

этого диапазона и смотрим происходящее на графиках

этих опционов.

Я для примера выбрал страйки 110 call\put и 115 call\put/

Опционы с жизнью = месяц. Можно выбрать опционы и с

более долгой жизнью, но там драйва в два раза меньше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал