SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера (Антон) dasistthomas

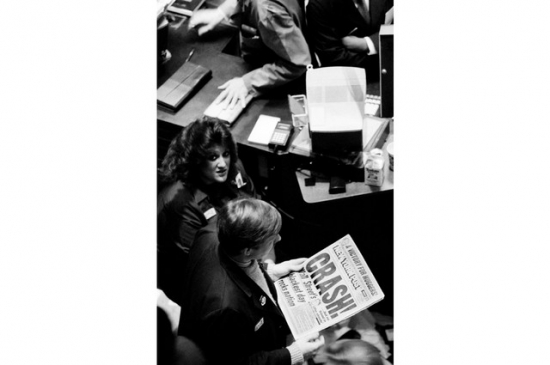

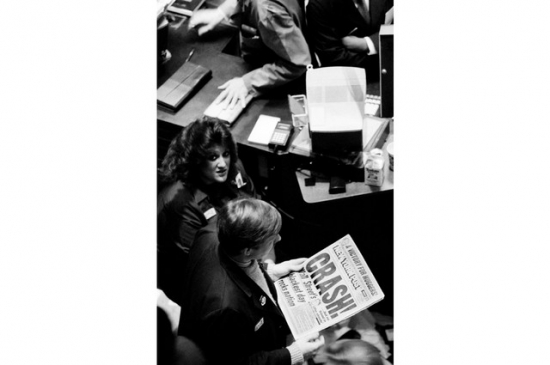

Годовщина краха 87 года. Фотоподборочка bloomberg.com

- 21 октября 2012, 01:12

- |

Источник http://www.bloomberg.com/slideshow/2012-10-19/black-monday-25th-anniversary.html#slide9

( Читать дальше )

( Читать дальше )

- комментировать

- 34 | ★6

- Комментарии ( 12 )

Искусство совершать ошибки.

- 15 октября 2012, 11:24

- |

Года два назад, разговаривал с одним мужиком, который поднимал собственый бизнес (сейчас он кстати зарабатывает не плохие деньги), он мне посоветовал книгу Роберта Кийосаки «Богатый папа, бедный папа».

После этой книги я воодушивился и стал заниматься трейдингом. Не буду говорить, что зарабатываю миллионы, но есть небольшой профит к основному моему заработку.

Вот выдержка из его книги Роберта Кийосаки

Всегда, когда я слышу, как люди говорят: «Инвестирование слишком рискованно», «Я не люблю рисковать своими деньгами», «А что, если у меня не получится?» или «Что, если я потеряю свои деньги?», я вспоминаю своего бедного папу, потому что все то, что он говорил, можно сформулировать одной фразой: «Я не хочу совершить ошибку». Как я уже говорил, в его мире — мире образования — люди, которые делают ошибки, считаются дураками.

В нашем мире риск, ошибки и неудачи рассматриваются как неотъемлемая часть человеческого развития. Так что, вместо того чтобы избегать риска и ошибок, нужно учиться ими управлять. Его точка зрения на ошибки заключалась в том, что ошибка — это просто урок, сопровождаемый эмоциями. Он говорил: «Когда мы совершаем ошибку, то всегда расстраиваемся. Расстройство — это то, посредством чего Создатель говорит, что нам следует чему-то научиться. Это хлопок по плечу со словами: „Внимание! Тебе надо научиться чему-то важному. Если ты будешь лгать, обвинять, объясняться, отказываться или отрицать в ответ на расстройство, то впустую будешь мучиться от этого чувства и упустишь бесценную жемчужину мудрости»“.

( Читать дальше )

После этой книги я воодушивился и стал заниматься трейдингом. Не буду говорить, что зарабатываю миллионы, но есть небольшой профит к основному моему заработку.

Вот выдержка из его книги Роберта Кийосаки

Всегда, когда я слышу, как люди говорят: «Инвестирование слишком рискованно», «Я не люблю рисковать своими деньгами», «А что, если у меня не получится?» или «Что, если я потеряю свои деньги?», я вспоминаю своего бедного папу, потому что все то, что он говорил, можно сформулировать одной фразой: «Я не хочу совершить ошибку». Как я уже говорил, в его мире — мире образования — люди, которые делают ошибки, считаются дураками.

В нашем мире риск, ошибки и неудачи рассматриваются как неотъемлемая часть человеческого развития. Так что, вместо того чтобы избегать риска и ошибок, нужно учиться ими управлять. Его точка зрения на ошибки заключалась в том, что ошибка — это просто урок, сопровождаемый эмоциями. Он говорил: «Когда мы совершаем ошибку, то всегда расстраиваемся. Расстройство — это то, посредством чего Создатель говорит, что нам следует чему-то научиться. Это хлопок по плечу со словами: „Внимание! Тебе надо научиться чему-то важному. Если ты будешь лгать, обвинять, объясняться, отказываться или отрицать в ответ на расстройство, то впустую будешь мучиться от этого чувства и упустишь бесценную жемчужину мудрости»“.

( Читать дальше )

Циклы: таинственные силы, которые вызывают события

- 15 октября 2012, 11:17

- |

Тема мне показалась интересной и стал тратить часть свободного времени на перевод. Чтение всётаки не дает понимание всей точности мыслей автора.

Приглашаю всех желающих присоеденитсья и помочь кто-чем может.

notabenoid.com/book/32919

Даже первод одного абзаца — это большая помощь! Сам я в последсвии все это скомпаную с картинками.

Не так давно закончили певод 1 главы!

Желающие могут её почитать!

Если понравилось поплюсуйте что б подольше задержалась на главной

( Читать дальше )

Приглашаю всех желающих присоеденитсья и помочь кто-чем может.

notabenoid.com/book/32919

Даже первод одного абзаца — это большая помощь! Сам я в последсвии все это скомпаную с картинками.

Не так давно закончили певод 1 главы!

Желающие могут её почитать!

Если понравилось поплюсуйте что б подольше задержалась на главной

( Читать дальше )

Влияние КуЕ на фондовый рынок. Экономический ликбез.

- 14 октября 2012, 17:58

- |

Часто читаю и дивлюсь низкой экономической грамотности пишущей братии. Не только простых трейдеров, но даже у маститых аналитиков существуют чудовищные ляпы от непонимания элементарных вещей.

Посему взял на себя смелость кое-что разъяснить.

Очевидно, вы многие не понимают природу фондового рынка и его зависимость от долгового.

Итак — именно долговой рынок первичен в мире.

Именно долговых обязательств в мире вращается больше всего, и именно от состояния долгового рынка зависит валютный рынок и фондовый рынок.

именно так, по ранжиру — впереди планеты всей — это долговой рынок, то есть совокупность всех видов облигаций как то: государственных, региональных, муниципальных и корпоративных.

Далее идёт валютный рынок, что обеспечивает мировую торговлю и поток туристов, и только потом по объёму фондовый рынок.

Так вот, сама по себе КуЕ не толкает вниз или вверх фондовые рынки.

Вверх или вниз фонду толкает состояние долгового рынка.

Почему на КуЕ происходит эффект того, что фонда растёт?

А потому что имеется прямая зависимость между доходностью облигаций и стоимостью акций.

Аксиома простая — чем ниже доходность облигаций, тем выше стоимость акций, и наоборот — чем выше доходность по облигациям, тем ниже стоят акции.

ФРС своими манипуляциями свело доходность по облигациям к ничтожным цифрам в полтора-два процента.

Не тем, что печатает деньги, а тем, что вдавили в пол доходность облигаций.

И именно это и создаёт эффект того, что ответом на снижение доходности по облигациям становится рост стоимости акций.

Единственное исключение — это Япония, где низкие процентные ставки по доходностям японских облигаций на фоне постоянной дефляции привели не кросту японского фондового рынка, а к чудовищному укреплению йены.

Поэтому следующая аксиома гласит — Японии выгодно укрепление йены так как иначе они не смогут удержать ставки около нуля при продолжающейся дефляции. А посему — забудьте все эти сказки про страдающих японских импортёрах — не они, а долговой рынок Японии с чудовищным госдолгом в 200% определяют стоимость йены.

Спасибо за внимание.

Посему взял на себя смелость кое-что разъяснить.

Очевидно, вы многие не понимают природу фондового рынка и его зависимость от долгового.

Итак — именно долговой рынок первичен в мире.

Именно долговых обязательств в мире вращается больше всего, и именно от состояния долгового рынка зависит валютный рынок и фондовый рынок.

именно так, по ранжиру — впереди планеты всей — это долговой рынок, то есть совокупность всех видов облигаций как то: государственных, региональных, муниципальных и корпоративных.

Далее идёт валютный рынок, что обеспечивает мировую торговлю и поток туристов, и только потом по объёму фондовый рынок.

Так вот, сама по себе КуЕ не толкает вниз или вверх фондовые рынки.

Вверх или вниз фонду толкает состояние долгового рынка.

Почему на КуЕ происходит эффект того, что фонда растёт?

А потому что имеется прямая зависимость между доходностью облигаций и стоимостью акций.

Аксиома простая — чем ниже доходность облигаций, тем выше стоимость акций, и наоборот — чем выше доходность по облигациям, тем ниже стоят акции.

ФРС своими манипуляциями свело доходность по облигациям к ничтожным цифрам в полтора-два процента.

Не тем, что печатает деньги, а тем, что вдавили в пол доходность облигаций.

И именно это и создаёт эффект того, что ответом на снижение доходности по облигациям становится рост стоимости акций.

Единственное исключение — это Япония, где низкие процентные ставки по доходностям японских облигаций на фоне постоянной дефляции привели не кросту японского фондового рынка, а к чудовищному укреплению йены.

Поэтому следующая аксиома гласит — Японии выгодно укрепление йены так как иначе они не смогут удержать ставки около нуля при продолжающейся дефляции. А посему — забудьте все эти сказки про страдающих японских импортёрах — не они, а долговой рынок Японии с чудовищным госдолгом в 200% определяют стоимость йены.

Спасибо за внимание.

Почему США объявят дефолт. Памяти тех, кто сейчас под кредитом.

- 14 октября 2012, 16:28

- |

Наконец-то в сети начали появляться блоги приуроченные к предстоящему Армагеддону. Большинство выступающих все-еще хорохорятся и это понятно. Так как 90% писателей топиков сами сидят на кредитной игле — забив свои кредитные лимиты под завязку покупкой машины, дома, вложениями в бизнес, вложениями в акции или в золото или в еще какую-то куйню. Из последних топиков, которые я встречал за неделю, только два были аргументированы за Армагеддон - мой и главы Голдман Сакс.

Все остальные — от простого кредито получателя, который заложил свою российскую хрущебу, до лучезарной главы МВФ Лагард, к сожалению, неправы, так как выступят компостом, для управляющих миром.

И так многие задаются вопросом, почему элитные банки США и корпорации выходили все эти годы в кеш? Но на самом деле главный вопрос не в этом. Главный вопрос — почему будет объявлен технический дефолт США и будет обнулена стоимость активов по всему миру.

Управляющие миром сделают это только для того, чтобы дезинформировать население мира — якобы именно из-за дефолта США акции Сбербанка будут стоить три рубля. На самом деле дефолт США будет лишь ширмой — одной из многих, которые укрывают этот мир.

( Читать дальше )

Все остальные — от простого кредито получателя, который заложил свою российскую хрущебу, до лучезарной главы МВФ Лагард, к сожалению, неправы, так как выступят компостом, для управляющих миром.

И так многие задаются вопросом, почему элитные банки США и корпорации выходили все эти годы в кеш? Но на самом деле главный вопрос не в этом. Главный вопрос — почему будет объявлен технический дефолт США и будет обнулена стоимость активов по всему миру.

Управляющие миром сделают это только для того, чтобы дезинформировать население мира — якобы именно из-за дефолта США акции Сбербанка будут стоить три рубля. На самом деле дефолт США будет лишь ширмой — одной из многих, которые укрывают этот мир.

( Читать дальше )

Простой способ предвосхитить разворот рынка

- 14 октября 2012, 12:20

- |

Фундаментальный анализ акций является довольно сложным способом определения наиболее выгодных моментов входа в рынок и предпочтительных объектов инвестиций. Инвесторам в этом случае приходится анализировать куда больше параметров экономики, чем приверженцам технического анализа. Но между двумя видами анализа все же существуют точки соприкосновения.

Вот один любопытный пример. Рассмотрим график индекса ММВБ недельки. На этом графике красными и синими стрелочками довольно точно отмечены моменты среднесрочных разворотов рынка. Но поразительно то, что сигналы были поданы фундаментальным анализом. Причем в самом примитивном его виде. Они основаны на изменении денежной политики Центрального Банка России.

Для получения этих сигналов достаточно раз в месяц обращаться на главную страницу сайта ЦБ РФ в раздел макроэкономических индикаторов. И в нем выбрать статистику по денежной базе М2. Сам по себе этот индикатор всего лишь показывает одну из составляющих денежной массы в стране. Его величина прямо или косвенно регулируется монетарными властями страны при помощи процентной ставки и количества бумажных денег в обращении.

( Читать дальше )

Вот один любопытный пример. Рассмотрим график индекса ММВБ недельки. На этом графике красными и синими стрелочками довольно точно отмечены моменты среднесрочных разворотов рынка. Но поразительно то, что сигналы были поданы фундаментальным анализом. Причем в самом примитивном его виде. Они основаны на изменении денежной политики Центрального Банка России.

Для получения этих сигналов достаточно раз в месяц обращаться на главную страницу сайта ЦБ РФ в раздел макроэкономических индикаторов. И в нем выбрать статистику по денежной базе М2. Сам по себе этот индикатор всего лишь показывает одну из составляющих денежной массы в стране. Его величина прямо или косвенно регулируется монетарными властями страны при помощи процентной ставки и количества бумажных денег в обращении.

( Читать дальше )

Немного философии))) после трейдерской пьянки в субботу.

- 14 октября 2012, 10:18

- |

Время пульсирует. Оно то уплотняется, то растягивается и замирает. «Рынок — это и есть часы», как говорит Стеделмаейер(Peter Steidlmayer). Мы все живём с ощущением грядущих событий. В августе — сентября рынок консолидировался и был пойман на крючок КУЕ. С этого момента началось новое время. Рынок стал опять)))) другим и опять)))) начал развиваться в своей новой фазе. Развитие предполагает волатильность! Развитие предполагает неустойчивость! Рынок ищет какую-то новую «точку опоры», которой могло было бы стать КУЕ, но не стало! Более того, инвесторы всё более и более отворачиваются от так называемых «рисковых» активов и ориентируются на «fixed income». Вчести облигации, дивидендные истории — всё, что приносит якобы стабильный доход.… На нестабильном рынке! Ха-ха! - благими намерениями.....)))). С другой стороны, есть народ который прямо сейчас агрессивно входит в «риск», воспринимая «за счастье» войти чуть ниже КУЕ.

Что делать разумным людям, которые понимают, что на рынке большинство не выигрывает!? Наблюдения за успешным трейдингом, в частности на ЛЧИ показывают, что пока лучшие результаты приносит свинговая, дейтрейдинговая, безтрендовая ( на большом тайм фрейме) торговля. Шортовые дела я не рассматриваю: кто умеет высиживать шорт, тот никогда не купит — сознание шотиста простое: на индексе 1500 он будет ждать 1200, на 1200 будет ждать 1000, а дальше 500, 0, минус 500, минус 1200 и т.д.)))). Шортист — он и есть шортист и он не купит в итоге никогда, т.к. не понимает, что рынок устроен от лонга — от размещения денег. Другое дело, что деньги частично перетекают из одного класса активов в другой.

( Читать дальше )

Что делать разумным людям, которые понимают, что на рынке большинство не выигрывает!? Наблюдения за успешным трейдингом, в частности на ЛЧИ показывают, что пока лучшие результаты приносит свинговая, дейтрейдинговая, безтрендовая ( на большом тайм фрейме) торговля. Шортовые дела я не рассматриваю: кто умеет высиживать шорт, тот никогда не купит — сознание шотиста простое: на индексе 1500 он будет ждать 1200, на 1200 будет ждать 1000, а дальше 500, 0, минус 500, минус 1200 и т.д.)))). Шортист — он и есть шортист и он не купит в итоге никогда, т.к. не понимает, что рынок устроен от лонга — от размещения денег. Другое дело, что деньги частично перетекают из одного класса активов в другой.

( Читать дальше )

Фильм "Порочная страсть" / "Arbitrage"

- 14 октября 2012, 01:43

- |

Господа финансисты, не пропустите фильм Arbitrage, который российские дистрибуторы обозвали «Порочная страсть». Сейчас идет в кинотеатрах.

Постаревший Ричард Гир рассказывает о том, как Российское правительство (!) и вариационная маржа (!!) привели его хедж-фонд на грань банкротства.

Постаревший Ричард Гир рассказывает о том, как Российское правительство (!) и вариационная маржа (!!) привели его хедж-фонд на грань банкротства.

Топ финансовых блогов интернета

- 13 октября 2012, 19:03

- |

Может кому то будет полезным

www.2stocks.ru/main/community/topblogs?1016

www.2stocks.ru/main/community/topblogs?1016

Фильм о игроках, зависимых... трейдерах

- 13 октября 2012, 17:31

- |

если кто не видел, стоит посмотреть фильм

для новичков и бывалых, думаю, будет интересно

ДЕНЬГИ НА ДВОИХ

TWO FOR THE MONEY

2008

Аль Пачино, Мэттью МакКонахи

для новичков и бывалых, думаю, будет интересно

ДЕНЬГИ НА ДВОИХ

TWO FOR THE MONEY

2008

Аль Пачино, Мэттью МакКонахи

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал