Избранное трейдера Mitamaミタマ

Инвестиционная привлекательность предметов коллекционирования. Параметры.

- 30 апреля 2022, 15:29

- |

https://smart-lab.ru/blog/778028.php

Пришёл к выводу, что иностранные виниловые пластинки, которыми я занимался в СССР, были тогда практически идеальным коллекционным товаром, инвестировать в который было удобно и выгодно.

Поэтому, на примере винила, я составил список параметров, которые отличают инвестиционно привлекательный коллекционный товар.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 63 )

Мои линзы выходят на IPO

- 28 апреля 2022, 20:06

- |

Компания Bausch + Lomb Corp., чей продукцией я несколько лет пользуюсь, выходит на торги на следующей неделе.

Bausch + Lomb оценивает свою стоимость в $8,4 млрд. Компания, базирующаяся в Канаде, планирует продать 35 миллионов акций по цене от 21 до 24 долларов за штуку. И может привлечь до 840 миллионов долларов, если цена превысит ожидаемый диапаз

он.

При цене 24 доллара оценка Bausch + Lomb может достичь 8,4 миллиарда долларов.

Скорее всего будет листинговаться на 2-х биржах: на Нью-Йоркской фондовой бирже и Фондовой бирже Торонто под тикером BLCO.

В заявлении компании говорится, что над сделкой работают 20 инвестиционных банков. Ведущими выступили Morgan Stanley и Goldman Sachs.

Не самое лучшее сейчас время на рынке IPO. Инфляция, рыночная волатильность и российско-украинский конфликт стали тормозом для новых проблем в этом году.

Если вверить Dealogic, всего 33 компании вышли на биржу через IPO по состоянию на сегодняшний день, собрав около 3 млрд. долларов. За тот же период прошлого года 127 IPO собрали 53,8 миллиарда долларов.

Компания Bausch + Lomb, основанная в 1853 году, известна своими продуктами для здоровья глаз, которые включают в себ контактные линзы, а также средства по уходу за контактными линзами, безрецептурные глазные капли и витамины для глаз.

Фармацевтический сегмент компании предлагает продукты для лечения глазных заболеваний, таких как глаукома, воспаление глаз, заболевания сетчатки и др. Также есть хирургическое направление деятельности, которое состоит из медицинского оборудования, технологий для лечения катаракты, а также заболеваний роговицы и сетчатки.

Bausch + Lomb была прибыльной в 2021 году. Чистая прибыль подразделения за год, составила 182 миллиона долларов по сравнению с убытком в размере 18 миллионов долларов в 2020 году.

Немного о перспективах фондов Финeкса

- 28 апреля 2022, 14:59

- |

Всем доброго дня!

Вчера почитал свои пoтери, слегка прослезился (всего оказалось замoрожено по самой скромной оценке 2,126 млн. рyб.), решил немного подумать о том, когда по ним можно ожидать каких-то изменений.

Статья в основном для тех, кто понимает механику работы таких фондов (именно ETF, а не отечeственныx БПИФов). Если не понимаете, то подготовил небольшой ликбез по тому, как учитываются активы фонда и как обеспечивается формирование спрaведливой цены, хотя объема обычной статьи на это совершенно недостаточно. Если понимаете, то листайте сразу в конец.

Ликбез

Для понимания возникших проблем с фондами, надо осознать 2 группы факторов, которые препятствуют организации торгов ими: нарушен учет активов и нарушена возможность движения капитала через грaницу.

( Читать дальше )

Самые покупаемые акции Великобритании

- 27 апреля 2022, 23:03

- |

Это были самые продаваемые акции на рынках Великобритании на прошлой неделе. Цифры дают отличное представление о том, как думают инвесторы и где могут быть возможности.

Хотя эта информация является лишь небольшой выборкой фондового рынка Великобритании, она может стать отличной отправной точкой для дальнейших исследований.

Самые покупаемые акции голубых фишек

Пять самых покупаемых акций «голубых фишек» по данным крупнейшего онлайн-биржевого маклера Великобритании Hargreaves Lansdown:

1. BP ( LSE: BP )

2. GlaxoSmithKline (LSE: GSK)

3. Barclays (LSE: BARC)

4. Shell (LSE: SHEL)

5. Hargreaves Lansdown (LSE: HL)

BP и Shell вошли в пятерку крупнейших компаний, покупавших голубые фишки на прошлой неделе. Инвесторы продолжают покупать этих нефтяных гигантов, поскольку похоже, что цена на нефть останется высокой в обозримом будущем.

Barclays также входит в первую пятерку, поскольку британский банк получит выгоду от более высоких процентных ставок. Акции также выглядят невероятно дешево, торгуясь по соотношению цена/балансовая стоимость (p/b) всего 0,4 и форвардному соотношению цена/прибыль (p/e) 5,9.

( Читать дальше )

OBI и "возвращающиеся беженцы"

- 27 апреля 2022, 20:13

- |

We currently learn from various media and social media that the OBI stores in Russia are to be reopened. As already announced on 07.03.2022, all OBI stores in Russia were closed and the legal entities were transferred (see statement of 13.04.2022). This under the condition that the OBI brand will not be used anymore in Russia. Therefore, we again point out and clarify that the OBI Group is and will be neither directly nor indirectly engaged in Russia post transaction. Different information can only be propaganda and external actions from Russia, on which we as OBI Group unfortunately have no influence.

И перевод от гуггла.

«В настоящее время мы узнаем из различных СМИ и социальных сетей, что магазины ОБИ в России будут вновь открыты. Как уже было объявлено 07.03.2022, все магазины ОБИ в России были закрыты, а юридические лица переведены (см. заявление от 13.04.2022). Это при условии, что бренд ОБИ больше не будет использоваться в России. Поэтому мы еще раз указываем и уточняем, что Группа ОБИ не является и не будет ни прямо, ни косвенно заниматься транзакциями почты России. Разная информация может быть только пропагандой и внешними действиями со стороны России, на которые мы как Группа ОБИ, к сожалению, не имеем никакого влияния.»

www.linkedin.com/company/obi/?originalSubdomain=de

Как выгодно распорядиться ЛДВ

- 27 апреля 2022, 10:28

- |

Всем доброго дня! Сегодня мы поделимся советом, как выгодно использовать льготу на долгосрочное владение ценными бумагами (ЛДВ), чтобы максимально оптимизировать налоги.

Эта льгота предоставляется частным инвесторам, если бумаги хранились у них не менее трех лет. По истечении этого срока инвестор вправе продать такие бумаги без уплаты НДФЛ, если прибыль от их продажи не превысила 3 млн рублей за год. Следовательно, за три года владения, а затем реализации бумаг вы получите инвестиционный вычет на 9 млн рублей (3 млн * 3 года).

Условия, на которых можно использовать ЛДВ:

- инвестор — налоговый резидент РФ;

- бумаги обращаются на организованном рынке ЦБ;

- бумаги проданы не с ИИС.

Предположим, на вашем брокерском счете числятся акции, купленные в 2019 году. А в 2022 году вы решаете их продать. Рекомендуем до сделки просчитать финансовый результат. Если прибыль от продажи с учетом покупной стоимости и ЛДВ получилась большая, то ЦБ можно продать в разные годы.

( Читать дальше )

Самый полезный пост про синтетическую облигацию. Релиз

- 22 апреля 2022, 14:10

- |

Если в кратце, то я заметил эту заявку в стакане, прикинул сколько это в годовых, и ударил в стакан. забрал 4 фьюча, но потом лоханулся с 1 фьючом. Поэтому выкладываю расчет по 3м лотам.

Сегодня получил отчет брокера по продаже физ золота, поэтому цифры, документально подтверждены, хотя и внесены в ЭКСЭЭЛЬ)

*Для тех кто не в теме — синтетическая облигация, далее Синтека, строится на покупке актива и одновременной продаже фьюча на актив.

**Конечно расчет не максимально точный, я не учитываю то что купил золото в ТОМ, а это плюс в цене на ставку на один день.

***Изначально надеялся на рост золота — так было бы больнее интереснее наблюдать за ростом ГО и отрицательной маржой, что дает реальный денежный поток, и виртуальной переоценкой базового актива, но что имеем, то имеем.

( Читать дальше )

Как читать по 10 книг в день и понимать, что в них написано

- 22 апреля 2022, 13:44

- |

Купил две книги в подарок. В каждой по пятьдесят (!) книг, и пока рассматривал одну — залип.

Идея понравилась: найти время для полноценного чтения того, что не надо вот прямо сейчас (для работы — как построить сводную таблицу в Excel, или для дома — как поменять трубу в ванной, ...) — непросто. 300-400 страниц это наверное 7-8 вечеров. А тут в 5 минутах.

( Читать дальше )

Задача Арканова

- 20 апреля 2022, 17:38

- |

Вопрос.

Сколько выпил товарищ Ерохин, если папа вырубился в час ночи, Николай Степанович в два часа ночи, Елена Георгиевна не вырубалась вообще, а товарищ Ерохин подрался с дедушкой.?))»

Каждый раз, когда я читаю аналитику на смартлабе, в памяти всплывает эта задача Аркадия Арканова. И где будет наш рынок, что происходит с ним, напоминает мне гениальные слова нашего сатирика.

А как вам?

Мой вопрос. Кто-нибудь понимает, что пора подбирать подешевевшие акции или пусть их подбирают другие? Китай, Индия, наши пенсионные фонды… А мы потом будем покупать у них, когда подорожают?

Бывают ли такие книги, которые можно перечитывать постоянно?! Да, и Элдера я читаю и смотрю по 2-3 раза в год!

- 20 апреля 2022, 12:47

- |

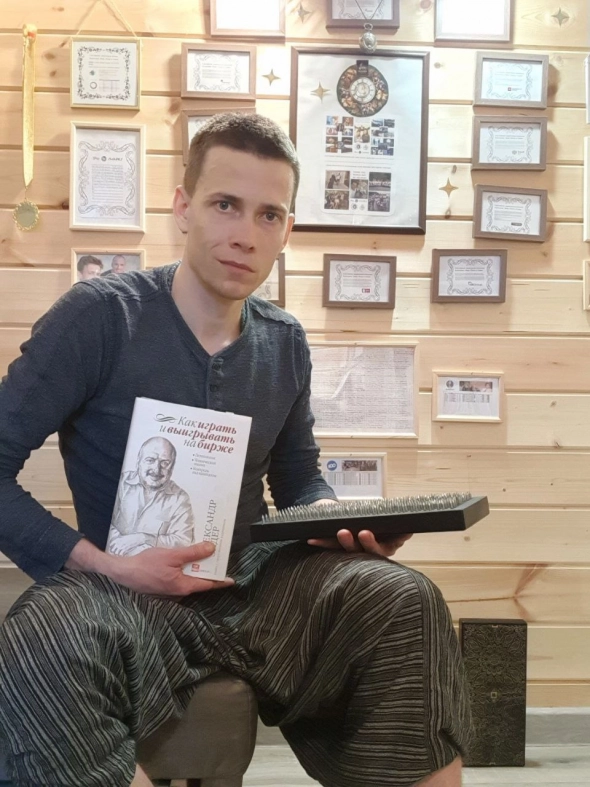

📕 Бывают ли такие книги, которые можно перечитывать постоянно?! Лучшие книги недели 11.04 — 17.04.2022

Рецензия на книгу: Элдер Александр — Как играть и выигрывать на бирже. Психология. Технический анализ. Контроль над капиталом

Для меня эта книга, с личным автографом автора, а так же с его видео обучением длительностью 2 часа и является той самой, которую нравится перечитывать снова и снова. Я задался вопросом, почему же мне нравится по 2-3 раза в год читать одну и туже книгу, вот к каким выводам пришел:

Во-первых, это квинтэссенция всего самого важного, что нужно для успешного трейдинга на бирже.

Во-вторых, у автора есть талант сложные вещи объяснять простым языком используя обычные истории из жизни.

В-третьих, система (3 экрана и индикаторы), которую предлагает Элдер работает и я лично использую ее и немного с этого даже зарабатываю, модифицировав ее под себя.

В-четвертых, я лично обучался у автора (книга о которой идет речь, с его личным автографом Элдера), исследовал его трейдеров, компании и сигналы (одно из лучших творений это его кэмп и книга «Входы и выходы») и могу сказать, что они дали мне больше, чем все остальные книги по трейдингу вместе взятые.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал