Избранное трейдера Буш

Результаты по Volkswagen + все эфиры РБК "Рынки. Позиция"

- 18 апреля 2018, 17:56

- |

Результаты идеи по покупке акций Volkswagen: +0,93%.

#справка Доходность рассчитывалась за 13 апреля

Всю прошлую неделю выступал за команду технического анализа в программе РБК «Рынки. Позиция».

В эфире от 09.04.2018:

«Я сторонник свободной экономики, но, с другой стороны, когда экономика подвергается воздействию кейнсианскими методами жестокого регулирования, [мы должны реагировать точно так же]. А санкции США и уничтожение игрока, достаточно эффективного последние годы, — это кейнсианские меры, то есть деформация рынка экономически–силовым путем.

Я вообще не поддерживаю бизнес–вмешательство со стороны государства, но в данном случае я считаю, что наше государство заинтересовано в том, чтобы напрямую зафондировать группу Дерипаски банковским финансированием и дать столько денег, сколько нужно. Потому что сейчас это нерыночное воздействие. На нерыночное воздействие следует отвечать нерыночными методами.»

( Читать дальше )

- комментировать

- 528 | ★1

- Комментарии ( 0 )

Отмизация дивидендов

- 03 апреля 2018, 15:33

- |

Продолжаю потихоньку писать программу по управлению портфелем и недавно закончил блок про оптимизации дивидендов.

Стоимостное инвестирование широко известный подход. Почему он вкратце работает. Нобелевский лауреат Шиллер открыл так называемую excess volatility puzzle, которая грубо говоря сводится к наблюдению, что цены акции гуляют существенно сильнее, чем фундаментальные показатели компаний. Соответственно, регулярно должны появляться шансы купить акции дешево относительно цены. На примере моего портфеля, годовое ско дивидендов порядка 0,7% от стоимости портфеля, а годовое ско стоимости портфеля около 10% от стоимости портфеля — различие более, чем на порядок.

После того, как купил за дешево, как долго приходится ждать возвращения цены к разумному с точки зрения фундамента уровню. Дивиденды объясняют около 15% доходности за следующий год, то есть быстрого результата ждать не стоит, но на горизонте 5 лет они объясняют более 60% доходности (выдержки из главы 20 Expected returns in the Time Series and Cross Section книжки Asset pricing) и являются одним из самых серьезных факторов, объясняющих долгосрочную доходность акций.

( Читать дальше )

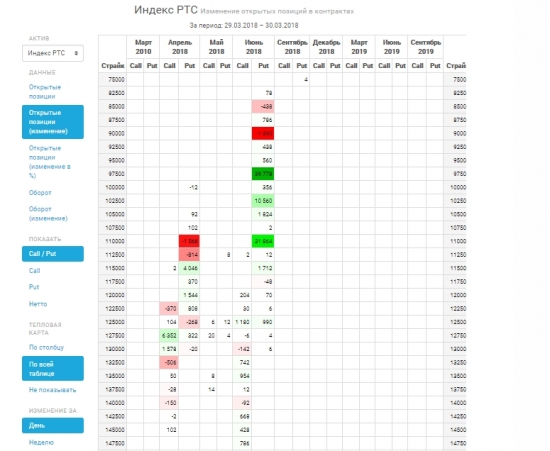

Тепловая карта опционного рынка.

- 02 апреля 2018, 10:37

- |

Электроэнергетика США. Сбытовые сети.

- 21 февраля 2018, 15:10

- |

Продолжение. Начало-Электроэнергетика США. Краткий обзор.

Сети электропередач контролируются некоммерческими независимыми системными операторами (Independent System Operator) и региональными сетевыми организациями (Regional Transmission Organization), которые обязаны предоставлять неизбирательный доступ для любых поставщиков электроэнергии для поддержания конкуренции.

( Читать дальше )

TWS по просьбам белок ))

- 18 февраля 2018, 12:29

- |

( Читать дальше )

Начинаю иллюстрировать СКАЗКУ

- 17 февраля 2018, 03:53

- |

Эта заметка СКАЗКА была посвящена тому хаосу и смятению, которые воцарились на фондовом рынке некоего вымышленного тридесятого трейдингового царства, тридевятого биржевого государства после случившегося в нем внезапного снижения фондового рынка с отметки 2328 до отметки 2181 пунктов.

Правда, в этой размещенной неделю назад СКАЗКЕ совсем не было картинок-иллюстраций.

А как известно, сказка без картинок воспринимается хуже, чем сказка с картинками.

Поэтому сегодня я решил исправить эту ошибку и начать иллюстрировать рассказанную неделю назад сказку.

( Читать дальше )

Эти акции нефтяных компаний стоит покупать

- 16 февраля 2018, 19:46

- |

Уоррен Баффет (Warren Buffett) как-то сказал, что одним из лучших способов заработать деньги при инвестициях в ценные бумаги будет следование правилу «быть жадным, когда другие боятся». С инфляционными опасениями, проявляющимися в последние недели, и обвалом курса акций, компания Phillips 66 (PSX) решила выкупить большой кусок собственных акций. Продавцом был никто иной, как Berkshire Hathaway (BRK-A) Баффета.

Подробная информация о сделкеPhillips 66 объявил на этой неделе, что согласился выкупить 35 млн своих акций у дочерней компании Berkshire Hathaway за $93,73 за штуку. На обратный выкуп будет потрачено около $3,3 млрд. Эта цена выкупа оказывается значительно меньше, чем цена акций совсем недавно. В конце января были дни, когда биржа закрывалась на отметке в $106 за акцию нефтяной компании. Это означает, что Phillips 66 выкупает акции с двузначным дисконтом к недавнему максимуму.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал