Избранное трейдера К.О'Тяра

Мираж восходящего тренда

- 04 января 2016, 09:27

- |

Когда мы уходили на выходные, казалось, что динамика фондовых рынков в первой половине января будет определяться ожиданиями по квартальной отчетности американских компаний (с 11 января). «Человек предполагает. Бог располагает». Сейчас выясняется, что повестку дня диктует ситуация на Ближнем Востоке. После нападения на саудовское посольство в Иране Саудовская Аравия разорвала дипломатические отношения с Ираном. Нефтяные котировки подпрыгнули на 2,5%. Насколько устойчивым будет это повышение и кто способен прогнозировать геополитические процессы на Ближнем Востоке?

Одновременно снижаются рынки в Азии – Народный банк Китая (НРБ) установил официальный курс юаня к доллару США на уровне 6,5 юаня (это минимум с мая 2011 года). НРБ настойчиво проводит курс по снижению национальной валюты, что укладывается в общемировой тренд (Япония, Казахстан, Бразилия). Не станут ли валютные войны актуальными в этом году? В такой ситуации я не уверен, что доллар в 2016 году будет сильным, а ФРС США будет последовательно двигаться по пути повышения процентной ставки.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Назван январский фактор риска для фондового рынка США

- 28 декабря 2015, 14:02

- |

Традиционно в большинстве случаев на фондовом рынке США наблюдается «январский эффект», характеризующийся неплохой позитивной доходностью, особенно в сегменте малой капитализации.

Однако в последние годы появился дополнительный фактор риска для реализации этой закономерности. Давайте узнаем о нем поподробнее.

С момента окончания финансового кризиса в 2009 году корпорации из S&P 500 потратили триллионы долларов на программы по обратному выкупу акций. Только в 3-м кв. 2015 года объем buyback составил $156 млрд. Программы эти являлись одним из факторов роста для фондового рынка США в последние годы за счет снижения числа акций в обращении, а также финансового инжиниринга.

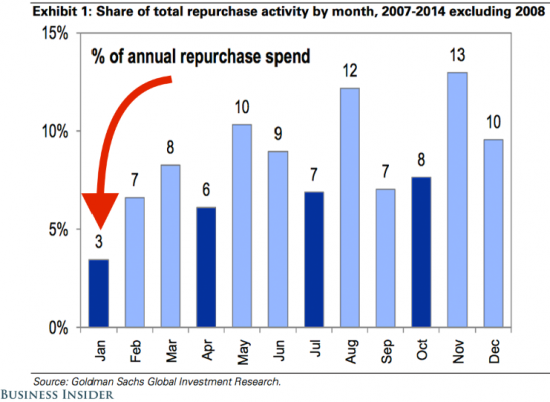

Согласно оценкам Goldman Sachs, в следующем году компании S&P 500 потратят на выкуп акций $608 млрд по сравнению с $568 в текущем году. Выглядит впечатляюще, и это позитив. Тем не менее, объем выкупа, как правило, распределяется неравномерно по месяцам. Ноябрь и декабрь являются крайне активными периодами: в последние годы на них приходилось около 23% отчислений на buyback. Однако, как видно из приведенного ниже графика, на январь в среднем приходится лишь 3% объема бюджетов на выкуп.

Как результат, в начале года фондовый рынок США может временно лишиться одного из факторов поддержки. Справедливости ради, следует отметить, что позже в течение года объем выкупа увеличится, то есть будет иметь место отложенный эффект.

Список Цукерберга: 22 книги для обязательного прочтения

- 25 декабря 2015, 21:44

- |

bankir.ru/publikacii/20151225/spisok-tsukerberga-22-knigi-dlya-obyazatelnogo-prochteniya-10007053/

ЦБ РФ, ломбардный список, акции - Почему все спокойны?

- 25 декабря 2015, 20:41

- |

«Банк России с 1 февраля 2016 года исключает из ломбардного списка все включенные в него на дату принятия настоящего решения акции юридических лиц — резидентов РФ и российские депозитарные расписки на акции юридических лиц — нерезидентов РФ, сообщается в пресс-релизе Банка России.»

В сообщении сказано, что акций в залоге у ЦБ РФ мало, влияние на рынок ломбардного кредитования незначительно (там в основном облигации). А на рынок акций как повлияет? Сумма кредитов ЦБ РФ порядка 1500 млрд. рублей. Если акций в залоге мало было — 1%, например, то на рынок акций, вывалится 15 млрд. рублей. Это снижение цен акций на 5% за две недели (ИМХО). Кто в теме? Проясните.

Авторы bilikid, Smoketrader — Ваш вопрос, помогите разобраться!

Повышение ставок ФРС: механика и последствия

- 11 декабря 2015, 15:15

- |

Приведу полный перевод статьи с сайта seekingalpha.com. Мне понравилось написанное и с точки зрения выводов, и с точки зрения грамотности писавшего, и с точки зрения чтения для общего развития. В принципе, не так много материалов (особенно на русскоязычной стороне интернета), которые бы объясняли в деталях механизмы функционирования Федеральной резервной системы, особенно в вопросе о взаимодействии и взаимовлиянии ставок. Поэтому публикую перевод полностью, даже не вставляя собственных комментариев и ремарок. Советую прочитать целиком, а если что-то непонятно — перечитать. Я постарался сделать так, чтобы все иностранные аббревиатуры были понятны, и для этого практически везде вставил пояснения.

Приведу полный перевод статьи с сайта seekingalpha.com. Мне понравилось написанное и с точки зрения выводов, и с точки зрения грамотности писавшего, и с точки зрения чтения для общего развития. В принципе, не так много материалов (особенно на русскоязычной стороне интернета), которые бы объясняли в деталях механизмы функционирования Федеральной резервной системы, особенно в вопросе о взаимодействии и взаимовлиянии ставок. Поэтому публикую перевод полностью, даже не вставляя собственных комментариев и ремарок. Советую прочитать целиком, а если что-то непонятно — перечитать. Я постарался сделать так, чтобы все иностранные аббревиатуры были понятны, и для этого практически везде вставил пояснения.- Статья начинается с тщательного обзора механизма, с помощью которого будет происходить повышение ставок ФРС (обсуждая IOER и ставку RRP).

- Анализ процентных ставок ФРС в отношении рынка казначейских бумаг даст более полное представление о том, как новые инструменты ФРС будут влиять на реакции рынка.

- В обзоре будет рассмотрено, как акции и облигации будет зависеть от последующего решения ФРС.

( Читать дальше )

ЛЧИ. Итоги расследования - участник BISS1982 4-е место

- 01 декабря 2015, 20:39

- |

Всем привет! Сто лет ничего не писал… Решил тут на досуге посмотреть участников ЛЧИ 2015 в первой десятке и больно заинтересовал участник на 4 месте сейчас — в основе своей он занимается продажей опционов с дальней экспирацией + — 10000 п. от текущей цены, тем самым собирает премию — стратегия риск неограничен, но тета помогает )) Но что меня смутило — как можно заработать почти 300% на этом за два месяца?) именно продажа опционов — не покупка голышей пальцем в небо!

Так вот обратил внимание на его редкие сделки, когда доходность в день очень высокая (10-20%) так что он делает? как пример его сделки за 17 ноября — что-то он там делал с опционом на серебро — посмотрите. Как на этом неликвиде можно сделать сделку на продажу по 1,5 доллара и откупить по 0,1 за две минуты....?))) и таких сделок много каждую неделю в неликвидных опционах, каждый раз две сделки с периодичностью 2 минуты. Причем в некоторых опционах за всю их историю только его две сделки на графике за все время.

Вобщем это очередной ТАТАРИН, который гоняет с одного счета на другой...

п.с. верните решпекта, он крутой

Умышленно сбитый Турцией самолет ВВС России

- 24 ноября 2015, 15:54

- |

Ширина территории Турции над которой пролетал наш самолет ~3 км.

Минимальная скорость Cу-27 ~200 км/ч. Соответственно на территории Турции наш самолет находился около 1 минуты!

По заявлению военных Турции два истребителя F-16 были подняты на перехват и сопровождали наш самолет около 5 минут и после 10! предупреждений получили приказ на его сбитие что и было ими исполнено. Данные сами себе противоречащие факты свидетельствуют о том что на наш самолет была устроена изначально засада с целью уничтожения и никак иначе.

Упал самолет на расстоянии ~6 км от границы с Турцией, на территории контролируемой боевиками. Точно известно что один пилот погиб при попытке захвата террористами, по второму пилоту подтвержденных данных нет.

( Читать дальше )

Пацаны фиксанули коллы на Сбере

- 24 ноября 2015, 13:35

- |

Нефтяная аномалия (рекордная разница в цене фьючерсов на WTI)

- 20 ноября 2015, 17:06

- |

В то время как мир напуган переполненными нефтехранилищами в США, а стоимость бочки нефти находится на уровне декабря 2008 года, обнаружена серьезная аномалия в котировках.

Как известно, стоимость нефти определяется соотношением спроса и предложения на срочном рынке. В частности, на Чикагской бирже CME определяется стоимость сорта WTI, а в Лондоне стоимость сорта Brent.

В нормальных условиях стоимость актива в будущем, то есть цена фьючерса или форварда будет выше текущей цены минимум на величину действующей безрисковой процентной ставки валюты актива (около ключевой ставки ЦБ). Многим хорошо известен пример разницы стоимости акций и фьючерсов на них. То же самое существует на валютном рынке и на товарном. То есть, если вы хотите зафиксировать курс определенного актива с расчетом и поставкой в будущем, вам придется заплатить своему контрагенту премию в размере процентной ставки. Например, курс доллара США в рублях с поставкой/расчетом через год будет выше текущей котировки на размер ключевой ставки ЦБ (сегодня разница чуть ниже, так как рынок ожидает дальнейшего снижения ключевой ставки ЦБ РФ).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал