Избранное трейдера calnago

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

- комментировать

- ★410

- Комментарии ( 175 )

Досье на Varengold Bank

- 14 января 2016, 13:22

- |

Хочу рассказать Вам о Varengold Bank — немецкий банк.

Банк основан в 1995г. и благополучно развивает брокерско-инвестиционную деятельность. Главный офис Varengold банка находится в Германии, присутствуют так же представительства в Великобритании и ОАЭ. Varengold специализируется на деривативах, и международном валютном рынке форекс. Услуги связанные с управлением активами, предоставляет «Varengold Bank», а торговля на рынке Forex и CFD контрактами происходит через Varengold Bank FX.С 20.03.2007 акциями банка присутствуют на франкфуртской бирже -ISIN: DE0005479307 тикер: VG8.

Банк регулируется — Федеральным управлением финансового надзора Германии (109 520) под № 100. Это подтверждает официальный портал — www.bafin.de.

Varengold Bank FX будет очень интересен тем, кто хочет торговать CFD. Поскольку банк предоставляет возможность трейдеру торговать на 400 различных СFD инструментах. Никто из дилинговых центров, не может похвастаться таким количество инструментов.

( Читать дальше )

Ретроградный меркурий, прогноз по доллару 100%%%%%

- 09 января 2016, 13:04

- |

В 2015 году Меркурий ретроградный:

с 22 января по 11 февраля,---бакс падает

с 19 мая по 11 июня,---бакс растет

с 18 сентября по 9 октября.----бакс падает

В 2016 году Меркурий ретроградный:

с 5 января по 25 января,---бакс растет

с 28 апреля по 21 мая,---бакс падает

с 30 августа по 21 сентября,---бакс растет

с 19 декабря по 7 января 2017.---бакс падает

экспертам по меркурийям при перходе на другой год цикл сохраняется или меркурий всегда начинается с паденния в начале года??? ответте пожалуйста очень важно…

До начала девальвации доллара чуть больше года

- 06 января 2016, 22:27

- |

Анонсированные мировой элитой через фильмы Скайфол и Обливион события завершаются. Судя по всему, 2016 год станет последним годом дефляции на десятилетия вперед. Большинство инвесторов сейчас убеждают начинать покупать, особенно, нефть и серебро, но это развод. По масонским сигналам нужно ждать начала «полета в космос» в мае 2017 года и соответственно уничтожения пирамиды, «разрушившей Рим» через дефляцию доходов (Обливион). Чтобы стать миллионерами на цикле развития от 2017 года, заявленных в Обливионе, нужно, имея минимально 30-50 000 долларов, начинать скупать в мае 2017, драгметаллы, нефть и российские акции, возможно американские банки и другие сектора по усмотрению. Увеличивайте плечо в два раза при каждом росте цены на 30%, рассчитывая, чтобы вас не выдавили из позы. Хотя даже обычная стратегия без плечей, при покупке на 50 000 весной 2017, даст вам капитал в 500 000 долларов через 3-4 года. При более агрессивной стратегии, с целью прибыли в несколько миллионов, первая сделка с плечом не более 1 к 2, и добавление плечей на росте и скупка в течение нескольких лет.

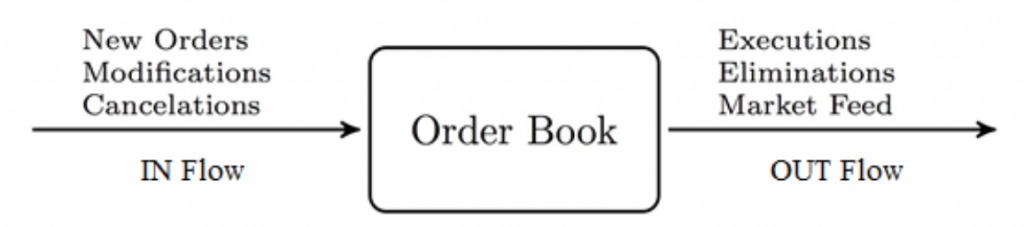

Влияние информации в книге заявок на метрики рынка. Часть 3

- 06 января 2016, 10:09

- |

Начало здесь.

Индикаторы стабильности книги лимитных ордеров

Традиционно стабильность, или эластичность рынка, представляется термином ликвидность, которая является возможностью трансформации одного вида актива в другой за короткий временной период без потерь. Легкость такой трансформации, в смысле требующегося времени и воздействия на цену, видится как мера здорового состояния рынка. К сожалению, ликвидность — это многомерное явление, делающее трудным сведение его к единому значению. Можно определить ликвидность в 4-х измерениях:

Время между сделками. Определяет возможность исполнить транзакцию немедленно по текущей цене. Время ожидания между сделками характеризует данную меру.

Плотность. Возможность купить или продать актив около одной цены и одно и тоже время, обычно трактуется как спред между лучшими бидом и аском.

( Читать дальше )

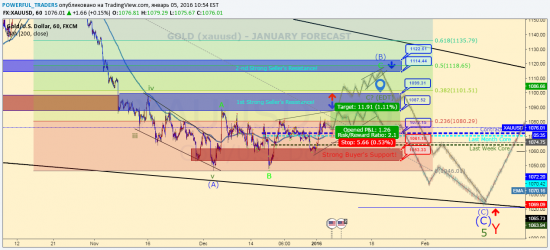

XauUsd (GC) - Sabira Tengri's intraday forecast.

- 05 января 2016, 19:46

- |

Обновление к основной разметке по Золоту (GC, xauusd) в рамках Волновой теории Р.Н. Эллиотта. Обратите Ваше внимание на вероятные два варианта развития ситуации в субволне С. Однозначно или классический импульс или может быть EDT in C! В любом случае: Buy limit — 1073.56, S/L -1069.00, T/P — 1086.00

С наилучшими пожеланиями! Искренне Ваши, команда Powerful Traders.

The new adjustment to the gold/us dollar by the EWA/EWP analysis! There are 2-variants of the price progression in subwave C. Classic impulse or can be Ending Diagonal Triangle!? Anyway: Buy limit — 1073.56, S/L -1069.00, T/P — 1086.00

Best regards! Sincerely yours, Powerful Traders.

Ожидания на 2016

- 03 января 2016, 22:09

- |

Основной тенденцией 2016 года

По моему мнению будет заключаться в реструктуризации производственной структуры на рынке США, что найдет отражения на мировых рынках.

В пользу данного процесса говорит изменение политики ФРС а так же замедление кредитования в США.

Экономика США нуждается в чистке после долгого периода времени при политики ФРС дешёвых денег.

Чистка позволит увеличить эффективность компаний и избавится от ряда компаний функционирование которых не столь необходимо как это казалось при политики дешёвых денег.

-Наибольший урон ощутят компании наиболее отдаленные от потребителя(так же потреб сектор не товары первой необходимости) тикер XLK и XLY и полупроводники SMH

-Так же под давлением продавцов будет сектор биотехнологий (тикер XBI )

-Чистка так же отразится на финансовых компаниях (тикер XLF )

В следствии данных тенденций рынок труда в США начнет проявлять слабость, что скорей всего отодвинет сроки повышения ставки ФРС далее на второе полугодие 2016 года, однако дефляционный шок приведет к укреплению доллара и падению долгосрочных казначейских облигаций США, что равносильно повышению ставки в первом полугодии 2016 года.

( Читать дальше )

Расшифровано пророчество Ротшильдов на 2016 год

- 03 января 2016, 21:37

- |

Уже вышел номер журнала с обложкой-головоломкой о судьбах мира-2016.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал