Избранное трейдера Fedor Bobkov

Анализатор опционных позиций. OptionFVV. Версия 1.0

- 23 февраля 2016, 22:24

- |

Здравствуйте дорогие друзья!

Поздравляю все мужчин с праздником!!!

Я переписал свой анализатор опционных позиций из экселя на C#. Пишу в visual studio 2010.

Кстати я только начал изучать этот язык и это моя первая программа на этом языке. Так что мы с Тимофеев вроде как коллеги по цеху ;)

Начну со слов благодарности:

1. Евгению, за его комментарий, собственно именно оно заставило меня задуматься о том что все равно придется все переписывать с экселя, рано или поздно, пусть уж лучше рано.

Вот его комментарий «А вы подумайте, что дальше будет еще больше написанного, и тогда еще больше будете переписывать.». Хотя помню в первой версии программы он меня пытался отговорить от написания своего анализатора. Как хорошо, что я не податлив на чужое мнение. И то что я проделал такой путь ни грамма не жалею, наоборот есть еще большее желание развивать свой софт.

2. Всем тем кто согласился тестировать сырую версию моего анализатора, за их терпение и подсказки. Их было 4 человека Сергей, Дмитрий, Дмитрий и Максим (они знают про кого я говорю).

3. Есть еще один человек которому я благодарен, его к сожалению нет на смарт-лабе. Это профессиональный программист, на сайте MQL5 он известен как «Dmitriy Skub». Он мне периодически подсказывал по самому коду программы.

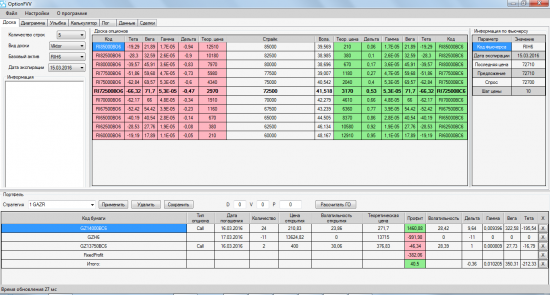

Собственно рассказывать особо нечего про программу, я её постарался сделать подобной экселю с тем же функционалом, только вот дизайн сделал так как мне хочется, в экселе я так сделать не мог.

Просто приведу пару скриншотов программы:

Доска:

Диаграмма:

( Читать дальше )

- комментировать

- 1.5К | ★96

- Комментарии ( 59 )

Изучение C#

- 22 февраля 2016, 14:18

- |

Поставьте плюс чтобы вышло на главную!

Определение факторов прибыльности стратегии

- 21 февраля 2016, 11:48

- |

Статья из блога www.jonathankinlay.com поможет лучше понять работу вашей торговой стратегии и повысить ее производительность в будущем.

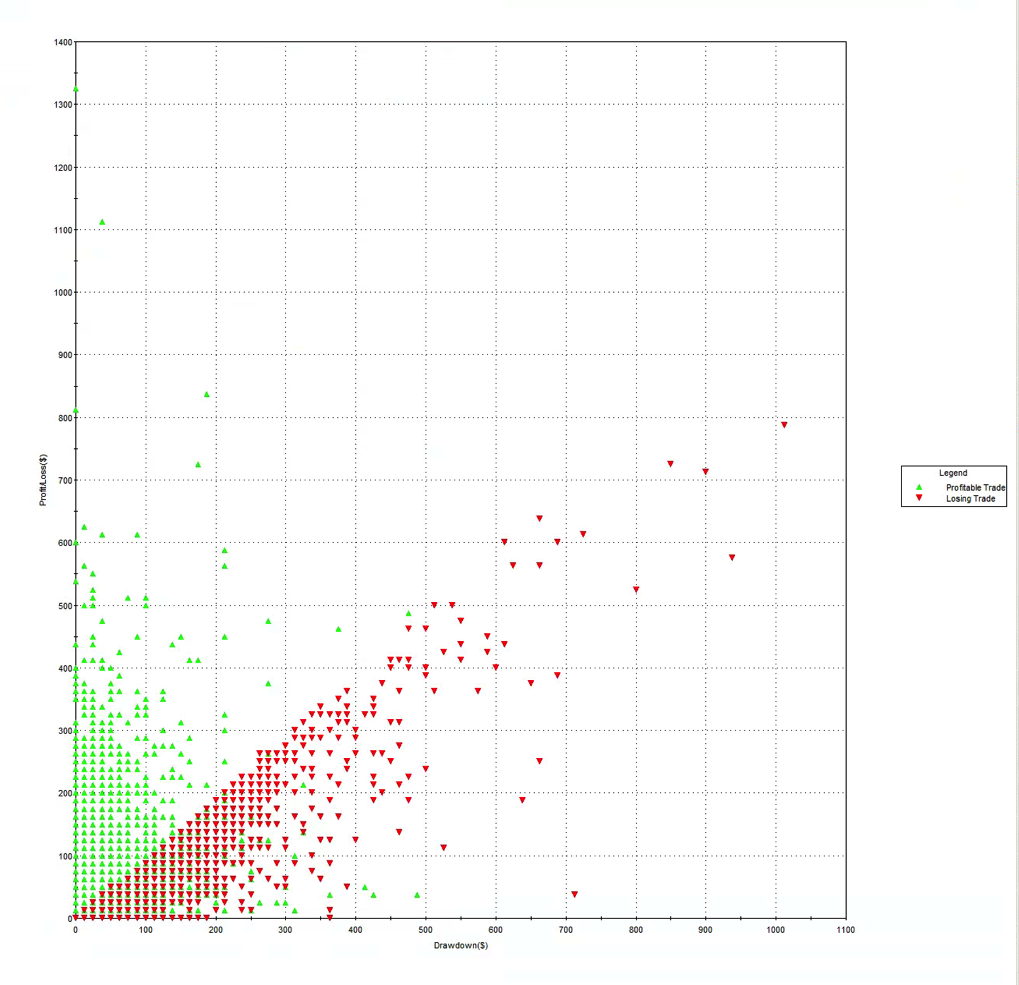

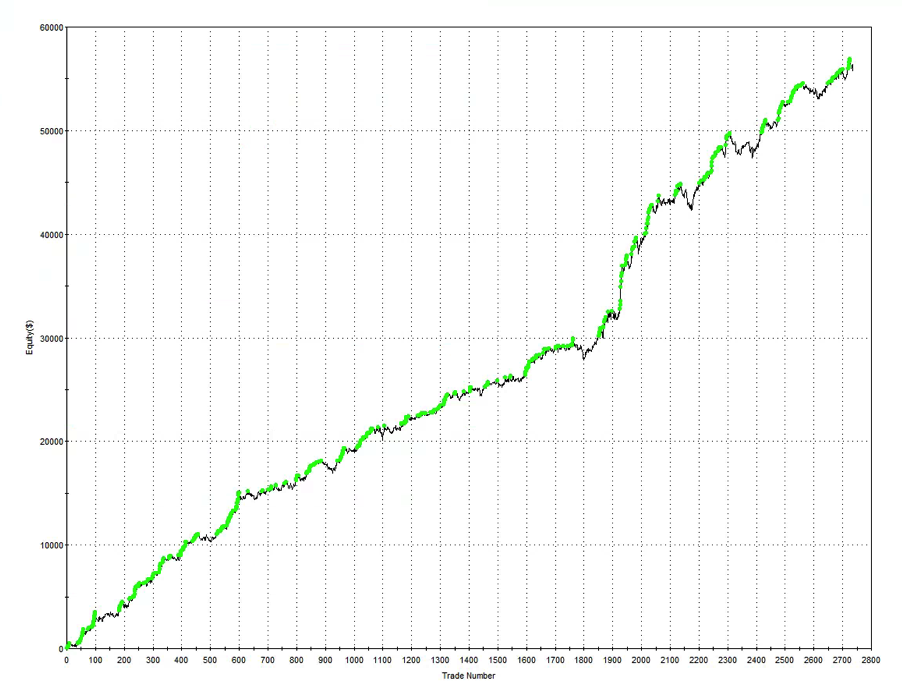

Построение прибыльной стратегии только половина успеха, трейдеру еще необходимо понимание так называемой альфы стратегии и риска. Это значит, что нужно определить факторы, обуславливающие прибыльность алгоритма и, в идеале, создать модель так, что их относительный вклад может быть вычислен. Более продвинутый путь — это конструирование мета-модели, которая будет предсказывать прибыльность и давать рекомендации, каким образом должна торговать стратегия в следующий период.

Производительность стратегии

Давайте посмотрим, как это работает на практике. В нашем случае будем использовать следующую внутридневную стратегию на фьючерсах E-mini:

Общая производительность стратегии довольна высока. Среднемесячная прибыль за период с апреля по октябрь 2015 года почти 8 000 долларов на контракт, за вычетом комиссии, со стандартным отклонением всего 5 500 долларов. Годовой коэффициент Шарпа около 5.0. На платформе с хорошим исполнением стратегия может масштабироваться до 10-15 контрактов, с годовой прибылью от 1 до 1.5 миллионов долларов.

( Читать дальше )

Убыток по купленным опционам

- 19 февраля 2016, 15:25

- |

Подробнее опишу. С 26 января по 3 февраля были куплены 6 опционов на РТС ( 3 PUT и 3 Call ), общая уплаченная премия составила 2440 рублей. Я надеялся и так везде было написано, что 2440 рублей это будет мой максимальный убыток для моего счета. Но вышло все совсем по другому.

При покупке этих опционов мой баланс в Квике был баланс 28000 рублей, вчера был последний день и мой баланс стал 24168 руб, я потерял 3832 руб.

Кто-нибудь может мне объяснить почему мой убыток по купленным опционам составил больше, чем уплаченная премия? Пишется одно, а на деле получается другое.

В Квике есть возможность, проверить почему с меня больше взяли? Или может быть такое, что брокер не правильно снимал вариационную маржу.

Можно ли жить только за счёт дивидендов? И сколько для этого нужно денег?

- 18 февраля 2016, 23:11

- |

Простая стратегия на опционах.

- 18 февраля 2016, 09:31

- |

Обычно когда опционы сильно дешевеют, появляется потенциал создать простую конструкцию, которая называется стреддл. Я обычно раз в месяц стараюсь использовать данную возможность для получения прибыли. Она приносит неплохой бонус к доходности счета.

В этой стратегии лучше не жадничать)) и закрывать позицию по достижению определенного соотношения риска и прибыли. Для меня комфортно 1 к 2м, 3м. Но в последнее время рынок дает значительно больше) 1 к 4 и 5ти. Конечно так не будет длиться вечно и закономерность перестанет работать на какое то время...

Я обычно создаю такую конструкцию за 1-2 дня до истечения опционов, хотя стратегия уже начинает работать за неделю до экспирации.

Позицию долго держать нельзя, всетаки это опционы!!! которые очень быстро теряют свою стоимость, особенно при приближении экспирации. Заранее определить себе время, через сколько ты в любом случае выйдешь из позиции. Вкладывать в такую стратегию лишь небольшую часть своего счета не больше 2-3% максиум 5%, хотя можно и больше если есть увереность в длинном движении.

Чтобы сдвинуть шансы в нашу сторону, лучше использовать несложный анализ рынка.

PS. И еще, если сегодня стратегия отработала, не нужно сегодня или завтра еще раз!!! создавать еще одну такую же позизицию. Очень вероятно что результата не будет.

Почему опционы

- 11 февраля 2016, 18:51

- |

Я, конечно, слил все деньги со свистом. Почти за неделю. То был GBP/USD в 2005-06 не помню уж точно. Шортанул :))

С тех пор упорными сливами, изучением долбаного теханализа, паттернов и ФА я пробивал дорогу в трейдинг. И что я понял?

Ничего!

Работают уровни? Да, работают. Но только когда ты не в позе.

Работает прогноз долгосрочный, основанный на личном изучении ФА? Конечно! Но только когда смотришь со стороны.

Заработать можно? Ещё бы! Но лишь когда этот заработок в чужом терминале.

«Я зарабатываю на бирже!» — тот, кто так говорит, лжёт. Нельзя зарабатывать на бирже. На бирже выигрывают или проигрывают.

Форексу благодарен. За 5000$ он научил меня никогда более не соваться в кухни.

Америкосовскому рынку благодарен за феерическую атмосферу трейдинга, радость участия в финансовом мире бездонной капиталоёмкости виртуального шабаша «финансистов».

Но тернистый путь игры на бирже всё таки привёл к пониманию, что тут, как ни крути, для меня — обычного обывателя — угадайка.

Слава Богу, хватило ума не лезть в кредиты и очаровываться бинарным лохотроном форекса.

Я выбрал опционы. Почему?

Всё просто:

а) Если принять, что биржа — казино, то мои шансы огромны! Покупая опцион, я делаю ставку, где убыток ограничен, а прибыль — нет. При беспрерывном участии в игре мои шансы весьма высоки! Логнормальное распределение, типа.

б) Относительно небольшая сумма депозита. На РТС, например, даже с 10 000 можно сделать 500 000. Не сразу, но парой хороших недель. Проверено!

в) Рынок, всё же, это не форекс-кухня; за деньги не переживаю.

г) Нет необходимости рвать волосы на голове по выходным, если с позой остался. Ну слил чутка и пёс с ним.

д) Стратегии. Хотя я, изучив все их преимущества, понял, что, по сути, особо нет в них смысла. Продать волу можно обычной операцией, простейшей. Нет смысла заморачиваться с крутыми вычислениями. Хотя, возможно...

е) Любые рынки открыты. Вполне себе недорого.

Словом, опционы, желательно на фонде США. Но и у нас можно по РТСу поприкалываться.

Миллионов не сделал, но спокойные действия, чёткое понимание природы опциков — вещь полезная и дает допзаработок. Если нужда заставит оказаться без работы, то можно плотнее заняться, а так прозрачный трезвый взгляд на рынок — это самое ценное, чего я добился за годы, когда метался и не понимал: как зарабатывать на бирже?

Получение значения свечей и индикаторов из Quik в Excel.

- 06 февраля 2016, 13:22

- |

Представляю вашему вниманию программу для вывода значения свечей и индикаторов из Квик в Эксель. Она позволит за несколько минут настроить экспорт, БЕЗ НАПИСАНИЯ КОДА И РЕДАКТИРОВАНИЯ СКРИПТОВ.

Программа позволит алгоритмизироваться огромному количеству людей.

И это статья/инструкция о том, как ей пользоваться.

План:

1) Как создать скрипт для Quik при помощи TableFromQuikToExcel;

2) Как запустить скрипт и вывести таблицу Quik;

3) Как импортировать данные свечей и индикаторов в Excel;

4) Заключение

1 Как создать скрипт для Quik при помощи TableFromQuikToExcel

( Читать дальше )

ВОТ КАК НАДО ЗАРАБАТЫВАТЬ. Правила профессионального трейдера (от слова зарабатывать)

- 03 февраля 2016, 20:35

- |

Только суть :))))))

Первый самый простой способ самостоятельно зарабатывать на финансовых рынках - это вообще никогда не лезть на финансовые рынки. Считайте, что прямо сейчас и сегодня, послушав этот совет, Вы заработали сумму размером в несколько ваших месячных / годовых зарплат, которые с вероятностью 95% оставили бы на рынке, получив убыток. Такова статистика по физическим лицам, которые самостоятельно торгуют на финансовом рынке. Они получают убыток от такой деятельности в подавляющем большинстве случаев. Это факт.

Второй способ самостоятельно зарабатывать на финансовых рынках - это покупать в какой-то момент что-то очень сильно подешевевшее (акции Сбербанка по 20 рублей или доллар по 27), а потом продавать это через какое-то время. Лет через три-пять-десять, выберите сами горизонт. С высокой долей вероятности (если не нарветесь на момент «великой депрессии»), Вы что-то там заработаете. Наверное, даже, хорошо заработаете.

( Читать дальше )

Логико-графическое доказательство полезности терпения и усидчивости для трейдинга (с приложением грааля)

- 03 февраля 2016, 17:10

- |

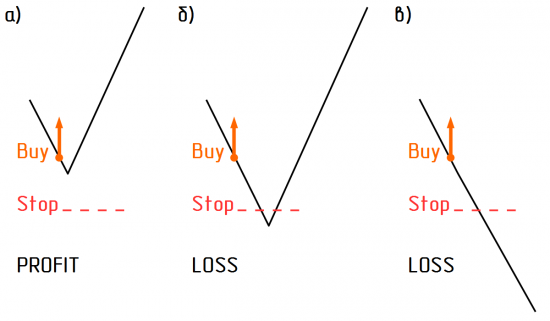

а) Цена идет в сторону вашей позиции.

б) Цена выносит ваш стоп и идет в сторону вашей позиции.

в) Цена идет против вас.

Т.о. мы получаем вероятность выигрыша 1:3, а вероятность потери 2:3. Ситуация явно проигрышная, наглядное объяснение, почему все сливают.

Решение: Терпение. Система дает сигнал на вход- подождите еще. Поставьте лимитный ордер на самый безумно выгодный уровень. Цена подходит к уровню ваших самых смелых ожиданий? Передвиньте ордер еще на несколько пунктов. Беспокоитесь, что

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал