Избранное трейдера andronast

Выручка Россетей за один квартал выше рыночной капитализации компании

- 18 августа 2017, 10:07

- |

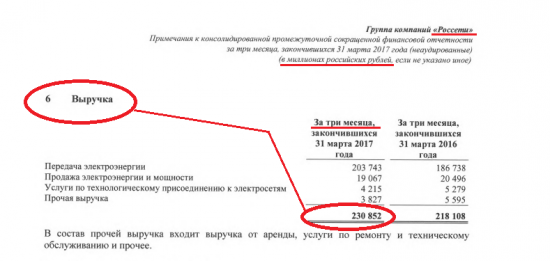

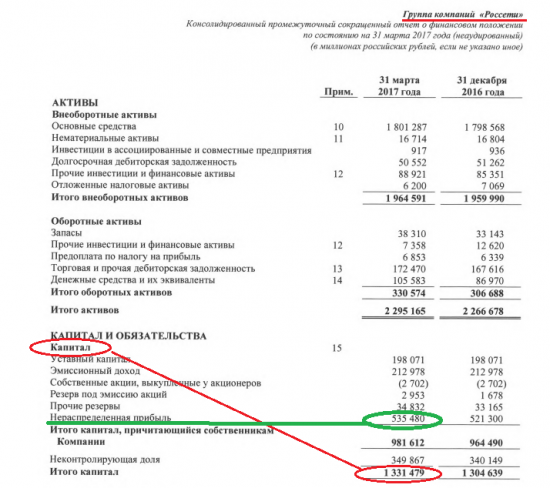

За 1 квартал выручка 230 млрд.р., а капитализация рыночная компании всего 186 млрд.р.

За год выручка Россетей получается как минимум в 4 раза больше рыночной капитализации!… :)

230 х4 = 920 млрд.р. нонсенс ...

Там же мы можем обратить внимание на реальный капитал Россетей, который составляет 1300 млрд.р, что превышает рыночную цену как минимум в 6 раз :)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

В акциях компаний, связанных с БОМП прошли исторические объемы-2

- 17 августа 2017, 21:04

- |

Первая часть

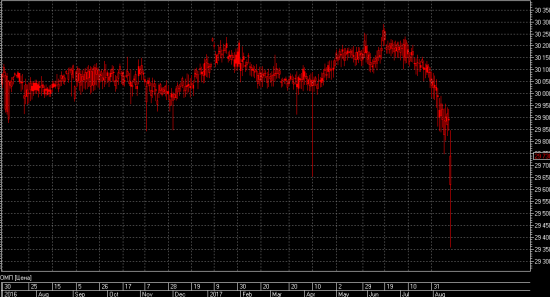

Сегодня максимальные за всю историю торгов объемы прошли в акциях Открытия (OFCB) — 2,8 млрд руб и еще 10,3 млрд в режиме РЕПО с ЦК.

Также посмотрел историю торгов бумаг БОМП с начала года. Выяснилось, что объемы пошли этим летом, т.е. когда вся эта шумиха поднялась. Сделки проходят в разных режимах торгов.

Итак, что имеем:

1. МКБ, 31.07 — 1 млрд в РПС; 1 и 6 июня почти 1 млрд, 31.07, 03.08 1 млрд — внебиржевые, 16.08 — 3 млрд -основной;

2. Открытие, 17.08- 10,3 млрд в режиме РЕПО с ЦК, 2,8 млрд -основной.

3. Росгосстрах, 16.08-2,4 млрд — основной, 10,3 млрд — РПС;

4. Европлан, внебиржевые 23.06- 6 млрд, 29.06 -2,8 млрд, 31.07 -2,3 млрд, 04.08-4,2 млрд, основной 22.06.-1 млрд, 04.08-2,5 млрд, 16.08 -2 млрд

В акциях Промсвязьбанка подобной активности не замечено.

Похоже, что держатели акций сильно нуждаются в деньгах.

Moody's: Рейтинги ФК "Открытие" могут быть понижены c `Ba3'

- 17 августа 2017, 18:40

- |

(Bloomberg) -- Moody’s places Bank Otkritie’s Ba3 long-term foreign- and local-currency senior unsecured debt and deposit ratings on review for downgrade.

- Concerned about recent elevated volatility of bank’s customer deposits, which puts pressure on its liquidity position and negatively affects its funding costs

- BOFC has experienced “significant” outflow of customer deposits since mid-2017

- In June-July, customer deposits contracted by 435b rubles or 18% of bank’s liabilities as of June 1, 2017

- While liquidity buffer is currently “adequate,” it could deteriorate in case of further deposit outflows

- Negative rating action could occur if bank’s liquidity is “dramatically damaged” as a result of deposits outflow, or if bank’s recent financing of large related-party projects exposes the bank to high solvency risk

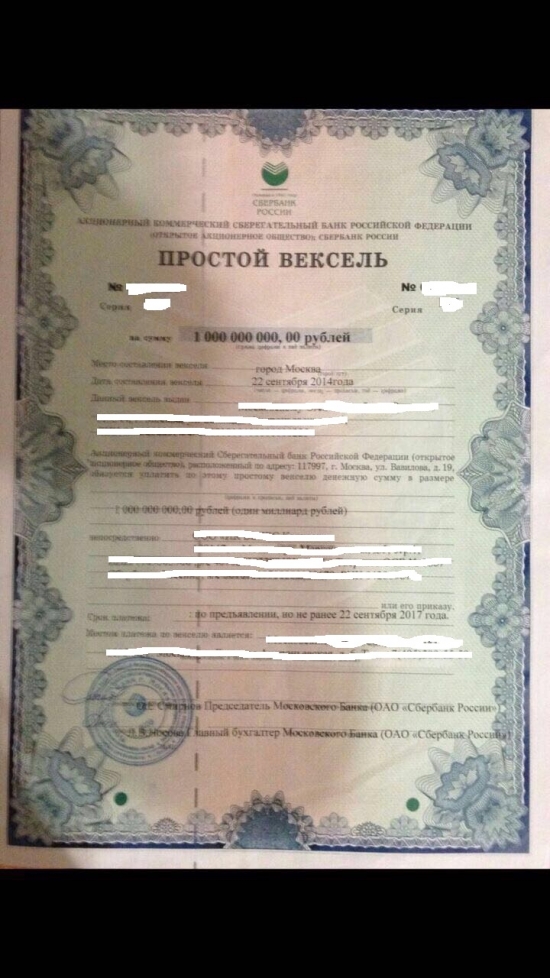

Вексель простой на 1 млрд руб

- 17 августа 2017, 16:07

- |

Привлечение средств банками по РЕПО с ЦБ РФ на 01.08.2017

- 17 августа 2017, 12:06

- |

1. Банк ФК «Открытие» — 323.77 млрд руб. (тут только рубли, при этом месяц назад привлечения от ЦБ не было)

2. Банк «СКС» (дочка МКБ) — 87.03 млрд руб. (это валюта, больше 70% портфеля бондов это бумаги МинФина, скорее всего фандят в ЦБ RUS-30)

3. БИНБАНК — 51.37 млрд руб. (это рубли, но за месяц объем привлечения сократился на 5 ярдов)

4. АКБ «РОССИЙСКИЙ КАПИТАЛ» — 4.527 млрд руб.

5. БыстроБанк — 3.9 млрд руб.

6. МБСП — 3.07 млрд руб.

7. АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» — 1.91 млрд руб.

остальные менее 1 млрд руб. каждый.

Депозитарный учет и брокерский учет (если вдруг брокер исчез)

- 17 августа 2017, 00:52

- |

Хотелось бы внести ясность в этот вопрос, первое терминология: брокер — проф участник (юр лицо) имеющий лицензию брокера, депозитарий - проф участник (юр лицо) имеющий лицензию депозитария, юр лица, через которых мы торгуем имеют обе лицензии, но мы их для простоты называем их брокером, важно понимать, что это одно юр лицо, в редком случае два афилированных в группу.

Как устроен учет на рынке ценных бумаг? Эмитент заключает договор на обслуживание с проф. участником, имеющим лицензию регистратора (что важно этот вид деятельности нельзя совмещать с другими видам). И раньше, до введения понятия Центрального Депозитария крупные внебиржевые сделки могли рассчитываться непосредственно в реестре — это для справки. Далее, центральный депозитарий (НРД) открывает счет номинального держания в реестре и на этом счете находится весь выпуск ЦБ, который был эмитирован, т.е. никуда никогда бумаги не могут исчезнуть с этого счета. Наши брокеры (помним, что они же депозитарии) открывают в свою очередь для учета клиентских ЦБ так же счета номинального держания, где кучей хранятся все ЦБ клиентов). Затем вы приходите к брокеру подписываете договор об открытии брокерского счета и заодно депозитарного, при этом, внимание (!), брокер назначается попечителем (термин из закона) счет депо — это делается для того, чтобы вам самому не приходилось подавать поручения по счету депо, при расчетах по сделкам, за вас это делает брокер.

( Читать дальше )

В акциях компаний, связанных с БОМП прошли исторические объемы

- 16 августа 2017, 20:37

- |

На последних минутах сессии в акциях Московского кредитного банка прошел максимальный за всю историю торгов объем более 3 млрд руб. В Росгосстрахе (недавно Открытие купило) также на последних минутах прошел объем 2450 млрд руб. В компании Европлан (входит вместе с БИН в группу САФМАР) оборот составил более 2 млрд руб.

Корзина из облигаций БОМП

- 16 августа 2017, 17:14

- |

Буду поглядывать за этой корзиной.

ФК "Открытие" данные на 01.08.2017

- 16 августа 2017, 16:34

- |

Активы за месяц снизились на 294.8 млрд руб.

Кредиты и прочие размещенные средства снизилась на 468.8 млрд руб.

Вложения в ценные бумаги (почти все бонды) выросли на 153.8 млрд руб, что на мой взгляд хорошо, особенно, если бонды высокого качества и с средней дюрацией, что позволит получить хороший плюс от снижения ставок ЦБ и привлечься под них, если потребуется.

По пассивам:

Средства клиентов, не являющихся кредитными организациями -358.5 млрд руб. из них:

- средства юр. лиц -321 млрд руб.

- вклады физ. лиц -35.5 млрд руб.

- МБК всех мастей (включая РЕПО с ЦК, -М и т.д.) -261.3 млрд руб.

- Кредиты, полученные от Банка России +333.1 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал