Избранное трейдера Dokamion

Сургут-ап. Продавать, нельзя покупать.

- 10 июля 2015, 15:56

- |

Добрый день! В свете грядущей отсечки по префам Сургутнефтегаза многие гадают, куда в дальнейшем пойдёт акция. Почему-то вижу очень много комментариев, где проводят восходящую линию тренда, получают поддержку на уровне 30 рублей и делают вывод, что именно там и нужно покупать. Я считаю подобный анализ не очень корректным. Всё-таки префы Сургута — это одна из немногих бумаг на нашем рынке, которую можно оценить с помощью фундаментального анализа.

Думаю, нижепредставленные таблицы будут полезны для дальнейшего принятия решений, а также понимания того, каким образом будущие дивиденды Сургута зависят от курса доллара.

( Читать дальше )

- комментировать

- 48 | ★4

- Комментарии ( 11 )

Один из способов торговать прибыльно. В помощь тем, кому она нужна

- 03 июля 2015, 14:35

- |

эта статья для тебя, кто уже потерял всякую надежду найти подход к торговле, стабильно работающий в плюс. Депозит неуклонно съеживается, а если и показывает болтание около нуля, то не дает даже безрисковую ставку дохода и надежду на финансовую стабильность. Добавь сюда упущенные альтернативы, потраченные время и нервы, выкинутые на бесполезных гуру деньги, непонимание семьи, резкое снижение самооценки и картина становится совершенно кислой. Твой мозг отчаянно ищет и не находит подтверждения того, что ты можешь торговать уверенно в плюс.

Что же, я предлагаю тебе один из вариантов, как закончить твои мучения раз и навсегда. Найди в себе силы применять все то, что я опишу ниже и ты, наконец, будешь держать в руках серьезный шанс обрести спокойствие и уверенность, а с ними неизбежно придут и нужные тебе результаты. Готов?

( Читать дальше )

MACD или да здравствует копипаста !!!

- 18 июня 2015, 22:07

- |

Оригинальная страница http://www.argolab.net/kollektsiya-macd.html

Тарелка пасты (копипасты) для любителей

Скачать архив с яндекс диска

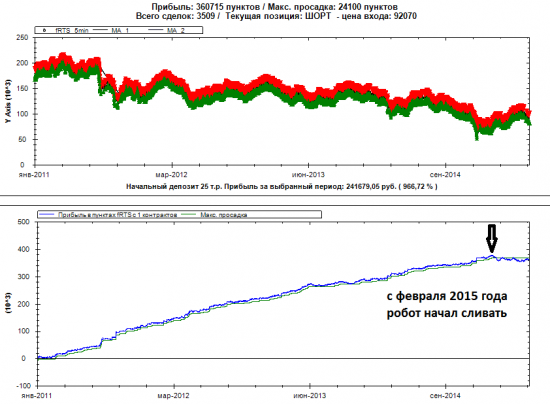

Что случилось в 2015 году с fRTS ?

- 15 июня 2015, 00:39

- |

фишка была в том, что сам алгоритм примитивен до опупения… но работал..

вся логика — 5 строк кода

if (pr > max) { max = pr; ind = 1; } // — если обновляем максимум то в лонг

if (pr < min) { min = pr; ind = -1; } // — если обновляем минимум то в шорт

max -= k2; // максимум плавно опускаем каждую 5-минутку

min += k3; // минимум плавно поднимаем каждую 5-минутку

if ((ind == 1) && (pr < max- stop_long)) ind = 0; // если цена ниже максимума на размер стопа и мы лонге — выход кеш

( Читать дальше )

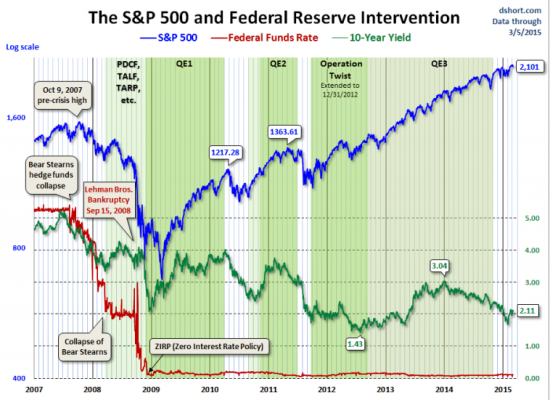

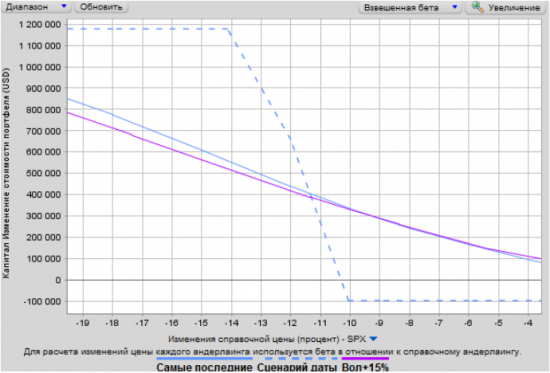

Пузырь на фондовом рынке США

- 14 июня 2015, 20:22

- |

Используя стратегию из опционов на снижение финансового сектора можно получить существенную спекулятивную прибыль.

Основная идея:

Монетарная политика ключевых ЦБ вызвала бум на фондовых рынках. Особенно переоценённым смотрится фондовый рынок США. После прошлых программ QE ( программы по стимулированию экономики США изображены на графике зелеными зонами) финансовый сектор снижался на 15-30% после завершения каждой программы QE синий график. В конце 2014 года завершалась очередная программа QE и ожидается снижение на финансовых рынках в пределах 15-30% этим летом.

Если SP500(основной индекс США) снизиться на 15% к 18 сентября 2015 года прибыль составит 1,18M(от 0.5М – 1,18М в зависимости от времени достижения цели) расчет на депозит в 300К и риске 35%. Актуальность расчета 14 июня.

Профиль:

Можно использовать и структурированный продукт при котором риск 0% и потенциал прибыли 20-50% к 18 сентября.

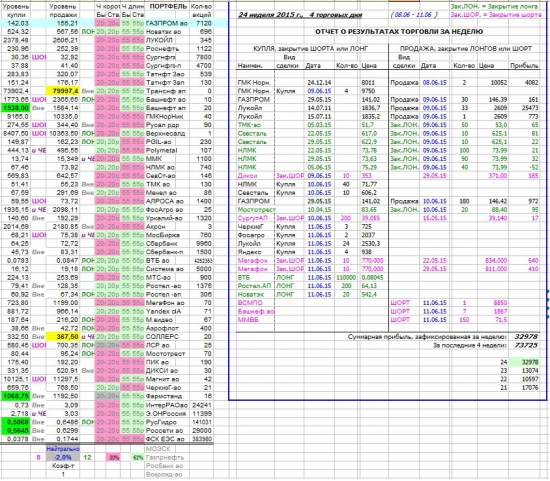

Как я зарабатываю на бирже. 24 неделя (08.06-11.06.2015 :)

- 14 июня 2015, 19:57

- |

Предлагаю на Ваше рассмотрение результаты прошедшей торговой недели:

(+32978 р.; +73725 Р.)

Более крупно и с пояснениями представленную ниже

таблицу можно увидеть здесь: youtu.be/NbmI3qYJ4kE

Предыдущий еженедельный отчет см.: youtu.be/eVR4WOSODeI

Документальные подтверждения торговых операций в виде видеороликов смотрите ежедневно на You Tube по адресу:

www.youtube.com/channel/UCDelhnMITpNyNc4LdFYkCmA

Принципы построения моей торговой системы изложены в:

smart-lab.ru/blog/225721.php

Всем успехов в торгах

на предстоящей неделе. :)

Субботний обзор по рублю

- 13 апреля 2015, 08:50

- |

---------------------------------------------------------------------

Наверное пришла пора поговорить про рубль, тем более я только добрался до своего ноута где установлены у меня программы для анализа, а то на планшете и смартфоне можно торговать но графический анализ и разметку делать достаточно трудно.

Что же произошло за это время? Удивительно но дерево решило показать свою твердость, и вариант с треугольником по пробитии уровня 51.6 совершенно точно отпадает. Что же может быть дальше? Очевидно что разметка теперь должна склоняться в сторону обычного зигзага

Некоторое время назад я начал подозревать что треугольника не будет. Почему? Смотрим на поведение RSI индикатора внизу графика. Для правильного треугольника в четвертой волне очень желательно чтобы вместе с затуханием волн внутри треугольника также затухали бы волны и на индикаторе. То есть минимум в волне А должен быть глубже на индикаторе чем минимум в волне С и то же самое для для максимумов в В и D. Если такое происходит — можно с уверенностью говорить что выход из такого треугольника будет мощный и далекий. Очевидно это был не наш вариант.

( Читать дальше )

100 фактов о жизни и бизнесе.

- 07 апреля 2015, 12:08

- |

С некоторыми из них можно согласиться, с некоторыми — поспорить, но проигнорировать их точно нельзя.

1. Жизнь и бизнес состоят из большого количества скучных, нудных и банальных вещей. Сделав которые, неожиданно получаешь то самое, о чём не стыдно дать интервью.

2. Люди разные, но хотят в принципе одного и того же. Старик Маслоу был прав.

3. Реальные ценности создавать гораздо тяжелее, чем их видимость. Для второго вам понадобится только хороший пиарщик и много фантазии. С первым обычно всё сложнее — там есть цифры.

4. Люди ленивы. Они не хотят думать, проверять и готовиться. Недоделать, потерять из-за этого много чего и сделать как надо — привычнее, чем сделать как надо с самого начала.

5. 99% людей ни на что не способны. Из оставшегося процента 99% людей занимаются не тем, что интересно тебе. С оставшимися можно при совпадении многих случайных факторов сделать большое дело.

( Читать дальше )

Инвестиционные идеи моего портфеля

- 01 апреля 2015, 23:03

- |

Данный пост служит также ответом вот на это интервью Василия Олейника.

В своем интервью Василий верно разделил спекуляции на основе фундаментальных показателей компании и собственно инвестирование. Так вот, я с ним соглашусь, чтобы считать покупку акций именно инвестиций, то просто необходима инвестиционная идея. Кроме того, плановый результат такого инвестирования не должен быть в росте рыночной оценки компании, а в росте прибыли, которую компания может передать акционерам, т.е. в росте дивидендов. Рост прибыли связан как правило с улучшением позиций компании на рынке, ростом объема деятельности. В этом смысле логика действий обычного частного инвестора ничем не отличается от логики мажоритарного акционера

Но с чем совсем не соглашусь с Василием, то это в отсутствии инвестиционных идей на РФР, поэтому расскажу о некоторых из них, что есть в моем портфеле. Без особых расчетов, чтобы была понятна идея.

( Читать дальше )

Это то, что работает на рынке уже 30 лет.

- 31 марта 2015, 18:13

- |

О чем пойдет речь?

Сегодня мы очередной раз поговорим про уровни, и паттерны которые работают на рынке уже более 30 лет. Да, есть и такие паттерны. Не нужно придумывать грааль, когда он уже есть. Вы можете, конечно, подогнать под себя, под свою систему, но будет ли это правильным, решать Вам.

Вы можете использовать то, что уже работает, без наворочек и зарабатывать или придумать свое, используя старую методику и так же зарабатывать. Я лично выбрал второй вариант — работу по “банковским данным” и немного подогнал под свою систему. Ведь мы на форексе, а тут как нам известно, правят банки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал