Избранное трейдера alexis79

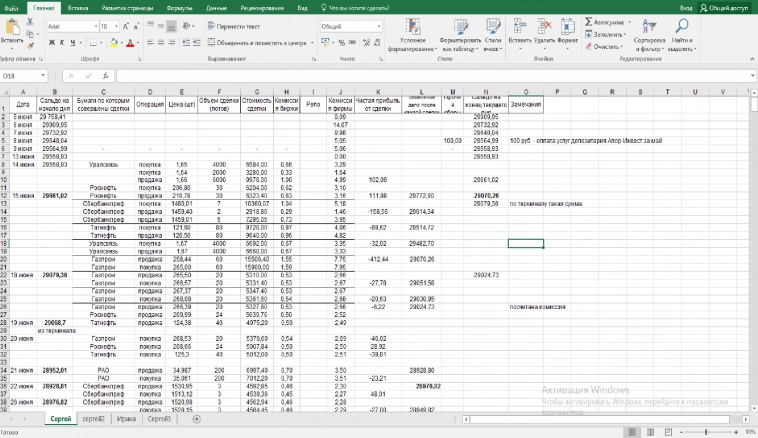

Что будет, если нормально инвестировать в MOEX10

- 28 мая 2023, 22:25

- |

Текст, который будет ниже, навеян постом: https://smart-lab.ru/blog/905117.php. В посте автор проводит сравнение с индексом Мосбиржи и при этом рассматривает только определенную его часть — ММВБ10. Далее ввиду расчетов на скорую руку, он совершает несколько ошибок:

- Ребалансировка по годам не производилась.

- Дивиденды не учитывались в процессе создания капитала (только где-то в конце статьи, наверняка отдельно от портфеля).

- Не учитывались налоги при расчете дивидендов.

Я же хочу попробовать также взять его стратегию за основу и показать, что не так страшен чёрт как его малюют :).

Правила следующие:

- Решаем стать пенсионером 01.01.2023, начав инвестирование 01.01.2009. Итого 14 лет.

- Стартуем с депозита в 2 000$ в рублевом эквиваленте и пополняем счет условно каждый год 1-го числа.

- Берем «10 лучших компаний по оборотам так сказать индекс ММВБ10» и распределяем в портфеле по 10% на акцию. И в дальнейшем пытаемся придерживаться этой пропорции…

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 22 )

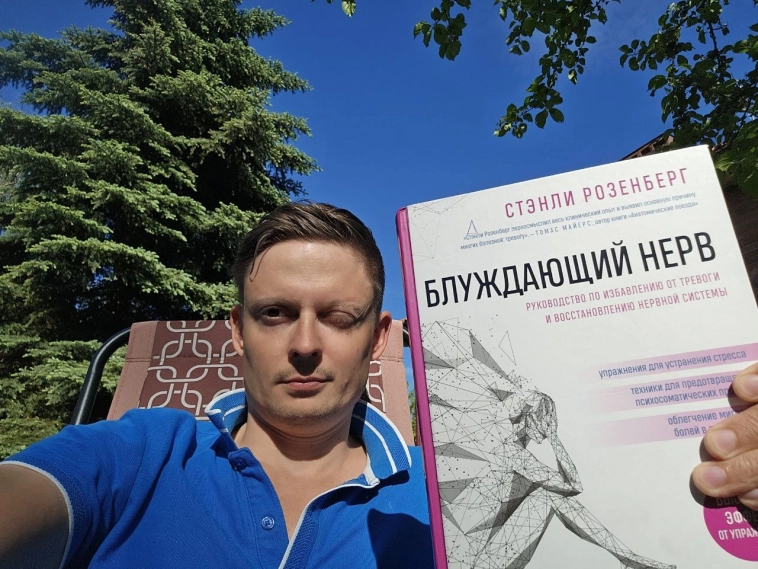

Интересная книга про ЗОЖ, которая расставила много точек над Ё

- 28 мая 2023, 17:26

- |

Сам он мне не объяснял, что делает, не хотел палить тему. Ну так вот именно эта книга все и объяснила. Даже некоторые методы, описанные в книге, совпадают. Книга пролила некоторый свет на мое понимание устройства человека и причинно-следственные связи возникновения некоторых неприятных болезней на нервной почве.

Если коротко, то смысл в том, что стресс и зажим мышц в районе головы могут вызывать спазмы и нарушение работы органов по всему телу, т.к. блуждающий нерв начинается из горла и идет через все тело и иннервирует все важные органы. В конце книги даны всего 4 простые упражнения, которые по утверждению автора избавляют от кучи проблем. Надо попробовать!👍 Проблема только в том, что как правило, простые вещи слишком просты, поэтому могут вызвать недоверие...

В целом многовато воды, много повторов, но может оно и неплохо, я с удовольствием все прочитал, так как было очень интересно.

Если пост наберет 500❤️ расскажу 4 простых упражнения которые лечат от всех болезней практически😃

Интересная книга. Советую

- 26 мая 2023, 18:48

- |

Я читал книгу 9 или более лет назад и только сейчас в книге мне понятны все термины. Тогда я читал и думал: ну когда напишут, когда покупать и когда продавать.

Раньше были конторы для ставок на рост и падение акций. Всё было онлайн, т. к. был телеграф.

Ливингстон научился скальпировать, глядя на котировочную доску. Так он заработал несколько тысяч долларов! Т. К. Его прибыль — это убыток конторы, то ему запретили там играть. И Ливингстон поехал в Нью-Йорк, чтоб играть на настоящей бирже. Но там он проиграл все состояние в первый раз, т. к. его покупки и продажи влияли на цену акций и скальпировать уже не получалось. Он решил зарабатывать опять в провинциальный конторах.

Волею случая он смог договориться с человеком, которому он говорил, когда делать ставки на покупку и продажу акций. Нового человека никто не знал, поэтому он мог спокойно выигрывать. Ему потребовалось 5 лет, чтоб делать большие деньги, в случаях когда он был прав.

( Читать дальше )

Где твои 17 лет?

- 25 мая 2023, 17:17

- |

( Читать дальше )

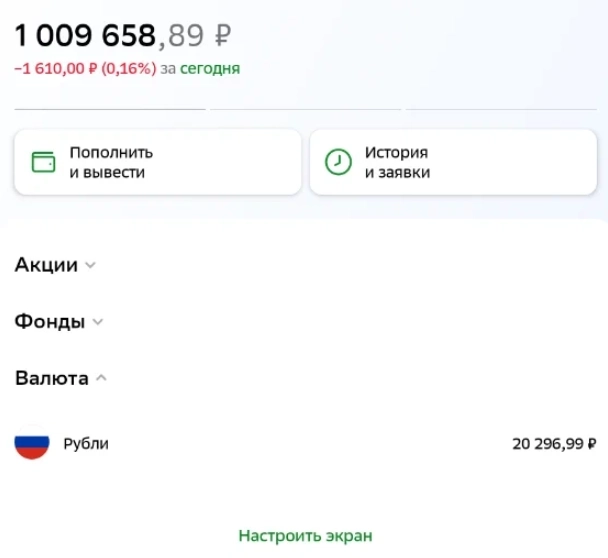

Наконец то, я стал миллионером!

- 25 мая 2023, 13:04

- |

Звучит, конечно, громко. Но суть в том, что сегодня мой брокерский счёт в СБЕРе превысил 1 000 000 рублей!

В данной статье подробно разберу свой портфель, покажу его состав и ту дивидендную доходность, которую он мне приносит.

Срок инвестирования

Свою первую сделки я совершил в феврале 2020 года, это значит, я инвестирую уже 3 года и 3 месяца. Когда началась СВО, ровно на год я сделал перерыв и не инвестировал. Таким образом, непосредственно пополнением брокерского счета и покупками акций я занимаюсь чуть больше 2х лет.

Доходность портфеля

Приложение СберИнвестор не позволяет объективно оценить и проанализировать результат своей инвестиционной деятельности, поэтому я веду учёт портфеля в одном из сторонних сервисов:

( Читать дальше )

Бэнкинг по-русски: секреты, о которых никто не говорит вслух

- 25 мая 2023, 12:36

- |

Может банальные вещи будут звучать, но поскольку финансы — это кровь системы, то банковское законодательство затрагивает многие аспекты жизни, от трудового законодательства до сегодняшней мобилизации. В начале немного из жизни индустрии, чтобы вы поняли почему делается то, что делается.

1) Банк разделён на 2 части: рОзница (которая работает с физиками) и корпоративная (трежери, кастодиальные услуги, биржа, юрики, мсп). В первую — легче попасть и карьера легко взлетит, если хоть немного голова на плечах присутствует. Но зарплаты — не ахти и ротация кадров бешеная. Для рядового человека начальник отделения — практически потолок. При этом розница почти всегда и у всех банков была и остаётся убыточной и в редкие годы розница выезжала в плюс. В корпоративную же часть попасть намного сложнее, конкурс — огромный, но и зарплаты там сразу — огонь, дорасти можно до невиданных высот. Если не посадят. Корпоративная часть банка — это именно то место где банк делает 80-90% своих денег. Точнее деньги делают в трежерях, но об этом в другой раз.

( Читать дальше )

ИИ создаст больше рабочих мест, чем уничтожит | Deutsche Bank

- 25 мая 2023, 00:34

- |

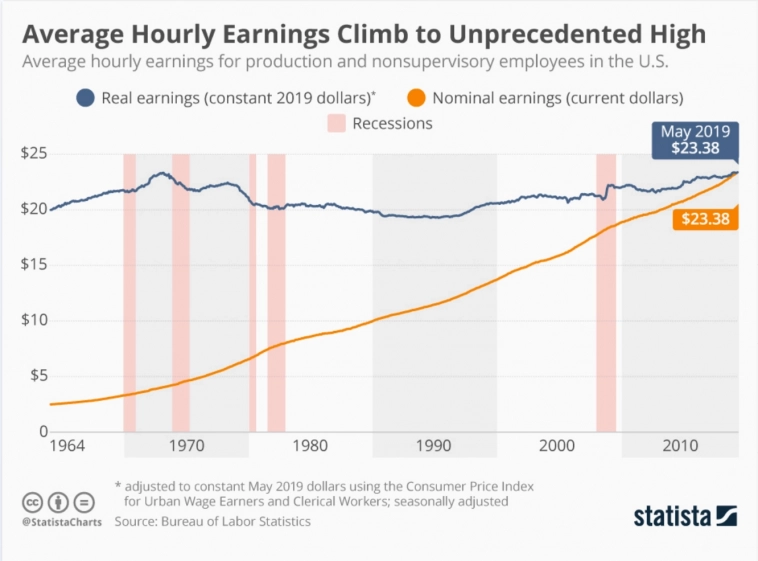

▫️ Существует долгая история сопротивления технологиям. Еще в 1589 году английская королева Елизавета I отказалась выдать патент изобретателю механической вязальной машины, чтобы не оставить без работы ручных вязальщиц. Подобные опасения усилились с приходом промышленной революции. В 1772 году Томас Мортимер писал, что машины «исключат труд тысяч людей, которые заняты полезным делом». Известно, что в начале XIX века группа английских текстильщиков, известных как луддиты, уничтожала машины, отчасти из-за опасений, что они лишат их работы. Впоследствии подобные нарративы всплывали накануне каждого крупного технологического прорыва.

▫️ Однако история говорит нам, что технологии не создают безработицу. Мы можем проиллюстрировать это, взглянув на данные о долгосрочной безработице, используя средние показатели по странам Большой семерки. Это ясно показывает, что безработица колебалась в зависимости от экономических циклов, а не от каких-либо технологических волн. На самом деле, сегодняшний медианный уровень безработицы в странах G7, составляющий 3,8%, ниже уровня безработицы в Великобритании, составлявшего 5% в начале этой серии в 1755 году (см. график).

( Читать дальше )

Кто сожрал всю эффeктивность ? часть 1

- 24 мая 2023, 20:12

- |

Это очередной пост в моем сериале “Футурологические заметки”.

Самое интересное, что мне до сих пор не стыдно ни за один из написанных даже 7 лет назад постов. Прямо вот читаешь сейчас, что писал тогда, и ..

Например, в 2017 году я писал здесь: “При теперяшнем фундаментале NVidia — продается на рынке вообще задаром. Маркет кап всего 63 миллиарда. Компания реально может вырасти до размеров 200-300 миллиардов как минимум.”

NVDA маркет кап сейчас — 747 миллиарда. Апдейт. После написания этого поста — сегодня ВНЕЗАПНО уже 959 миллиардов.

Я смотрю сейчас выступление Илона Маска на годовом собрании акционеров Теслы, которое было несколько дней назад, и он просто слово в слово повторяет то, что я написал 7 лет назад в статье “Как понимать Теслу, Uber и их подельников”

И самое интересное – я не продаю курсы и не прошу оформить подписку. Всю мудрость от Гуру Хренова можно почитать бесплатно здесь, на Смарт-Лабе. Но если есть предложения от спонсоров – то обращайтесь.

( Читать дальше )

Почему реинвестирование дивидендов оказывает на капитал большее влияния, чем цена покупки активов.

- 22 мая 2023, 08:08

- |

Многие инвесторы не считают дивиденды важной составляющей в инвестировании. Скажу больше, у некоторых есть убеждение, что дивидендная стратегия не работает и не помогает реализовывать цели по созданию капитала и обретению финансовой независимости за счёт инвестирования в акции.

На просторах интернета можно найти много статей и видео, где авторы приводят «доказательства» вреда и бесполезности дивидендов.

Я с ними в корне не согласен и в своей статье постараюсь опровергнуть их выводы и привести свои аргументы с расчётами и примерами, почему дивидендная стратегия прекрасно работает!

Цена покупки акции для многих инвесторов является главным фактором при совершении сделки на бирже. Ведь, покупка по высокой цене может отдалить вас от будущей прибыли.

Однако, в долгосрочной перспективе на ваши доходы большее влияние оказывает совсем не цена покупки, а дивиденды! Вернее, процесс реинвестирования дивидендов.

Дивиденды важны для инвесторов, потому что их можно рассматривать как процентные платежи, хотя и более рискованные процентные платежи, чем, к примеру, от депозита в банке. Если вы реинвестируете эти процентные платежи, они начнут накапливаться как снежный ком, запуская механизм сложного процента, и вы реально сможете начать создавать капитал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал