Избранное трейдера alexis79

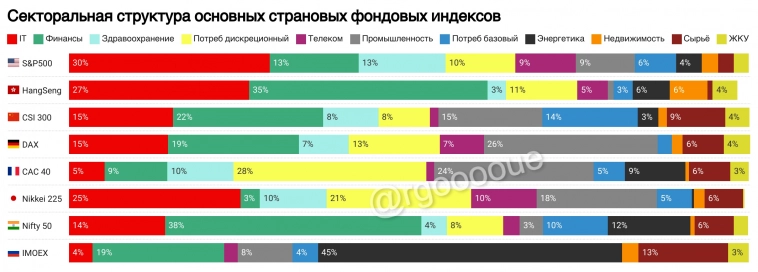

Секторальный разрез индексов основных фондовых рынков мира

- 13 февраля 2024, 14:07

- |

IT-сектор доминирует в структуре рынков США и Японии, финансовый — в Гонконге, Китае и Индии, промышленный — в Германии, вторичный потребительский — во Франции.

В индексе Мосбиржи доля нефтегазовых компаний составляет порядка 45% — ни в одном из индексов нет такого перекоса в пользу какого-либо сектора, тем более энергетического.

- комментировать

- ★1

- Комментарии ( 5 )

В 10 лет Баффет пообещал спрыгнуть с самого высокого здания Омахи, если на станет миллионером к 30 годам

- 12 февраля 2024, 12:16

- |

Читаю очередную книжку про Баффета. Баффет с детства был одарён. Какие признаки?

👉его очень любил отец, у него была очень строгая и критичная мать

👉он с детства фанател от цифр и подсчетов, легко считал в уме и обладал фотографической памятью

👉он с 5 лет пытался заработать деньги, продавая колу, шарики для гольфа, разнося газеты и тп

👉он почему-то с детства боялся умереть

👉и с самого детства был совершенно уверен, что разбогатеет.

В общем, эдакий Скрудж Макдак😁

Кстати дедушка его был владельцем продуктового магазина, отец работал в финансовых компаниях Омахи, но потом резко взлетел, победив на выборах в Конгресс, после чего семья переехала в Вашингтон.

Эта книга не имеет перевода на русский язык.

У Ловенстайна на русский переведена только 1 книга: «Когда гений терпит поражение»

p.s. Баффет мой кумир.

"На пенсию в 36 лет"- дивиденды приносят уже больше 30 000р\мес

- 12 февраля 2024, 10:03

- |

Думаю, многие слышали или знают про книгу «На пенсию в 35 лет!». Я в своё время читал её и кое что полезное в ней действительно есть.

Не знаю наверняка, правда ли автор книги вышел на пенсию в 35 лет, но лично я создал себе полноценную пенсию в 36 лет (хотя, пока и не вышел на неё)!

Какая сейчас средняя пенсия в России?

На начало 2024 года в России средняя пенсия для неработающих пенсионеров составляла около 20 000р:

( Читать дальше )

Доходы населения меньше,чем 10 лет назад.

- 12 февраля 2024, 00:25

- |

РЕАЛЬНЫЕ ДОХОДЫ РОССИЯН В 2023г ТАК И НЕ ВЕРНУЛИСЬ НА УРОВЕНЬ 2013г

Данные по доходам показали, что наши с Вами доходы все последние 10 лет были ниже уровня 2013г. В отношении наших доходов 2014-2023гг можно смело называть ПОТЕРЯННЫМ ДЕСЯТИЛЕТИЕМ.

Реальные располагаемые (после выплаты обязательных платежей) доходы составили в 2023г лишь 98.6% от уровня 2013г.

Есть и хорошая новость – бурный рост доходов в 4К23 позволил превысить уровень 4К2013. Иными словами, в последний квартал минувшего десятилетия мы всё-таки по уровню доходов превысили пиковые уровни 4К2013.

В долларовом выражении наши доходы, по-видимому, уже никогда не вернутся на уровень 2013г. В том году доходы среднего россиянина составляли $806 в месяц и примерно $715 в 2014г. В завершившемся году этот показатель составлял $586 в месяц. Для справки, покупательная способность доллара в США за 10 лет снизилась примерно на треть (из-за инфляции). Грубо, доступность американских благ для нас снизилась более чем вдвое по сравнению с 2013г.

( Читать дальше )

"48 законов власти": Как стать тираном за 300 страниц?

- 11 февраля 2024, 19:01

- |

В чем суть книги?

Грин предлагает 48 принципов, которые, по его мнению, помогут читателям обрести, сохранить и использовать власть. Эти принципы основаны на исторических примерах, философских размышлениях и наблюдениях за поведением людей.

Сторонники книги утверждают, что она дает реалистичное представление о том, как работает власть, и предлагает практичные советы для достижения успеха. Критики же считают, что книга аморальна и учит читателей манипулировать и эксплуатировать других.

Кому стоит читать «48 законов власти»?

- Тем, кто интересуется психологией власти.

- Тем, кто хочет улучшить свои навыки управления людьми.

- Тем, кто хочет понять, как функционирует мир политики и бизнеса.

Далее приведу сами законы с кратким описанием:

ЗАКОН 1

НИКОГДА НЕ ЗАТМЕВАЙ ГОСПОДИНА

Всегда добивайтесь, чтобы те, кто главенствует, комфортно чувствовали себя наверху. В стремлении угодить им или произвести впечатление не заходите слишком далеко, демонстрируя свои таланты, — иначе вы рискуете добиться обратного: вселить в них страх и неуверенность. Заставьте ваших начальников казаться более блистательными, чем они есть, — и вы достигнете вершин власти.

( Читать дальше )

8 облигаций с ежемесячным начислением купонов

- 11 февраля 2024, 13:19

- |

16 февраля состоится заседание ЦБ по вопросу ключевой ставки. Вероятно ставку оставят на том же уровне. Однако, по заявлениям ЦБ в этом году мы увидим снижение: средняя прогнозное значение от ЦБ на 2024 год составляет 12,5–14,5% годовых. Доходность облигаций скоро может снизиться. Сейчас смотрю на новые выпуски, облигации после выплаты купонов и облигации с ежемесячным купоном. Посмотрим какие есть интересные варианты с ежемесячным начислением. Доходность указана до вычета налогов.

1. Аренза 1Р02

Лизинговая компания для малого бизнеса с фокусом на сделках по покупке оборудования.

Рейтинг: ruВB (эксперт РА)

ISIN: RU000A106GC4

Стоимость облигации: 95,22%

НКД: 4,63 р.

Доходность к погашению: 17,65% (купоны 13%)

Амортизация: да

Дата погашения: 18.06.2026

2. Балтийский лизинг БП8

Лизинговая компания, в портфеле которой преобладает грузовой и легковой автотранспорт, а также строительная и дорожно-строительная техника.

Рейтинг: ruA+ (эксперт РА)

ISIN: RU000A106ЕM8

Стоимость облигации: 93,96%

НКД: 7,04 р.

( Читать дальше )

Кто и сколько дивидендов заплатит в 2024 году

- 11 февраля 2024, 12:32

- |

Рекордные дивидендные выплаты в 5,1 трлн рублей в 2024 году предсказали и аналитики «Тинькофф Инвестиции», что на 66% выше чем в 2023 году (3,1 трлн). Напомню, что до этого, подобные заявления сделали аналитики Цифра брокер, Sber CIB, ВТБ и Альфа .

Аналитики «Тинькофф Инвестиции» отобрали 46 компаний, которые могут выплатить щедрые дивиденды в 2024 году. Средняя дивидендная доходность по ним составит 9,6%. Столь мощный рост в основном обусловлен увеличением доходов экспортеров на фоне ослабления рубля и возобновлением выплат дивидендов металлургами.

( Читать дальше )

Приключение в Казахстане

- 11 февраля 2024, 11:10

- |

День 1. Одометр 0 км

Магазин, аптека, заправка на выезде из города и стартуем. Через шесть часов мы уже проехали большую часть пути, солнце уже взошло, а мы приближались к границе с Казахстаном. По дороге впечатлило разве что только село Кочки и соответствующая дорога в этом районе, но мы еще мало представляли, какие дороги встретятся нам по пути. Километров за 100 до границы мы сменили водителя, ведь предыдущий ехал почти полночи и к утру уже начал засыпать.

Что ждало нас на границе, сказать сложно, ведь могли еще на несколько часов застрять, но, к счастью, нам повезло, и мы проскочили границу за полчаса и выдвинулись дальше. Через 9 часов пути мы уже в Казахстане, начало неплохое. Хорошо, что сим карта местная уже была у Иришки, и мы практически сразу подключили интернет. Не то чтобы он так нужен был, но все же лучше с ним, чем без него.

Прелесть степей в том, что ты видишь очень далеко, и это производит своеобразное впечатление, плюс у тебя вокруг просто безграничное небо, именно тут приходит на ум то, что земля-то она, может, все же плоская.

( Читать дальше )

Мой первый робот, или как я чуть не собрал все деньги мира

- 11 февраля 2024, 09:46

- |

Рис.1 Рождение торгового бота

В предыдущей публикации я рассказывал, как начал задумываться об алготрейдинге: https://smart-lab.ru/blog/984432.php

Так вот, на этом пути, почти два года назад, меня посетила гениальная идея. Смотрю я, значит, на график EURGBP, прокручиваю его и замечаю, что почти ежедневно в одно и то же время — в 22:55 времени брокера, появляется разрыв, и цена после него оказывается ниже, чем была.

( Читать дальше )

Как я приехал в Москву и за год заработал пять миллионов рублей

- 10 февраля 2024, 13:05

- |

Меня зовут Владимир. Это мое фото пару дней назад.

С самого начала моего приезда в столицу все было сложно. Бесперспективность поиска работы, высокие цены на аренду жилья – все это создавало потусторонний образ Москвы для новичков. Но я не сдался перед трудностями и решил использовать свое единственное достояние – свою харизму и обаяние!

Я принял решение стать попрошайкой на улицах Москвы и начал привлекать внимание прохожих к себе. Что же случилось дальше? Каким образом я смог заработать целых пять миллионов рублей, попрошайничеством? Все это вы узнаете из данной статьи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал