Избранное трейдера alex8666

15 эмоциональных состояний трейдера

- 24 февраля 2017, 17:55

- |

15 эмоциональных состояний трейдера

Рынки основаны на предположении, что рациональные люди вступают в сделки с целью максимизировать прибыль и минимизировать потери. В то же время эта теория как пустой звук, ведь большинство трейдеров не являются чисто рациональными роботами, на которых изначально рассчитаны рынки. Вместо этого эмоции часто затуманивают принятие решений и мешают действовать рационально.

Зная, что человек никогда не сможет победить врожденные эмоциональные предубеждения, мы должны стремиться понять диапазон эмоций, которые мы можем испытать как трейдеры, и как они влияют на наше взаимодействие с рынком. Психология проливает свет на то, как эмоции развиваются, и на эффект, который они оказывают на наши решения. Понимая этапы этого цикла, мы можем укротить эмоциональные американские горки.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 9 )

Семь шагов что бы стать успешным профессиональным трейдером

- 19 февраля 2017, 13:07

- |

1. Изучите предметную область. Разберитесь какие есть способы торговать, какие риски они в себя включают, какую доходность можно ожидать реалистично, какие временные и личностные затраты это будет требовать. Что из этого соответствует вашим возможностям и вашему психотипу. Крупные огранизации к примеру могут заниматься продажей волатильности пиша опционы. Доходность в районе 15-20% в год, просадка до 50%. Но результаты при должной квалификации стабильные и вероятно каждый год можно закрывать в плюс. Какова ваша стоимость жизни? Какой у вас есть капитал? Если у вас достаточно капитала, чтобы 10-15% в год покрывали вашу стоимость жизни плюс у вас был запас как минимум на год жизни без того, чтобы тягать деньги из торгового капитала? Если нет — это не для вас. Готовы ли вы быть скальпером и десятки раз в день вступать в бой ради пары пунктов? Положить недюжинные усилия, чтобы выработать мастерские навыки и каждый день идти в бой? Тогда у вас есть шанс генерировать доход из гораздо меньшего капитала чем в предыдущем примере. Это — две крайности. Между ними — масса вариантов. Ваша задача — изучить как можно больше на этом этапе, прочитать, попробывать на демо как можно больше. Этот этап займет у вас 1-2 года, чтобы четко понять что вам нужно. В процессе вашей карьеры этот этап будет не раз повторятся хотя это уже будет занимать 3-6 месяцев, чтобы переоценить потребности и возможности и найти то, что вас на этом этапе будет устраивать.

( Читать дальше )

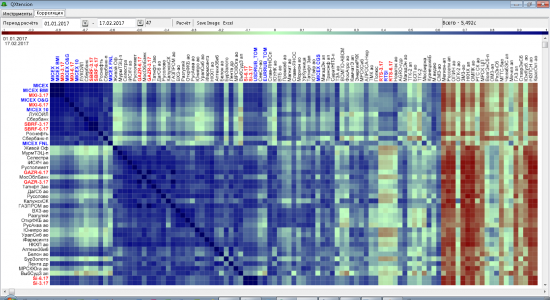

QUIK - перезагрузка

- 17 февраля 2017, 14:23

- |

У меня возникла острая необходимость заниматься диверсификацией портфеля, но как бы не был популярен QUIK, его ограниченные возможности не позволяют проводить анализ и выборку сразу по множеству инструментов — только индикаторы и только на одном графике. Пока втыкаешь в один вялый инструмент, рядом протекает активная жизнь. А в Excel - уже порядком поднадоело + не онлайн.

СТРАТЕГИЯ

Решил расширить возможности QUIK.

ТАКТИКА

— для начала сделал базовый-модуль:

[подключение к QUIK]

[получение текущих данных]

[закачка исторических данных]

[расчёт корреляций по всем акциям РФР+индексы]

АНАРХИЯ и HOLYWAR

Решением делюсь, т.к. заядлых Квикеров много, а софта мало, особенно заточенного под инвестора, а не под алго-HFT-дрочеров.

СКРИНШОТ

( Читать дальше )

Мои пять копеек к пессимистичным прогнозам

- 15 февраля 2017, 17:16

- |

— шорт S&P,

— лонг золото,

— лонг доллар-рубль.

— на форексе можно шорт USDJPY или шорт GBPJPY

Приехал я тут в США в Калифорнию. Старый знакомый программист в Google показал мне цены на недвижимость. Я просто очумел. Цены выше уровней 2007 года. И цены такие, что невозможно понять, как средний американец может себе это позволить. Еще я был очень удивлен количеством бомжей в Лос-Анджелесе и в Сан-Франциско. Знакомый этот высказал следующие мысли:

- Следующий кризис будет еще сильнее и, скорее всего, будет очень масштабным. Сам знакомый держит у себя в сейфе драг металлы, два пистолета, два ружья и уже планирует пути отхода. Прошлый кризисный пожар по сути залили бензином. Штаты перекладывают из одного в другое и рано или поздно этому придет п… ц.

- Наметилась тенденция на отмену наличных денег. Зачем? Власти США хотят, чтобы все деньги были электронные и находились

( Читать дальше )

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

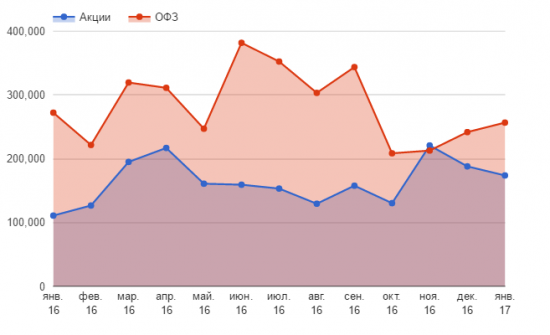

Самые активные участники рынка ОФЗ оказывается нерезиденты

- 07 февраля 2017, 10:06

- |

Иностранные инвесторы остудили свой пыл после рекордного потока средств на российский рынок акций в ноябре прошлого года. Вот уже второй месяц подряд объем операций нерезидентов на фондовых площадках России снижается.

Торговый оборот семи основных иностранных брокеров уменьшился по итогам января до 173 млрд. рублей. По сравнению с декабрем 2016 г. снижение составило около 14 млрд. рублей. Однако не стоит забывать, что январь является праздничным месяцем в России. Если сопоставить объемы первого месяца 2017 г. и 2016 г., то в этом году они больше почти на 63 млрд. рублей.

Популярность ОФЗ напротив выросла. За январь нерезиденты совершили операций с гособлигациями нашей страны на 257 млрд. рублей, что на 15 млрд. больше, чем в декабре. В прошлом январе этот объем был равен 272 млрд. рублей. Правда тогда, скорее всего, продавали российские ОФЗ из-за девальвации рубля и панических настроений на рынке нефти.

( Читать дальше )

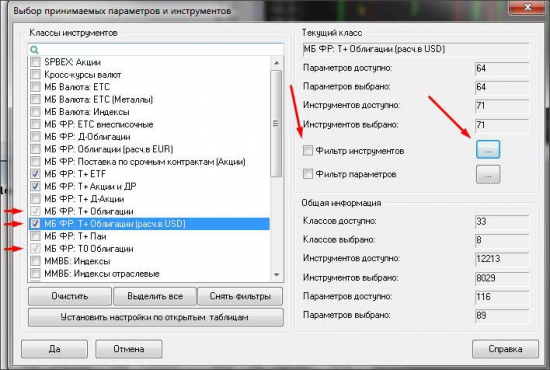

Как купить облигации в QUIK 7

- 07 февраля 2017, 06:20

- |

МосБиржа - отмена вечерней сессии 24 февраля на срочном рынке

- 06 февраля 2017, 18:36

- |

В связи с внедрением планового релиза торгово-клиринговой системы срочного рынка SPECTRA 5.3 вечерняя дополнительная торговая сессия на срочном рынке Московской биржи в пятницу 24 февраля 2017 года будет отменена.

Текущая плановая дата релиза 27 февраля 2017 года. В случае изменения даты релиза срочного рынка, о новой дате выхода релиза и отмене вечерней сессии на срочном рынке будет сообщено дополнительно в рассылке для разработчиков и IT-новостях на сайте Московской биржи.

сообщение

Крутейшие сайты для торговли нефтью

- 02 февраля 2017, 16:08

- |

1. http://tankertrackers.com/

Представлена информация где какие танкера, а также различная статистика по нефти. Твиттер @tankertrackers

2. http://www.oottnews.com/

Полный пакет новостей и данных по нефти. Твиттер @HeidsterTrades

при поиске по хештэгу #OOTT также вываливается много новостей из других источников.

Сезонность моей торговли

- 31 января 2017, 10:35

- |

Думаю, что каждый успешный трейдер на определенной стадии своего развития начинает больше думать о рисках, чем о прибыли. Может все силы направить на контроль риска? На устойчивость торговли в неблагоприятные для портфеля систем периоды даже ценой некоторого уменьшения прибыли в моменты, когда все хорошо? Ведь какая разница, сделаю я 100 или 120 процентов в хороший год, если глубокая или слишком длинная просадка заставит меня уйти с рынка. Или изменить концепцию торговли.

Вот и я несколько лет назад начал уменьшать объем игры. Постарался найти сегменты в системах, исключение которых улучшит устойчивость торговли в неблагоприятные периоды просадок.

Речь не шла о треше с отрицательным процентом на сделку. Приходилось отрезать куски стратегий, которые давали прибыль в долгосроке. Поэтому уменьшал веса, во-первых, по стратегиям, имеющим меньший процент на сделку. Во-вторых, по стратегиям, оказывающим более сильное влияние на дроудаун. После каждого обновления максимумов счетов от размера максимальной позиции убиралось 2-3% от общего объема именно за счет подобных стратегий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал