SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андрей

Почему я стараюсь играть только BUY SIDE

- 26 января 2012, 10:47

- |

Я бы с привеликой радостью играл бы и шорта если бы входящие условия по лонгу и шорту были ОДИНАКОВЫЕ! но они разные

показываю на пальцах на примере термометра

цена все время может играть от нуля до +бесконечность.

следовательно:

— если я купил, то я могу или получить ноль по своим вложениям или получить бесконечный профит

— если я продал (шорт), то я могу получить или какой то процент но не более 100 или бесконечный убыток.

если я продал акции ГП в шорт по 300 рублей на миллион, я бы получил 700тыс профита откупив их по лою на 100 рублей

ежели же купить те же акции на миллион рублей по 100 рублей и продать по 300 рублей то я получаю профит 2 млн

отсюда видно что ПОТЕНЦИАЛЬНАЯ прибыль разная и не в пользу шорта

( Читать дальше )

показываю на пальцах на примере термометра

цена все время может играть от нуля до +бесконечность.

следовательно:

— если я купил, то я могу или получить ноль по своим вложениям или получить бесконечный профит

— если я продал (шорт), то я могу получить или какой то процент но не более 100 или бесконечный убыток.

если я продал акции ГП в шорт по 300 рублей на миллион, я бы получил 700тыс профита откупив их по лою на 100 рублей

ежели же купить те же акции на миллион рублей по 100 рублей и продать по 300 рублей то я получаю профит 2 млн

отсюда видно что ПОТЕНЦИАЛЬНАЯ прибыль разная и не в пользу шорта

но эти все расчеты можно не читать и не щитать!

( Читать дальше )

- комментировать

- 57 | ★21

- Комментарии ( 82 )

Система Ишимоку + психология трейдинга

- 25 января 2012, 22:15

- |

Интересное видео про ишимоку, и психология трейдинга.

Взгляд fRTS

- 25 января 2012, 01:37

- |

С точки зрения эллипсов, путь вверх открыт.

Приметна перевернутая ГиП с целью >154000? Поглядим.

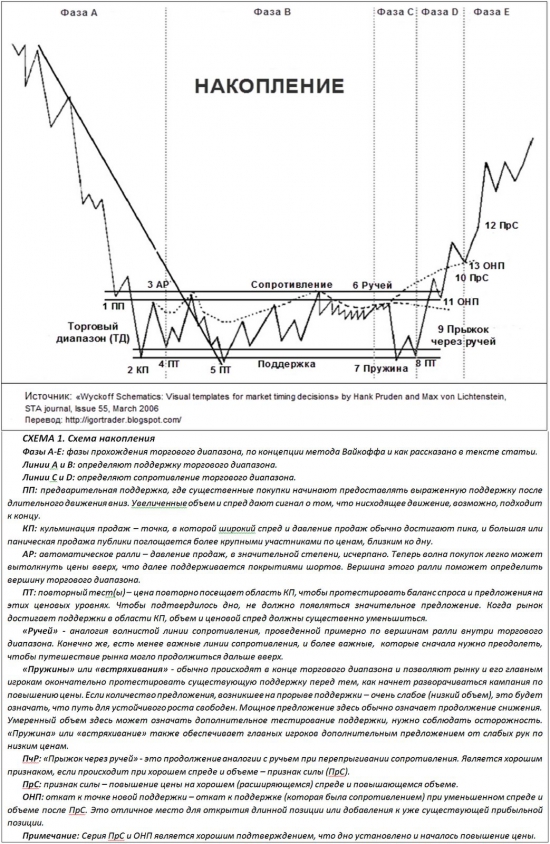

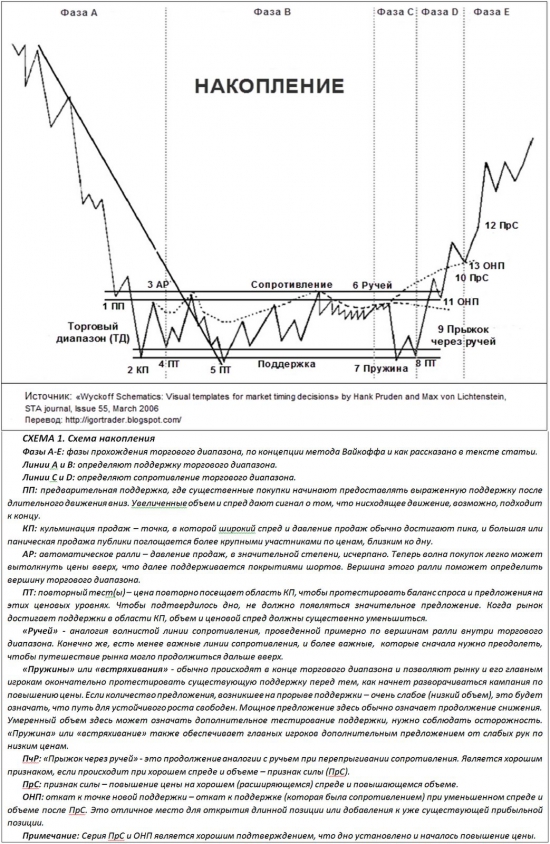

Красивое накопление было 20 января.

Вспомнилось:

Приметна перевернутая ГиП с целью >154000? Поглядим.

Красивое накопление было 20 января.

Вспомнилось:

Хедж фонды: регистрация офшорного инвестиционного фонда (часть 1)

- 24 января 2012, 13:07

- |

Законодательство многих офшорных юрисдикций предусматривает возможность создания структур (инвестиционных фондов), предназначенных для привлечения и инвестирования средств более или менее широкого круга вкладчиков.

Деятельность инвестиционного фонда подлежит регулированию (в той или иной мере)со стороны государства его регистрации. Во многих офшорных зонах это регулирование довольно мягкое и обычно сводится к тому, что фонд должен получить разрешение властей на свою деятельность (для чего необходимо подтвердить документально добропорядочность его учредителей и профессионализм менеджмента) и затем подавать отчетность по установленной законом форме. При этом сама инвестиционная деятельность фонда практически не регулируется, что дает возможность вкладывать средства в самые разнообразные инструменты, в том числе фьючерсы и опционы, в чем инвестиционные фонды на «большой земле» обычно весьма ограничены.

При этом интенсивность государственного контроля может зависеть от типа фонда. По общему правилу, фонды, привлекающие средства широкой публики, контролируются более тщательно, чем те, которые предназначены для привлечения средств узкого круга профессиональных инвесторов.

( Читать дальше )

Деятельность инвестиционного фонда подлежит регулированию (в той или иной мере)со стороны государства его регистрации. Во многих офшорных зонах это регулирование довольно мягкое и обычно сводится к тому, что фонд должен получить разрешение властей на свою деятельность (для чего необходимо подтвердить документально добропорядочность его учредителей и профессионализм менеджмента) и затем подавать отчетность по установленной законом форме. При этом сама инвестиционная деятельность фонда практически не регулируется, что дает возможность вкладывать средства в самые разнообразные инструменты, в том числе фьючерсы и опционы, в чем инвестиционные фонды на «большой земле» обычно весьма ограничены.

При этом интенсивность государственного контроля может зависеть от типа фонда. По общему правилу, фонды, привлекающие средства широкой публики, контролируются более тщательно, чем те, которые предназначены для привлечения средств узкого круга профессиональных инвесторов.

( Читать дальше )

Самодисциплина

- 20 января 2012, 16:36

- |

Самодисциплина

Пятью столпами самодисциплины являются: признание, сила воли, тяжёлый труд, трудолюбие и упорство. Мы подробно обсудим каждый из этих столпов, но сначала – общий обзор.

Что такое самодисциплина?

Самодисциплина это способность заставить себя принять решение, независимо от вашего эмоционального состояния. Вершиной самодисциплины является точка, где принятое вами сознательное решение, гарантированно приведёт вас к завершению.

Самодисциплина является одной из многих личных инструментов развития доступных для вас. Конечно, это не панацея. Тем не менее, задачи, с которыми вы можете справиться благодаря самодисциплине, очень важны, и, хотя существуют и другие способы решения этих задач, самодисциплина эффективней всего. Она может избавить вас от промедлений, беспорядка и невежества. Кроме того, самодисциплина в сочетании с другими инструментами, такими как страсть, целеполагание и планирование, становится мощным союзником.

( Читать дальше )

Пятью столпами самодисциплины являются: признание, сила воли, тяжёлый труд, трудолюбие и упорство. Мы подробно обсудим каждый из этих столпов, но сначала – общий обзор.

Что такое самодисциплина?

Самодисциплина это способность заставить себя принять решение, независимо от вашего эмоционального состояния. Вершиной самодисциплины является точка, где принятое вами сознательное решение, гарантированно приведёт вас к завершению.

Самодисциплина является одной из многих личных инструментов развития доступных для вас. Конечно, это не панацея. Тем не менее, задачи, с которыми вы можете справиться благодаря самодисциплине, очень важны, и, хотя существуют и другие способы решения этих задач, самодисциплина эффективней всего. Она может избавить вас от промедлений, беспорядка и невежества. Кроме того, самодисциплина в сочетании с другими инструментами, такими как страсть, целеполагание и планирование, становится мощным союзником.

( Читать дальше )

Статейка про индикатор Ichimoku ("Хитрая простота Ишимоку")

- 20 января 2012, 14:08

- |

Вчера в своем посте «О себе. Как пришел в этот бизнес. Система и стратегия» http://smart-lab.ru/blog/34325.php я писал, что случайно наткнулся на описание этого индикатора, который сейчас продолжаю использовать.

Вот нашел ту статью, с которой я начал им интересоваться:

Хитрая простота Ишимоку (Константин Илющенко, Журнал D` (Д-штрих) №04 (88), 1 марта 2010 года)

Как «большой и добрый» Хан играет на бирже своими и чужими средствами с помощью «облака Ишимоку» и почему он регулярно выводит деньги с брокерского счета

Перед интервью с Андреем Хлопиным (известным в блогосфере как Хан) я попытался разобраться в индикаторе технического анализа Ишимоку, который он применяет, чтобы вопросы были не «чайничьи», а по существу. Посмотрел, что об индикаторе пишут в интернете, — ясности это не дало. Заглянул в книгу Джека Швагера по техническому анализу — в ней индикатор не рассматривается.

В общем, непосредственно перед интервью у меня было довольно слабое понимание Ишимоку. Причина этого, как мне кажется, заключается в следующем. Как гласит легенда, более 50 лет назад (в докомпьютерную эру) какой-то японец по имени Гоичи Хосода разработал индикатор—торговую систему и сформулировал ряд правил для совершения сделок. Ишимоку переводят как «один взгляд», его полное название Ichimoku kinkou-hyou — «таблица равновесия цен, которую можно охватить одним взглядом». Какова была логика рассуждений и с чего он начинал построение системы — неизвестно. Опубликован конечный результат — индикатор Ишимоку, который сейчас входит в большинство компьютерных программ для технического анализа цен. Формулы, в соответствии с которыми ведутся расчеты, простые, но понять их физический смысл, как, например, у MACD или Alligator, с ходу не получается. Как одному программисту тяжело разобраться в тексте программы другого, так и здесь проще самому создать навороченный индикатор технического анализа, чем разбираться в чужой логике — декомпилировать программу, чтобы из конечного результата получить исходные идеи.

Наше общение с Ханом состоялось в форме онлайн-урока 4 февраля. Мы разговаривали по Skype (Андрей живет в Архангельске), смотрели и обсуждали одни и те же графики цен. И когда я начал писать это интервью, слушая аудиозапись нашей беседы и пересматривая графики, то проникся «облаком», тенканом, киджуном и чинкоу. Во многом из-за того, что Андрей регулярно выводит прибыль с брокерского счета.

Ишимоку и некоторые его сигналы

( Читать дальше )

Вот нашел ту статью, с которой я начал им интересоваться:

Хитрая простота Ишимоку (Константин Илющенко, Журнал D` (Д-штрих) №04 (88), 1 марта 2010 года)

Как «большой и добрый» Хан играет на бирже своими и чужими средствами с помощью «облака Ишимоку» и почему он регулярно выводит деньги с брокерского счета

Перед интервью с Андреем Хлопиным (известным в блогосфере как Хан) я попытался разобраться в индикаторе технического анализа Ишимоку, который он применяет, чтобы вопросы были не «чайничьи», а по существу. Посмотрел, что об индикаторе пишут в интернете, — ясности это не дало. Заглянул в книгу Джека Швагера по техническому анализу — в ней индикатор не рассматривается.

В общем, непосредственно перед интервью у меня было довольно слабое понимание Ишимоку. Причина этого, как мне кажется, заключается в следующем. Как гласит легенда, более 50 лет назад (в докомпьютерную эру) какой-то японец по имени Гоичи Хосода разработал индикатор—торговую систему и сформулировал ряд правил для совершения сделок. Ишимоку переводят как «один взгляд», его полное название Ichimoku kinkou-hyou — «таблица равновесия цен, которую можно охватить одним взглядом». Какова была логика рассуждений и с чего он начинал построение системы — неизвестно. Опубликован конечный результат — индикатор Ишимоку, который сейчас входит в большинство компьютерных программ для технического анализа цен. Формулы, в соответствии с которыми ведутся расчеты, простые, но понять их физический смысл, как, например, у MACD или Alligator, с ходу не получается. Как одному программисту тяжело разобраться в тексте программы другого, так и здесь проще самому создать навороченный индикатор технического анализа, чем разбираться в чужой логике — декомпилировать программу, чтобы из конечного результата получить исходные идеи.

Наше общение с Ханом состоялось в форме онлайн-урока 4 февраля. Мы разговаривали по Skype (Андрей живет в Архангельске), смотрели и обсуждали одни и те же графики цен. И когда я начал писать это интервью, слушая аудиозапись нашей беседы и пересматривая графики, то проникся «облаком», тенканом, киджуном и чинкоу. Во многом из-за того, что Андрей регулярно выводит прибыль с брокерского счета.

Ишимоку и некоторые его сигналы

( Читать дальше )

- комментировать

- 12.5К |

- Комментарии ( 42 )

О себе. Как пришел в этот бизнес. Система и стратегия

- 19 января 2012, 20:13

- |

Родился в Москве, продолжаю тут жить. Учился в МАДИ на факультете «Экономика дорожного строительства». Какое-то время после окончания университета, работал в ГУП «Гормост» в планово-экономическом отделе. Потом перешел в ЛК «Европлан», занимался продажей в лизинг строительной техники. Далее была ЛК «Уралсиб», где был руководителем отдела по продажам лизинговых услуг в Центральной региональной дирекции (отвечал за почти все города «золотого кольца»). Потом была резкая смена деятельности. Меня зовут в Банк ВТБ на должность ведущего аналитика по лизинговым компаниям (анализ их ФХД, установление кредитных лимитов). Позже к лизинговым компаниям прибавляются еще и анализ субъектов и муниципальных образований РФ.

В банке знакомлюсь с ребятами-аналитиками по нашим крупнейшим юр. лицам (ГМК, Мечел, Полюс, Распадская, Аэрофлот… список очень большой, продолжать не буду), которые мне рассказывают как они попали на IPO «любимого банка» и теперь бесконечно усредняются. Кроме этого, пробуют приторговывать и другими инструментами. Торгуют фундаментал. Проводят оценку компании, устанавливают на неё кредитный лимит. Если компания нравится по итогам оценки, то покупают. Не нравится — шортят.

Меня их разговоры о фондовом рынке за обедами стали затягивать. В Банк я пришел в сентябре 2008г., в январе 2009г. уже открыл счет и началось. Торговал с телефона через вэб-терминал. Торговал везде. Торговал наобум, не видя ни графики, ни пользуясь каким-либо тех.анализом (сейчас понимаю, какое тогда это было безрассудство). Тем не менее, за неполные 4 месяца мне удалось с 300тыс. первоначального депозита сделать почти 700тыс. В тот год росло всё. Сейчас понимаю, что если бы не бегал из акций в акции, то можно было купить Сбербанк по 15 и скинуть его по 90, заработок был бы более приличный. Но это кажется очевидным только сейчас. Узнаю про плечи, начинаются первые ощутимые убытки. Были и прибыльные сделки. Вспоминаю покупку Ростелекома в очереди столовой. Покупка на весь депозит с плечом. Ростелеком во время обеда в моменте растет примерно на 9%. Продаю. Прибыль, учитывая плечо, составила мою месячную зарплату. Почувствовал ли я тогда себя крутым трейдером — не знаю, но мысли об увольнении в голову закрались. С каждым днем работа все больше и больше стала отвлекать от трейдинга. В конце 2009г. увольняюсь из Банка, т.к. понимаю, что профессионально совмещать 2 работы возможности нет.

Заранее скажу, что перед увольнением была сформирована «финансовая подушка» на безбедное двухгодичное существование. Торговать из дома, постоянно сидя перед монитором, оказалось психологически сложнее, чем торговля с телефона во время работы в Банке. До марта 2010г. торгую только на ММВБ, торгую в основном интуитивно — вижу акция за день сильно просела, покупаю. Сильно выросла — шорчу. Все операции с плечом. Потери по депозиту порядка 20%. В марте узнаю про ФОРТС :) Депо к лету слито. Завел еще денег, хотел отыграться — за месяц слил и их. В итоге было слито порядка 1,5 млн. руб. Из крутого трейдера превращаюсь в трейдера-неудачника. Случайно узнаю, что отец уже почти 7 лет торгует на рынке. Узнаю случайно, т.к. родители давно в разводе и с отцом вижусь нечасто. С отцом стал видеться чаще. Рассказывает про основные ошибки, все прошли через меня. Отец советует, я потихоньку начинаю идти к системной торговле, разработке какой никакой стратегии. Останавливаюсь на скользящих средних. С ММВБ практически завязываю, концентрируясь полностью на ФОРТС. Плечи сокращаю вдвое, торгую только по системе. Что-то начинает получаться. Как только включаю мозг, торгую новости, ищу корреляции с другими рынками — ухожу в минус. До конца года веду борьбу с самим собой, чтобы четко следовать правилам и смотреть только на цену торгуемого инструмента. Если не брать убытка в те 1,5 млн. руб., то к концу года выхожу в + от нового депо.

В конце 2010г. случайно натыкаюсь на описание загадочного индикатора Ишимоку. Скользящие средние постепенно меняю на него. Ишимоку мне подходит больше. Весь 2011г. торгую только на этом индикаторе постепенно его «настраивая», убыточный месяц — май. Торгую сейчас очень неагрессивно. После прочтения Ральфа Винса, максимальное плечо — 2. Торгую только двумя инструментами: фьючерс на индекс РТС, и фьючерсный контракт на курс RUB/USD. По фьючерсу на индекс: тейк-профит составляет 7000-8000пп., стоп в районе 4000п. До максимального стопа дело доходит редко. Либо система дает сигнал на переворот (в этом случае либо убыток, либо прибыль меньшая, чем тейк-профит), либо беру запланированную прибыль. Обычно в месяц удается собрать 15-20 тыс. пунктов. По RUB/USD стоп составляет в среднем 200п.; тейк-профита нет, так как работаю до сигнала на переворот. По всем инструментам ТФ от 30мин., сделки держу от 1 дня до двух недель. Мой рабочий объем сейчас составляет порядка 2 млн. руб. Стараюсь, чтобы возможный риск по сделке не превышал 2-3% от депозита. Целевая доходность в месяц — 12-15%.

В банке знакомлюсь с ребятами-аналитиками по нашим крупнейшим юр. лицам (ГМК, Мечел, Полюс, Распадская, Аэрофлот… список очень большой, продолжать не буду), которые мне рассказывают как они попали на IPO «любимого банка» и теперь бесконечно усредняются. Кроме этого, пробуют приторговывать и другими инструментами. Торгуют фундаментал. Проводят оценку компании, устанавливают на неё кредитный лимит. Если компания нравится по итогам оценки, то покупают. Не нравится — шортят.

Меня их разговоры о фондовом рынке за обедами стали затягивать. В Банк я пришел в сентябре 2008г., в январе 2009г. уже открыл счет и началось. Торговал с телефона через вэб-терминал. Торговал везде. Торговал наобум, не видя ни графики, ни пользуясь каким-либо тех.анализом (сейчас понимаю, какое тогда это было безрассудство). Тем не менее, за неполные 4 месяца мне удалось с 300тыс. первоначального депозита сделать почти 700тыс. В тот год росло всё. Сейчас понимаю, что если бы не бегал из акций в акции, то можно было купить Сбербанк по 15 и скинуть его по 90, заработок был бы более приличный. Но это кажется очевидным только сейчас. Узнаю про плечи, начинаются первые ощутимые убытки. Были и прибыльные сделки. Вспоминаю покупку Ростелекома в очереди столовой. Покупка на весь депозит с плечом. Ростелеком во время обеда в моменте растет примерно на 9%. Продаю. Прибыль, учитывая плечо, составила мою месячную зарплату. Почувствовал ли я тогда себя крутым трейдером — не знаю, но мысли об увольнении в голову закрались. С каждым днем работа все больше и больше стала отвлекать от трейдинга. В конце 2009г. увольняюсь из Банка, т.к. понимаю, что профессионально совмещать 2 работы возможности нет.

Заранее скажу, что перед увольнением была сформирована «финансовая подушка» на безбедное двухгодичное существование. Торговать из дома, постоянно сидя перед монитором, оказалось психологически сложнее, чем торговля с телефона во время работы в Банке. До марта 2010г. торгую только на ММВБ, торгую в основном интуитивно — вижу акция за день сильно просела, покупаю. Сильно выросла — шорчу. Все операции с плечом. Потери по депозиту порядка 20%. В марте узнаю про ФОРТС :) Депо к лету слито. Завел еще денег, хотел отыграться — за месяц слил и их. В итоге было слито порядка 1,5 млн. руб. Из крутого трейдера превращаюсь в трейдера-неудачника. Случайно узнаю, что отец уже почти 7 лет торгует на рынке. Узнаю случайно, т.к. родители давно в разводе и с отцом вижусь нечасто. С отцом стал видеться чаще. Рассказывает про основные ошибки, все прошли через меня. Отец советует, я потихоньку начинаю идти к системной торговле, разработке какой никакой стратегии. Останавливаюсь на скользящих средних. С ММВБ практически завязываю, концентрируясь полностью на ФОРТС. Плечи сокращаю вдвое, торгую только по системе. Что-то начинает получаться. Как только включаю мозг, торгую новости, ищу корреляции с другими рынками — ухожу в минус. До конца года веду борьбу с самим собой, чтобы четко следовать правилам и смотреть только на цену торгуемого инструмента. Если не брать убытка в те 1,5 млн. руб., то к концу года выхожу в + от нового депо.

В конце 2010г. случайно натыкаюсь на описание загадочного индикатора Ишимоку. Скользящие средние постепенно меняю на него. Ишимоку мне подходит больше. Весь 2011г. торгую только на этом индикаторе постепенно его «настраивая», убыточный месяц — май. Торгую сейчас очень неагрессивно. После прочтения Ральфа Винса, максимальное плечо — 2. Торгую только двумя инструментами: фьючерс на индекс РТС, и фьючерсный контракт на курс RUB/USD. По фьючерсу на индекс: тейк-профит составляет 7000-8000пп., стоп в районе 4000п. До максимального стопа дело доходит редко. Либо система дает сигнал на переворот (в этом случае либо убыток, либо прибыль меньшая, чем тейк-профит), либо беру запланированную прибыль. Обычно в месяц удается собрать 15-20 тыс. пунктов. По RUB/USD стоп составляет в среднем 200п.; тейк-профита нет, так как работаю до сигнала на переворот. По всем инструментам ТФ от 30мин., сделки держу от 1 дня до двух недель. Мой рабочий объем сейчас составляет порядка 2 млн. руб. Стараюсь, чтобы возможный риск по сделке не превышал 2-3% от депозита. Целевая доходность в месяц — 12-15%.

ОТКРЫТЫЙ ИНТЕРЕС

- 19 января 2012, 10:55

- |

Привожу цитаты из книги замечательного Александра Эдера — это глава про Открытый интерес (Количество открытых контрактов(позиций))

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал