SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера aab

Исследование системы на основе случайного входа

- 21 ноября 2012, 09:11

- |

Рассмотрим в этот раз торговую систему, которая будет основана на случайном входе.

При торговле на рынке есть три позиции:

1) Длинная позиция

2) Короткая позиция

3) Отсутствие позиции

Пусть у нас есть счетчик случайных чисел, который будет генерировать число -1, 0, +1 — что будет соответствовать позициям на рынке — шорт, без позиции, лонг.

В сделку будем входить только в дневную сессию с 11,00 до 18,45.

Определим стоп-лосс на сделку равным 1%. При этом позицию будем закрывать строго в конце дня в 23,00.

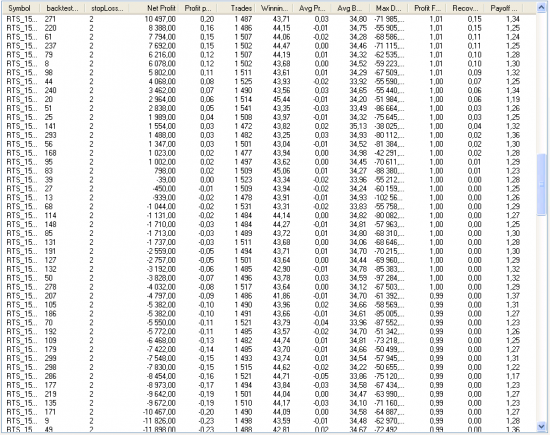

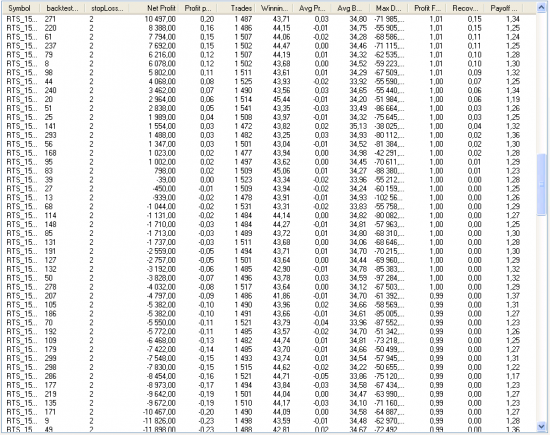

Запустим данную систему 1000 раз на фьючерсе на индекс РТС (таймфрейм 15 мин, проскальзывание — 50 пунктов) и посмотрим на результаты:

Как видно из данных Бектестинга половина итогового профита на истории в плюс, половина в минус.

Точно также я пытался добавить в систему трейлинг-стоп, переносить позиции через ночь, но результат был тот же самый.

( Читать дальше )

При торговле на рынке есть три позиции:

1) Длинная позиция

2) Короткая позиция

3) Отсутствие позиции

Пусть у нас есть счетчик случайных чисел, который будет генерировать число -1, 0, +1 — что будет соответствовать позициям на рынке — шорт, без позиции, лонг.

В сделку будем входить только в дневную сессию с 11,00 до 18,45.

Определим стоп-лосс на сделку равным 1%. При этом позицию будем закрывать строго в конце дня в 23,00.

Запустим данную систему 1000 раз на фьючерсе на индекс РТС (таймфрейм 15 мин, проскальзывание — 50 пунктов) и посмотрим на результаты:

Как видно из данных Бектестинга половина итогового профита на истории в плюс, половина в минус.

Точно также я пытался добавить в систему трейлинг-стоп, переносить позиции через ночь, но результат был тот же самый.

( Читать дальше )

- комментировать

- 252 | ★7

- Комментарии ( 19 )

Анализ волатильности пары доллар-рубль

- 21 ноября 2012, 01:26

- |

Я достаточно давно поглядываю на неоправданно на мой взгляд обделенные вниманием опционы на доллар-рубль.

Контракт-то на самом деле просто уникален, это единственный ликвидный биржевой FX опшн, это супер.

Ну да ладно, меньше лирики, — к делу.

Чем же хороши ФХ опции? Естественно предсказуемой и низкой волатильностью, хоть и взрывным характером :)

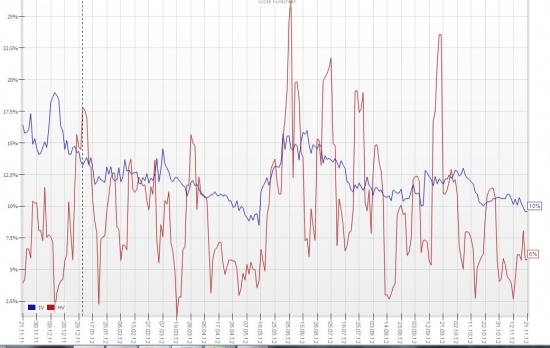

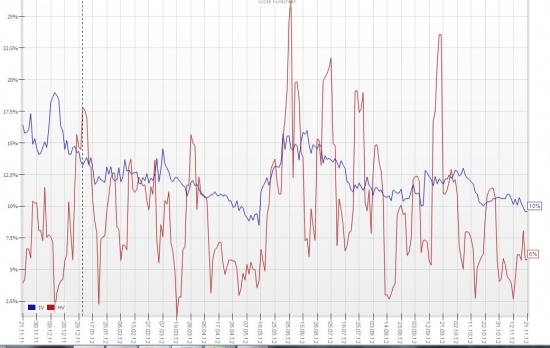

Давайт проанализируем волу доллара. Начнем с хисторика, будем смотреть год, период 5 дней (это пальцем в небо на даст представление (общее).

(За картинку мени сенкс option.ru)

Итак, невооруженным взглядом виден лоу IV центрального страйка 8,6%, при этом хаи в районе 15-18, хотя самые экстримальные значения соответствуют периодам исчезновения ликвидности. Можно хай условно обозначить 13-15%.

( Читать дальше )

Контракт-то на самом деле просто уникален, это единственный ликвидный биржевой FX опшн, это супер.

Ну да ладно, меньше лирики, — к делу.

Чем же хороши ФХ опции? Естественно предсказуемой и низкой волатильностью, хоть и взрывным характером :)

Давайт проанализируем волу доллара. Начнем с хисторика, будем смотреть год, период 5 дней (это пальцем в небо на даст представление (общее).

(За картинку мени сенкс option.ru)

Итак, невооруженным взглядом виден лоу IV центрального страйка 8,6%, при этом хаи в районе 15-18, хотя самые экстримальные значения соответствуют периодам исчезновения ликвидности. Можно хай условно обозначить 13-15%.

( Читать дальше )

Математика в трейдинге. Обсуждение поста.

- 20 ноября 2012, 21:42

- |

Сегодня в полдень я написал маленький пост, взывающий к созидательному обсуждению:

Почему правильным трейдерам нужна волатильность (124)? +67

Я специально указал, что я далек от математики и просто хочу разобраться в поставленных вопросах, подвергнуть критическому анализу те утверждения, которые я привел.

С сожалением констатирую, что очень много злых недовлетворенных людей у нас в индустрии. Многие люди не поленились обосрать написанное, ничего не сказав по существу. Тем не менее, не всё так плохо. Многие люди написали по существу, что натолкнуло меня на новые созидательные идеи.

Спасибо хочу сказать Swan, Станислав Иванов, Xapon, Полковник Айвс

Отдельно хочу рекомендовать блог Всемирнова Алексея (Lemmy). Его посоветовали в комментах. Алексей вроде как опытный арбитражник.

А вот здесь человек выложил макрос в Экселе который строит случайный график. Это заставляет о многом задуматься

http://smart-lab.ru/blog/mytrading/88463.php#comment1340970

Пока вдумчиво читал комментарии, ощутил напряженную работу мозга, поэтому спасибо всем, кто оставил свое мнение.

Почему правильным трейдерам нужна волатильность (124)? +67

Я специально указал, что я далек от математики и просто хочу разобраться в поставленных вопросах, подвергнуть критическому анализу те утверждения, которые я привел.

С сожалением констатирую, что очень много злых недовлетворенных людей у нас в индустрии. Многие люди не поленились обосрать написанное, ничего не сказав по существу. Тем не менее, не всё так плохо. Многие люди написали по существу, что натолкнуло меня на новые созидательные идеи.

Спасибо хочу сказать Swan, Станислав Иванов, Xapon, Полковник Айвс

Отдельно хочу рекомендовать блог Всемирнова Алексея (Lemmy). Его посоветовали в комментах. Алексей вроде как опытный арбитражник.

А вот здесь человек выложил макрос в Экселе который строит случайный график. Это заставляет о многом задуматься

http://smart-lab.ru/blog/mytrading/88463.php#comment1340970

Пока вдумчиво читал комментарии, ощутил напряженную работу мозга, поэтому спасибо всем, кто оставил свое мнение.

Рабочий день скальпера... ВИДЕО... Фьюч РТС 19.11.21012

- 20 ноября 2012, 18:52

- |

Смотрим кто скальпингом интересуется....

СРАЗУ ИЗВИНЯЮСЬ ЗА КАЧЕСТВО САУНДА… я и так на этот видос полтора дня убил, и разбираться с софтом у меня сил уже не было… СОРРИ… писал звук на скорую руку...

На видео понедельник 19.22.2012, торговля фьючерсом на индекс РТС...

( Читать дальше )

СРАЗУ ИЗВИНЯЮСЬ ЗА КАЧЕСТВО САУНДА… я и так на этот видос полтора дня убил, и разбираться с софтом у меня сил уже не было… СОРРИ… писал звук на скорую руку...

На видео понедельник 19.22.2012, торговля фьючерсом на индекс РТС...

( Читать дальше )

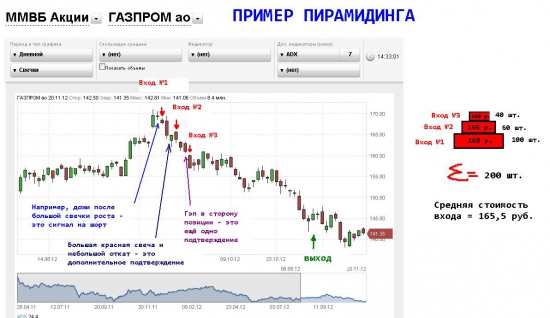

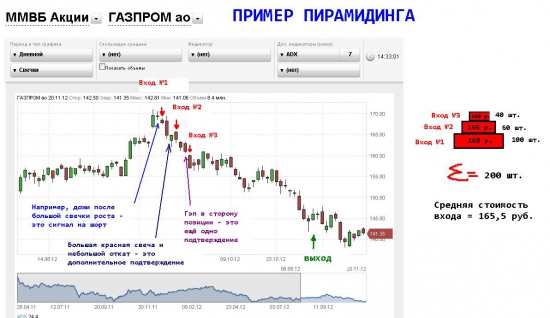

Пирамидинг и усреднение

- 20 ноября 2012, 16:10

- |

Уже полгода собираюсь что-нибудь сказать на эту тему…

Небольшое ИМХО.

Пост о том, благо это или вред – пирамидинг и усреднение. В итоге получается уже давно избитая истина: к каждому случаю нужно подходить индивидуально. Но обо всё по порядку…

Пирамидинг и усреднение. Это два термина одного и того же явления или всё-таки два разных понятия? По сути, и пирамидинг, и усреднение предполагают вход в позицию частями. Термин «пирамидинг» чаще всего употребляется при описании способа входа в позицию частями в случае движения в сторону профита:

В примере условия для входов/выхода взяты «от балды».

Есть сторонники пирамидинга. Например, тот же Ливермор всегда входил частями, как бы проверяя правильность своей идеи. Есть сторонники увеличения объема входа при каждом последующем подтверждении (у меня в примере наоборот: каждый новый вход меньше предыдущего). Но чаще всего трейдеры являются противниками данного метода входа в позицию, т.к. средняя цена входа ухудшается (можно было «зафигачить» весь объем в 200 штук акций по 168, а не размазывать по графику, получая среднюю в 165,5). И хоть тут многие скажут: «Да, трейдеры чаще всего теряют деньги на бирже, поэтому, да, 98% не используют пирамидинг при совершении сделки», — я считаю, что однозначного ответа на вопрос о пользе или вреде данного метода нет.

( Читать дальше )

Небольшое ИМХО.

Пост о том, благо это или вред – пирамидинг и усреднение. В итоге получается уже давно избитая истина: к каждому случаю нужно подходить индивидуально. Но обо всё по порядку…

Пирамидинг и усреднение. Это два термина одного и того же явления или всё-таки два разных понятия? По сути, и пирамидинг, и усреднение предполагают вход в позицию частями. Термин «пирамидинг» чаще всего употребляется при описании способа входа в позицию частями в случае движения в сторону профита:

В примере условия для входов/выхода взяты «от балды».

Есть сторонники пирамидинга. Например, тот же Ливермор всегда входил частями, как бы проверяя правильность своей идеи. Есть сторонники увеличения объема входа при каждом последующем подтверждении (у меня в примере наоборот: каждый новый вход меньше предыдущего). Но чаще всего трейдеры являются противниками данного метода входа в позицию, т.к. средняя цена входа ухудшается (можно было «зафигачить» весь объем в 200 штук акций по 168, а не размазывать по графику, получая среднюю в 165,5). И хоть тут многие скажут: «Да, трейдеры чаще всего теряют деньги на бирже, поэтому, да, 98% не используют пирамидинг при совершении сделки», — я считаю, что однозначного ответа на вопрос о пользе или вреде данного метода нет.

( Читать дальше )

Агрессивный и консервативный метод входа в рынок

- 20 ноября 2012, 14:40

- |

Продолжаю пополнять серию блогов об уровневой торговле. В дополнении к блогу «Пробой уровня», сегодня поговорим о методах входа в пробойной системе.

Мы запомнили три основных признака пробоя, это импульс, закрытие свечи за пределами уровня и увеличенные объемы в момент пробоя. Но точка входа пока остается для нас туманной, т.к. не определены конкретные критерии, по которым можно войти в рынок. На этот случай есть два варианта входа, это агрессивный и консервативный. Рассмотрим каждый по отдельности.

Агрессивный метод.

Больше всего подходит для интрадей торговли на младших таймфреймах, от 5 до 15 минут. Вход по такой системе осуществляется, либо по закрытию свечи за пределами уровня, либо, как делают «асы» фондового рынка, в момент выстрела импульсной свечи.

При агрессивном входе стоит всегда помнить, что после пробоя, через некоторое время, баланс спроса и предложения на рынке выравнивается, а игроки, торгующие по этой методике, начинают закрывать свои спекулятивные позиции, поэтому, очень часто, происходит возврат цены к пробитому ранее уровню. Что в простонародье называется ретестом уровня. Следовательно, если не взять вовремя прибыль, легко можно получить стоп, ну или в лучшем случае безубыток.

( Читать дальше )

Мы запомнили три основных признака пробоя, это импульс, закрытие свечи за пределами уровня и увеличенные объемы в момент пробоя. Но точка входа пока остается для нас туманной, т.к. не определены конкретные критерии, по которым можно войти в рынок. На этот случай есть два варианта входа, это агрессивный и консервативный. Рассмотрим каждый по отдельности.

Агрессивный метод.

Больше всего подходит для интрадей торговли на младших таймфреймах, от 5 до 15 минут. Вход по такой системе осуществляется, либо по закрытию свечи за пределами уровня, либо, как делают «асы» фондового рынка, в момент выстрела импульсной свечи.

При агрессивном входе стоит всегда помнить, что после пробоя, через некоторое время, баланс спроса и предложения на рынке выравнивается, а игроки, торгующие по этой методике, начинают закрывать свои спекулятивные позиции, поэтому, очень часто, происходит возврат цены к пробитому ранее уровню. Что в простонародье называется ретестом уровня. Следовательно, если не взять вовремя прибыль, легко можно получить стоп, ну или в лучшем случае безубыток.

( Читать дальше )

Почему правильным трейдерам нужна волатильность?

- 20 ноября 2012, 12:14

- |

Почему правильным трейдерам нужна волатильность?

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Этапы разработки торгового робота

- 20 ноября 2012, 12:01

- |

Этапы разработки торгового робота.

В этой статье мы осветим тему, о которой редко пишут в интернете – этапы разработки торгового робота.

Конечно, в конечном итоге у каждый проходит свой путь при разработке, но есть ряд проблем, с которыми неизбежно сталкивается алготрейдер в начале своего пути.

Этап I. Идея.

Для начала необходимо решить за счёт чего (или кого) вы собираетесь получать доход на фондовой бирже.

Иными словами, на первом этапе необходимо осознать свою торговую идею или идеи (если их несколько).

Этап II. Предварительные тесты

Если есть чёткая торговая идея, проще всего проверить её в программах позволяющих осуществлять тестирование на исторических данных.

В качестве примера можно привести WealthLab, Metastock, TsLab, Stock#. Наши первые опыты были связаны с использованием WealthLab.

Чтобы разобраться с базоывми функциями необходимо потратить несколько дней свободного времени. Дальше всё проще простого — либо плюс, либо минус.

Если получилось построить плавную кривую доходности, можно двигаться дальше.

Правда существует одно ограничение. При больших массивах тестовых данных подобный софт падает намертво, поэтому перед тестами следует запастись терпением.

( Читать дальше )

В этой статье мы осветим тему, о которой редко пишут в интернете – этапы разработки торгового робота.

Конечно, в конечном итоге у каждый проходит свой путь при разработке, но есть ряд проблем, с которыми неизбежно сталкивается алготрейдер в начале своего пути.

Этап I. Идея.

Для начала необходимо решить за счёт чего (или кого) вы собираетесь получать доход на фондовой бирже.

Иными словами, на первом этапе необходимо осознать свою торговую идею или идеи (если их несколько).

Этап II. Предварительные тесты

Если есть чёткая торговая идея, проще всего проверить её в программах позволяющих осуществлять тестирование на исторических данных.

В качестве примера можно привести WealthLab, Metastock, TsLab, Stock#. Наши первые опыты были связаны с использованием WealthLab.

Чтобы разобраться с базоывми функциями необходимо потратить несколько дней свободного времени. Дальше всё проще простого — либо плюс, либо минус.

Если получилось построить плавную кривую доходности, можно двигаться дальше.

Правда существует одно ограничение. При больших массивах тестовых данных подобный софт падает намертво, поэтому перед тестами следует запастись терпением.

( Читать дальше )

выход из 70%-й просадки возможен))

- 20 ноября 2012, 07:07

- |

как-то пару тройку месяцев назад был топик «как выйти из 80%-й просадки?». меня он тогда очень заинтересовал, т.к. сам был на грани -80%. вообщем в моменте уехал я на -73%..))) потом взял себя в руки, хоршо подумал (как в песне про индейца: «посидит подумает, что-нибудь придумает...))) вообщем придумал и поехал...)) но возможен ли выход из 80%-й просадки (это почти слив) я до сих пор не знаю. не был, — не знаю...)) а вот из 70%-й (это тоже почти слив))) — возможен))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал