SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера aab

я в охоте на Герчика

- 10 декабря 2012, 14:24

- |

сегодня. но это на самом деле запись. я уже месяц на Гоа.

насколько помню передача получилась немножко не поделу (не про опционы), что-то увлеклись мы воспоминаниями. если будут какие-то вопросы (по делу) отвечу в этом посте позже.

насколько помню передача получилась немножко не поделу (не про опционы), что-то увлеклись мы воспоминаниями. если будут какие-то вопросы (по делу) отвечу в этом посте позже.

- комментировать

- 239 | ★6

- Комментарии ( 28 )

Технологии Forecsys. (к форексу отношения не имеет)

- 10 декабря 2012, 11:19

- |

Когда то хороший человек под ником baL-tramS предоставил для смартлабовцев информацию по используемым на бирже технологиям.

Ознакомиться с ними Вы можете по этим ссылкам:

smart-lab.ru/blog/39084.php Часть 1

smart-lab.ru/blog/39085.php Часть 2

smart-lab.ru/blog/39086.php Часть 3

smart-lab.ru/blog/39088.php Часть 4

( Читать дальше )

Ознакомиться с ними Вы можете по этим ссылкам:

smart-lab.ru/blog/39084.php Часть 1

smart-lab.ru/blog/39085.php Часть 2

smart-lab.ru/blog/39086.php Часть 3

smart-lab.ru/blog/39088.php Часть 4

( Читать дальше )

Очень полезная история

- 10 декабря 2012, 02:05

- |

Очень интересная история и видеоблог в целом.

Думаю, будет полезно для трейдеров, которым когда-то крупно повезло.

Думаю, будет полезно для трейдеров, которым когда-то крупно повезло.

IPO МегаФона: интересные моменты.

- 09 декабря 2012, 18:31

- |

В начале декабря 2012 года прошло знаменательное событие для финансового мира России – IPO МегаФона! Компания входит в «тройку» самых крупных мобильных операторов России. Есть интересные моменты по данной компании, которые нашими аналитиками не освещаются совсем либо скользко обтекаются.

Увидев цены размещения акций, я удивился, как такое может быть? Компанию со стабильным денежным потоком продают по Р/Е = 7,52 (Е — средняя чистая прибыль за 3 года), а между тем, я извиняюсь, всякий «инновационный хлам» (смотри тут investcafe.ru/blogs/option-systems/posts/23756) может продаваться и за 30 и за 50 Р/Е, а то и вообще компания может прибыли не иметь. Как так?

( Читать дальше )

Fiscal cliff СЛУЧИТСЯ НА 90%

- 09 декабря 2012, 15:27

- |

Почему вероятность фискального обрыва чрезмерна высока, я расскажу во второй части. А здесь хотел бы напомнить Вам с кем мы, работая на фондовом рынке, имеем дело…кто главное заинтересованное лицо в том, чтобы мы не заработали, а потеряли свои деньги. Поэтому, надо попытаться понять их цели и быть готовым к возможным драматическим событиям.

ИСТОРИЯ СОЗДАНИЯ «ИНТЕР-АЛЬФА ГРУПП

15 августа 1971 г., президент США Ричард Никсон, выступая по телевидению, объявил о полной отмене золотого обеспечения доллара, таким образом США вышли из системы Золотого стандарта. МВФ оставалось только сообщить, что с января 1978 года Бреттон-Вудское соглашение больше не действует

.

В 1971 г. официально возникла ИНТЕР-АЛЬФА ГРУП.

Интер-Альфа Груп была создана как механизм использования уязвимости, появившейся из-за «освобождения» валют. Группа была создана из шести сравнительно небольших европейских банков, представлявших собой семейные капиталы венецианской системы. У каждого из этих банков было внушительное отделение по «частному банковскому делу», то есть, обслуживанию богатых. Каждый из избранных банков представлял группу в одной из ведущих стран ЕЭС: Kredietbank в Бельгии, Nederlandsche Middenstandsbank в Голландии, Credit Commercial de France во Франции, Banco Ambrosiano в Италии, Williams & Glyns Bank (подразделение Royal Bank of Scotland) в Соединенном Королевстве, BHF в Германии. В 1972 году появился еще один – Privatbanken, Дания. Вне Европы в группу Ротшильдов, помимо Goldman Sachs и HSBC, входит и Household International. Несколько особняком стоит банк Сантадер — проект совместный с Ватиканом. Группа ставила своей целью восстановление имперской формы правления.

( Читать дальше )

ИСТОРИЯ СОЗДАНИЯ «ИНТЕР-АЛЬФА ГРУПП

15 августа 1971 г., президент США Ричард Никсон, выступая по телевидению, объявил о полной отмене золотого обеспечения доллара, таким образом США вышли из системы Золотого стандарта. МВФ оставалось только сообщить, что с января 1978 года Бреттон-Вудское соглашение больше не действует

.

В 1971 г. официально возникла ИНТЕР-АЛЬФА ГРУП.

Интер-Альфа Груп была создана как механизм использования уязвимости, появившейся из-за «освобождения» валют. Группа была создана из шести сравнительно небольших европейских банков, представлявших собой семейные капиталы венецианской системы. У каждого из этих банков было внушительное отделение по «частному банковскому делу», то есть, обслуживанию богатых. Каждый из избранных банков представлял группу в одной из ведущих стран ЕЭС: Kredietbank в Бельгии, Nederlandsche Middenstandsbank в Голландии, Credit Commercial de France во Франции, Banco Ambrosiano в Италии, Williams & Glyns Bank (подразделение Royal Bank of Scotland) в Соединенном Королевстве, BHF в Германии. В 1972 году появился еще один – Privatbanken, Дания. Вне Европы в группу Ротшильдов, помимо Goldman Sachs и HSBC, входит и Household International. Несколько особняком стоит банк Сантадер — проект совместный с Ватиканом. Группа ставила своей целью восстановление имперской формы правления.

( Читать дальше )

Влияние волатильности на временной профиль сложной опционной позиции

- 08 декабря 2012, 23:03

- |

Пожалуй, данная тема является из наиболее важных в опционной торговле. От правильного понимания того, как меняется временной профиль позиции с истечением времени, с движением цены и от изменения волатильности, зависит эффективность не только применения той или иной стратегии в зависимости от рыночных условий, но и регулирования позиции в результате изменения перечисленных факторов.

Порой бывает и такое, особенно, это касается только начинающих опционных трейдеров (со мной это было тоже), что от непонимания того, как ведет себя текущий профиль предполагаемой позиции (речь идет именно о сложной позиции, где задействовано несколько страйков), трейдер способен и вовсе отказаться от неё, так как, на неопытный взгляд, та может нести определенные риски, не устраивающие его.

Чаще всего это мнение о позиции основано на книгах, другими словами на теории, которая, как мы знаем, часто расходится с практикой. Также здесь есть вина и торговых платформ, например, тот же TOS (thinkorswim, и, кстати, здесь речь именно о нем, так как автор практически не пользовался другими программами для анализа опционной позиции), где отображение прогнозируемого профиля при использовании, так называемой, функции what if по большому счету неверно. Ниже будет видео, где я остановлюсь на этом моменте.

Поэтому трейдеру жизненно важно правильно понимать и разбираться в поведении текущего профиля опционной позиции, не оглядываясь на книги или платформу. И, если особых сложностей не возникает в понимании поведения профиля с истечением времени и движением цены, то, как влияет волатильность на временной профиль сложной позиции понять уже становится тяжелей. Это понимание приходит именно с опытом и практикой. Но мне пришла в голову идея, как можно достаточно быстро понять, каким образом будет меняться профиль текущей позиции под влиянием изменения волатильности.

( Читать дальше )

Порой бывает и такое, особенно, это касается только начинающих опционных трейдеров (со мной это было тоже), что от непонимания того, как ведет себя текущий профиль предполагаемой позиции (речь идет именно о сложной позиции, где задействовано несколько страйков), трейдер способен и вовсе отказаться от неё, так как, на неопытный взгляд, та может нести определенные риски, не устраивающие его.

Чаще всего это мнение о позиции основано на книгах, другими словами на теории, которая, как мы знаем, часто расходится с практикой. Также здесь есть вина и торговых платформ, например, тот же TOS (thinkorswim, и, кстати, здесь речь именно о нем, так как автор практически не пользовался другими программами для анализа опционной позиции), где отображение прогнозируемого профиля при использовании, так называемой, функции what if по большому счету неверно. Ниже будет видео, где я остановлюсь на этом моменте.

Поэтому трейдеру жизненно важно правильно понимать и разбираться в поведении текущего профиля опционной позиции, не оглядываясь на книги или платформу. И, если особых сложностей не возникает в понимании поведения профиля с истечением времени и движением цены, то, как влияет волатильность на временной профиль сложной позиции понять уже становится тяжелей. Это понимание приходит именно с опытом и практикой. Но мне пришла в голову идея, как можно достаточно быстро понять, каким образом будет меняться профиль текущей позиции под влиянием изменения волатильности.

( Читать дальше )

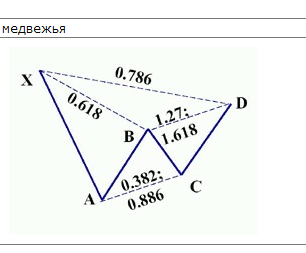

Бабочка Гартли Шорт на ФРТС от 148020

- 07 декабря 2012, 12:40

- |

Первая цель 144700

Одной из самых сильных моделей на финансовых рынках является модель Гартли.Прежде чем определить саму модель, мы должны выразить признательность там, где должны быть признательны и обсудить самого человека, H.M. Гартли.

Гарольд Гартли родился в Newark, штат Нью-Джерси в 1899 году. Гартли получил степень бакалавра в области коммерческой науки и степень магистра делового администрирования Университета Нью-Йорка. На протяжении многих лет он работал на Уолл-стрит, как мальчик у доски, посыльный, брокер, аналитик, финансовый консультант и педагог. Он путешествовал с лекциями по вопросам технического анализа и в то время в частном порядке преподавал многим видным трейдерам с Уолл-стрит.

Курс технического анализа Гартли в конечном счете превратился в три папки с металлическими кольцами, которые были изданы в 1935 и назывались

( Читать дальше )

Я покидаю РБК

- 07 декабря 2012, 02:42

- |

я ухожу с РБК-ТВ по собственному желанию

я проработал на канале 5 лет, мне уже 30 лет

я не вижу перспектив ни для горизонтального ни для вертикального роста в телевидении

я хочу перемен, хочу экстенсивный рост, хочу разрушить зону комфорта

работа на РБК-ТВ отнимает 35% моего времени

это немного, но нарушает общий режим и влияет на эффективность остатка времени

при этом денежный поток работы в разы ниже моего потенциала

нематериальной отдачи от работы давно не ощущаю

освободившееся время направлю на:

дабы не подставлять никого на работе, не разрушать планы на праздничные дни, я еще какое-то время поработаю, чтобы мне успели найти замену. Поэтому не удивляйтесь, если будете еще какое-то время наблюдать меня по ТВ.

я проработал на канале 5 лет, мне уже 30 лет

я не вижу перспектив ни для горизонтального ни для вертикального роста в телевидении

я хочу перемен, хочу экстенсивный рост, хочу разрушить зону комфорта

работа на РБК-ТВ отнимает 35% моего времени

это немного, но нарушает общий режим и влияет на эффективность остатка времени

при этом денежный поток работы в разы ниже моего потенциала

нематериальной отдачи от работы давно не ощущаю

освободившееся время направлю на:

- саморазвитие

- управление активами

- развитие смарт-лаба

дабы не подставлять никого на работе, не разрушать планы на праздничные дни, я еще какое-то время поработаю, чтобы мне успели найти замену. Поэтому не удивляйтесь, если будете еще какое-то время наблюдать меня по ТВ.

О сообщающихся сосудах

- 06 декабря 2012, 18:35

- |

Однажды одна девушка заявила, что знание экономики не может помочь в торговле на рынке. Это одно из возможных возражений.

Среди отечественных экономистов бытует мнение, что управлять инфляцией можно с помощью регулирования процентной ставки или нормы резервирования.

Классическая экономическая школа нам говорит о том, что с ростом цены денег (коей является процентная ставка) падает спрос, или с падением предложения (увеличением нормы резервирования) растёт цена.

Но для денежного рынка есть две особенности:

1. Инфляция. Так как оборотные средства предприятия зачастую финансируются краткосрочными кредитами по той самой ставке, предприятие вряд ли сможет увеличивать производительность своих ресурсов с аналогичными темпами (при наших ставках это 8,25% ЦБ и 2-6% маржа банков). Выход очень прост — мы запускаем маховик инфляции и надо успеть купить ресурсы по доинфляционным ценам, а продать продукцию по инфляционным. Так и живём уже не первый год.

2. Открытая система. Так как кроме нашей валюты за границей есть другие с другими ставками, деньги перетекают из одной страны в другую в поисках равновесной цены. И по большому счёту цена денег во всём мире одинакова. Если растёт процентная ставка — валюта будет дешеветь, и наоборот. Два классических примера на слуху:

( Читать дальше )

Среди отечественных экономистов бытует мнение, что управлять инфляцией можно с помощью регулирования процентной ставки или нормы резервирования.

Классическая экономическая школа нам говорит о том, что с ростом цены денег (коей является процентная ставка) падает спрос, или с падением предложения (увеличением нормы резервирования) растёт цена.

Но для денежного рынка есть две особенности:

1. Инфляция. Так как оборотные средства предприятия зачастую финансируются краткосрочными кредитами по той самой ставке, предприятие вряд ли сможет увеличивать производительность своих ресурсов с аналогичными темпами (при наших ставках это 8,25% ЦБ и 2-6% маржа банков). Выход очень прост — мы запускаем маховик инфляции и надо успеть купить ресурсы по доинфляционным ценам, а продать продукцию по инфляционным. Так и живём уже не первый год.

2. Открытая система. Так как кроме нашей валюты за границей есть другие с другими ставками, деньги перетекают из одной страны в другую в поисках равновесной цены. И по большому счёту цена денег во всём мире одинакова. Если растёт процентная ставка — валюта будет дешеветь, и наоборот. Два классических примера на слуху:

( Читать дальше )

Мнение: Почему быком быть лучше, чем медведем!?

- 06 декабря 2012, 17:08

- |

Лонг — «на свои»

Шорт — всегда маржиналка

Лонг — имеет «предел» внизу — «0»

Шорт — «предела» сверху не имеет...

Расширю:

Лонг — Ваша позиция, «голос», «дивы»...

Шорт — это всегда «воля» брокера/«заемная позиция», т.е. позицию могут заставить закрыть/принудительно закрыть…

Даже если она будет прибыльная… Вспоминаем октябрь 2008… И до июня 2009...

Пы Сы

Вот я что думаю… может ну его нафиг писать большие, типа «умные» посты про ликвидность и прочую «ересь»?!

4 коротких предложения и многаплюсов....

Демотиватор… однака...

Шорт — всегда маржиналка

Лонг — имеет «предел» внизу — «0»

Шорт — «предела» сверху не имеет...

Расширю:

Лонг — Ваша позиция, «голос», «дивы»...

Шорт — это всегда «воля» брокера/«заемная позиция», т.е. позицию могут заставить закрыть/принудительно закрыть…

Даже если она будет прибыльная… Вспоминаем октябрь 2008… И до июня 2009...

Пы Сы

Вот я что думаю… может ну его нафиг писать большие, типа «умные» посты про ликвидность и прочую «ересь»?!

4 коротких предложения и многаплюсов....

Демотиватор… однака...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал