Избранное трейдера Йоганн

Росстат занизил данные об эмигрировавших россиянах в 6 раз

- 17 января 2019, 00:21

- |

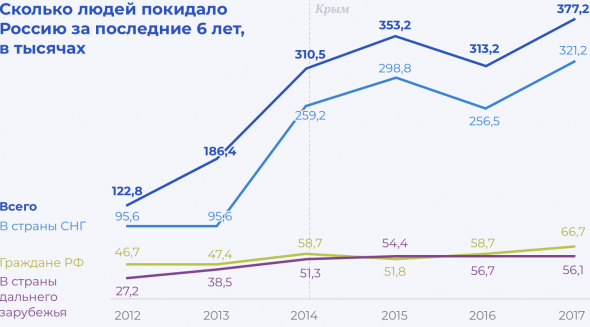

Росстат в среднем в шесть раз занижает данные о количестве эмигрировавших из России, сообщает «Проект». Сравнение со статистикой других стран по прибывшим из России показывает, что Росстат занижает данные по убывшим от двух до 14 раз. Так Министерство внутренней безопасности США в 2017 году насчитало у себя в шесть раз больше прибывших россиян, чем, по Росстату, выехало из России. А власти Чехии и Венгрии зарегистрировали в 12 и 14 раз больше приехавших россиян, чем посчитал Росстат. В целом, в 24 страны ОЭСР, по которым доступны зарубежные данные на 2016 год, из России выехало в шесть раз больше людей, чем говорят в Росстате, подсчитали журналисты издания.

В Росстате пояснили, что такое расхождение в данных может быть связано с тем, что многие убывающие не снимаются с регистрационного учета в России, поэтому официально не числятся уехавшими. Сейчас Россия находится на третьем месте в мире по числу «потерь» на 2017 год — в мире проживает 10,6 млн человек, покинувших страну. Это 7% от всего населения России в 2017 году, и 4% от общего числа эмигрантов из всех стран.

- комментировать

- ★2

- Комментарии ( 109 )

Доллар

- 16 января 2019, 22:57

- |

Жизнь и приключения хомячков.

- 16 января 2019, 20:41

- |

Народ, вы когда нибудь видели как суетятся хомячки?

В данной теме это все показано в красках. https://www.banki.ru/forum/?PAGE_NAME=message&FID=12&TID=50452&PAGEN_1=241#forum-message-list

Суть вопроса

Московский областной банк (который принадлежит Ротенбергу и находится на санации), отказался исполнять договор вклада, изначально в части пополнения вкладов, а затем ухмыляясь воплям хомячков, еще и отказался выплачивать деньги с вкладов.

Зарегался в той теме, объяснил по доброте душевной, что банк нарушает законы РФ (в частности ГК РФ) и посоветовал идти в суд за неустойкой и 50% штрафом по ЗоЗПП. Даже пообещал выложить исковое.

Для тех кто не в теме, вот аналогичная судебная практика. Причем такой практики огромное количество.

sudact.ru/regular/doc/69NKE3tmSf6X/

Взыскать с Кредитного потребительского кооператива «Первый Инвестиционный» в пользу Худяковой Г. В. вклад в размере 2000 000 рублей, неустойку в размере 2000000 рублей, проценты за пользование чужими денежными средствами в размер 51333 рубля 18 копеек, компенсацию морального вреда в размере 10000 рублей, штраф за отказ от добровольного удовлетворения требований потребителя в размере 50% от взысканных судом сумм в размере 2030666 рублей 59 копеек.По сути дело на 90% выигрышное и светит там огромный куш, даже если суд урежет 50% штраф.

( Читать дальше )

Инвестграм#21. Облигации. Легко, просто и непринужденно.

- 16 января 2019, 13:03

- |

Доброго времени суток, коллеги!

В рамках сегодняшнего Инвестграма предлагаю Вам в тезисной форме ознакомиться с облигациями.

Облигация – долговая ценная бумага. Кто – то у Вас берет в долг в форме ценной бумаги, которая и называется – облигация.

Облигации бывают двух типов:

1) Корпоративные облигации. Их выпускает частный бизнес.

Они в свою очередь подразделяются на финансовые, эмитентом является банковский сектор, и реальные, эмитентом является какая – то компания, которая берет в долги деньги у инвесторов под инвестиционные проекты для своего развития. Облигации данного типа являются рискованными, но при этом по ним и доходность выше, чем у облигаций других типов.

2) Государственные облигации. Их выпускает Министерство финансов Российской Федерации. Самым распространенным видом таких облигаций являются ОФЗ (Облигации Федерального Займа). Данные облигации считаются самыми надежными, но и доходность у них не высокая.

( Читать дальше )

Революционное предложение по Смартлабу

- 16 января 2019, 12:28

- |

Суть предложений:

1) Сделать перед первым и после последнего комментария в каждом посте раздел с индивидуальными рекомендациями (на главной странице рекомендации не делать, чтобы не отнимать трафик у новых публикаций). Система рекомендаций должна предлагать несколько лучших постов Смартлаба (недавние посты и за всю историю, например). Перед первым комментарием более общие рекомендации, после последнего — другие публикации автора и статьи на эту же тематику. Пользователи будут возвращаться к лучшим статьям снова и снова, генерируя трафик для создателя сайта и авторов. Вы скажете, — «Так ведь есть же поиск! Пусть каждый ищет то, что нравится». Да, но проблема в том, что люди не знают чего они хотят… люди вообще ничего не знают.

( Читать дальше )

Что общего между "Экономическим рывком" Путина и "Большим скачком" Мао Цзе-дуна?

- 16 января 2019, 11:38

- |

1) Технологическая неграмотность. Непонимание, что эффективность экономики вырастает из плотности индустрии. Из кооперации предприятий и отраслей. Где ведущая роль за обрабатывающей промышленностью (ОП). А сельхоз. и добывающая промышленность — вспомогательные. Потому что им присущ эффект снижения отдачи капитала с ростом производства. В ОП — эффект противоположный.

Непонимание, что развёртывание производства на пустом месте в отсталой стране стоит много дороже, чем в развитой, из-за отсутствия поставщиков. Инфраструктура также вырастает не сама по себе, но с плотностью индустрии. Конкурентоспособность достигается большими объёмами производства, чему препятствует заполненность мировых рынков и неплатёжеспособность населения в отсталой стране.

Без большого сбыта нет объёмов производства. А без объёмов производства не окупаются эффективные технологии. Нет специализации и синергетического эффекта кооперации.

( Читать дальше )

Объем мирового долга достиг 244 трлн долларов

- 16 января 2019, 10:31

- |

Уровень мирового долга приблизился к своим историческим максимумам, несмотря на ускорившийся рост глобальной экономики.

По итогам третьего квартала 2018 г. объем мирового долга достиг 244 трлн долларов, что почти в три раза больше, чем глобальный ВВП, подсчитали в Институте международных финансов.

Отношение мирового долга к ВВП превысил 318% в третьем квартале прошлого года, это на 2 процентных пункта ниже рекорда 2016 г. в 320%.

Уровень долга (трлн дол.)

Источник: Институт международных финансов

За последние десять лет объем обязательств всех государств вырос с 37 трлн долларов до 65 трлн, причем рост гораздо сильнее в странах с развитой экономикой, нежели с развивающейся.

На фоне растущих процентных ставок данная тенденция начинает вызывать опасения, так как с каждым годом заемщикам будет все труднее обслуживать свои долги. Так к примеру рост на один процентный пункт ставки в США приведет к увеличению стоимости обслуживания нынешнего госдолга США на 210 млрд долларов в год.

( Читать дальше )

ЦБ увидел в русских сказках помеху финансовой культуре

- 16 января 2019, 07:46

- |

Сережа Швецов жжет.

По его словам, «мы детям рассказываем про золотую рыбку, про щуку. Вот смотрите: старший брат работает — он дурак, средний брат работает — дурак, младший сидит на печи, дальше он ловит щуку — у него все хорошо. Это по его словам с возрастом формирует возрастом подобные установки, которые переходят в финансовые отношения.

По словам первого зампреда ЦБ, нужно изменить сказки и формировать культуру финансовой грамотности. «Мы должны отказаться от этого бэкграунда — обучать детей халяве. Это очень важно», — добавил Швецов.

P.S. так вот в чем оно дело, Петрович ! Вот почему россияне вместо того, чтобы работать у станка и в огороде, лезут в лудоманы, в форекс-кухни, на рынок деривативов, в криптовалюту и в различные финансовые пирамиды. Вот почему они хотят заработать на халяву или почти на халяву.

www.rbc.ru/rbcfreenews/5c3e6db39a794742f3a5be32?fbclid=IwAR35B4FkVY8GNbYhDRTUlruIjSDP4_tfRAMJGiWhDkfBCvGo6Si6ksESM0Q

P.P.S. Кстати, злые языки болтают, что сам Сергей Швецов увеличил свои доходы в 2018 году 3 раза по сравнению с прошлым годом. Врут, наверное.

Мы делаем деньги на бирже… Мы - это кто?

- 16 января 2019, 06:14

- |

Сам являюсь маркетологом, вот и решил чутка покумекать…

Сразу скажу, пост не оффтопный, ибо он о Смартлабе.

Моя оценка, что сМарт-лаб – гениальное название, там ТМ сумел вложить свою фамилию (такой трюк не каждому удаётся), да ещё и свой ум иносказательно присобачил :-)

Слоган «Мы делаем деньги на бирже» тоже неплох. По принципу «Всё гениальное – просто». Хочешь рубить бабло? Мы научим. Для привлечения аудитории в самый раз.

Дизайн сайта – это вопрос индивидуальных предпочтений. Лично я дико блевал бесился с «чёрной темой», пока не зарегистрировался. Оказалось, что в настройках сайта есть «белая тема», это стало для меня приятным откровением. Но белую тему нужно сделать для всех и сразу, ибо демократия.

Клички

Не путать с Кличко (есть такой фраер, который в голову ест, и мэром селения Кукуево временно назначен).

Как маркетолога, меня давно волнует простой вопрос: «Почему люди так любят бокс клички?».

( Читать дальше )

Эксперимент: "Жёсткая школа трейдинга"

- 16 января 2019, 04:24

- |

Если коротко перечислить наиболее распространённые причины, по которым трейдер торгует в убыток, то получится примерно следующий список.

1. Низкий уровень знаний.

2. Неопытность.

3. Отсутствие контроля над собой.

4. Необучаемость.

5. Гордость.

6. Страх.

Может быть сюда можно добавить ещё что-то, но это основное. Эти причины сплетаются воедино и создают интересное для изучения явление «сливающего трейдера». Они образуют прочную железную клетку, запирающего такого трейдера внутри себя и держащую его на расстоянии от тех возможностей для заработка. которые предоставляет рынок.

Интересно было бы поставить следующий эксперимент: «Что будет, если заставить постоянно сливающего трейдера играть в игру, где ставкой будут не его деньги, а его жизнь?»

Подобный эксперимент можно было бы назвать «Жёсткая школа трейдинга».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал